stETH 脫錨進行時,Aave 讓數十億美金隨時可能灰飛煙滅,但也帶來了機遇。

— 導讀/ 原用標題

作者:柳葉驚鴻(維斯曼筆記主筆)

封面: Photo by Shubham Dhage on Unsplash

作者的話

最近不少人已經觀察到,Curve 的 stETH/ETH 池子已經開始脫錨,最高時已經達到脫錨 5%。因此專門寫了這篇文章,給大家稍微分析下 stETH 脫錨事件,並且給一些我個人的結論。

1.stETH/ETH 肯定會脫錨,但脫錨程度受到以太坊合併進度影響;

2.stETH/ETH 即使脫錨,也無需過度擔心,因為 Lido 的 stToken 是 1:1 承兌;

3.stETH/ETH 存在較大的套利機會,但獲利落袋時間可能較長。

針對以上結論,我會在正文結束後進行詳細解讀,正文更多是按照時間順序給大家梳理 stETH/ETH 流動性危機的來龍去脈。很耗費精力,希望大家多多點贊轉發支持一下。

正文

首先,需要給大家補充一些前置知識,lido.fi 是一個 PoS 資產的流動性解決方案。眾所周知,在一些 PoS 公鏈中,是可以通過質押代幣來獲取收益的,但是參與 PoS 質押最大的一個問題是對應代幣會失去流動性,即使退出質押也需要時間來解鎖。

常見的 PoS 公鏈退出一般需要 14 天,或者 21 天時間來解鎖代幣。這樣長的解鎖週期,非常容易讓投資者錯失交易機會。正因存在這樣的巨大痛點,流動性解決方案就應運而生了。而 Lido 則是其中較為出名的一個項目。

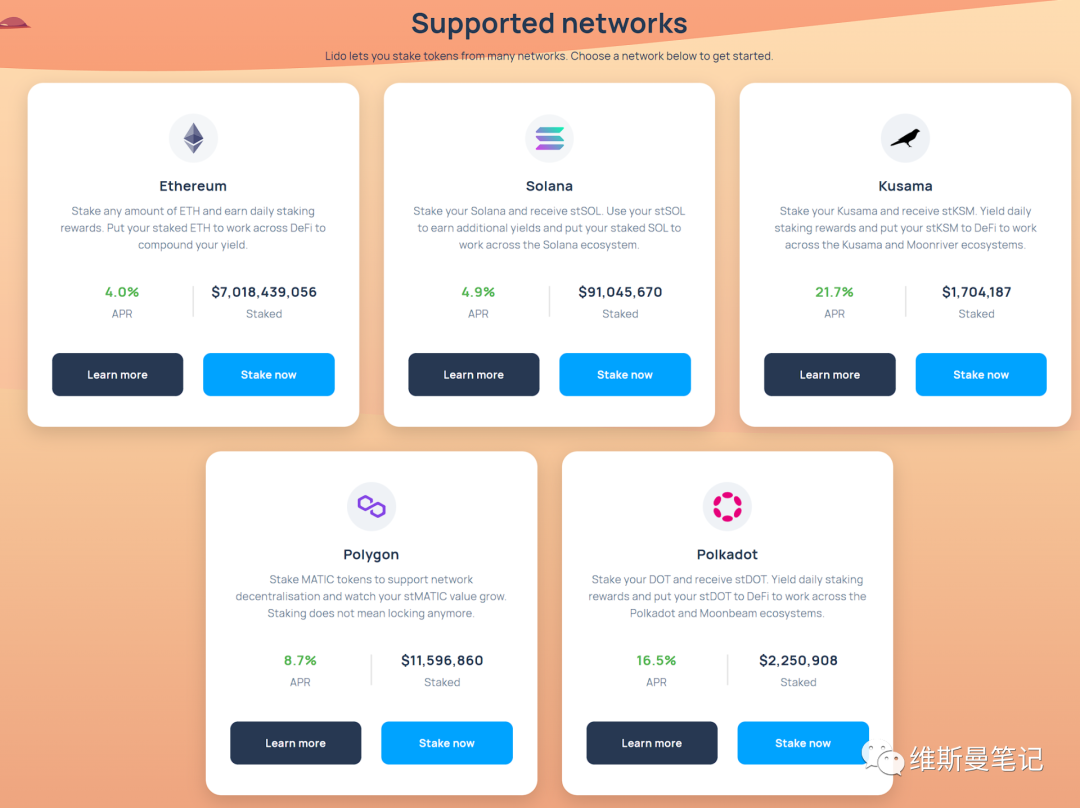

當前 Lido 支持五個網絡的質押,分別是以太坊,solana,kusama,polygon,波卡。質押的收益從 4% 到 16.5%。其運行邏輯也非常簡單,通過智能合約控制 staking 流程,當用戶質押一個代幣,同時會增發一個 stToken 給到用戶作為憑證。

而 stToken 沒有質押鎖倉的限制,可以在公開市場自由交易。那麼用戶既可以享受到節點質押的收益,也同時擁有沒有限制的流動性。當出現價格暴跌的情況時,用戶可以選擇拋售 stToken 即使止損,避免因為鎖倉錯過交易機會。

當 stToken 拋售過大,產生脫錨時,那麼會有套利者購入 stToken 並在 Lido 官網進行贖回。那麼可以盈利不少的幣本位,比如 1 個 stSOL= 0.9 SOL。那麼用戶此時購入 10 個 stSOL,成本是 SOL 市場價的九折,然後在 Lido 官網進行贖回,等待解鎖之後可以獲得 10 個 SOL,那麼這就獲利 10% 完成套利。正因這樣的邏輯,所以 stToken 在絕大部分時候都是在 1:1 左右徘徊,一有脫錨情況馬上會被套利者搬平。

那麼為什麼當前 stETH 出現大額脫錨,並且持續了較長時間也沒有回去呢?原因出在以太坊合併上。目前質押 ETH 在 Lido 後,是無法贖回的,需要等待以太坊合併完成之後,stETH 才能自由贖回 ETH。因此 stETH 就無法進行上述的套利搬磚回到錨定價格,這也意味著 stETH/ETH 天然存在流動性危機。

stETH/ETH 流動性危機緣起:CelsiusNetwork

其實在 stETH 上線很長的一段時間來看,並沒有發生太大的脫錨事件。但這次因為另一個項目 CelsiusNetwork 發生巨額虧空,以至於抽走在 Curve 的 stETH/ETH 的流動性來給客戶進行兌付,從而讓 stETH/ETH 開始脫錨。

CelsiusNetwork 是個較大的 CeFi 理財平台,在美國還是比較出名的。然而在 6 月 6 日 Dirty Bubble 爆出,在一年前託管平台 stakehound 的被盜事件中 Celsius 損失了超 7000 萬美元的資金,而有意思的是,在這一年時間內,Celsius 一直 “秘不發喪”,直到爆出後用戶才知道 Celsius 有如此大的資金漏洞,一時間 Celsius 成為了眾矢之的。

Celsius 在 Stakehound 的關鍵失誤中損失了至少 35,000 個 ETH,這樣的資金漏洞爆出之後,Celsius 的用戶開始擠兌贖回,但 Celsius 無法滿足贖回需求,因為 Celsius 有 73% 的 ETH 鎖定在 stETH 或 ETH2 中,這將使其在 ETH 合併之前無法進行提取。這導致 Celsius 被迫在二級市場 Curve 出售自己的 stETH 來滿足用戶贖回的需求。

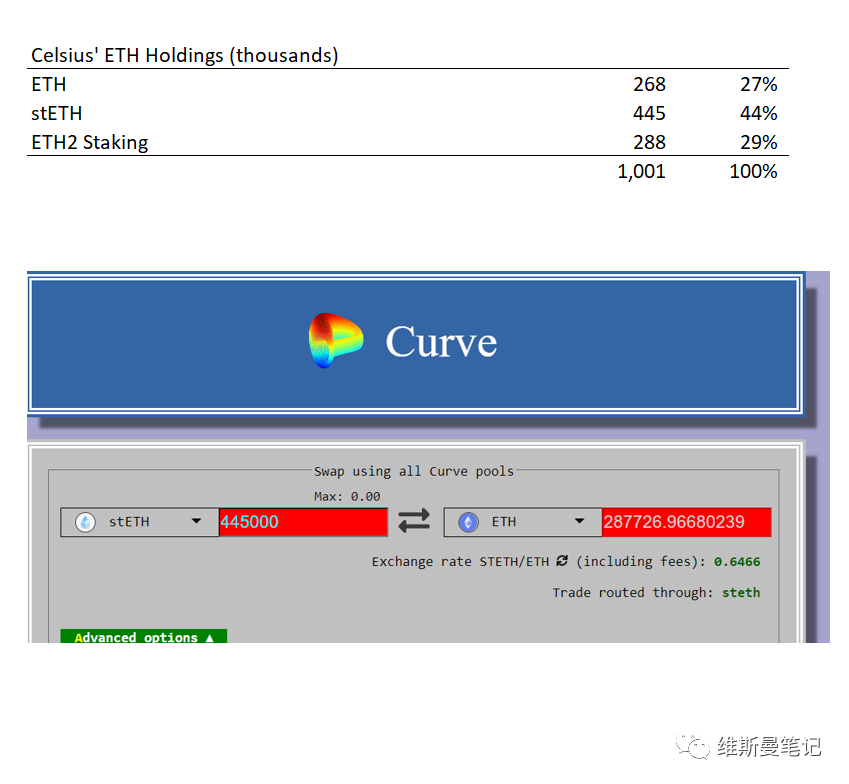

這是 6 月 6 日 Celsius 的倉位,其中 stETH 與 ETH2 staking 倉位都是非流動性資產,其流動性資產 ETH 只有 27%,完全無法兌付用戶的贖回。

根據 6 月 6 日 Curve 的 stETH/ETH 的流動性來看,一次性將 stETH 全部兌換回 ETH,會使得 stETH 脫錨到 0.64。值得注意的是,在 6 月 6 日曝光時,Celsius 錢包中的 stETH 數量是 445,000,但截止撰文時,其錢包中的 stETH 數量已經減少到 409,080,即減少了 35,920 個 stETH。這些 stETH 被轉出錢包,我並沒有去追踪,但結合 Curve 的 stETH/ETH 價格下跌,我大膽猜測是拿去在二級市場拋售了。

對追踪錢包和交互感興趣的朋友,可以通過這個鏈接進行追踪。

stETH/ETH 流動性危機加劇:AlamedaResearch

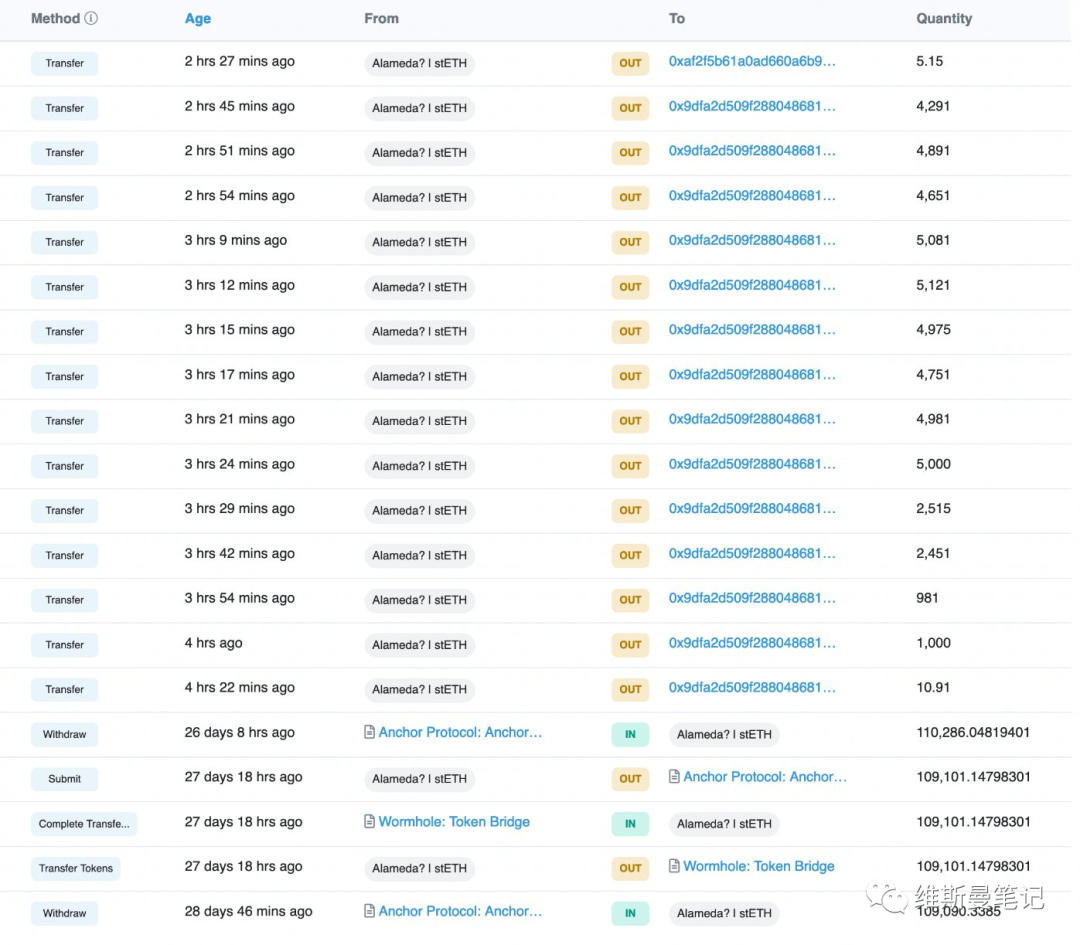

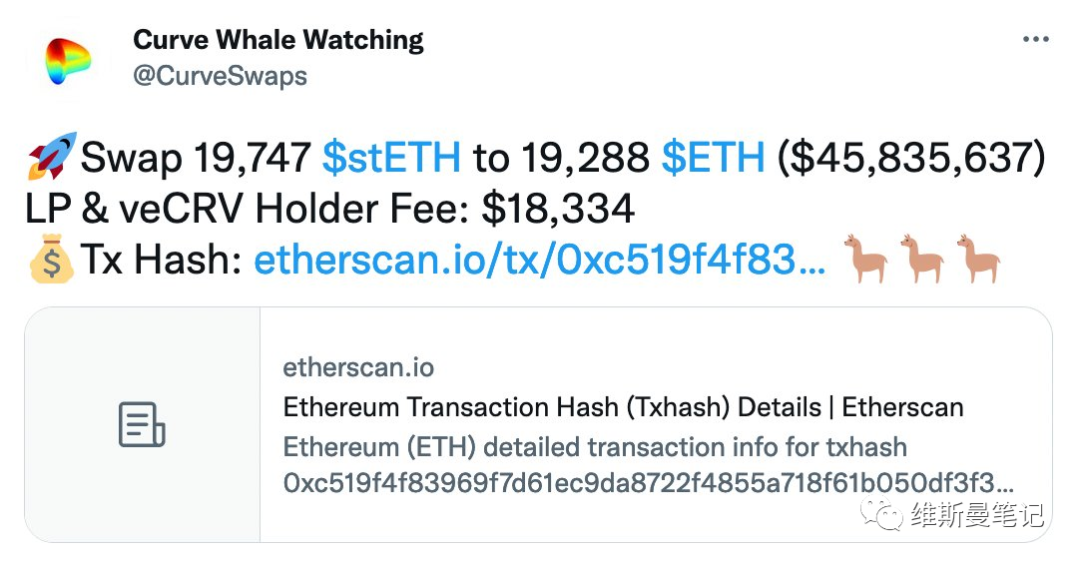

6 月 8 日,AlamedaResearch 在短短幾個小時內撤出了將近五萬個 stETH,即拋售。

眾所周知,AlamedaResearch 的嗅覺異常靈敏,帶頭拋售 stETH 的操作,直接引發了小範圍恐慌,更多人持有的 stETH 被拋售。當然,我這裡精力有限,沒有去收集更小機構或者散戶的操作記錄。

眾所周知,AlamedaResearch 的嗅覺異常靈敏,帶頭拋售 stETH 的操作,直接引發了小範圍恐慌,更多人持有的 stETH 被拋售。當然,我這裡精力有限,沒有去收集更小機構或者散戶的操作記錄。

你以為事情到這裡就結束了嗎?不,真正的問題還在後面,請讀者繼續看下去。

stETH/ETH 流動性危機定時炸彈:Aave

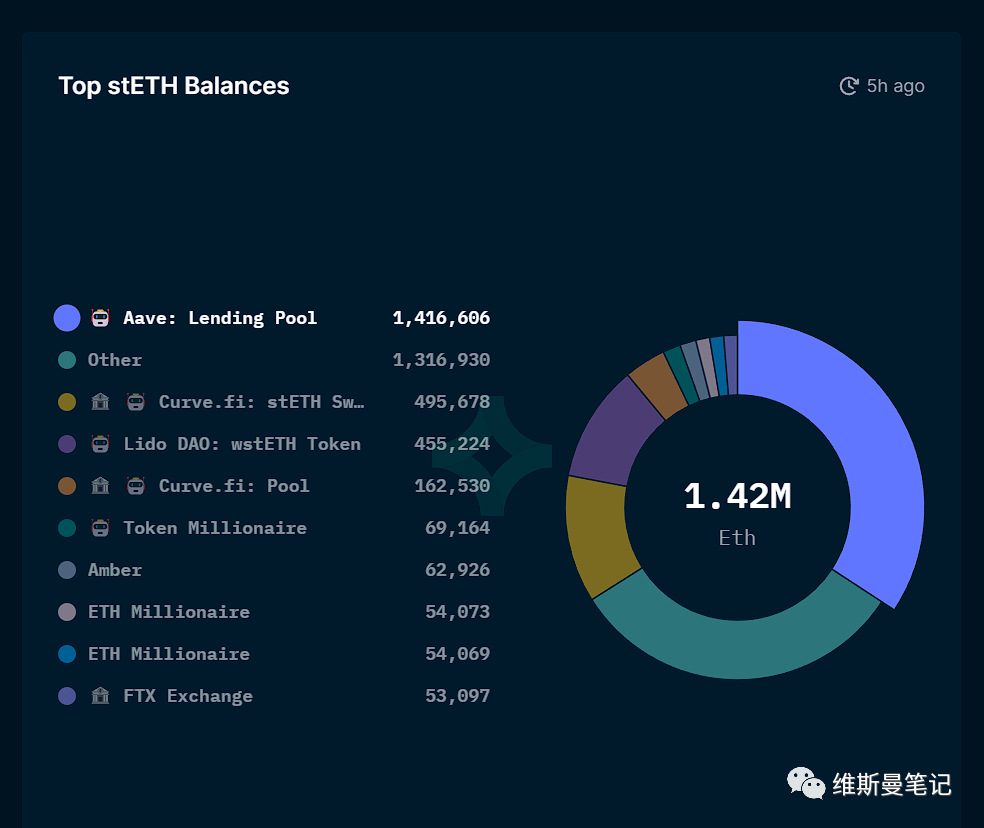

首先,我貼上一張來自 nansen 的數據圖。

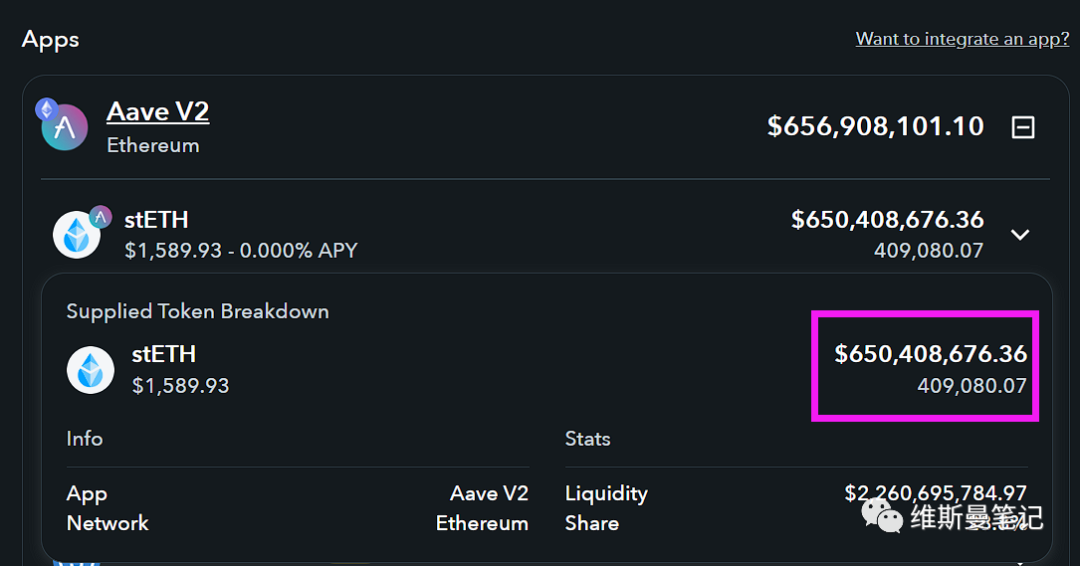

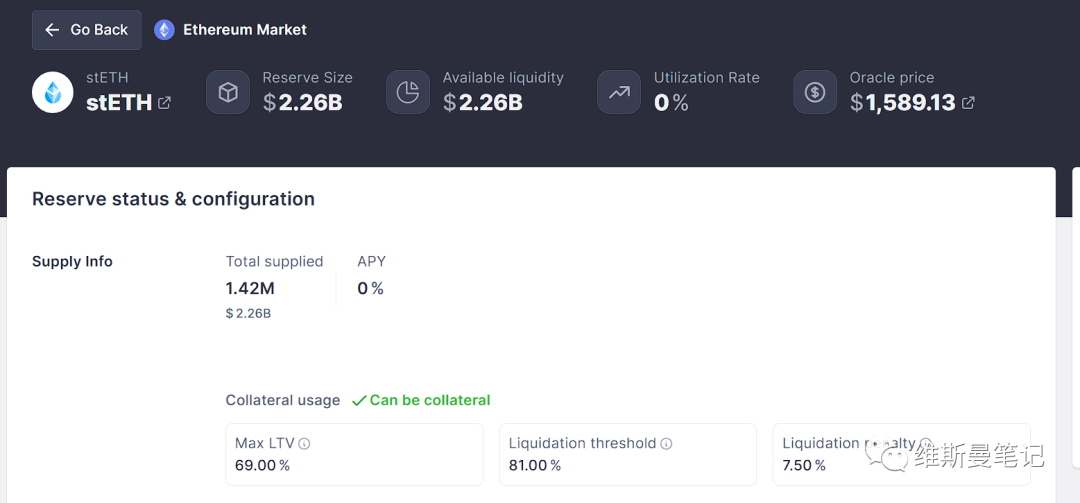

從圖上可知,stETH 最大的去處,是在 Aave 借貸池裡質押。這個借貸池目前有 140 萬個 stETH,市值約 22.6 億美元。

從圖上可知,stETH 最大的去處,是在 Aave 借貸池裡質押。這個借貸池目前有 140 萬個 stETH,市值約 22.6 億美元。

經常玩 DeFi 的朋友一眼就發現了問題所在,二十多億美元的池子,APY 收益是 0,借貸利用率也是 0,說明這個借貸池本身完全不產生任何收益,那麼為什麼會有幾十億的資金進去呢?

沒錯,循環借貸。

是不是很熟悉,他又來了。搞崩 Terra UST 的 DeFi 操作,循環借貸他又來了。通過 AAVE 和 Lido 的 stETH 對以太坊合併後的主網激活進行了數十億的槓桿對賭。

1) 在 Lido 質押 ETH 換取 stETH

2) 將 stETH 存入 AAVE 並藉入 ETH

3) 循環上述操作

但這存在一個問題:你不能解除這筆交易。這跟其他的 stToken 不一樣,其他的 stToken 可以通過在 Lido 官網進行 Unstake 來退出,但是 stETH 受制於主網合併,因此你無法對 stETH 進行解除質押。

如果 stETH/ETH 掛鉤失敗,許多 ETH 多頭將被徹底清算。

整個 stETH/ETH 已經不是單純的流動性解決質押代幣喪失流動性從而脫錨的問題,這實質上是數十億美金槓桿多頭的清算問題。

我已經無法計算 stETH/ETH 被循環借貸了多少次,套上了多少倍的槓桿。但整個 stETH/ETH 已經成為一個隨時引爆的定時炸彈。

一旦 stETH/ETH 持續脫錨,那麼勢必引發恐慌,而對 stETH 的恐慌拋售如果觸達 Aave 的清算線,那麼這價值 22 億美金的定時炸彈將會引爆,橫掃整個市場。

而且這顆定時炸彈最可怕的是,他拆不掉。受制於 stETH 的不可逆,那麼像從 stETH/ETH 的槓桿上下車,那就需要拋售 stETH,但拋售 stETH 又勢必影響 stETH/ETH 的錨定價格。但如果不下車,只是清掉 Aave 的槓桿,那麼就要承擔後續潛在的 stETH 更大的脫錨損失。stETH 持有者陷入兩難。

此時,一個完美的加密囚徒困境誕生了。

現在拋售 stETH,stETH 價格會下挫,加快整個 stETH 的暴雷;

現在清掉 stETH 槓桿,繼續持有,別人拋售 stETH,承擔 stETH 更大的脫錨風險。

幾乎沒有第三個選擇,因為 Lido 和以太坊 PoS 主網把退路完全堵死了。

現在唯一的選擇,就是抱著僥倖心理,希望這顆定時炸彈在以太坊完成合併之前不要引爆。一旦以太坊合併順利完成,stETH 可以進行 1:1 兌付,那麼這個定時炸彈才是真正的被拆除。

stETH/ETH 流動性危機帶來的機遇

回到本文最開始我給出的三個觀點,這也是我所認為此次流動性危機伴隨而來的機遇,我將會逐一分析。

stETH/ETH 肯定會脫錨,但脫錨程度受到以太坊合併進度影響

我會這樣來形容 stETH/ETH,目前他已經是裝著定時炸彈、焊死車門並且高速行駛的汽車。車上的人已經無法下來,車下的人也不可能捨生取義去救這些人。

隨著時間推移,脫錨程度也會越來越快。但是,離終點越近(以太坊順利合併),那麼位於終點的 V 神會親自給你拆下炸彈,大家順利逃生。以太坊合併越快,那麼拆炸彈的時間越快,脫錨時間和脫錨程度也不會持續太久。

但是,如果以太坊合併不順利,比如說再次跳票延期,那麼滿載炸彈的汽車還需要繼續開下去,脫錨將會越來越嚴重。

stETH/ETH 即使脫錨,也無需過度擔心,因為 Lido 的 stToken 是 1:1 承兌;

對於沒有在車山更多人,stETH/ETH 即使脫錨,甚至暴雷,都無需擔心。stToken 與 UST 完全不一樣,UST 是純算法穩定幣,雖然有 LFG 的儲備金,但仍然不是 100% 準備金的剛性兌付資產。

而 Lido 的流動性方案,則是 100% 準備金的剛性兌付資產。換言之,此時流動性危機即使爆發,也是因為以太坊網絡無法退出質押的 ETH 所帶來的流動性危機,而非資金虧空無法兌付的金融危機。

一旦以太坊主網合併,不管 stETH 什麼價格,都可以通過協議進行 1:1 的兌付。當然,此時的 stETH 已經是帶血的籌碼了。

stETH/ETH 存在較大的套利機會,但獲利落袋時間可能較長;

stETH/ETH 一旦脫錨,帶來的就是以太坊瘋狂星期四,V 我五十可能就能買到帶血的 stETH。

舉個例子,假設現在 stETH/ETH 已經跌至 0.5,那麼我現在等於用市價的一半可以購買到 ETH,等到以太坊主網合併完成,幣本位血賺 100%。

當然,以太坊主網合併並不是一個確定性的事情,可能順利完成,也可能有問題導致推遲到明年再合併,這一切都是未知數。因此,抄底購買 stETH 更類似購買了 ETH 期貨債券,等到主網合併成功了才能兌付的債券,所以這樣的套利機會,落袋時間可能要等很久。

免責聲明:作為區塊鏈信息平台,本站所發布文章僅代表作者及嘉賓個人觀點,與 Web3Caff 立場無關。本文內容僅用於信息分享,均不構成任何投資建議及要約,並請您遵守所在國家或地區的相關法律法規。