誰能把 BTC 帶進 DeFi,釋放萬億流動性

作者: Terry

出品:白話區塊鏈(ID:hellobtc)

你聽過 WBTC 麼?

經歷過 DeFi Summer 的老砲們一定對它耳熟能詳,作為 2018 年誕生的最早一批穩定幣,2022 年 WBTC 扮演了將比特幣流動性帶入 DeFi 和以太坊生態的旗手角色。

只是 WBTC 在近期遭遇一場信任危機風波-8 月 9 日,BitGo 官宣與香港企業 BiT Global 的合資企業,併計劃將 WBTC 的 BTC 管理地址遷移至這個合資企業的多簽,而這個香港企業 BiT Global 背後的正是孫宇晨。

這也由此引發市場對後續 WBTC 實控權安全性的紛紛討論,同時孫宇晨回應稱 WBTC 與之前相比沒有任何變化,審計是實時進行的,完全由託管方 Bit Global 和 BitGo 按照與之前相同的程序進行管理。

不過就在這項消息曝光後的過去 6 天內,光是 Crypto.com 和 Galaxy 就贖回了超 2,700 萬美元的比特幣,也說明市場仍疑慮未消,本文就將探究 WBTC 運作機制,並一窺去中心化比特幣穩定幣的發展現況。

WBTC 風波背後的穩定機制緣由

我們可以先簡單溫習 WBTC 的穩定機制,就能明白這次信任危機的核心爭議點。

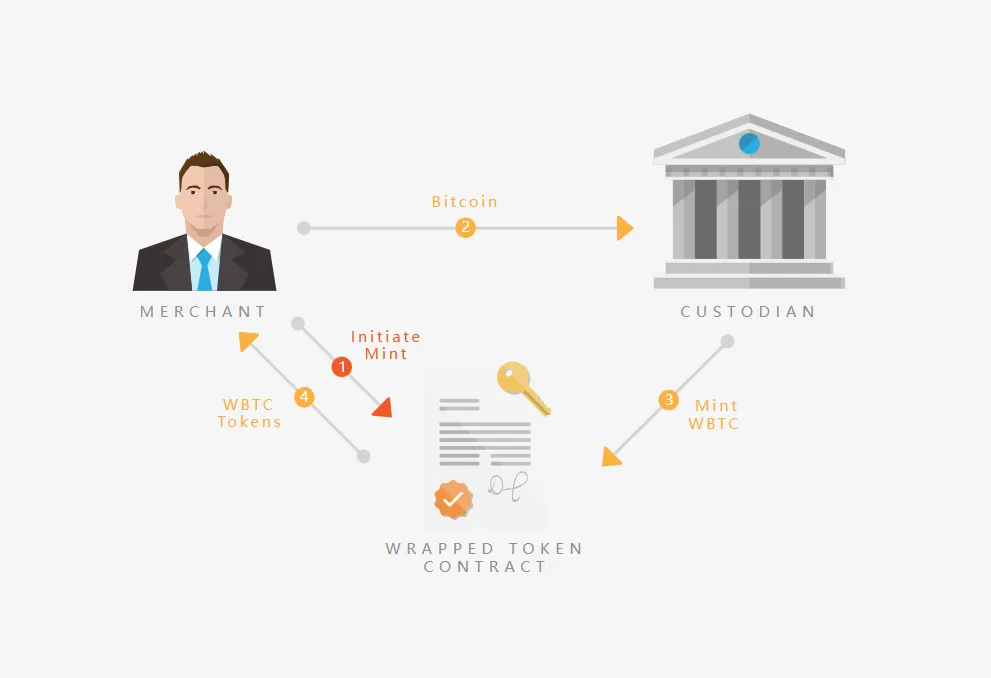

作為基於以太坊的 1:1 完全抵押比特幣的 ERC20 Token,WBTC 的運行依賴於一個聯合體模型,有點像現有的銀行二層運營體系,在託管商(此前僅 BitGo 一家)和普通用戶之間也存在「承兌商」(需要資格認證,多家)的角色。

其中託管商負責接受並保管發過來的一定數量的比特幣,並在收到比特幣後,按比例發行相應數量的 WBTC Token,並將其釋放到指定的以太坊地址上,反之燃燒過程亦然;

而承兌商則扮演了零售的角色,它們直接面向普通用戶,執行必須的 KYC/AML 過程,驗證用戶的身份,最終為用戶提供獲取和兌換 WBTC 的服務,因此在這個過程中起到了橋樑的作用,可以大大促進 WBTC 在市場中的流通和交易;

這意味著,本質上託管商直接決定了 WBTC 處的鑄造、燃燒和託管的可信度,是絕對中心化的存在——用戶需要完全信任託管商不會有任何弄虛作假的行為,會嚴格按照規定進行 WBTC 的鑄造和燃燒。

譬如,如果託管商收到了 100 枚 BTC,但實際上卻濫發了 120 枚 WBTC,抑或是將託管的 100 枚 BTC 進行再抵押等形式的挪用,那都是在破壞整個系統的平衡和信任基礎。

尤其是潛在的超發行為,會導致 WBTC 的價值與實際抵押的比特幣價值脫鉤,引發市場的混亂和投資者的恐慌,隨時可能導致整個穩定幣運作機制的崩塌。

在此之前,WBTC 一直都只有 BitGo 作為唯一的託管商,而作為老牌的加密託管服務方,BitGo 從某種程度上來說也經受住了市場和時間的考驗,為 WBTC 的發展提供了相對穩定的保障— —從數據維度來看,目前全網共發行了超 15.42 萬枚 WBTC,總價值逾 90 億美元,也說明了市場對 BitGo 的信賴。

所以歸根究底,還是因為 WBTC 的儲備資產多簽權限要從 BitGo 轉移到由孫宇晨控制的合資企業,而在只看託管商是否靠譜的中心化機制下,市場又對孫宇晨極度不信任,才引發了此次信任危機。

說穿了,無論孫宇晨如何出來澄清解釋 WBTC 的安全保障機制,對於加密投資者來說,「君子不立於危牆之下」似乎已經成了刻在骨子裡的信條,才會出現疑似神魚等巨鯨的大量撤退行為。

這其實也折射出了 WBTC 自身運作機制的高度中心化隱憂,市場因此也在呼籲探索去中心化的解決方案,以降低對中心化託管商的過度依賴,尤其是透過區塊鏈技術減少單點故障和人為操縱的風險,提高 BTC 穩定幣運作機制的安全性和可靠性。

幾經沈浮的去中心化 BTC 賽道

其實早從上上一輪牛市週期開始,各式去中心化的 BTC 穩定幣方案就是一個重要的創新賽道,諸如 renBTC、sBTC 等相繼爆發,成為比特幣進入 DeFi 生態的重要管道,並把 BTC 大體量的資金引導到以太坊,也盤活了不少 BTC Holder 的多元化收益管道。

只是一輪牛熊過去,大部分昔日的明星項目相繼折戟沉沙。

首先是先前聲量最大的 renBTC,當時幾乎和 WBTC 各自代表了去中心化與中心化的 BTC 穩定幣解決方案——它的整個發行過程較為去中心化,即用戶將原生 BTC 存入指定的 RenBridge 網關作為抵押,RenVM 透過智慧合約在以太坊網路中發行對應的 renBTC。

且專案方與 Alameda Research 關係相當密切(沒錯,Alameda 其實收購了 Ren 團隊),這也一度成為它的最大亮眼標籤,但福禍相依,在 FTX 危機後 Ren 毫不意外地受到波及,不僅營運資金斷裂,資金大規模外逃。

雖然後續也嘗試了自救,但截至發文時,最新的對外披露進展還停留 2023 年 9 月的 Ren 基金會公告,現下來看,幾乎相當於腦死。

其次,Synthetix 推出的 sBTC 則是透過 SNX 質押產生的比特幣合成資產,也曾是主要的去中心化比特幣錨定幣之一,只不過今年上半年 Synthetix 完全廢除以太坊上的非 USD 現貨合成資產,其中就包括 sETH 和 sBTC,始終未能大幅在 DeFi 生態中推廣。

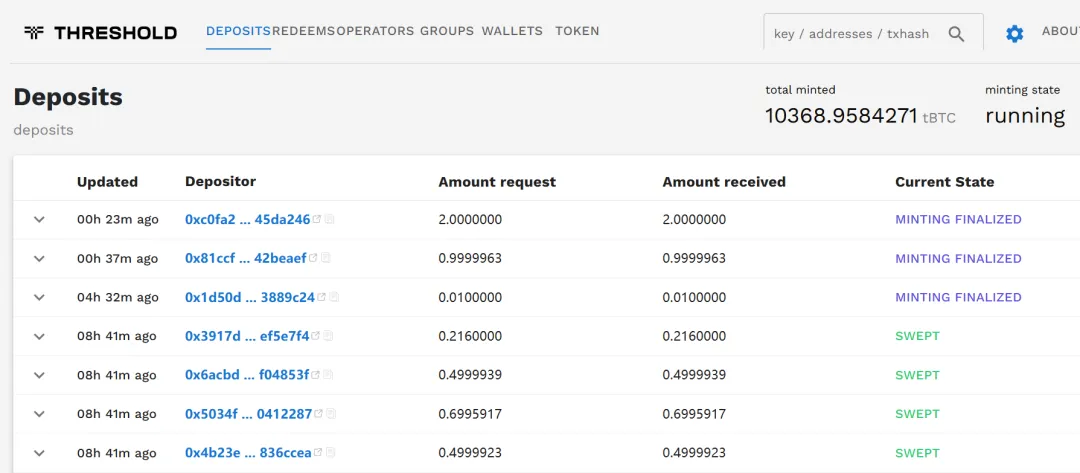

目前最有趣的還在運作的專案實踐,應該就是 Threshold Network 的 tBTC 產品。沒錯,它和先前 Keep Network 知名的 tBTC 其實是一脈相承的——Threshold Network 就是 Keep Network 後來與 NuCypher 合併而來的新項目。

其中 tBTC 用在網路上運行節點的隨機選擇的一組運營商取代了中心化中介機構,這些運營商共同使用 Threshold 加密技術來保護用戶存入的比特幣,簡言之就是用戶資金由運營商的多數共識控制。

截至發文時 tBTC 的總供應量超 1 萬枚,總價值近 6 億美元,而半年前則只有不到 1,500 枚,成長還是相當迅速。

總而言之,各家方案的競爭,本質上還是圍繞著資產安全這個核心,而伴隨著此次風波 WBTC 揭開了去中心化穩定幣市場需求的蓋子,未來無論是 tBTC 還是其他類似的項目,都需要在保障資產安全的基礎上,不斷完善自己的去中心化設計,以滿足市場與使用者的需求。

比特幣 L2 的新解?

其實,無論現今的 WBTC、tBTC,或是曾經的 renBTC、sBTC,都有一個共同點,就是它們都是 ERC20 形式的 Token。

原因也很簡單也很無奈,只有橋接到以太坊生態,借助其豐富的 DeFi 場景,才能有效釋放比特幣資產的流動性——某種角度上說,1.16 兆美元體量的比特幣(2024 年 8 月 15 日最新 CoinGecko 資料),正是加密世界最大的「沉睡資金池」。

因此 2020 年 DeFi Summer 開始後,WBTC、renBTC 等就成了最主要的一種釋放比特幣資產流動性的嘗試:用戶可以質押 BTC,獲得對應的封裝 Token,從而作為流動性橋接至以太坊生態,透過與以太坊生態耦合來參與 DeFi 等鏈上場景。

這種依賴以太坊的困局,直到 2023 年由 Ordinals 熱潮帶起的比特幣生態大爆發才終於迎來了新解——比特幣 L2 為用戶提供了新的可能,使大家能夠直接在基於比特幣的 L2 參與各種智慧合約應用,如質押、DeFi、社交,甚至更複雜的金融衍生性商品市場,大大擴展了比特幣資產的範圍和價值。

以 Stacks 推出的 sBTC(與上文 Synthetix 的 sBTC 同名)為例,作為一種去中心化的 1:1 比特幣支援資產,sBTC 可以在比特幣和 Stacks L2 之間部署和移動 BTC,並在交易中用作 Gas,而不需要額外的其他加密貨幣。

而 sBTC 的安全性理論上比傳統以太坊上的封裝 Token 更高,因為它的安全性一定程度上由比特幣算力保證,要逆轉交易,必須對比特幣本身進行攻擊。

從這個角度看,Stacks 這種比特幣 L2 推出 sBTC 的設計目的,某種程度上替代了傳統「封裝 Token+以太坊」的形式,將智能合約引入比特幣生態系統,再以去中心化的方式將比特幣帶入 DeFi 世界。

未來隨著比特幣 L2 的持續演進和技術創新,類似 sBTC 這樣的新方案有可能會侵蝕 WBTC 等封裝 Token 的市場,進一步提升比特幣資產的流動性和應用場景。

小結

回過頭看,其實 2020 年以來封裝 Token+以太坊的形式並未做大,整體吸引的 BTC 資金流入有限,只能算是比特幣釋放流動性的 1.0 模式。

不過坦誠地說,如果我們只是把比特幣當作一個萬億美元等級的優質資產池,那沒必要重複造輪子再搞一個比特幣 L2,「封裝 Token+以太坊」的鏈上生態和 DeFi 用例就很夠了——其實如今絕大部分的比特幣 L2 的邏輯,也和當年把 BTC 用 tBTC、renBTC 這些 ERC20 封裝 Token 引入 EVM 生態沒有本質區別。

只是從原生安全性和盤活比特幣生態價值的角度,比特幣 L2 的出現就具有了重要意義,即更好地保障比特幣資產的安全,並遏制其跌落到以太坊生態,讓肉爛在自己鍋裡。

這次 WBTC 的危機引起不小波動,對於比特幣穩定幣的未來發展你怎麼看?歡迎評論交流。

免責聲明:作為區塊鏈資訊平台,本站所發布文章僅代表作者及來賓個人觀點,與 Web3Caff 立場無關。文章內的資訊僅供參考,均不構成任何投資建議及要約,並請您遵守所在國家或地區的相關法律法規。