比特币距离黄金 16 万亿美元的市值还有多远?

作者:木沐

出品:白话区块链(ID:hellobtc)

封面:Photo by Shubham's Web3 on Unsplash

“又又又涨价了!黄金价格一路狂飙突破 700 元/克”,今年以来全球各界人士都在讨论黄金价格的 “疯狂”。但不少人可能还不知道的是,同样以 “黄金” 为名的 “数字黄金” 比特币已经突破 50 万元一枚。可能有人会说单位不同很难比较,那么可以参考下面这组数字:

10 年前(2014 年),黄金 250 元/克,10 年后,700 元一克,10 年 2.8 倍

10 年前(2014 年),比特币 500 美元/枚,10 年后,70000 美元/枚,10 年 140 倍

若干年前,刚刚有人提出 “数字黄金” 的概念时,只要有人谈论,几乎所有人都会投来打量骗子的眼神。然而,转眼 10 年过去了,比特币正以惊人的速度成长,以至于今天的比特币终于开始撼动黄金数千年来牢不可破的地位……

黄金 VS 数字黄金比特币

比特币之所以被称为数字黄金,是因为一些特性和黄金很像,但不少人还是很难将实物和虚拟资产关联起来。或许这要从比特币的诞生背景开始讲起……

1)比特币的诞生背景

数千年前(具体日期不确切)黄金就已经是 “硬通货”,它作为货币其实最早在两千多年前的春秋战国时期就已经有了记录,并一直沿用。人们持有、使用黄金不受任何人、机构、甚至国家的限制,真正做到了 “私有财产不受侵犯”。

历史记载,1717 年英国的牛顿最早提出了金本位制(以黄金为本位币的货币制度,国家黄金持有量决定货币发行数量和兑换价值),后续世界各国陆陆续续采用。直到 1971 年,美国国务卿基辛格发表了脱离金本位制计划,美国和其他国家的货币也不再受黄金的支配,使得货币价值不再受限于黄金储备量。这意味着,现代货币体系可以按需调控贬值和通货膨胀。

再后来,2008 年全球金融危机,美国大量印钞救助银行,民众发现口袋里的钱被迫稀释掉了,引发了强烈不满和对金融体系的不信任,给后来中本聪表达创立比特币的初衷留下了一些文字线索背景。

这也是为什么中本聪会在比特币的创世区块上留下这句话,“The Times 03/Jan/2009 Chancellor on brink of second bailout for banks(泰晤士报当天的头版标题:财政大臣正站在第二轮救助银行业的边缘。)”

中本聪(Satoshi Nakamoto)在突然失踪之前留下的消息踪迹使许多人相信比特币是对 2007-2008 年金融危机事件的回应。在面向 P2P 基金会的留言板上,中本聪(Satoshi Nakamoto)在 2009 年 2 月撰写了一篇文章,介绍了比特币。

文中,他们表现出了对储备银行的不信任和对资产的担忧:

“必须信任银行来持有我们的钱并以电子方式进行转移,但它们会在信代泡沫浪潮中将其代出,而储备金却很少。我们必须以我们的隐私来信任他们,不要让身份盗用者耗尽我们的帐户。他们庞大的中介费用使小额付款无法实现。”

2)黄金和比特币具体有哪些相似之处

A、去中心化

黄金:遍布地球的自然资源,任何人都可能从某个角落挖掘出金矿

比特币:网络节点遍布全球的公共区块链,成为任何人都可以参与挖掘的资源

B、开采

黄金:采金矿需要有工人、矿场、设备、电力

比特币:比特币采矿也需要有区块生产者、矿场、设备、电力

C、稀缺性

黄金:不可再生的自然资源

比特币:上限 2100 万枚

D、耐久度

黄金:物理性质稳定、永不生锈

比特币:网络强壮安全,链上数据永不磨灭

E、防伪造

黄金:真金不怕火炼

比特币:投入万金都无法篡改

话说回来,在某些角度上非常相似,但数字黄金仍然有不少令实物黄金无法企及的优点,比如:

比特币非常方便携带,只需要记住一串单词即可,实物黄金特别沉重;

比特币可以随时随地验证防伪,实物黄金容易用比重相近的金属造假(近年屡有发生黄金饰品掺假案件);

比特币更容易分割交易,黄金反之;

比特币即便链上转账常常高达数亿美金而手续费却只需十数美金,黄金甚至现代银行体系都很难做到资产真正转移费用如此低廉且如此快速。

比特币挖开了黄金的墙角

1)灰度多次投放广告提示比特币替换黄金

灰度于 2019 年 5 月 1 日就发起了首次 Drop Gold 活动,投放了以「Drop Gold」为主题的广告,提醒人们是时候用比特币替代黄金了。

2020 年,灰度及区块链风险投资公司 DCG 的创始人 Barry Silbert 发布推文称,灰度已重新投放了反黄金广告 “Drop Gold”,该广告现在开始在美国所有主要网络上投放。这是比特币的营销活动,视频中提出 “像比特币这样的数字货币是未来的趋势”,旨在促使比特币成为 21 世纪价值储存的工具。

事实上,数年前的灰度广告,大部分人包括一些金融机构一直不以为意。当时一些金融大亨对其更是嗤之以鼻,比如著名的贝莱德 CEO Larry Fink 曾直言比特币毫无价值!然而就在不久前,Larry Fink 改变了自己的看法,他说: BTC 将颠覆传统金融。

现如今,贝莱德已然成为持有近 3 万枚 BTC 的比特币巨鲸。

2)现货 ETF 资金快速流入

早在 2020 年,美国资产负债表总额最大的银行摩根大通(JPMorgan Chase)发布了一份报告,研究了灰度 Bitcoin Trust(GBTC)的成功案例,该银行曾经是比特币的最大批评者之一,然而报告中承认,对比特币的需求甚至影响到成熟的市场。

摩根大通指出,对比特币的需求可能会侵蚀黄金 ETF 的需求。根据这项研究,2023 年 10 月份流入灰度级比特币信托的人数明显高于黄金 ETF。因此,这家美国银行得出结论,GBTC 也许能够抓住黄金 ETF 市场的一些份额。

果不其然,比特币现货 ETF 上线后,获得大量资金流入,同时黄金 ETF 资金大幅流出。已有不少财经评论指出这不是巧合,比特币现货 ETF 大量 “吸金”,钱很大一部分是从黄金 ETF 里来的。

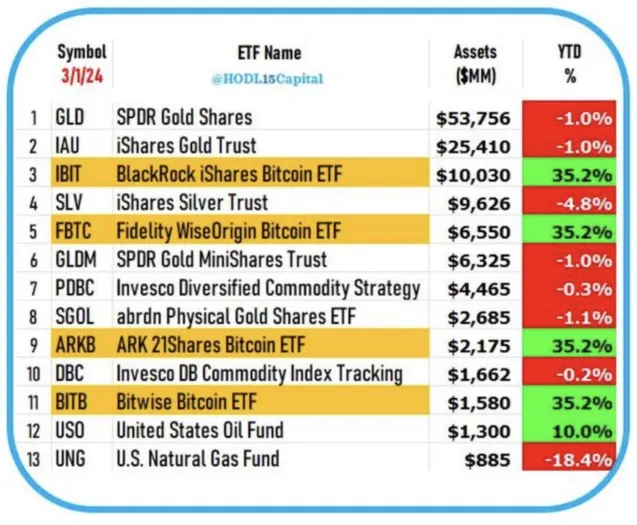

前段时间,有媒体报道,贝莱德 IBIT 资管规模已超越最大白银 ETF,在所有大宗商品 ETF 中位列第三(下图为历史数据)。目前美股 11 支现货比特币 ETF 共持仓约 84 万枚比特币,市值接近 600 亿美元。

3)比特币名列全球资产市值 Top10

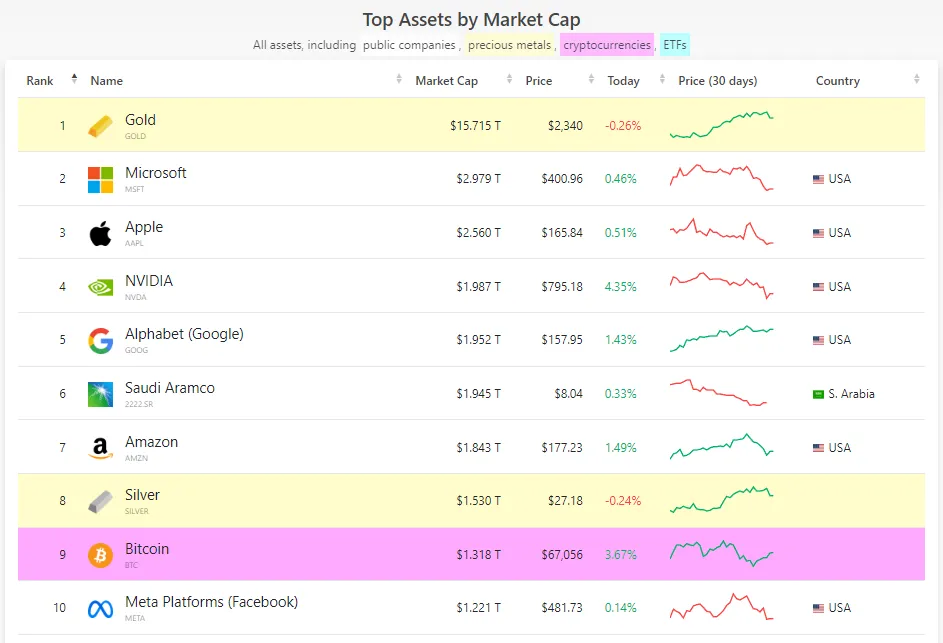

截至 4 月 23 日,来自 Companiesmarketcap 的全球资产排名榜单上,比特币以 1.35 万亿的市值仅次于白银,位列全球资产市值第 9 名。目前,比特币的市值也已经超越了全球四大银行的总市值。

比特币距离黄金 15 万亿多美金的市值还差 10 倍多,或许在很多加密资产圈的人看来,这对于 10 年 140 倍成长速度的比特币来说可能不算一件非常困难的事情。

近期,天桥资本首席执行官/资深对冲基金经理 Anthony Scaramucci 表示,比特币的市值最终将超过黄金 16 万亿美元的市值。在接受 CNBC 采访时,SkyBridge Capital 创始人称比特币是人类过去 5000 年历史上从未见过的优质资产。

Scaramucci 表示,比特币距离黄金 16 万亿美元的市值还有很长的路要走,但他认为,随着监管机构对 BTC ETF 的批准,距离会随着时间的推移而缩小。

4)比特币正在发挥 “避险” 价值

大多时候,黄金在很多人的组合里,其实是作为一种对通货膨胀的风险对冲,这也可以作为一种避险资产的表现。然而,事实是黄金大部分时间并没有跑赢通胀。但一直突破新高、供应链固定上限、4 年减半的比特币似乎在这方面从未辜负过任何人。

由于普遍的共识,黄金的波动性非常低,比特币则恰恰相反,因此比特币拥有更高成长性的同时相应的也要承担更高的风险,但比特币的波动性在逐步减小,同时比特币真正在成为高通胀国家可选 “避险工具” 的路上……

近日,国际货币基金组织 (IMF) 的一份新报告《A Primer on Bitcoin Cross-Border Flows》指出 BTC 已成为在金融不稳定的情况下保存财富的必要金融工具,该分析还指出,记录在区块链上并提供更高安全性的链上比特币交易往往比链下交易更大。这表明区块链技术强大的安全功能通常会保护更大的金融利益。

报告作者表示,比特币交易为高通胀国家的个人提供了一种稳定储蓄并以当地货币无法实现的方式参与全球商业的方式。

从另外一个角度来讲,当踏空也被视为是一种 “风险”,“另类资产” 比特币被添加到许多投资者的组合当中时,很多情况下考虑到的是希望对冲无法及时上车未来 Web3 科技、踏空加密资产的一种风险。

在加密行情变差时,一部分人会选择将高风险的山寨币换成更稳定、风险更低的比特币,既及时止损降低风险又没有离场踏空的风险。因此比特币也常常用来对冲山寨币资产带来的高风险。

小结

事实上,比特币逐步侵蚀黄金的市场份额这并不需要感到奇怪,「数字黄金」和 「黄金」的关系,就像 「数字支付」和 「纸钞」一样。时代在前进,纸钞的使用率越来越少,古老的黄金也未必能满足所有人的需求,于是乎比特币填补了这个空缺。至于比特币能否逐渐超越黄金,那得交给时间来验证。

免责声明:作为区块链信息平台,本站所发布文章仅代表作者及嘉宾个人观点,与 Web3Caff 立场无关。文章内的信息仅供参考,均不构成任何投资建议及要约,并请您遵守所在国家或地区的相关法律法规。