以太坊社区正在就 ETH 货币政策进行辩论,这是针对限制质押池迅速扩大的提案而进行的。这一举措是受到 Liquid Staking 和 Restaking 协议需求激增的推动。

原文:Ethereum's Staking Issue(Glassnode)

作者:Glassnode, Alice Kohn

编译:白话区块链

封面:Photo by Shubham’s Web3 on Unsplash

在以太坊生态系统中,关于可能改变发行速度的讨论也一直存在着。这场讨论是由两位以太坊研究人员提出的提案引发的,建议减缓 ETH 的发行速度,从而降低质押奖励。

总体目标是减少质押池的增长,以应对 Liquid Staking 和 Restaking 等新创新的不断增强,并保护以太坊作为货币的功能。

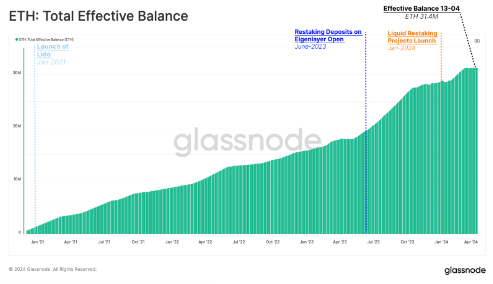

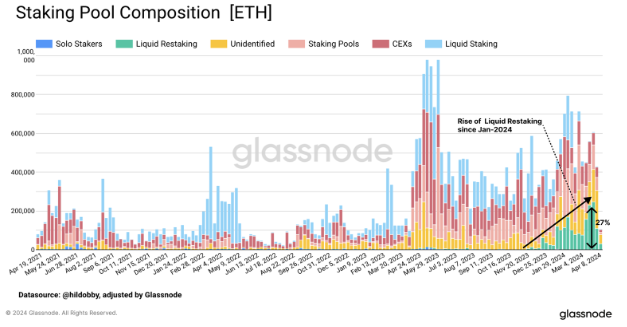

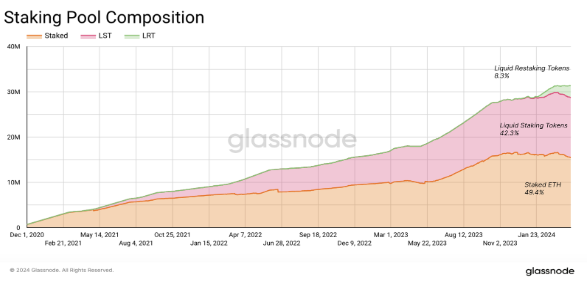

以太坊的质押经历了意外的高需求,目前参与以太坊权益证明的 ETH 数量为 31.4 万 ETH(占总供应量的 26% 左右)。我们可以看到,近几个月质押的 ETH 增长速度正在加快。尤其是在 2023 年 6 月引入新创新如 Eigenlayer 再质押协议以及 2024 年初推出的 Liquid Restaking 协议之后。

1、扭曲的激励机制

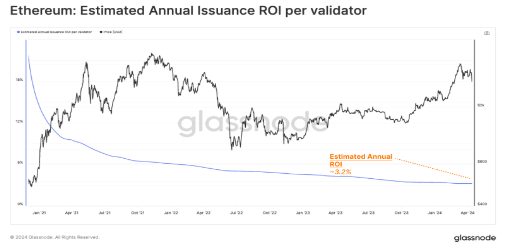

最初,权益证明协议的设计是这样的,随着质押的 ETH 增加,每个验证者的边际收入会下降。这种机制自我调节了质押池的规模,目前质押的 ETH 数量为 31.4 万 ETH,每个验证者预计的年化收益率约为 3.2%。

然而,像来自 MEV 的收益、Liquid Staking、Restaking 和 Liquid Restaking 等新发展已经引入了额外的机会。因此,用户质押的动机和需求已经超出了最初的愿景。

如果我们按照它们的来源对质押存款进行分类,就会发现自年初以来,由 Liquid Restaking 提供者质押的 ETH 数量显著增加。这些协议现在占新质押 ETH 的 27%,而 Liquid Staking 提供者的新存款自 3 月中旬以来已经减少。

去年,EigenLayer 协议推出了 Restaking 功能。EigenLayer 使用户能够将他们质押的 ETH 或流动质押 Token 存入 EigenLayer智能合约中。这些资产随后可以被其他服务(如 Rollups、Oracle 和桥接器)用作安全抵押品。Restaking 用户除了从以太坊主链上获得的本地质押收益外,还可以从这些服务中获得额外费用。

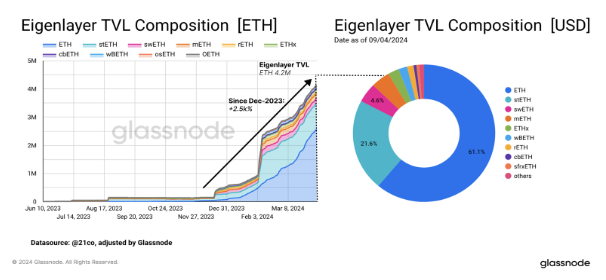

自协议推出以来,Eigenlayer 上的质押激增,总锁定价值(TVL)现在超过 1420 万 ETH(约 130 亿美元)。这种对重新质押的高需求水平部分原因也在于对 Eigenlayer 空投活动的期待。

Eigenlayer 的 TVL 中有 61.1% 来自本地质押的 ETH,其余部分来自流动质押 Token,其中 Lido 的 stETH 占总 TVL 的 21.5%,领先于其他 Token。

2、Liquid Restaking 的崛起

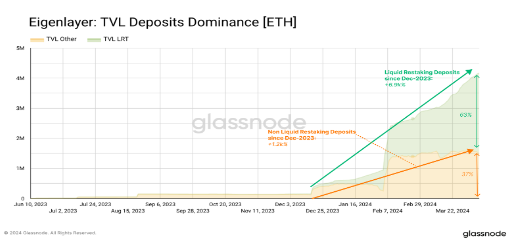

Liquid Restaking 与 Liquid staking 类似,允许用户重新质押他们的 Token,并以流动性形式获得对应的 Liquid Restaking 资产。这是一种看起来被 Eigenlayer 用户青睐的选项,其中 63% 的存款通过 Liquid Restaking 提供者进入 Eigenlayer。

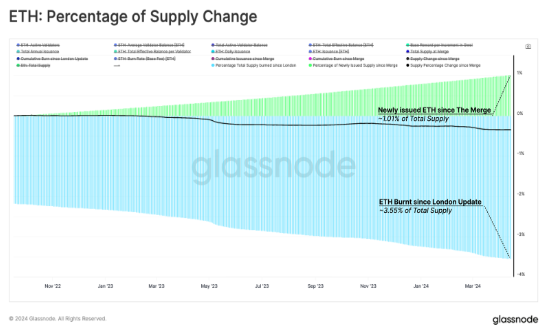

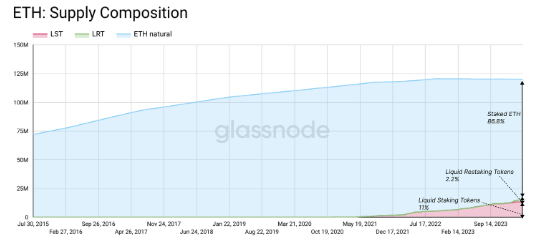

以太坊基金会的研究人员对不断增长的高质押率表示了关切。虽然质押更多的 ETH 会导致每个验证器的奖励率降低,但如果总质押的 ETH 数量变得很大,支付的总奖励仍可能导致通胀。目前,自 “合并” 以来,总 ETH 供应中大约有 1.01% 是新发行的 Token,尽管在同一时期也有大约 3.55% 的供应被销毁,这种销毁对冲了部分通胀影响。

随着更多的 ETH 流入质押池,通胀的影响开始影响越来越少的 ETH 持有者。换句话说,资产正从日益减少的非质押 ETH 持有者中转移到日益增长的质押 ETH 持有者中。

随着时间的推移,这种 “实际收益” 组成部分可能会使持有 ETH 变得不那么有吸引力,并可能侵蚀 ETH 在以太坊生态系统中作为货币资产的功能。相反,“货币” 的角色可能会转移到类似于 stETH 的 Liquid staking Token,甚至是 Liquid Restaking Token,它们作为增强型收益承载工具。这种发展的副作用将是发行这些衍生 Token 的项目在以太坊的执行和共识层的治理和稳定性上获得过大的影响。

今天,我们已经注意到,一半的质押 ETH 是通过这些衍生项目提供的。42% 的质押 ETH 通过流动质押 Token 重新流动化,另外 8% 通过流动重新质押衍生品。

以太坊研究人员的担忧也适用于以太坊的货币性质。在总 ETH 供应中,有 11% 存储在流动质押 Token 中,2.2% 存储在流动重新质押 Token 中。

以太坊基金会提出的建议旨在限制和约束年度发行量,从而降低新质押者进入池子的动机,并希望减缓质押增长率。这些提案在社区中遭到了很大的反对,许多人认为目前不需要任何改变,并质疑再次更新 ETH 货币政策的必要性。

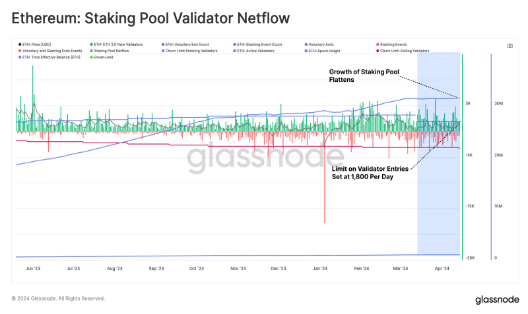

然而,在上次 Decun 升级期间,质押池的增长已经受到了轻微的限制。这次硬分叉引入了每 6.4 分钟周期 8 个新验证者的限制,并替换了转移限制功能。这有效地限制了验证者的数量和进入质押池的质押金额,为目前提供了非常轻微的缓解。

3、总结与结论

以太坊生态系统正在就建议的 ETH 发行率变更展开辩论,旨在减缓质押池的扩张。目标是缓解 Liquid staking 和 Restaking 等创新的影响,这些创新正在增强收益机会,从而增加用户的需求。

质押激增,目前已达到 3140 万 ETH,约占总供应量的 26%,主要由 Eigenlayer 等 Restaking 押协议推动。这些发展趋势越来越多地导致流动质押 Token(LST)的普及化,从长期来看,这可能开始削弱以太坊作为货币资产的角色。以太坊基金会建议限制年度发行以减缓质押池的增长,但这些提案在社区中遭到了极大的抵制。

免责声明:作为区块链信息平台,本站所发布文章仅代表作者及嘉宾个人观点,与 Web3Caff 立场无关。文章内的信息仅供参考,均不构成任何投资建议及要约,并请您遵守所在国家或地区的相关法律法规。