Ethena 预计在 1 月下旬正式推出,并可能公布空投计划。

原文:USDe, The Next $1b+ Stablecoin? An Interview w/ Ethena

编译:Luffy,Foresight News

从历史上看,链上稳定币在与中心化稳定币的角逐中经历了一段艰难的时期。结果是,USDC 和 USDT 在稳定币领域占据了绝对的主导地位,累计市场份额超过 95%。链上稳定币的问题在于,要么由于其过度抵押的性质而难以扩展,要么由于抵押不足而难以维持挂钩。

2023 年 3 月,Arthur Hayes 撰写了一篇名为「地壳上的灰尘」的文章 ,其中他谈到了稳定币的兴起以及稳定币在交易者和做市商中的用途。然后,他提出了一种名为「中本聪美元」的链上完全去中心化稳定币的构想,这是一种由等量的现货多头和期货空头比特币敞口支持创建的 Delta 中性的、1:1 抵押的合成美元。

这个想法已被 Ethena Labs 实现,该项目正在构建 USDe,这是一种由 ETH 质押收益率和永续掉期提供支持的合成美元。简而言之,USDe 由 ETH LST(例如 Lido 的 stETH)1:1 抵押,而它的风险通过做空等量的 ETH 永续期货进行对冲。USDe 会产生高收益率(目前超过 20%),它被贴上「互联网债券」的标签。

Ethena 得到了 Dragonfly、Wintermute、OKX Ventures 以及 Cobie、Arthur Hayes 和 Anthony Sassano 等投资者的支持。我很高兴与 Ethena 创始人 Guy 交谈,了解更多有关底层设计和即将推出的路线图的信息,包括主网启动、DeFi 集成和即将到来的空投计划。

USDe 和 Ethena 拆解

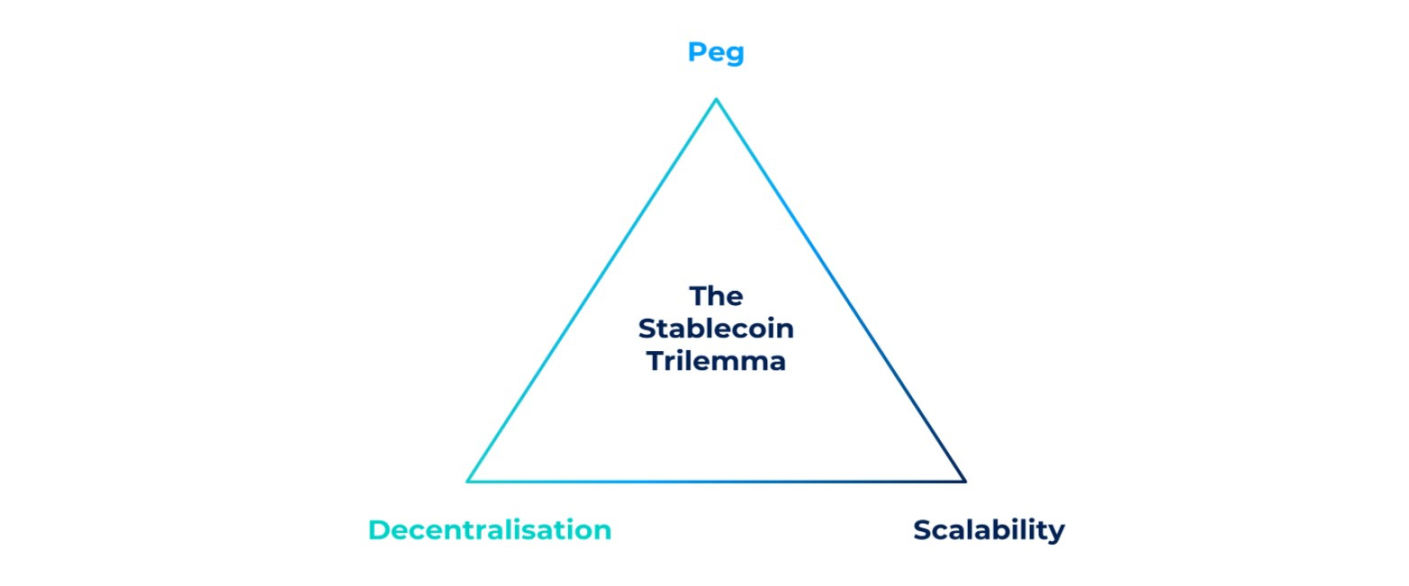

「稳定币三难困境」在几年前就被提出来了,它指出稳定币不能同时具备以下所有三个属性:

- 维持与标的资产的挂钩

- 可扩展

- 去中心化

- USDC 和 USDT 等稳定币都具有可扩展性,并且可以保持与美元挂钩,但它们不是去中心化的。

- 另一方面,来自 Liquity 的 LUSD 高度去中心化,并很好地保持与美元的挂钩,但由于过度抵押而难以扩展。

- Terra 的 UST 既是去中心化的(在某种程度上),又具有很强的可扩展性,但无法维持其挂钩。

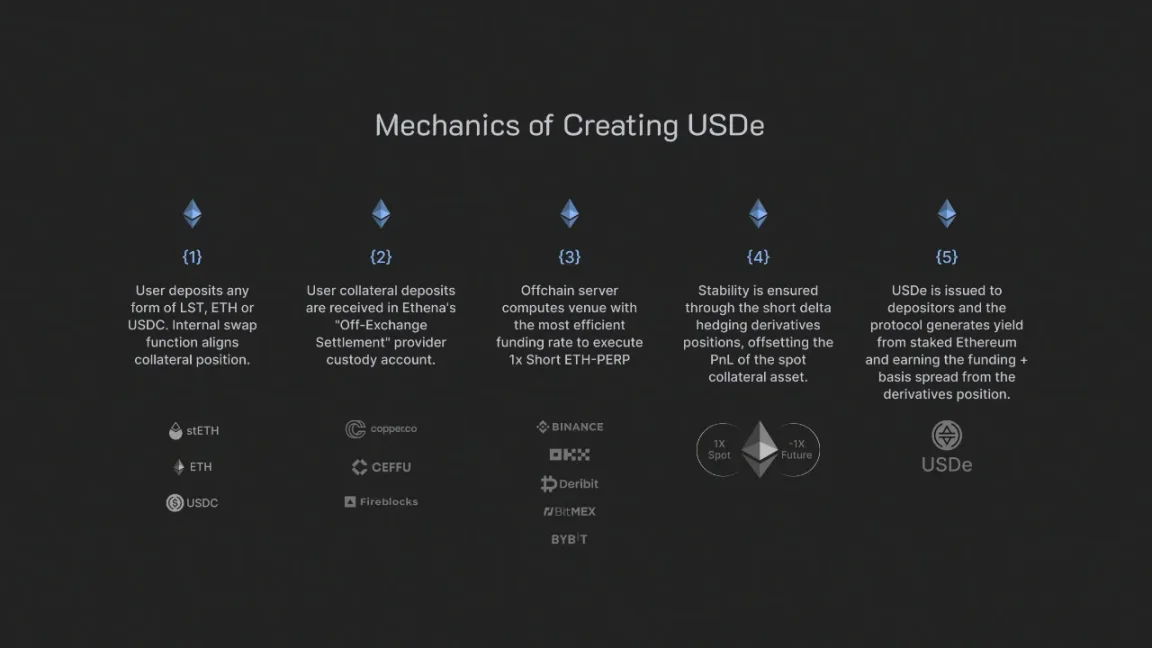

Ethena 的 USDe 旨在包含所有三个属性,从而解决稳定币的三难困境。 USDe 目前尚未公开发布(预发布阶段只有白名单用户可以访问产品),但尽管如此,在短短一个多月的时间里,其供应量已增长至超过 1.15 亿美元。其工作原理如下:

用户可以通过两种方式获得USDe。首先,通过 Uniswap 或 Curve 等去中心化交易所购买。其次,通过 Ethena 协议铸造它。随着公开发布,用户将能够通过 Ethena 前端用各种资产铸造 USDe,这些抵押资产在后端将其转换为 ETH LST,如 stETH、mETH 和 wbETH,然后她们作为抵押品被存入托管机构,并用于在中心化交易所创建 ETH 空头头寸。这种对冲创建了美元头寸,USDe 是根据该美元头寸发行的。

抵押品空头方没有使用杠杆,因为 USDe 的重点是成为安全基础层:

「该产品的理念是尝试使其在基础层尽可能安全。你可以开始利用杠杆做一些有趣的事情,尝试以某种方式提高回报,但我们实际上只是想创建一个坚实的基础,其他人可以在此基础上继续发展,并开始以其他有趣的方式使用杠杆,无论是在货币市场还是永续 Dex 上。」

USDe 通过套利维持其锚定。如果 USDe 在 Curve、Uniswap 或币安等交易所上的交易价格低于挂钩,套利者可以购买 USDe 并在 Ethena 前端以 1 美元的价格赎回抵押资产以获取利润。如果 USDe 在交易所的交易价格高于挂钩,套利者可以以类似的方式在 Ethena 上铸造 USDe 并在交易所出售。只要 USDe 以 1:1 的比例抵押,挂钩就会保持稳定。

美元流动性不断增长

为了让稳定币保持与基础资产的挂钩,流动性非常重要。 Ethena 的目标是在各种去中心化交易所(例如 Curve Finance)中增加 USDe 的流动性,Curve Finance 是稳定资产的主要 DEX。在 1 月晚些时候的公开发布中,Ethena 将采取激励措施,以确保 Curve 上 USDe 的深度流动性。截至撰写本文时,Curve 上已有一些 USDe 流动性池,包括 USDe/USDC、USDe/FRAX 和 USDe/crvUSD。

收益飞轮

正如前面概述的那样,USDe 抵押品的多头和空头都会产生收益,并将收益分配给选择质押 USDe 的用户。收益来源为:

- 现货多头:以太坊质押收益率(共识层和执行层奖励)。

- 期货空头:衍生品头寸赚取的资金费用和基差。

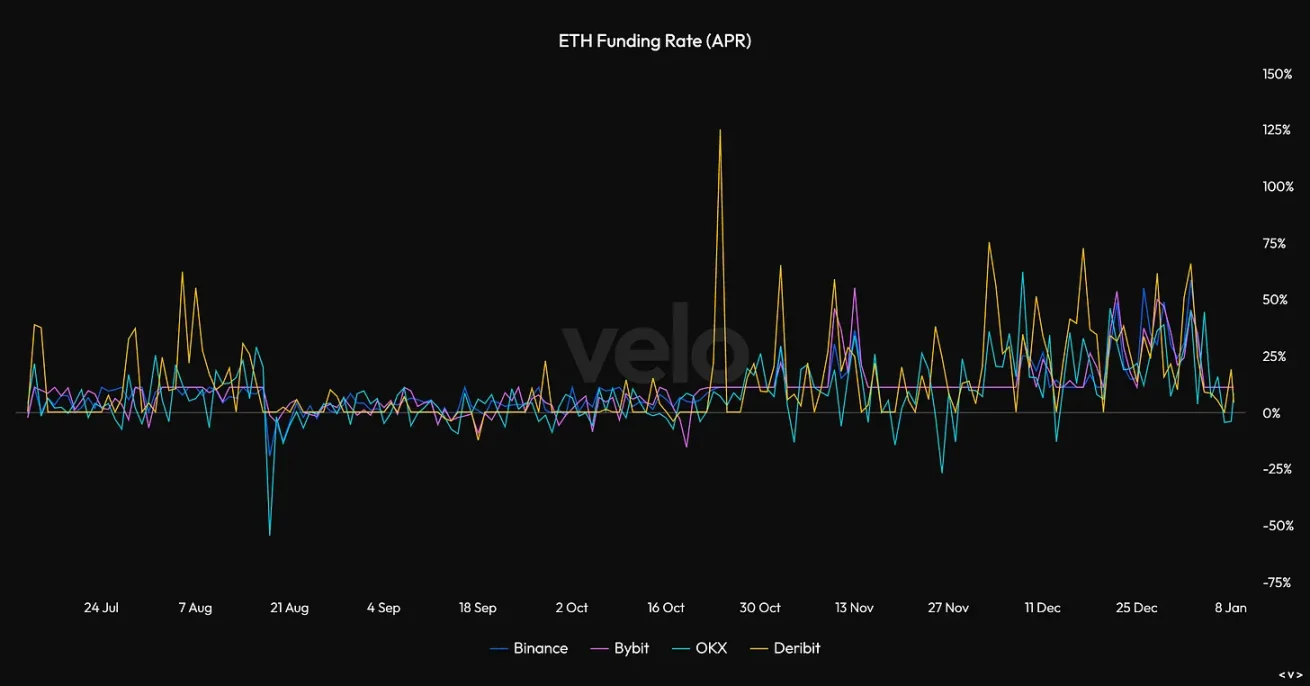

ETH 质押的年化收益率通常在 3-5% 范围内,而 ETH 衍生品的资金费率波动较为剧烈,高度依赖于市场对期货交易的需求。如下所示,随着市场反弹,ETH 期货融资利率近期飙升至 70% 以上,希望做多 ETH 的交易者愿意为此头寸支付高额费用。资金费用由多头支付给空头头。

在资金强烈的看涨的情况中,USDe 抵押品产生的收益率很可能超过 30-40%。然而,从历史上看,在更长的时间范围内,收益率被证明接近 5-15% APY。

双代币设计

如前所述,用户只有将稳定币抵押为 sUSDe,才能收到 USDe 产生的收益。如果 USDe 抵押品的收益率为 15%,但只有一半的 USDe 被质押,则 sUSDe 质押者将获得 (15%/50%) = 30% APY。

由于 USDe 的流动性将在 Curve 等 DEX 上得到激励,并进一步融入各种货币市场和其他 DeFi 应用程序,因此预计并非所有 USDe 都会获得协议收益。如下图所示,其中抵押品总收益率为「Protocol APY」,sUSDe 收益率为「sUSDe APY」。

此外,Ethena 还将特别关注将 USDe 集成到中心化交易订单簿中,以此作为该产品与其他链上稳定币的区别并创造更广泛的采用。

DeFi 集成与去中心化之路

「我们希望将加密货币中最重要的工具(即稳定币)与银行系统分开。我们所做的一切的目的是创建一个自给自足的系统,但最重要的资产是完全中心化的」。

Ethena 的核心论点很简单:将最大的加密产品(稳定币)与传统银行系统分开。对于 USDe,不存在 USDC 或美国国库券等中心化资产的抵押品风险。唯一的风险是 ETH,它是世界上最去中心化和无需许可的资产之一。

但今天 Ethena 仍然有中心化的一面。其中之一是在中心化交易所上对冲质押 ETH 的风险。这样做的原因是大部分流动性仍然在中心化交易所。 Ethena 正在努力实现完全去中心化,但仍在等待 DEX 衍生品的成熟。第一步似乎是利用 Synthetix 和 Synthetix 前端作为这种对冲的第一个 DEX,这是今年晚些时候路线图的一部分。

USDe/sUSDe 集成在一些垂直领域非常有意义:

- USDe 可以作为其他稳定币的抵押品。 FRAX 和 DAI 都严重依赖传统资产的收益,他们可能希望分散投资并从 sUSDe 获取加密原生收益。

- 货币市场,例如 Aave 等借贷平台。杠杆循环策略可以通过增加杠杆来为 sUSDe 持有者带来潜在的高收益。

- sUSDe 作为 CEX 和 DEX 杠杆交易的高收益抵押品

2024 年路线图

短期内,Ethena 正在准备公开发布,用户能够在协议上铸造和赎回 USDe,并质押 USDe 以获得抵押品产生的收益。此外,Ethena 将激励各种 DEX 上的流动性,以确保用户能够以最小的滑点买入和卖出稳定币。预计时间是一月下旬,届时可能还会宣布针对即将推出的治理代币的空投计划。

中长期来看,Ethena 计划将 USDe 整合到各种 DeFi 协议和中心化交易所中,以增加供应并创造强大的效用。 Ethena 还计划通过将空头头寸从中心化交易所转移到 DEX 来进一步去中心化。

除此之外,Ethena 还将探索其他资产作为 USDe 的抵押品,例如 BTC 和 jitoSOL。这些资产也将进行 Delta 对冲,整合最终取决于这些资产是否具有深度流动性,以及从收益率角度来看融资费用是否有利。

结论

总而言之,我对 Ethena 的全面推出感到非常兴奋。考虑到当前由质押和融资奖励产生的收益率,USDe 似乎有可能成长为加密货币中最大的链上稳定币之一。我个人首先期待看到 USDe 和 sUSDe 飞轮通过各种 DeFi 集成而创建,其次,Ethena 转向更加去中心化的模型。随着 USDe 的增长,我们祈祷 Ethena 智能合约已经过广泛审计,并且 Ethena 用于对冲的 CEX 不会崩溃。与任何其他 DeFi 协议一样, Ethena 和 USDe 存在明显的风险,但它们在今年的潜力值得期待。

免责声明:作为区块链信息平台,本站所发布文章仅代表作者及嘉宾个人观点,与 Web3Caff 立场无关。文章内的信息仅供参考,均不构成任何投资建议及要约,并请您遵守所在国家或地区的相关法律法规。