作者:flowie,ChainCatcher

封面:Circle

近日,据彭博社透露,稳定币 USDC 发行商 Circle 正计划在 2024 年初重启 IPO。相比于过往的坎坷上市路,此次 Circle 重启 IPO 或许更加充满挑战。目前 USDC 市值近乎腰斩,已从年初的 450 亿美元降至约 240 亿美元。

而 USDC 市场份额大幅缩减下,2023 年整个稳定币市场格局正在重塑。一方面,监管打压、脱锚风波让 BUSD 和 USDC 等头部稳定币接连重创,给了新势力突围的机会;另一方面,借力 LSD 和 RWA 的生息稳定币、Web2 巨头 PayPal 的入场也为稳定币市场带来了更多想象力。

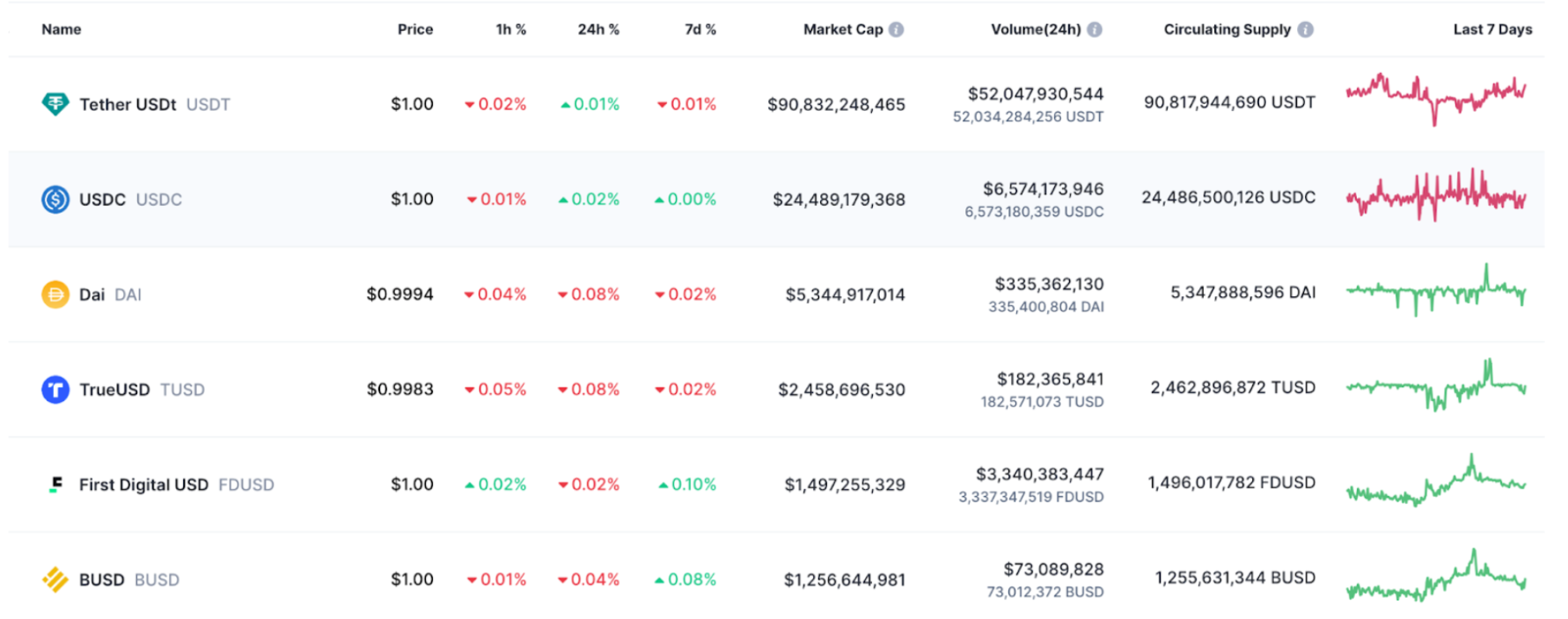

目前市值前五大稳定币的排名已经发生重大改变。在 BUSD 淡出舞台后,USDC 遭遇脱锚风波后,除了 DAI 顺势拿下第三大稳定币宝座外,低调的稳定币老兵 TUSD 和稳定币新秀 FDUSD 则异军突起,目前为市值第四大稳定币和第五大稳定币。

生息稳定币和 Web2 巨头稳定币等新势力目前的市场份额占比还较少,需要经历更长时间的考验。而目前市值已有数十亿美元规模,且增速飞快的 TUSD 和 FDUSD 已初步获得市场验证。

Circle 再冲 IPO 下的稳定币新战事:格局、监管、生息、Web2 巨头

Circle 不止一次寻求 IPO。早在 2021 年 7 月,Circle 就计划以特殊目的公司(SPAC)的方式与一家空白支票公司合并在纽交所上市。彼时 USDC 市场份额高速增长,Circle 的估值一度达到 90 亿美元。

但尽管如此,耗时一年半的 IPO 计划,最终以 “暂时搁置” 告终,2022 年 12 月,Circle 表示,因未被 SEC 审批为 “有效” 而中止 IPO。

时隔一年后,Circle 再冲 IPO 的境地则大有不同。从整体稳定币的市值来看,目前据 Defillama 数据,稳定币总市值达 1290 亿美元,自 2022 年 5 月中旬持续下滑,近期随着加密市场复苏,才略有回升。

在整体稳定币市场面临挑战背后,从年初至今,整个 2023 年稳定币市场风云变幻,先有硅谷银行和监管打击的黑天鹅事件冲击,后有借助 LSD 和 RWA 的生息稳定币崛起,以及 Web2 巨头 PayPal 等强势入局。

1、头部稳定币格局松动,TUSD、FDUSD 异军突起

目前市值靠前的几大主流稳定币几乎都收到了不同程度的影响,稳定币市值排名相比年初也发生了较大的变化。

仔细回顾来看,先有 2 月份监管打击 BUSD。纽约金融服务部 (NYDFS) 宣布调查 BUSD 发行商 Paxos,不久后美国证券交易委员会(SEC)也宣布因 BUSD 相关问题起诉 Paxos。无奈之下,币安也只能陆续将 BUSD 逐步撤离。目前 BUSD 一系列的主流交易对已大部分从币安下架,近日币安的杠杆和合约平台也下架了 BUSD。

BUSD 市值从 2 月份的 160 亿美元跌至 12 亿美元左右,降幅达 92 %,其原本继 USDT、USDC 之后的第三大稳定币位置也让位给了 DAI。目前 BUSD 排名第 6 位。

BUSD 被迫淡出后,USDC 也遭遇严重打击。3 月份,硅谷银行挤兑的黑天鹅事件,让在硅谷银行存有储备金的 USDC 也经历了挤兑和脱锚风波。USDC 的安全性备受质疑后,币安、MakerDAO 、Frax Finance 等大量拥有 USDC 储备的大户抛售 USDC,减少对其的依赖。今年 8 月份,币安被爆曾抛售大量 USDC 换取 BTC 和 ETH 作为储备资产。此后 MakerDAO 、Frax Finance 则将大量 USDC 储备换成美债这类低风险且有利率的资产。

目前虽然 USDC 依然是市值第二大稳定币,但市值其实已从年初的 450 亿美元降至约 240 亿美元,近乎腰斩,创下近 2 年最低水平。相比于一两年前高歌猛进的 USDC 时期,Circle 冲刺 IPO,此次重启 IPO 更显无奈。今年脱锚风波以来,Circle 已经采取了拓展新兴市场和合伙伙伴等措施以应对 USDC 市值下滑和新竞争者的压力,但效果似乎甚微。而通过上市带来的透明度和安全性背书,或许是 Circle 重振 USDC 的最后大招之一。

而受到脱锚风波影响不止 USDC,以大量 USDC 作为储备金的 DAI 也经历了巨大波动。一度从年初的 56 亿美元的市值跌至 44 亿美元。后续 DAI 将大量的 USDC 换成美债后才逐渐复苏到目前的 53.5 亿美元。

也就是说,原本头部的四大稳定币中,仅有 USDT 市值已从年初的 660 亿美元增长至 900 亿美元。其他 BUSD、USDC 以及 DAI 都出现了不同程度的下滑。这也意味着其他稳定币选手腾出很大的增长空间。目前 DAI 补位 BUSD 原本的第三大稳定币的宝座后,增长迅速的 TUSD 市值已排名第四,FDUSD 则排在第五。

TUSD 市值从年初的 7.5 亿美元左右已经大幅上涨至目前的 25 亿美元,10 月份的最高峰近 38 亿美元,涨幅一度超 400%。而今年 6 月份新推出的 FDUSD 目前市值已达 15 亿美元,崛起速度不容小觑。

2、生息稳定币新叙事崭露头角

除了头部稳定币市场份额的大幅变化外,今年稳定币市场还诞生生息稳定币这一新叙事,DAI、 Curve、Aave 这类老蓝筹 DeFi、以及 Lybra Finance、OpenEden 等新 DeFi 协议,或多或少都在借助 LSD、RWA 等生息资产 ,推动其生息稳定币的发展。比如以 LST 资产为抵押品铸造生息稳定币的协议 Lybra Finance,曾 上线 1 个多月暴涨 40 倍,

此外,Curve 在 2023 年 5 月发行的 crvUSD 稳定币,支持用户使用一系列 LSD 资产(例如 EWETH、wstETH、WBTC 等)作为抵押物来铸造 crvUSD。目前 crvUSD 其抵押物的规模超过了 1 亿美元。而 Aave 推出了超额抵押的稳定币 GHO,其支持 Aave v3 protocol 中的代币作为抵押品,7 月上线以来其 TVL 也上涨趋势明显。

3、Web2 支付巨头入局搅动市场

而 Web2 支付巨头 PayPal 的入局搅动了稳定币市场。其推出的稳定币 PYUSD 目前发行量已经突破 2 亿枚。 虽然目前市值占比有限,但在拥有 4 亿用户上,PYUSD 对于 Web3 的大规模采用意义重大,它有潜力吸引大量用户进入加密货币领域,目前据多位加密 KOL 推测,PayPal 入局后将推动更多 Web2 支付巨头的入场。

4、稳定币监管框架逐步清晰

目前美国、新加坡、香港、英国等加密核心地区的稳定币监管框架正逐步清晰。今年 6 月份,香港财经事务及库务局副局长陈浩濂表示,计划 2024 年底之前推出稳定币监管框架。7 月份,美国众议院金融服务委员宣布通过了《支付稳定币透明法案(草案)》,该法案确定了批准和监管稳定币发行者的监管路径,同时通过创建统一的联邦支付稳定币最低标准。8 月份,新加坡金融管理局 (MAS) 发文《MAS 最终确定稳定币监管框架》。而 11 月份,英国央行发布其监管稳定币的计划,表示法定支持的稳定币立法将于明年初出台。

稳定币监管框架的清晰,也意味稳定币更有潜力进入应用主流,迎来更大规模的采用。

二、多重变局下,为何 TUSD、FDUSD 强势突围?

在头部稳定币市场格局松动后,生息稳定币以及 Web2 巨头的入场为 2024 年的稳定币市场发展带来不少看点,但这类稳定币新势力目前的市场份额占比还较少,还需要经历更长时间的考验。而目前市值已有数十亿美元规模,且增速飞快的 TUSD 和 FDUSD 的强势崛起值得关注。

1、稳定币新秀 FDUSD 崛起,离不开币安的采用

先说 6 月份上线的稳定币新秀 FDUSD。FDUSD 由总部位于香港的托管公司 First Digital Limited 的子公司 FD121 Limited(品牌名为 First Digital Labs)发行,是与美元 1:1 挂钩的稳定币。

FDUSD 白皮书中提到,其准备金支持将由现金和高流动性的短期国债构成。而其优势包括:可转移、可赎回、可编程、低费用、运行在去中心化网络上等。目前 FDUSD 主要在以太坊和 BNB Chain 上发行,并可在币安、BingX、BitVenus 和 Gate.io 等加密货币交易平台上交易。

作为增长最快之一的稳定币,FDUSD 的崛起离不开币安的采用。BUSD 淡出币安后,币安陆续公布了 FDUSD 在币安上的使用场景。其实自刚发行之际,FDUSD 链上数据便显示,几乎全部由币安地址持有。加上 FDUSD 的发布之际,币安创始人赵长鹏就发布了 First Digital 将在 BNB 智能链上发行稳定币的消息。因此,FDUSD 崛起背后一直被猜测由币安推动。

2、稳定币信任危机下,实时审计新范式助力 TUSD 起飞

TUSD 作为稳定币老兵,今年的崛起之路也更有迹可循。TUSD 最早由 TrustToken 发行,据官网介绍, TUSD 于 2018 年 3 月便已以太坊上推出,随后的 2018 年 5 月份便上线币安。TrustToken 还获得了 Blocktower、a16z 和 Alameda 等知名机构的投资。

TUSD 团队一直低调,因此今年迅速崛起后被广泛猜测。其实早在 2020 年 12 月,TrustToken 正式宣布将 TUSD 所有权转移给亚洲财团 Techteryx。据悉,Techteryx 业务遍布全球,在新加坡、香港等亚洲国家和地区都设有办公地点。此外,Techteryx 还与行业领先的企业建立长期合作关系,提升用户对 TUSD 的信赖,推动 TUSD 的普及与发展 。

被收购的 TUSD 进一步在安全性和透明度上努力,以获得更多用户的信任。根据官网信息来看,TUSD 是首个由独立第三方机构对其基础储备进行实时证明的美元稳定币。

在储备证明等安全性和透明度上的持续发力,也让 TUSD 在 2023 年初引来了一个巨大的转机。去年加密市场连续暴雷已经削弱用户对于加密资产的信赖,而今年 BUSD 遭遇监管打压、USDC 的脱锚风波,也让用户对于稳定币一度产生了信任危机。谁能提供更可靠的稳定币资产,自然成为一些交易平台和加密用户的首选。

在这个时机下,TUSD 给出了不错的答卷。2023 年 2 月,TUSD 宣布使用 Chainlink 的储备证明技术来确保铸币安全,进一步确保 TUSD 透明度和可靠性。TUSD 也成为了第一个通过对链外储备进行实时链上验证,且以编程方式控制铸币的稳定币。

2023 年 3 月,TUSD 又宣布了与 The Network Firm 合作,为 TUSD 提供实时审计服务。据悉,The Network Firm 是美国一家专注于服务数字资产行业的独立会计师事务所,The Network Firm 的创始团队来头不小,不仅在传统的税务及审计服务上有所积累,自 2016 年便已深耕加密原生审计和鉴证服务。TUSD 与 The Network Firm 合作后,TUSD 储备金可以保持 24 小时实时审计,进而拥有更稳定的透明度。

目前,通过其官方网站 tusd.io,用户可以实时 TUSD 查询储备证明和自动审计的结果。

实时储备证明和实时审计为 TUSD 带来的铸币安全,透明度和可靠性。在 BUSD 遭遇监管打击后,TUSD 成为币安等平台及用户首选稳定币之一。Nansen 的区块链数据显示,BUSD 遭遇打击后,币安曾在一周内铸造了价值约 1.3 亿美元的 TUSD。这也让 TUSD 稳定币的流通供应量迅速上涨,并超越 Frax Finance ,成为了市值第五大稳定币。之后,币安和 OKX 也都相应调整 TUSD 相关交易的手续费以加大其采用。截至目前,TUSD 已在币安、Coinbase、OKX、HTX、Gate.io 等 100 多个交易平台中活跃,并在以太坊、波场(TRON)、Avalanche、BNB Chain 等十余条主流公链上流通。

此外,加密交易平台和用户对于 TUSD 的采用,也让 TUSD 在全球支付领域施展拳脚。近日,TUSD 与国际支付服务供应商 ivendPay 建立合作,进入 ivendPay 的支付列表选项中。据悉,ivendPay 业务分布在七个国家,且有超过三百个活跃商家。此前,TUSD 还先后与 Web3 购物平台 UQUID、 Web3 自由职业市场 HYVE、旅游平台 Travala.com 等众多场景中使用。也就是说 TUSD 为用户建立了更广泛的可访问性和易用性。

三、结语

2024 年,随着加密市场复苏,稳定币市场也有更大的增长空间。USDT、USDC、DAI 等头部稳定币在坚守阵地的同时,TUSD 和 FDUSD 这类崛起的稳定币新势力,以及生息稳定币和 Web2 巨头等新玩家将角逐增量市场。

但在新的较量中,随着稳定币监管政策的逐步清晰,安全性和透明性依然是稳定币发展的核心主旋律之一。2023 年的稳定币市场大变局下,我们已经看到 USDC 等既有稳定币因安全性受到重创,也有 TUSD 等稳定币因其确立安全性和透明度上的新范式,而迎接巨大的转机。能在储备证明、审计上获得突破,持续增强安全性、透明性的稳定币,或将有更大的增长潜力。

免责声明:作为区块链信息平台,本站所发布文章仅代表作者及嘉宾个人观点,与 Web3Caff 立场无关。文章内的信息仅供参考,均不构成任何投资建议及要约,并请您遵守所在国家或地区的相关法律法规。