随着越来越多的公链开始选择 PoS 共识机制,Staking 便成为了生态发展的关键。

原用标题:以太坊 2.0 将至,Staking 经济大受关注,波卡生态会激起怎样的浪花?

背景

2022 年 3 月 4 日,a16z 加码去中心化 Staking 解决方案 Lido Finance,投资 7000 万美元。这是继 8 个月之前 Lido 获得 Paradigm 牵头的 7300 万美元之后,Lido 再一次被市场青睐。

然而正当大家还未回味过来之时,同年 3 月,一条简短的新闻在 Crypto 领域如同平地一声雷,引发了全网震动。

以太坊开发人员表示以太坊测试网已成功从 PoW 工作量证明共识机制成功过渡升级到完整的权益证明(full PoS)共识机制。

这意味着一再被拖延的以太坊难度炸弹或将在 2022 年 6 月到来(尽管目前又已经推迟了),作为 DeFi 赛道重要公链的以太坊而言,以太坊的 PoS 共识机制将 Crypto 领域的众多狂热参与者带到了 Staking 当中。

而除了 2019 年推出的 OG 级别的稳定币 DEX 平台 Curve Finance 以外,2020 年底推出的 Lido Finance 更像一匹黑马杀入了众人的视野,其 TVL 更是稳步蹒跚至了 TVL 排行榜第二位,仅次于 Curve Finance。

是什么促成了 Lido 的疯狂?

一句话概括就是,Lido 解决了在 DeFi 中质押和寻求收益之间的竞争激励, Staking 允许用户在 DeFi 中使用抵押的通证,而这些在 PoS 共识机制中具有重要的意义。

以太坊 2.0 的时代是否真的已然到来,Staking 又将在这个过程中扮演怎样的角色,其中波卡生态中的 Staking 又会展现出怎样的活力,本文将一一解读。

Staking 经济的重要性

自 2017 年以来,去中心化金融应用(DeFi)已经风靡全球,并被作为传统金融的有益补充被众多大型机构和组织所采用。

作为 DeFi 重要功能的 Staking 毫无疑问应该在加密史上占据一席之地。

PoS 利用 Staking 达成区块链网络中的共识。其验证者需要区块链中相应的 Crypto,方可通过 Staking 去验证交易。验证者通过成功验证区块来获得奖励,而避免了 PoW 中对算力的竞赛。

随着越来越多的公链选择 PoS 共识机制,加密用户对 Staking 的依赖也越来越强。

而 Staking 也不负众望,在弱化了能源消耗之后,降低了用户参与的门槛。在保证高度去中心化的情况下,给予了用户一定的激励。

然而大部分情况下,在公链中直接进行 Staking 的门槛对于普通用户而言依旧较高。

例如,在以太坊 2.0 中,如果希冀成为验证者,至少需要 32 个 ETH,其价值超过 10 万美元。而这催生了诸如 Lido 等 DeFi 项目的诞生。

DeFi 是一种基于区块链提供的去中心化金融服务的全新模式,具有可组合性、灵活性、去中心化、可访问互通互联性、透明性、业务流程自动化等诸多优势。

而 Staking 是 DeFi 的基础功能之一,为加密领域的各方参与者提供了获得生态激励的基础。

通过一些项目方参与 Staking,可以降低资金门槛,用户可以锁定任意数量的公链本地通证,而不再受固定数值的限制。

同时凭借项目方管理验证节点的专业性减少了由于 Slashing 处罚机制带来的成本损失。

同时 Staking 还可以提升公链的安全性,Staking 衍生品的出现增加了黑客对网络攻击的难度,如果 Staking 衍生品的 Staking 成本降低,则会导致更多的通证被 Staking,甚至导致所有的原生通证被 Staking。

除此之外,部分 DeFi 项目还增加了 DAO 治理来提高安全性和透明度。

Staking 经济增加了公链项目的资金池的流动性,并大大的激励了用户的参与度,为应用的繁荣与发展提供了更多的可能性。

对于任何一个生态项目的发展都具有非常重要的正面意义。

从 Lido 看 Staking 经济的应用场景

Lido 的原理

Lido 是基于以太坊 2.0 的信标链(Beacon Chain)上建造的平台,允许其用户在信标链上获得 Staking 奖励,而无需锁定 ETH 或维护 Staking 基础设施,是一个非托管式的去中心化 ETH 2.0 的 Staking 服务平台。

用户在 Lido 上将 ETH 存入 Lido 的智能合约,智能合约会将其给到 DAO 挑选的节点运营商进行 Staking,用户的资金由 DAO 来管理,节点运营商不会直接访问用户的资产。

与此同时,用户在这个过程中能以 1:1 获得对应的通证 stETH,而 stETH 可以直接当作 ETH 使用,用户可以将其出售或用于各类 DeFi 项目中。

stETH 理论上是可以 1:1 换回 ETH,不过由于现在 ETH 2.0 还未升级完成,等到之后 ETH 2.0 启用状态转换后,stETH 是可以顺利换回 ETH。

Lido 的优势在哪?

Lido 作为一个平台,拥有比独立参与 Staking 有更多的优势,有点像矿池之于独立的 Mining 的关系。

1、降低资金门槛,减少机会成本损失

在 ETH 2.0 进行 Staking,若要获取奖励是有资金门槛的,至少需要 32 个或者 32 倍数的 ETH。

而 Lido 由于汇聚成为一个资金池,因此可以让用户不用再受到这个门槛的限制,可以锁定任意数量的 ETH 以参与 ETH 2.0 的 Staking,降低了用户参与资金的门槛。

Lido 可以为参与 Staking 的 ETH 生成衍生资产 stETH,这些 stETH 可以正常使用以及用于其他 DeFi 中,这相当于用户参与 Staking 的资金没有被锁定过,减少机会成本的损失。

2、减少运营过程中的罚没

ETH 2.0 是有 Slashing(罚没)机制的,如果验证节点的管理不当,可能会触发该机制,从而导致 Staking 的资金被罚没。

Lido 在运行过程中会收取 10% 的 Staking 奖励,一部分用于激励节点运营者,一部分作为 Slashing 的保险基金,用于当验证者的 ETH 被罚没(Slashing)时对用户的收益和本金进行补足。

3、采用 DAO 的治理方式提升透明度

中心化交易所采用的都是托管制,用户的资产是中心化地托管在交易所的钱包中。

若发生一些由于监管、黑客事件或者 Policy 因素造成的中心化黑天鹅事件,用户将会蒙受损失。

Lido 采用的是非托管的去中心化协议,用户的 ETH 并非完全托管给节点,Lido 的节点入选,必须通过 Lido DAO 的批准,成员通过投票来决定验证节点的选择,由 DAO 来完成对节点的调研和监督。

这大大的提高了 Lido 的安全性和透明性。

Lido 有哪些延展的使用场景?

用户通过 Lido 进行 Staking 能生成 stETH,可以释放其资产的流动性,并将 stETH 当做 ETH 用于各类 DeFi 中,并进一步地获得更多的收益。

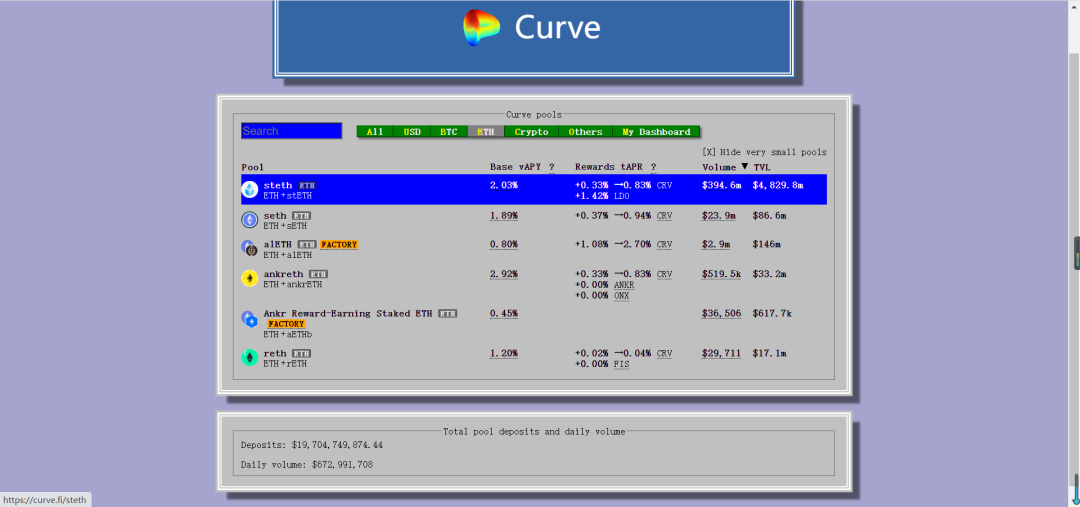

比如,用户的 ETH 首先在 Lido 进行 Staking 可以获得 3.9% 的 APR,然后生成的 stETH 可以继续在 Curve.Finance 上获得 2.03% 的 APY,同时还能获得 0.83% 的 CRV 和 1.42% 的 LDO 的奖励。

而 CRV 和 LDO 的奖励还可以通过将流动性提供证明(Curve stETH 通证)抵押给 Yearn Finance,它就能自动将 LDO、CRV 换成 ETH,并重复投入到 Liquid Mining 中。

因此,一份 ETH 通过 Lido 提供的流动性能够产生比正常 Staking 高一倍多的奖励。

这充分体现了 DeFi 的可组合性有多强大,也展现了将 Staking 中的资产释放流动性后,对用户有多大的激励,并且整个过程完全由智能合约自动执行,中途无需额外的繁琐操作,对用户十分友好。

正是由于 Lido 能为参与 ETH2.0 的 Staking 的用户带来如此多额外的奖励,Lido 迅速成为普通用户参与 ETH 2.0 质押的首选,成为仅次于 Curve 的第二大 TVL 的 DeFi 项目。

在 Lido 的推动下,理论上大部分持有 ETH 的用户都会愿意参与到 Lido 以及类似的 Staking 平台中,获取超额奖励,这也会助推 ETH 的总体 Staking 比率,让 ETH 更安全。

波卡中 Staking 的意义

波卡作为最懂以太坊的 Gavin 博士所推出的项目,在设计之初就考虑到要避免以太坊的种种问题,以太坊正在艰难地从 PoW 准备过渡到 PoS,而波卡已经采用了一种更先进的 PoS 共识机制 NPoS。

因此波卡的 Staking 除了本身能带来与一般 PoS 的 Staking 同样的效果之外,还能让节点更加去中心化,更具安全性。

不过,波卡中 Staking 最大的意义还是在于这是一个巨大的沉淀资金,仿佛是埋藏在深山里的金矿一样,等待着被波卡生态所挖掘。

但由于当前波卡正处在大力发展 Layer1 的平行链,而这些平行链才刚开始发展其生态的早期阶段,因此,波卡生态上像 Lido 这样的 Staking 经济还未发展起来。

当波卡生态中的 Staking 项目越来越多,以及围绕着这些 Staking 项目诞生的衍生品推出更多有激励的 DeFi。届时,波卡的 Staking 经济将会迅速发展起来。

另外,波卡生态本身就是一个多链生态,在 DeFi 的可组合性上,有比以太坊更大的拓展潜力。

这主要体现在波卡生态中有更多的场景需要激励,比如每条链都可以做 DOT 的 Staking 衍生品,这些衍生品相关的 DeFi 需要流动性,就会有比较激烈的竞争,很自然地,多方博弈的结果便是不断推出活动或者用高 APY 来吸引用户。

又比如,波卡生态有众多的跨链资产,这些跨链资产也可以与 DOT 的 Staking 衍生品形成交易对,也需要更多的激励来提高流动性。

因此,波卡上的 Staking 经济会有更多的场景以及更高的 APY,其 Staking 的繁荣程度也不可同日而语。

波卡生态 Staking 应用

既然我们谈到了波卡中 Staking 的意义,那么目前波卡生态关于 Staking 究竟有哪些具体应用,又有哪些玩家在这一重要方向进行试水,我们挑选了几个主要参与者进行介绍,以供大家了解。

Parallel Finance

我们知道,Parallel Finance 是一个去中心化借贷和质押协议,为波卡生态提供 Lending、Staking、Borrowing 产品,从而为波卡生态带来更多的流动性。

其中存款人可以同时贷出资金和进行质押,赚取双重利息,而借款人也可以抵押来进行借款。

作为波卡生态首批获得平行链插槽的项目,Parallel Finance 较早就推出了为 DOT 提供流动性的产品。

而 Auction Loan 作为第一个为波卡生态提供流动性的产品,在去年 11 月上线后,用时仅 3 天,总锁定价值就超过了 1 亿美金,而 Liquid Staking 作为其最新推出的创新产品,将波卡生态的 Staking 发挥出了更多效用。

Parallel 的 Liquid Staking 作为基于 Substrate 开发的特有产品,展现出了 3 个特有的优势,分别是:

- Staking 安全性得到更多保障

- Liquid Staking 大于当下主流 Staking 收益

- sKSM/sDOT 的推出带来了更多流动性和创新性

以下我们进行具体阐述。

首先在 Parallel 的 Staking 产品中,用户不会在 Staking 中因为节点的行为处罚而承担 Slash 风险,Parallel 的 Insured Staking 将会对被 Slash 的质押进行赔付。

同时,目前市面上绝大多数 Staking 面临着因为资产锁定而不能根据市场变化而灵活调整策略的风险。

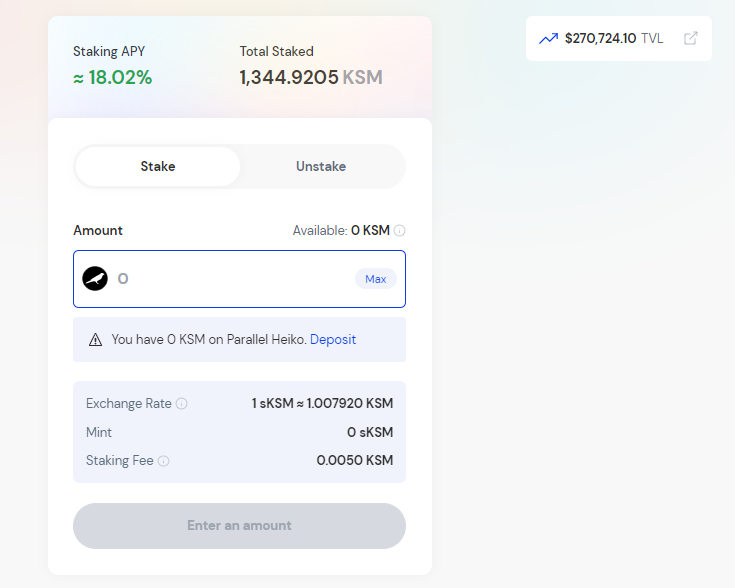

但使用 Liquid Staking 时,当用户参与 Staking 后锁定的通证(KSM)将获得流动性,并收到流动性资产(sKSM 是 KSM liquid staking 的流动性资产凭证,sDOT 是 DOT liquid staking 的流动性资产凭证),从而避免了锁定资产无法进行二次操作的问题。

并且,Parallel 的 Staking 产品是基于官方提供的 Staking 而做的,因此在技术上跟官方的 Staking 有同样的安全性。

其次,Liquid Staking 收益和目前市场上的 Staking 收益相比有更大优势,一方面,由于波卡的 NPoS 共识机制的设计,如果要获得更高的 Staking 收益需要找到人数较少的验证者节点,从而获得稍微高一些的收益。

而 Parallel 在 Liquid Staking 产品的设计中就加入了一套算法帮助用户切换节点,从而获得更高的收益。

另外,正如我们对 Lido 的分析,Lido 会抽取 10% 的 Staking 收益,但 Liquid Staking 却并不会有任何抽成,因此在 Staking 收益比相同的情况下 Liquid Staking 的用户也会获得更高的收益。

最后是关于 sKSM 或者 sDOT 的创新性,Liquid Staking 中的 “s” 系资产可以直接作为抵押物在 Money Market 中借贷其他资产,不会被清算;另外,sKSM 也可存入 Farming 中赚取收益,当前 Farming 有两个池子供选择,一个是 APY35.5%的 sKSM 单币池,另一个是 APY61.96%的 LP-KSM/sKSM 池;同时 sKSM 也可以在 Parallel 的 AMM 中交易,以满足部分用户的置换需求。

值得注意的是,Parallel 本身不是一个单一的应用,既不是单一的 Staking 产品,也不是单一的借贷产品,而是多个 DeFi 应用综合起来的一个平台。

这样就有一个显著的优势,即其他 DeFi 应用需要构建为这个应用方向构建一套完整的经济模式从而为自己的通证赋能,好比是 Lido 要抽成而 Parallel 则能做到不抽成,而是通过其他方式来为通证赋能。

同时,Parallel 自身的产品之间就能完成一定的组合性,比如用户参与其 Liquid Staking 除了能获得比官方更高的 APY 的 Staking 奖励,所产生的衍生品(如 cDOT)还能与它们的借贷产品中进行质押赚取利息,预计可以实现 cDOT 的 3.6%-40% 的 APR。

这种组合式的发展思路也值得其他波卡生态项目学习。

综上,我们可以看出 Parallel 的 Liquid Staking 与 Lido 有着显著的不同,尤其是对用户端来说,毕竟参与 Staking 的用户一方面是作为质押者为区块链网络提供安全性,另一方面也是为了获得更多收益。

而 Liquid Staking 很好的满足了用户的两个需求,因此,在市场上获得了不少用户的青睐。

Parallel Finance 正是凭借在去中心化金融领域的深耕和这般创新性,目前已经获得了红杉资本、Funders Fund、Polychain、Lightspeed Ventures Partners 和 Coinbse 等知名机构的投资。

当前估值来到了 5 亿美金,距离成为新的独角兽似乎还有一步之遥。

作为波卡生态的 DeFi 硬核玩家,Parallel Finance 的 Liquid Staking 向我们展示了波卡生态 Staking 的潜力,或许在未来一段时间将会引领生态发展,值得我们保持关注。

Acala

Acala 是基于 Substrate 开发,同时兼容 EVM 的 DeFi 平台,也是波卡生态的明星项目。

基于这个平台 Acala 开发了多抵押稳定币 aUSD、流动性释放产品 LDOT、DEX 交易平台等多个业务板块,而其中的 LDOT 便是 Acala 用以解决安全性和收益率冲突的流动性解决方案。

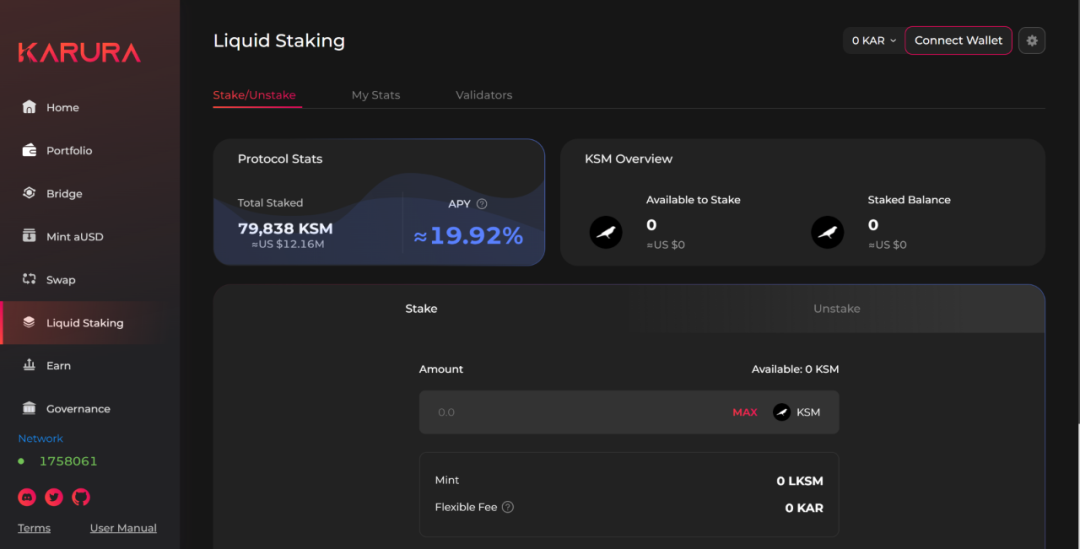

LDOT 即 Liquid DOT,是 Acala 的衍生资产,与其先行网 Karura 对应的是 LKSM,通过他们来释放所质押通证的流动性。

比如,用户持有的 DOT 可以通过 Acala 网络进入到质押池(Staking Pool)中,以 Acala 平行链的身份在同节点上进行操作,同时给用户生成 LDOT 或 LKSM 作为凭证。

本质上 DOT 仍处于锁定状态,但 LDOT 使得 Staking 的 DOT 增加了流动性,可以进行交易或是参与其他 DeFi 协议。

除此之外,Acala 是通过 XCM 跨链消息格式与波卡或 Kusama 互动,2021 年 8 月 12 日,Karura 已完成与 Kusama 的首次跨链通用消息传递,成功证明了通过 XCM 实现去中心化流动性 Staking Pool 的可行性,并且基于中继链查询数据的能力,平行链还能知道更具体的 Staking 奖励、Slash 信息等。

2022 年是 Acala 上线的第一年,其核心愿景是成为波卡网络中 DeFi 的最重要的基础设施,除了构建了完整的去中心化金融应用程序,还为开发者提供了便捷易用的 DeFi 组件。

作为长期主义者的 Acala 还希望能够通过生态发展实现长期可持续的增长,也将与波卡共同协作,打造更开放的 Web3.0 金融生态。

Bifrost

Bifrost(彩虹桥)是波卡生态 DeFi 基础协议,致力于为 Staking 提供跨链流动性的 Web3.0 基础设施。

目前 Bifrost 已获得 NGC、SNZ、DFG、CMS 等机构数百万美金融资和 Web3 基金会 Grant,同时也是 Substrate Builders Program、Web3 Bootcamp 成员。

Bifrost 通过跨共识通信协议(XCM)为多链提供去中心化、可跨链的 Liquid Staking 服务,而为了打造一个可跨链的 StakeFi 生态并从中捕获价值,Bifrost 推出了 Staking 衍生品协议:SLP(Staking Liquidity Protocol)。

SLP 是 Bifrost 为波卡生态、Cosmos 生态以及其他桥接异构链等 PoS 共识链提供的 Staking 衍生品协议。

该协议将通过跨共识消息通信格式 XCM 广播来进行跨链 Stake 互操作的调用,来铸造完全去中心化的 Staking 衍生品。

目前,已经有越来越多的项目开始选择 PoS 共识机制,在 PoS 共识机制下,用户质押的通证越多,项目本身的安全性也就越高。

尽管通过质押通证还能产生收益,但是当越来越多用户参与质押时,同时也失去了通证的流动性。

这就导致了部署在该生态的 DeFi、GameFi、LearnFi 等应用收益会与链底层 Staking 收益产生进行竞争的局面。

而 Bifrost 便通过 SLP 衍生品协议来解决底层共识与生态应用收益冲突的问题。

从生态项目方面来说,SLP 协议在为用户提供自身业务收益的同时,也为用户提供 Stakong 收益保障;从用户的角度来说,SLP 降低了用户参与 Staking 的参与门槛。

Lido 是以太坊目前最大的流动性解决方案,而 Bifrost 则是基于 XCM 跨共识通信格式搭建的,能与各平行链、合约、公链实现跨链通信。

在跨链互操作性上有着明显优势的 Bifrost,想要做的或许是跨链的 Lido,这也很好的映射了 Bifrost 叫 “彩虹桥” 的原因,也为创建跨链 StakeFi 生态奠定了良好的基础。

后记

Staking 在采用 PoS 共识的生态中有着多重的价值。

首先是通过大量通证的质押,能够保证网络的安全性,其次是通证的价值与生态繁荣息息相关,而 Staking 便是促进生态繁荣的关键。

随着生态的发展,网络的安全性与通证的流动性之间的矛盾也日益凸显出来,用户不想失去流动性,但主网又不得不鼓励用户锁仓来维护安全。

因此,正如我们前文所述,Staking 衍生品协议作为解决方案应运而生。

而被视为 Layer 0 的波卡,它的中继链只提供了整个网络的安全性和各个平行链的互操作性,这些都只是非常底层的东西。

那些像以太坊这样的 Layer 1 区块链都能够围绕 DOT 进行 Staking 相关的产品研发,随着通证使用场景的增多未来还会形成新的金融市场,而波卡则会是一个庞大的 Staking 经济体,发挥区块链真正的价值。

免责声明:作为区块链信息平台,本站所发布文章仅代表作者及嘉宾个人观点,与 Web3Caff 立场无关。本文内容仅用于信息分享,均不构成任何投资建议及要约,并请您遵守所在国家或地区的相关法律法规。