40% 的收入增速和 40 倍的 Multiple,我会在 1400 亿美元以内的估值投资 Stripe。

作者:程天一

编辑:Penny

排版:海外独角兽团队

原用标题:首度公开年报,6400 亿美元支付量,Stripe 的 950 亿美元估值很合理

Stripe 作为全球估值最高的海外独角兽和最重要的支付基础设施之一,一直是「海外独角兽」团队持续跟踪研究的标的。我们在去年曾经系统讲述了Stripe 的创业故事、核心产品、战略以及未来发展。

2022 年 4 月,Stripe 的联合创始人 John Collison 在自己的 Twitter 上发布了一封 Stripe 业务的年度 Update,透露了一些核心经营指标:

- 在 2021 年处理了超过 6400 亿美元的付款(Total Payment Volume, TPV),YoY 60%

- 在 2021 年每天有 1400 家新公司(和 100 家非营利组织)成为 Stripe 的客户

- 每天有 100 家 Stripe 的客户达到累计销售额 100 万美元的里程碑

- 现在 Stripe 有 7000 名员工分布在全球 23 个国家

基于这些数字和 Stripe 在初创公司、企业客户以及全球拓展上的业务进展,我分析了 Stripe 的 6400 亿美元 TPV 在支付行业中的地位以及 7000 多名员工在做什么。

在二级市场,拥有 5600 亿美元 TPV(YoY 70%)的 Adyen 市值只有 580 亿美元。而 Stripe 21 年 3 月那轮融资后估值已经达到 950 亿美元,老股估值一度接近 2000 亿美元。本文也分析了这种表面上的 “估值倒挂” 背后的原因—— Stripe 的 Net Take Rate 显着高于 Adyen。

Collison 兄弟主动向公众同步 Stripe 2021 年度进展的行为又一次彰显了他们的创新意识。由于 Stripe 本身商业模式的魅力和他们出色的经营能力,我对 Stripe 在未来成长为万亿美元公司仍然保有信心,并认为它已经成为了整个支付场景的一体化平台和 B2B 领域少有的生活方式品牌。

以下为本文目录,建议结合要点进行针对性阅读。

01 6400 亿美元的 TPV 意味着什么

02 7000 多名员工在做什么

03 未被提及的加密货币布局

04 我欣赏 Stripe 的地方

01.6400 亿美元的 TPV 意味着什么

尽管 Collison 兄弟的这封 2021 年度 Update 一共写了 7 页纸,他们透露的最重要信息在全文的最开始:

2021 年 Stripe 处理了超过 6400 亿美元的付款,同比增长 60%(这很大程度上是 COVID 引起的一次性调整,2022 年将不会有同样的增长水平)。

这些支付来自 Stripe 快速增长的客户群 —— 2021 年每天有 1400 家新公司(和 100 家非盈利组织)加入 Stripe;此外,每天都有超过 100 家企业在 Stripe 上达成 100 万美元累计销售额的里程碑。

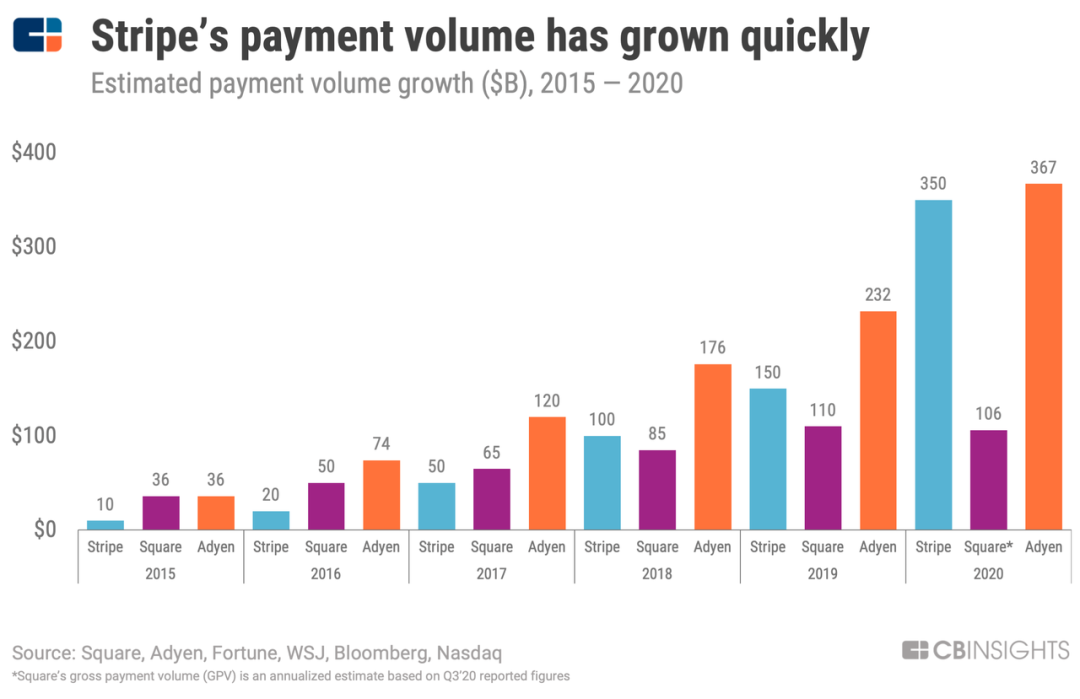

这意味着 Stripe 花了 7 年时间实现了 TPV 6400% 的增长(CB Insights 这份数据似乎低估了去年的 Stripe,按照 21 年的 6400 亿美元是 60% 增长的结果,它在 2020 年的 TPV 是 4000 亿美元):

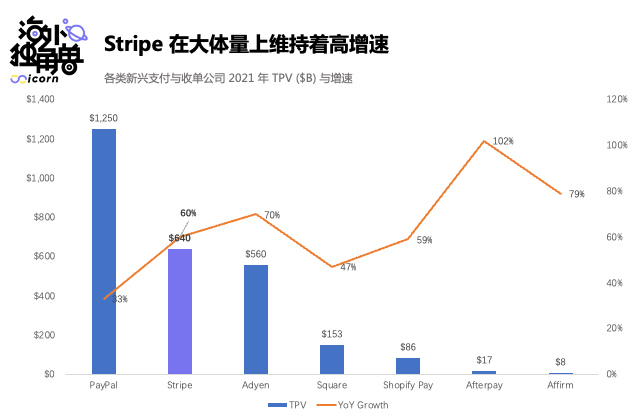

在大体量的 PSP(支付服务提供商)玩家中,Stripe 60% 的增速是相当惊人的:

- PayPal 拥有 1.25 万亿美元的 TPV,但是增速跟新兴公司已经有明显差距,2021 年 Q4 只取得了 23% YoY,相较 20 年 Q4 的 36% YoY 回落明显。

- FIS 这种更古老的玩家虽然有 2.1 万亿美元左右的 TPV,增速却只有 20%。

- Adyen 在 2021 年 70% 的 TPV 增速似乎很出人意料,但是由于疫情和欧洲的电商新规,它在 2020 年的 TPV 增速只有 27%,而 Stripe 的 TPV 在 2020 年取得了 133% 的增长。

Stripe 并没有披露它的收入,我根据公开信息进行了估算。

根据华尔街日报在 2021 年 4 月的采访,Stripe 20 年的总收入(Gross Revenue)为 74 亿美元,在向金融机构合作伙伴支付相关费用后,它在 20 年的净收入(Net Revenue)为 16 亿美元。

仍然按照 4000 亿美元 TPV 的口径,这意味着 Stripe 的 Net Take Rate 是 0.4%。

所以我一直不太认同硅谷著名的科技分析师 Benedict Evans 对 Stripe 的这句评价:“Stripe 是互联网未来 3% 的税” —— 这暴露出这位前 a16z 合伙人对支付行业的 “套娃” 程度缺少了解,Stripe 复用了一系列支付的基础设施,也就是它的金融机构合作伙伴们,它们包括卡组织(Visa/MasterCard)、发卡行、Stripe 背后真正的支付处理器(早期的 First Data 和现在跟富国银行的合资子公司)和收单行等。将收取的 2.9% 和 $0.3 分给这些伙伴后,Stripe 收的税不足 1%。

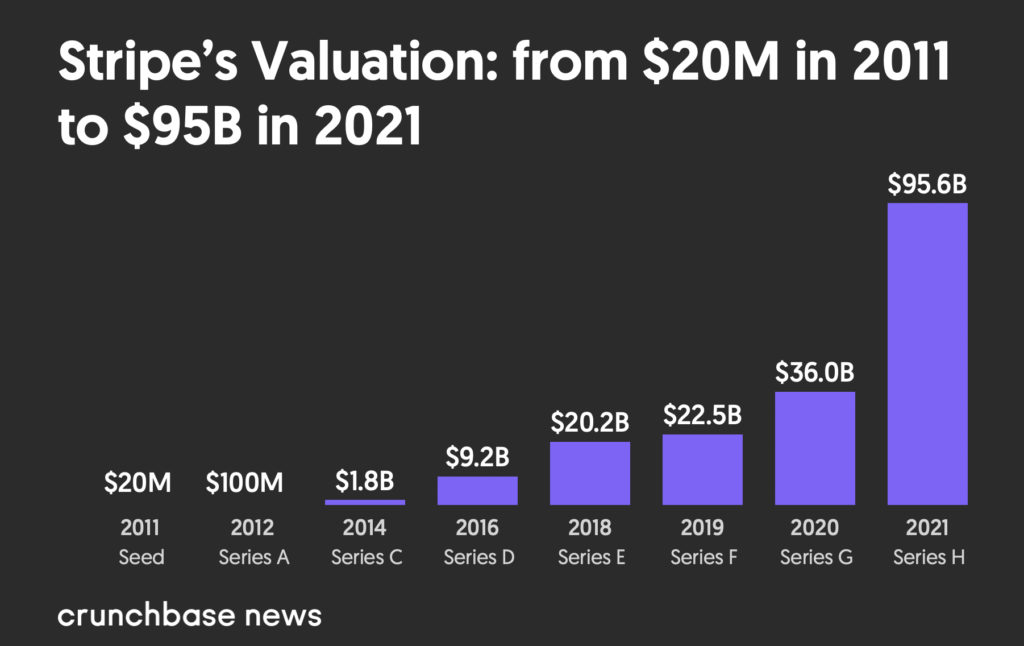

无论如何,假设 Stripe 在 2021 年仍然保持了 0.4% 的 Net Take Rate ,它在 21 年的净收入能达到 25 亿美元。这使得 Stripe 在 21 年 3 月完成 6 亿美元融资后 950 亿美元的估值变得相当合理,而它的老股价格在 2022 年初将近 2000 亿美元。

Adyen 仍然是对 Stripe 进行类比估值的最佳标的,这家欧洲的支付巨头目前市值接近 580 亿美元。

Adyen 跟 Stripe 核心差异有两点:

- Adyen 更专注于大型企业客户,20 年还只有 3500 家客户,现在也不超过 1 万家,而 Stripe 服务的 SMB 最起码有数十万。

- 基于此,Adyen 的议价能力更弱,2021 年 5600 亿美元的 TPV 转化为了 11 亿美元的收入,相当于 0.196% 左右的 Net Take Rate,不足 Stripe 的一半。

但是 Adyen 和 Stripe 增长势头相似:

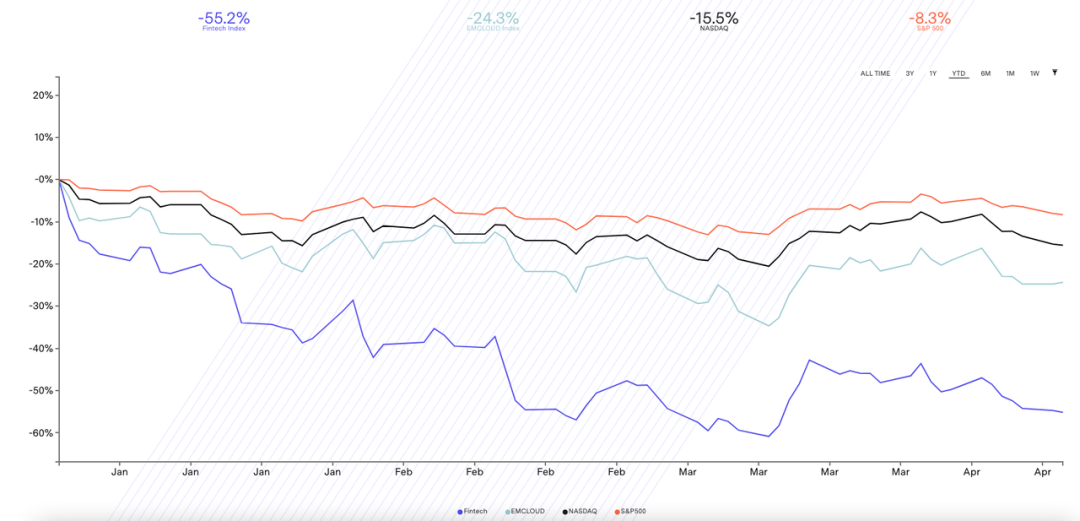

- 在整个 FinTech 板块从开年以来跌去 55% 市值之后,市场对于未来两年能维持 40% 左右收入增速的 FinTech 公司仍然给出相当慷慨的 Multiple —— Adyen 是少数满足这一条件的数百亿美元级别公司,Factset 给出的 22 年 Forward EV / Revenue 是 39x,22 到 23 年收入增速 36%。

- 在整个 FinTech 板块从开年以来跌去 55% 市值之后,市场对于未来两年能维持 40% 左右收入增速的 FinTech 公司仍然给出相当慷慨的 Multiple —— Adyen 是少数满足这一条件的数百亿美元级别公司,Factset 给出的 22 年 Forward EV / Revenue 是 39x,22 到 23 年收入增速 36%。

(紫色曲线代表 FinTech 公司,蓝色为 EMCLOUD,黑色为 NASDAQ,橘色为 S&P500)

- 这一倍数略显夸张,特别是对比 Block 不到 4x 的 EV / Revenue 倍数,但是 Adyen 报告的收入已经扣除合作伙伴分润,毛利率为 98%,而 Block 将毛利率不足 5% 的比特币收入也计入总收入,其收单业务的毛利率则是 45%

因此按照 6400 亿美元与 5600 亿美元的 TPV 对比来指责 Stripe 太贵显然是不公允的。按照 22 年 40% 的收入增速和 40 倍的 Multiple,我会愿意在 1400 亿美元以内的估值投资现在的 Stripe。

02.7000 多名员工在做什么

在 2021 年初,Stripe 还只有 3000 名员工。作为比较,Adyen 也只有 2300 名员工。但是在这封年度 Update 中,Collison 兄弟透露 “Stripe 现在由 7000 多人组成,在 23 个国家工作”。

他们用了一种诗意的比喻解释背后的原因:

在疫情下,我们有必要进行大量扩张。我们有时候会用固体火箭助推器来比喻这件事:一旦点燃,就无法熄灭。

这打破了针对 Stripe 的一些围绕 “硅谷”、“几行代码的 API”、“开发者” 等关键词的固有叙事,现在的 Stripe 有几个特点:

- 在产品上保有 API 的简洁和美感,同时构建一套完整的支付产品

- 仍然围绕帮助初创企业和 SMB 成长,同时在大力探索企业客户

- 地域上相当全球化,不断接入全球各个国家本地化的支付方式和客户

在产品层面,由于 Stripe 不断地创新和快速迭代产品,它已经不再仅仅是一个支付网关或是收单机构,而是一个一体化的支付服务平台。

Stripe 的拓展策略非常巧妙:

- 核心支付产品 2.9%+0.3 美元的收费简单明了

- 在过去 10 年里自然地根据双边平台、订阅、线下终端等新型支付场景推出定制化的支付产品

- 这些支付产品中打包了身份验证、风控等许多能力,Stripe 再把这些能力抽象出来变成 Radar 等单独可销售的产品

- 在以上产品的基础之上不断深入客户的收入获取与管理堆栈

这张来自 Stripe Session 2021 的图片很好地阐释了 Stripe 各种产品之间的层次 —— 底层能力是支付和优化支付的 Checkout 及 Radar 产品,基于此构建了 Tax、Identity 等 5 个更高效梳理收入的产品,最终针对订阅制、交易平台、全渠道等业务场景构建了一系列产品套件来交付给客户帮助它们提升收入:

在客户层面,Stripe 一直是初创企业最好的朋友:

- 2021 年上市的科技公司中,60% 是 Stripe 的客户。

- 在 YC W22 的批次中,有 24% 的公司是 FinTech 方向的,而 Stripe 提供的 Treasury 和 Issuing 等 Banking-as-a-Service 产品会成为它们构建产品的基础设施。

- Stripe 新推出的无代码支付集成产品 Stripe Connect、税务产品 Stripe Tax 以及收入确认产品 Revenue Recognition 都能帮助初创企业更好地接入支付和管理其财务。

但是它在企业客户端进展也不错。这封 Update 总结了一个数字:Stripe 现在与 50 多个各自行业的领导者合作,它们每年在 Stripe 上处理超过 10 亿美元的支付量。

我很喜欢的案例是加拿大的餐厅与零售 POS 巨头 Lightspeed,它在确定在北美使用 Stripe 和其 Terminal 产品处理支付后放弃了与传统供应商 Worldpay 的合作伙伴关系,而它在上个季度的支付量高达 200 亿美元。

Collison 兄弟这样解释企业客户的心态转变:

当 Stripe 刚创立时,现存的企业觉得我们对初创企业的专注是一个缺陷。它们表示自己想要一个面向企业客户的支付供应商。但是在过去十年里,这种心态已经颠倒过来。传统企业也意识到它们需要与世界上最令人兴奋的初创企业的客户体验匹配。

最后是地域,支付的国际拓展相比 ERP 这种通用软件略显麻烦一些 —— Stripe 需要在各国建立实体,然后对接搭建不同的资金渠道和支付通道,以让客户支持特定国家的支付手段,比如欧洲的 Sofort、iDEAL 和 Bancontact。

Collison 兄弟对于海外和国际化客户机会的判断很准确:

2021 年有 85 家欧洲公司成为独角兽,独角兽数量增长率是美国的两倍多。在疫情期间,拉美和亚太地区的 Stripe 客户数量分别增长了 518% 和 106%。我们预计,未来 10 年的重要科技公司将有很大一部分诞生于美国传统的科技中心之外。

除了客户层面,Stripe 的地域拓展做的越好,它的壁垒和在客户侧的长期议价权也就越大。Shopify Payments 目前几乎是完全基于 Stripe 的支付能力搭建,21 年有 860 亿美元的 TPV,而阻碍它自建支付能力的除了技术积累外,对接各国支付通道的耗时和繁琐程度也是一个重要原因。

03. 未被提及的加密货币布局

Collison 兄弟在这封年度 Update 中讲述了两个他们感兴趣和关注的方向:

- 创作者经济,帮助那些在互联网平台上创造内容或产品地人直接获得付款,这和 Stripe Connect 等支付产品强相关

- 嵌入式金融,全球小企业还严重欠缺金融服务方面,Stripe 的 Banking-as-a-Service 产品将直接服务它们或是集成进相关 SaaS 中

不过意外的是 Stripe 只字未提加密货币和 DeFi,这是它和 Adyen 的另一个重要差异 —— Adyen 以专注出名,Stripe 和 Checkout.com 宣布进军数字货币收单的行为在 Adyen 的一些管理者看来太过 “冒失”。

如果所有的支付都通过数字货币进行,现有的收单体系会被颠覆,而 Stripe 这样的 PSP 会丧失其价值。但是所幸这一天可能很晚甚至永远都不会到来,链上世界与现实世界仍然相对隔绝,人们需要使用法币出入金。

这块缓冲地点——不是数字货币的支付,而是通过信用卡等法币支付工具来买卖数字货币——显然值得 Stripe 布局,它也的确这样做了。

Paradigm 的创始人 Matt Huang 在去年 11 月开始担任 Stripe 的董事。这是个特别积极的信号,就像 Patrick Collison 当时讲的:很少有人比 Matt 更了解加密货币。而 21 年 10 月,Stripe 刚刚宣布重新组建加密货币业务团队。

2022 年 3 月 10 日,John Collison 在 Twitter 上宣布 Stripe 支持加密货币交易所、法币入金网关、钱包和 NFT 市场等客户,提供存款、支付、KYC、身份验证、预防欺诈等能力。

这更像是一套 Stripe 现有产品打包后的行业解决方案,而不是针对加密货币的全新产品。FTX、Blockchain.com、Nifty Gateway 及 Just Mining 虽然都是响当当的加密货币和 NFT 交易平台,但是 4 个大客户能为 Stripe 带来的实际 TPV 和收入还有待观察,而获取小型的交易所和钱包等加密客户对于 Stripe 来说会是一个漫长的过程 —— 由于 Wyre、MoonPay、Simplex 等玩家的存在,出入金领域实际上已经非常拥挤。

我很期待 Stripe 开始探索收购 MoonPay 这样的资产来提速自己的加密货币业务。

现成的案例是 Bolt,这家 110 亿美元的一键结账的公司以 15 亿美元的价格收购了 Wyre。Wyre 目前是以太坊上用户规模最大的数字钱包 Metamask 默认首选的信用卡入金产品。而 Bolt 和 Wyre 联手后将提供一套 API 帮助零售商户接受加密货币。

Bolt 的目标客户是 Forever 21 这样的零售商,而不是加密货币交易所,因此它不会成为 Stripe 短期内的竞争对手。但是它毫无疑问抢走了一个很好的收购标的。如果有一笔收购要发生,我希望 Stripe 能加快自己的动作。

04. 我欣赏 Stripe 的地方

在 FinTech 公司中,Stripe 和 Block 似乎是最有性格的两家。Block 像班里的坏孩子,Jack Dorsey 坚定走比特币至上的路线,不怕在 Twitter 上和 a16z 进行 Web3 大争鸣。

Stripe 同样很酷,但显得更加阳光——Stripe 有自己的出版社,网站和图书都极具设计感,出版的内容也跟支付没什么关系;Patrick Collison 极具求知欲,热衷于在自己的 Twitter 上讨论怎么让美国变得更好,也会在播客上聊更多的生物学进展和能源技术,而不仅仅是支付。

从投资者视角,Stripe 还有三个特点让我异常欣赏这家公司:

Stripe 的商业模式极具魅力,它因为客户本身的增长而增长:

- Stripe 早期的产研都是围绕初创企业的开发者进行的,这种策略更多是一种战略定位——像万豪酒店集团这样的大型企业已经获得了 First Data 和 Chase Paymentech 等传统支付处理器很好的服务——但是带来了额外的好处:在数字经济的大趋势下,那些寻求使用体验更好的支付 API 的开发者团队变成了更优秀的新经济企业,它们成为了过去 10 年里全球增长最迅速的公司。

- 对于那些没有开发者的企业,Stripe 的商业模式让它能够以 B2B2C 的模式服务到它们。比如餐厅和杂货店没有开发能力,但是 Lightspeed 为它们提供了业务经营所需的完整的 SaaS 工具,而其中支付模块集成了 Stripe,这让 Stripe 以极高的效率进入垂直的场景和行业。

- 对于传统的企业客户来说,选择将供应商切换到 Stripe 往往意味着它们期望更深一步的数字化,比如这封年度 Update 中提到的法国《世界报》和福特。它们的国际化和电商转型战略既是自己业务至关重要的增长点,也是 Stripe 的增长驱动力。

Adyen 80% 的 TPV 增长来自于现有客户,我很期待 Stripe 披露这一数字。

Stripe 的竞争优势很明显,它的产品简洁、完整、强劲并且灵活。

- Stripe 的产品线拓展没有破坏其核心支付产品 Day One 的简洁程度,复制并粘贴 7 行代码就可以启动和运营的体验仍然领先竞争者,同时 Stripe 的文档持续保有着清晰明了的特点

- 就像上面所提及的,Stripe 以及超越了支付网管和收单机构,它构建了一套完整的产品线,横跨了线上收单、线下终端、Banking-as-a-Service、贷款等金融服务以及 B2B 支付等业务

- 在 2021 年 Stripe 每天处理超过 5 亿个 API 请求,正常运行时间为 99.999%。在黑色星期五等峰值节点,Stripe 成功处理了 99.9998% 的 API 请求,这是非常强劲的性能

- Stripe 仍然非常灵活,它的产品团队乐意为 “创作者经济”、“平台经济” 等主题推出相对定制化的产品,而传统的支付服务商缺乏行动的意愿和高效研发的能力,这让 TikTok 这样的新兴企业客户更愿意选择 Stripe

我很认同 Collison 兄弟为 Stripe 建立起的经营原则(以及将它们营销出去的方式)。

- 相比 Revolut 等 FinTech 独角兽,Stripe 所构建的企业文化是独树一帜的。Collison 兄弟将在这家公司工作的原则具象化为 “运营原则”。这个名字本身就和其他公司不同,许多公司都有 “价值观”,但是 Stripe 设法将抽象哲学信仰和应用于日常业务运营的具体准则给区分开了。

- Stripe 首要的运营原则是 “用户至上”,Collison 兄弟在 Update 中讲述了背后的逻辑:

用户至上是我们战略和战术的基础。这是我们的战略,因为 Stripe 的用户很成熟,他们清楚什么阻碍了自己的业务。因此我们不需要试图推出他们从没听过的产品,这反而会让他们迷惑。

- Collison 兄弟在各自媒体上乐于讲述 Stripe 的发展故事和传播这些经营原则,这让作为 B2B 产品的 Stripe 有了在客户和消费者端双向的知名度。尽管 TPV、收入、客户数量等有形指标很重要,我认为 Stripe 的品牌价值是它不能被忽视的 “无形资产”,Stripe 已经成为了支付或者更广泛的 B2B 领域的生活方式品牌。

免责声明:作为区块链信息平台,本站所发布文章仅代表作者及嘉宾个人观点,与 Web3Caff 立场无关。本文内容仅用于信息分享,均不构成任何投资建议及要约,并请您遵守所在国家或地区的相关法律法规。