一片琼楼,忽成尘土遗迹。

作者:0xCousin,IOBC Capital

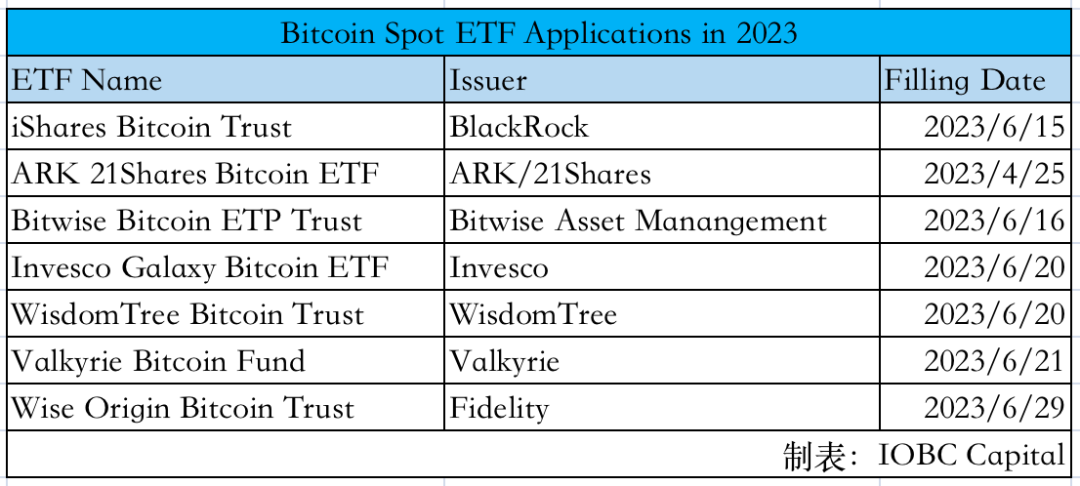

比特币现货 ETF 有望通过,引发了市场热议。按照 21Shares Bitcoin ETF 的时间表,也许 8 月 11 日会诞生第一个比特币现货 ETF。不过也有人认为,可能 SEC 更愿意让 BlackRock 的 iShares Bitcoin Trust 成为第一个审批通过的比特币现货 ETF。

一、什么是 ETF?

ETF,即 Exchange-Traded Fund。交易所交易基金 ( ETF ) 是一种跟踪资产、证券或指数价格的投资工具。ETF 汇集投资者的资金,旨在实现与标的资产相同的回报。

近年来,行业内许多公司在不断努力申请比特币 ETF。Bitcoin ETF 分为:比特币现货 ETF(Bitcoin Spot ETF)和比特币期货 ETF(Bitcoin Futures ETF)。比特币现货 ETF 实时跟踪 BTC 的市场价格,而比特币期货 ETF 则跟踪比特币期货合约的价格。

根据 SEC 官网的定义,比特币期货 ETF 是一种标准化协议,用于在未来特定日期以指定价格买卖特定数量的比特币。目前 SEC 已批准四只比特币期货 ETF。由于比特币期货 ETF 并不直接投资比特币,这不是投资比特币的最理想方式。

因此,业界一直渴望比特币现货 ETF 的推出。

二、Bitcoin ETF 的发展现状

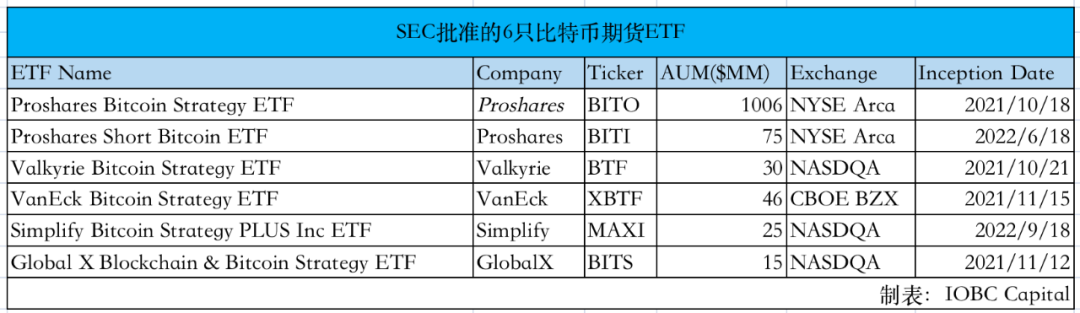

向 SEC 注册比特币 ETF 一直是一个难题,尤其是比特币现货 ETF。迄今为止,由于担心现货市场潜在的欺诈或操纵行为,SEC 尚未批准任何此类现货 ETF 的申请。相比之下,SEC 已批准 6 只比特币 ETF 进行期货交易。

1、SEC 批准的 6 只比特币期货 ETF

此前,SEC 主要批准了以下 6 只比特币期货 ETF:

Proshares(BITO):Proshares Bitcoin Strategy ETF,代码为 BITO,目前资产管理规模为 9.97 亿美元。于 2021 年 10 月 18 日获得 SEC 批准成立,在 NYSE Arca Exchange 交易。在 BITO 的基金投资策略中,明确写了 “The fund invests primarily in bitcoin futures contracts. The fund does not invest directly in bitcoin.“该 ETF 在首次亮相时非常受欢迎,仅仅 2 天时间其交易额就超过了 10 亿美元。

Proshares(BITI):Proshares Short Bitcoin ETF,代码为 BITI,目前资产管理规模为 1.39 亿美元。于 2022 年 6 月推出,是目前 SEC 批准的唯一一只比特币空头 ETF。

Valkyrie(BTF):Valkyrie Bitcoin Strategy ETF 在 Nasdaq 交易,代码为 BTF, 目前资产规模为 3100 万美元。于 2021 年 10 月 21 日获批成立。Custodian(托管机构)是 US Bank。根据 1940 年《投资公司法》,Valkyrie 这个 ETF 被归类为 “非多元化”(Non-diversified)基金。VanEck(XBTF):VanEck Bitcoin Strategy ETF 在 Cboe BZX Exchange 交易,代码为 XBTF,目前资产规模为 4650 万美元。成立于 2021 年 11 月 15 日,这个 ETF 有个独特的优势,它是一个 C 型公司(C-corp),这与其他的 ETF(注册为 investment corporations)不同,这是一种节税结构(tax-efficient structure),因为 C 型企业不需要将长期资本收益作为股息分配给投资者。对于投资者来说,这种方法可能会降低应税分配,从而有更多资金投资于基金。

Simplify(MAXI):Simplify Bitcoin Strategy PLUS Inc ETF 于 2022 年 9 月推出,在 Nasdaq 交易。由于该 ETF 使用三种策略(Bitcoin Futures、Income、Option overlay)来实现 ETF 的投资目标,而且从其实际配置来看,主要配置的是美国国债,所以相较于前面 3 个比特币期货 ETF,MAXI 在行业内知名度不高。目前资产管理规模 2500 万美元。

Global X(BITS):Global X Blockchain & Bitcoin Strategy ETF 于 2021 年 11 月推出,目前资产管理规模 1000 万美元。该 ETF 的特点是 50% 投资 CME 比特币期货合约,50% 投资其姊妹 ETF(Global X Blockchain ETF,BKCH)的股份。这个 BKCH ETF 拥有一系列区块链股票,包括 MARA、COIN、HUT CN、RIOT、APLD、BTBT 等。基本涵盖了目前在纳斯达克上市的主流数字资产矿场、加密货币交易所和区块链开发公司的股票。由于该 ETF 不是全部投资比特币期货,在行业内知名度也不高。

除了 SEC 批准的这 6 只比特币期货 ETF 外,还有一些不是 SEC 批准的比特币期货 ETF,或其他国家的比特币期货 ETF,甚至现货 ETF。比如:比如:CFTC 批准的在 NYSE Arca 交易所交易的 Hashdex Bitcoin Futures ETF;在港交所交易的南方东英 BTC 期货 ETF;在多伦多证交所交易的 Purpose BTC 现货 ETF、3iQ BTC 现货 ETF、Horizons BTC 杠杠 ETF 等。

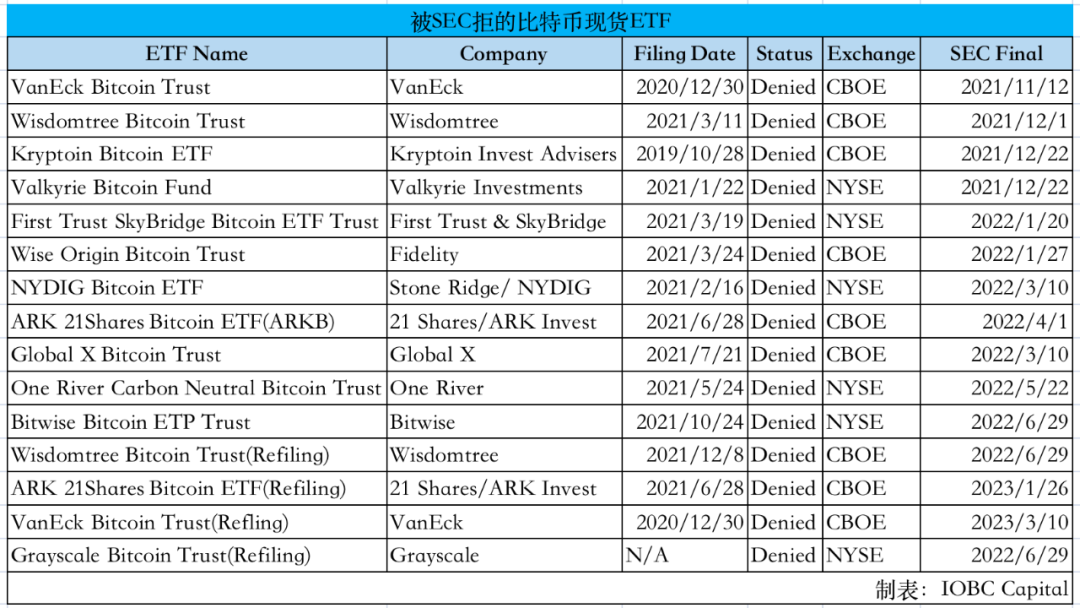

2、比特币现货 ETF 上市还有多远?

历史上被 SEC 拒的比特币现货 ETF 主要有:

由表格可见,过去这几年 SEC 已拒绝了数十项比特币现货 ETF 申请。在所有案件中,SEC 的拒绝理由主要有三点:

1、这些申请无法证明这些 ETF“旨在防止欺诈和操纵行为”;

2、这些申请无法证明这些 ETF“旨在保护投资者和公共利益”;

3、这些申请的发行人备案不充分且缺乏必要信息。

现在正在排队审批的比特币现货 ETF,主要有以下几家:

这段时间最受市场关注的比特币现货 ETF 的申请方,主要是 BlackRock 和 Fidelity。

BlackRock

全球最大的资产管理公司贝莱德,于 6 月 15 日申请了比特币现货 ETF,近日又重新提交了该申请。新文件提到将 Coinbase 列为 “监控共享协议”(Surveillance-sharing agreement)的合作市场。

贝莱德的 iShares Bitcoin Trust 如果获得批准,将在纳斯达克交易,并使用 Coinbase Custody 作为其加密货币托管机构,并使用纽约梅隆银行作为其现金托管机构,采用 Coinbase,Inc. 作为 SSA 合作市场。

这个 iShares Bitcoin Trust 究竟属于 ETF 还是 Trust,在业内是有争议的。不过,BlackRock 申请的 iShares Bitcoin Trust 与 Grayscale 发行的 GBTC 有一个最关键的区别——它更灵活,可供赎回,存在授权参与人(AP)——这很关键,能够避免像 GBTC 一样长期溢价或折价。(授权参与人,即 Authorized Participants,ETF 申赎的主要参与方之一)

Fidelity Investments

Wise Origin Bitcoin Trust 是 Fidelity 管理的现货比特币交易所基金,在其向 SEC 提交的提案中,之前是申请在 CBOE 旗下的 BZX 交易所上市该 ETF,近日也增加了将 Coinbase 指定为监控共享协议的合作市场,另外模糊地讲了 “一家由纽约金融服务部授权的托管机构将负责这个 Trust 的 Bitcoin 的托管。

三、可能影响比特币现货 ETF 申请结果的因素

1、监控共享协议

监控共享协议(Surveillance-sharing agreement)。根据 SEC 的定义:监控共享协议的特点是,该协议规定共享有关市场交易活动、清算活动和客户身份的信息;协议双方有合理的能力获取并提供所要求的信息;并且任何现有规则、法律或惯例都不会阻止协议一方从另一方获取此信息或向另一方提供此信息。

以 Fedelity 申请的 Wise Origin Bitcoin Trust 为例,6 月 30 日 CBOE BZX 提交的建议上市和交易 Wise Origin Bitcoin Trust 的文件中,明确写了 “The Exchange is expecting to enter into a surveillance-sharing agreement with Coinbase,Inc.” 的内容。(温馨提示,关于 SSA 的内容在这个长达 194 页文档的第 68-69 页)。

在这份规则备案中,关于监控共享协议,预计现货 BTC SSA 将具备 ISG 的两个成员之间的监控共享协议的特点,这将使交易所能够在确定有必要时,以类似于交易所在 ISG 中共享信息的方式,获得有关在 Coinbase 上发生的现货比特币交易的数据,作为其监控 ETF 的计划的一部分。如果交易所和 Coinbase 达成这样的协议,交易所将在允许份额交易之前将现货 BTC SSA 纳入其市场监控计划中。这个现货 BTC SSA 与 ISG 提供的与 CME 比特币期货相关的信息相结合,交易所认为 CME 比特币期货本身就代表了一个规模可观的监管市场,将进一步加强交易所检测和阻止市场操纵的能力。

总而言之,监控共享协议有助于发现和阻止不当行为,能够防止欺诈和操纵行为,并保护投资者和公共利益。目前行业内不少人认为,这可能是决定比特币现货 ETF 获得批准的最关键改变。2、比特币现货 ETF 相关的几个关键角色

在申请比特币现货 ETF 时,有几个关键角色:发起人 Sponsor、交易所 Exchange、受托人 Trustee、现金托管机构 Cash Custodian、加密货币(即比特币)托管机构 Bitcoin Custodian、授权参与者 Authorized Participants、监控共享协议市场 SSA。

据观察,在选择上市的交易所方面,BlackRock、Valkyrie 是选择 NASDAQ,ARK/21Shares、Invesco、WisdomTree、VanEck、Fidelity 是选择 CBOE BZX,Bitwise 选择了 NYSE Arca。在现金托管机构方面,基本都是选择美国的大银行,比如 Bank of New York Mellon,现金托管机构的选择应该不是决定 ETF 通过与否的关键;加密货币托管机构方面,可能比较重要,也许 Coinbase Custody 是 SEC 喜欢的选择;授权参与者 AP 方面,也挺重要的,这是维持 ETF 的供求平衡和流动性的关键;SSA 市场,有助于发现不当行为、防止欺诈和操纵行为,可能是 SEC 考量的最核心角色之一。

这些角色是否都已经准备妥当,是否每个角色都已经有能够满足 SEC 要求的公司在做,可能对比特币现货 ETF 能否顺利推出影响还是挺大的。

参考文档:

https://www.sec.gov/Archives/edgar/data/1980994/000143774923017574/bit20230608_s1.htm

https://www.proshares.com/globalassets/proshares/fact-sheet/ProSharesFactSheetBITO.pdf

https://www.vaneck.com/us/en/investments/bitcoin-strategy-etf-xbtf-fact-sheet.pdf

https://www.sec.gov/Archives/edgar/data/1810747/000182912622008639/simplifyexchange_485apos.htm

https://www.sec.gov/rules/sro/cboebzx/2023/34-97732.pdf

https://cdn.cboe.com/resources/regulation/rule_filings/pending/2023/SR-CboeBZX-2023-044.pdf

免责声明:作为区块链信息平台,本站所发布文章仅代表作者及嘉宾个人观点,与 Web3Caff 立场无关。文章内的信息仅供参考,均不构成任何投资建议及要约,并请您遵守所在国家或地区的相关法律法规。