本文作者从第一视角讲述了 MEV 的前世今生,以及 Flashbots 的形成、专业化时期和未来的发展路线。

翻译:Renaissance

审阅:Franci, ECN

前言

五年前,我写了一篇博客 Miners Aren’t Your Friends,里面主要针对 MEV 对以太坊的影响进行了讨论。那时,还不称为 MEV。Phil Daian 联合和其他写作者在一年多之后发布了一篇开创性论文 Flash Boys 2.0,在里面他们提出了 MEV (矿工可提取价值,Miner Extractable Value) 这个概念。当时我们计划了一篇后续文章,其中包含 python 代码片段,用于在 EtherDelta 和其他主网去中心化交易所上生成抢跑交易。我参与了 HTLCs 和其他跨链工具的构建,后续帖子一拖再拖,然后永久搁置。

五年后的今天坐下来写 MEV 有点梦幻。感觉和上次还是一样。在另一场投机狂潮的废墟中,又一次处于漫长熊市的开端。熟悉的感觉又回来了。就像上次一样,我坚信下一次会有所不同。下次可能会从错误中吸取教训,下次可能会做出更好的东西。

作者备注

这不是一篇 MEV 入门指南。关于 MEV 的指南很多人已经写了,而且大多数都比我写的要好。我假设您熟悉 MEV。如果您不熟悉,现在是阅读几篇博文然后再回来读本文的好时机。

这是一部关于 MEV 历史的讲述。也并非完全客观。漫谈且有点随意。我是这个故事的配角(充其量),但这是我的博客,所以我可以从我的角度讲述它。

MEV: 第一个五年

MEV 是协议设计的基础。每个认真的从业者都了解 MEV,规划 MEV ,并对 MEV 有强烈的看法。从我们现在的所处的位置来看,很容易忘记我们对 MEV 的理解是全新的。其根源与加密领域一样古老,但术语、框架和工具仍在发明之中。过去两年彻底改变了我们对 MEV 的理解。人们很容易忘记 MEV 是从零开始的。

MEV 之前的情况

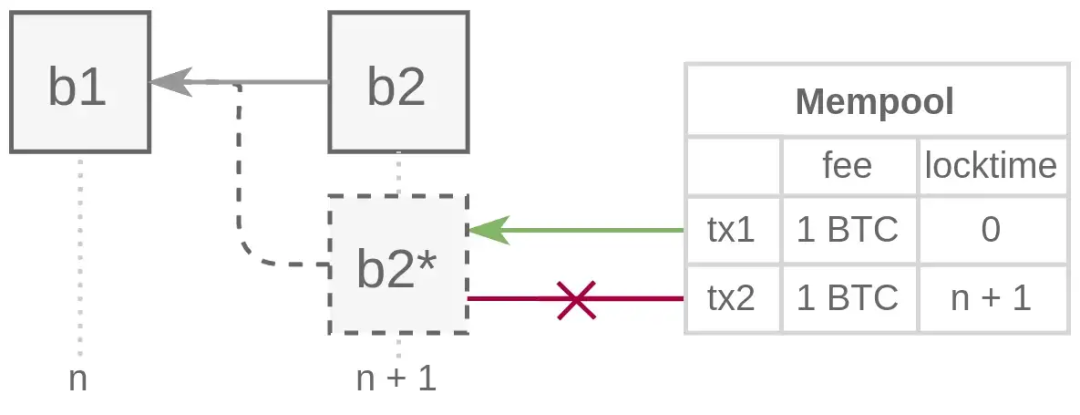

MEV 一词最初出现可以追溯到 2010 年代早期比特币关于 “fee sniping” 的研究中。Fee sniping 后来被广泛地用于 EVM 状态模型,并形式化为 Flash Boys 2.0 论文中描述的 “时间盗贼,time bandits” 攻击。比特币在发布时(意外地)实现了第一个共识层 MEV 缓解机制(100 个区块 coinbase 成熟度规则),并在 2014 年 12 月通过向节点钱包进行的交易添加 1 个区块的时间锁,(有意地) 实现了第一个客户端层面的 MEV 防御。

对状态的争夺和已提交但未指定的状态转换会产生 MEV。因为比特币基本上没有可供争夺的共享状态,并且比特币状态转换是严格指定的,所以 MEV 通常仅限于费用狙击和其他类型的双花尝试。换句话说,比特币矿工在不直接攻击共识机制的情况下,几乎没有什么 MEV 可以提取。这使得比特币成为 MEV 研究中唯一无趣的链,我们也不会花太多时间在比特币或类似的链身上。

对状态的争夺和已提交但未指定的状态转换会产生 MEV。因为比特币基本上没有可供争夺的共享状态,并且比特币状态转换是严格指定的,所以 MEV 通常仅限于费用狙击和其他类型的双花尝试。换句话说,比特币矿工在不直接攻击共识机制的情况下,几乎没有什么 MEV 可以提取。这使得比特币成为 MEV 研究中唯一无趣的链,我们也不会花太多时间在比特币或类似的链身上。

MEV 的诞生 (2018–2019)

与其他协作良好关系一样,完成 MEV 需要两件事:1) 竞争和 2) 提交。首先,它需要人们争夺对某些公共状态的控制权。MEV 需要有人想要某些状态,并且愿意为之付出代价。其次,它需要提交(在执行之前)。

MEV 的产生需要一段时间,在此期间更新被争夺的状态的调用已提交,但尚未执行。

当用户签署并广播提交的交易时开始竞争对状态的控制。提交和执行之间的滞后间隔为 MEV 提供了潜入的间隙,并在前后触及该状态。它推断用户的意图,将他们的提交推向最坏的可接受结果,MEV 提取者将差价收入囊中。

DEX 中充斥着 MEV。DEX 中藏着状态争夺的天然配方:每个人都想在市场上交易,每笔交易都与其他交易竞争。如 2016 年的 EtherDelta 这样自动匹配的订单簿 DEX 设计,允许矿工在交易中抢先一步,但没有人真正利用它做任何事情。后来一些支持链上自动匹配 CLOBs(Central limit order book,中央限价订单簿)的设计出现,这在当时看起来很疯狂,现在,事后再看绝对是离奇的。虽然我们知道 gas 终究要花钱,但 2018 年年中一单位 gas 的成本约为今天的 1/400 和去年的 1/10,000。直到 2020 年,我们才对 gas 价格市场获有了深入理解。

2017 年 DAI(现为 SAI)的推出为 DeFi 引入了清算机制。清算引入大量但不频繁的 MEV(“spike” MEV, 峰值 MEV)。因为在未偿债务中,提取器的优点是离群的 CDPs 占清算相关 MEV 的很大一部分。

在过去的几年里,我们观察到预言机欺骗自己的协议以赢得清算,并通过极端的 gas 竞拍来赢得 spike MEV。Spike MEV 也可能由黑客攻击、NFT 空投和其他异常事件创建。因为它不能分成小数据包,Spike MEV 对协议操作有巨大的影响。协议设计必须考虑到不常见但可能非常大的恶意激励。

另一方面,DEX 倾向于随着外部市场的波动而变化,在其市场中来回波动,创造 “流量”MEV。流 MEV 的特点是更频繁、更小的 MEV 数据包。AMM 特别有趣,因为它们的用途与 MEV 密不可分。它们的存在是为了跟踪外部市场。在 AMM 机制中,通过向提取者赠送一些价值,从而将恒定函数推向一个 “合理的” 价格,最终能够追踪外部市场价格。实际上,这种 AMM 机制通过提取 MEV 的 “套利者” 保持高效。2018 年中后期的第一波 AMM(首先是 Bancor,然后是 Uniswap)开始在他们的订单簿中建立流量。MEV 相应增加,并引起了对该领域的极大关注。当然,早在 2018 年,Uniswap 流动性池的规模就只有几百万(如果是的话!),而且资产要少得多。

当时的 MEV 研究几乎不存在,当然,甚至没有被称为 MEV。大多称其为 抢跑交易 (frontrunning),从传统金融交易借来的名字,“DEX 抢跑” 或者 “清算抢跑”。我们知道它不仅仅适用于订单插入。我们从理论上理解了尾追交易和三明治攻击,并且我们知道如果对提取器有利可图,交易可能会延迟或导致回滚。但我们并没有对其形式化下来,也没有可供实践的环境。

老牌的 DeFi 可能已经悄悄地构建了创建 MEV 所需的环境。然而,没有人真正在意。然而对状态的争夺还不够激烈,因此 MEV 回报还没有出现。因为没有人有这方面的实践经验,所以我们甚至不知道提取出现时会是什么样子。

Flashbots 形成时期 (2019–2020)

随着 2019 年 4 月 Flash Boys 2.0 的发布,MEV 研究开始流行。这篇论文非常好。有空的时候,再去读一遍。然后谷歌每个作者。它是协议和机制设计者的基础论文。它将永远成为标准课程的一部分。但如果没有 Tina,我想它可能也就到此为止了。

Tina 和我于 2018 年初在某家 VC 的办公室相遇。我们是通过一个共同的朋友联系起来的,我们的演讲稿完全不相干。我当时正在推广 Summa 的 HTLC 变体,当我们了解跨链协议的局限性在于需要两个在线参与方(以及市场对复杂性的认可度的局限性)时,它最终会被淘汰。Tina 正在推广一款关于在农场挤奶的社交区块链游戏(与后来推出的 CoW Swap 无关)。但我们对衍生品挖矿都很感兴趣,并且对如何实现有一些想法。我们赶上了熊市中的每一次黑客马拉松。她有一种天赋,能超前地想到一些观点,并围绕这些观点组建团队。她的黑客马拉松项目是 CarboClan,在挖矿衍生品的想法之上构建了 honeylemon(但没有奶牛)。

进入 2019 年下半年,Tina 开始组织活动。她在短短一周内就组织了 defi.wtf 活动,当时与 大阪 DevCon 一起进行。。而下一次会议 macro.wtf ,仅在 3 周后就召开了。Pirate Ships 在那之后不久就开始了。“Pi-rate Ship” 这个名字来自我们 2019 年在 EthDenver 上开的一个关于 flashloans 和 flashmints 的笑话。Pirate Ships 是由 Tina 在旧金山、纽约和其他地方举办的沙龙式聚会。你可以顺道拜访这艘船,找到一群不拘一格的研究人员、工程师、运营人员、网络攫利者和其他加密从业者。有些会有驻场研究人员,有些仅会有一个话题或主题,有些人只是在波多黎各和碰巧在那里的人呆上一周。Ships 从 2019 年底开始运行,那时正是新冠爆发期,在那吸引了最忠实的加密游民。

与 Flash Boys 2.0 论文相比,Flashbots 的存在要归功于 Pirate Ships。它是作为一个永久的沙龙而诞生的。MEV Ship 成立于 2020 年年中,并自然地从线下面对面扩展到线上。其他 Flashbots 创始人和管理人员 —— Stephen、Phil、Alex —— 先后被拉进了这艘船(你仍然可以在 Flashbots 文档中找到一些相关故事)。最终,Ship 正式更名为 Flashbots,戴上可爱的机器人表情符号,并延续下来。

整整一年都是漫长的突破时间。Flashbots Research(原名 MEV Ship)首次亮相并将 MEV 推向以太坊对话的中心。DeFi Summer 已经开始,但我们还不知道 MEV 是什么。mev-explore 和 mev-inspect 的发布为链上可用的 MEV 提供了粗略的参考数据,这使得它突然间变得有形可视,而不再是抽象的理论。**随着那年秋天 Flashbots Auction 的宣布,MEV 提取工具也指日可待。地上有钱,自然人们就会争先恐后地捡起来。

MEV Ship 为 Flashbots 奠定了基础,并树立了推动组织发展的协作研究和实验文化。多年来,源于这种文化的清晰使命定义了 MEV 的叙事。产品化的 MEV 提取是不可避免的,但 Flashbots 的文化和精神却不是这样。

专业化时期 (2021 — 至今)

MEV 船和 Flashbots 光环理所当然地吸引了(大部分都是日后常驻的)技术人才。Flashbots Auction(mev-geth 和 flashbots 中继)于 2021 年 1 月启动 —— 距离宣布仅 3 个月。时机再完美不过了。Mev-geth 在以太坊历史上最大的增长开始时推出,并且(自然地)MEV 生成量相应大幅增加。

在 Flashbots Auction 之前,一些勇敢的搜索者通过将交易以特定的 gas 价格广播到交易池来提取 MEV。这是不可靠和低效的。它要求搜索者在单个区块范围内查看交易池中的交易,并进行模拟、提取和广播。1559 之前的费用语义和交易池的普遍不可靠性使这个过程变得复杂。假设区块是按费用排序的,抢跑交易将选择费用以尝试在目标之前立即执行。Spike MEV 交易只会支付惊人的 gas 价格。由于搜索者使用的是公共交易池,因此实时拍卖非常激烈。一团糟,但非常有趣。

Flashbots Auction 的相对简单性推动了它被采用。归根结底,它是一个允许搜索者提交交易捆的单个 RPC 端点。交易捆应该完全按照指定的方式包含在块中,并且回滚应该导致交易捆被丢弃。这为专业化创建了一个简洁的界面。搜索者寻找 MEV,捕获它,并将其固定在优质的交易捆中,然后将其传递给矿工以打包在链中。Flashbots Auction 很快就定义了提取,彼时其他系统与其都不太相关。

正如我们在 mev-boost 中看到的,Flashbots Auction 的后来扩展是将 “Builder (构建者)” 与 “Proposer (提议者)”(矿工和质押者的通用术语)分开。我第一次听说 proposer-builder 分离(“PBS”)是在 EthBerlin 2019 上。当时 Will 正在研究 eth2,他教会了我很多无状态以太坊设计下的关于状态见证生产和更新的设计。我不记得我们当时怎么称呼它,但它被概念化为一个协议授权的具有额外职责的专门节点。无状态以太坊死于 Covid。MEV PBS —— 在 mev-boost 中实例化 —— 存在于协议之外。一种基于市场的专业化,而不是协议指定的专业化。

今天,我们拥有相对成熟的 MEV 供应链。搜索者在交易流中挖掘 MEV,相互竞争峰值和流量。搜索需要技巧和高度专业化。他们秘密行事,因为他们需要保持对其他搜索者的优势。构建者接受来自搜索者的交易捆并将它们构建成块。搜索者和构建者具有共生关系。构建者依赖于搜索者来提取 MEV,而搜索者依赖于构建者诚实地打包交易捆的内容。

构建者从提议者(矿工或质押者的通用术语)处购买将他们的区块打包到主链的权利。提议者拥有协议授予的权利,可以将区块添加到链中,并选择支付最多 MEV 的构建块。用户创建 MEV,搜索者提取它。搜索者向构建者支付费用;构建者向提议者支付费用。润滑齿轮、组装区块,然后交易进入链条。周而复始。

既然我们谈到了这个话题,那么就简单说一下。交易捆有一个意想之外的副作用:会导致搜索者顺便补贴提取目标的交易费用。当搜索者将用户交易打包进交易捆中时,该用户交易会比其他情况下更早、更可靠地确认。搜索者提取的 MEV 部分支付给供应区块链上的构建者和提议者。这有效地将一些提取的 MEV 转换为交易捆的交易费用。本质上,提取的 MEV 向提议者支付了 “影子费用”。一笔交易的优先级首先由它的 MEV 决定,其次是它的协议费用。

提取意外削弱了 EIP-1559 的作用。非捆绑交易在 basefee 之上添加 gas 小费。另一方面,交易捆实际上仍然是第一价格拍卖,是在基本费用上添加固定小费,而不是按照 gas 添加小费。也就是说,现在有两个相互依存的费用交易:一个是用于 MEV 交易的影子市场,一个是用于其他所有交易的常规市场。MEV 购买优先权。我们(自信而正确地)在 1559(当然还有所有其他费用机制)之前就很好的预测到了影子费用交易。我们没有预料到的是正使用 MEV 交易路径。由于提取是在幕后进行的,因此,用户甚至不知道它的存在,就能从侧市场中获益。

从机制设计的角度来看,MEV 驱动的 PBS 很可能不是 "安全的 "或 "激励兼容的"。到目前为止,Flashbots MO 一直依靠诚实假设来填补激励机制的空白。然后,他们将这些假设确立为规范的市场行为。为什么构建者不拆分交易捆并直接提取 MEV?为什么构建者不打包回滚的交易捆?因为违反这些市场规范的行为会导致搜索者停止使用中继。我们认为,迭代游戏和通过终止游戏以提取 MEV 相比,前者更有利可图。但长远来看,我不确定它是否能够撑得起峰值 MEV 以及垂直集成。

可以暂时忽略拍卖的激励不兼容性。市场规范就足够了。机制设计会屈服于市场压力。利润率压缩是当今 MEV 供应链唯一相关的问题。由于一个提议者拥有选择区块的专有权利,因此构建者必须在价格上进行竞争。他们被迫放弃越来越多的 MEV 份额给提议者,并从搜索者那里拿走更多来支付它。MEV 利润率已经急剧下跌,而其中提议者占据了最大份额。

从根本上说,提议者提取租金。构建者和搜索者没有从其他任何人那里购买的选择权,也不能拒绝购买。提议者已被协议授予选择下一个区块的专有权利,并且可以在不受监督的情况下行使该权利。套用一位相当著名的政治家的话:“提议者得到了这个东西,而且这他喵的是黄金。他们不会白白放弃它的。” Rod 和提议者一样,被神秘的协议怪授予了一些非常有价值的东西。这不是道德或自然权利。它是由协议规则授予的,可以由人类更改。无论如何,提议者因帮助扩展区块链而获得报酬,然后构建者向提议者支付费用来以特定方式扩展它。不得不说,得到两倍回报真是太好了。

在出现 MEV 提取之前,排序是一个无足轻重的作用;区块增发的补贴是主要的激励因素。因此,权利被免费并随意分配。这就是为什么提议者不为此权利支付任何费用。它曾经几乎一文不值。现在,排序权意味着能够获得大量 MEV,这种不对称的权力关系扭曲了 MEV 供应链。该领域的研究正在进行中。似乎很可能会看到相关提议的协议机制来解决这个问题。

Sunny 提倡对进行中的交易进行门限加密。加密交易阻止提议者在交易被排序之前了解到交易的 MEV 值。就个人而言,我不相信 MEV 能被清除。我对在分叉选择规则中包含 MEV 的设计感兴趣,将排序权出售给最高出价者,并保留大部分提取的价值用于协议内重新分配。拥抱 MEV → 提取 MEV → 征用 MEV。

MEV: 第一个五年

那么,这五年给我们留下了什么?五年前,MEV 还只是一种新奇的想法。这是在一次公事结束后,研究员在晚餐上酒差不多喝光的时候谈到的 。MEV 等待着 DeFi 活动和实践经验的结合的时机。就在我们进入 2021 年牛市时,Flashbots 抓住了 MEV 研究思维,并一路上扬。

现在,我们会举办 MEV 座谈会。我们把搜索者和开发者聚在一起讨论 MEV-aware 协议设计。市场结构已确定为三角色配置,并开始测试其极限。尽管仍然尊重 Pirate Ships 的愿景,但以太坊上的提取已经专业化。展望未来,MEV 将不会由信仰或研究来定义。MEV 的叙事现在属于利润率。

纵观其历史,人们(包括我)称 MEV 是危险的或邪恶的。“盗贼 (theft)” 这个词被广泛传播了不止几次。现在来说,我认为做出价值判断是不合理的。MEV 是事实。再多的哲学思考、研究或鲁布·戈德堡也不会改变这一点。这就是为什么我很高兴看到有竞争力的 MEV 提取供应链。专业化的 MEV 是可预测的 MEV;可预测的 MEV 是有用的 MEV。我们还不够聪明,无法提前规划市场,所以在找到实用的地方就应该充分利用它。

免责声明:作为区块链信息平台,本站所发布文章仅代表作者及嘉宾个人观点,与 Web3Caff 立场无关。文章内的信息仅供参考,均不构成任何投资建议及要约,并请您遵守所在国家或地区的相关法律法规。