以太坊上海升级带来了什么

作者:Joyce

出品:白话区块链(ID:hellobtc)

原用标题:以太坊又迎来重要升级,1600 万 ETH 会不会解锁砸盘?这个赛道热起来了…

封面:Photo by Shubham Dhage on Unsplash

去年 9 月 15 日讨论得轰轰烈烈的以太坊合并事件依然历历在目,以太坊的价格也从最低的 800 多 U 涨幅超过 100%,达到将近 2000U 的小高峰。

短短三个月之后,新的上海升级又来了。

不得不说自从转 PoS 成功之后,以太坊升级的节奏快了很多,也给漫长沉闷的熊市带来了不少活力。

首先,为什么叫上海升级?

其实上次的以太坊合并就是一次大升级,名字叫巴黎升级,不过因为以太坊合并的名头盖过了巴黎升级,所以,巴黎升级不那么广为人知。

不管是上海升级还是巴黎升级,都是以太坊重大升级节点中的一个,都是以 Devcon 以太坊开发者大会每年举办的城市来命名,所以,上海升级由此而来。

2020 年,上海区块链峰会上,以太坊创始人 Vitalik 说,公链的生态系统是其杀手锏。如果说,当时的以太坊生态是峥嵘初现的话,那么,如今的以太坊生态,毫无疑问已经成了加密行业中的巨无霸。

作为底层公链的龙头,以太坊生态的发展已经让其他生态难以望其项背。

自然,以太坊底层的每一次重大升级,都会成为行业焦点,不管对生态参与者还是投资者,都是值得关注的大事。

上海升级会带来什么?

首先,对以太坊技术或相关参数设定的改进自然是每次升级都免不了的,比起比特币,以太坊所承担的功能复杂太多,在运行的过程中自然需要不断优化新出现的小问题。

除此之外,这次上海升级最受关注的改变是:开放以太坊主链上质押的 ETH 提款。

如果了解过以太坊之前发展历史的话,你一定知道:早在以太坊合并之前的 2020 年 12 月,就已经开放了 ETH 质押:

任何拥有 32 个 ETH 且想参与质押的人,都可以去以太坊信标链上质押 ETH 获得奖励。

当然,后面随着提供质押服务机构的出现,任何数量的 ETH 也都可以通过机构去参与质押获得奖励。

以太坊官方质押数据显示,目前已经有超过 1600 万的 ETH 参与了质押,参与的验证者(即参与质押的人或机构)总数在 50 万以上,目前以太坊质押的 APY 在 5.1% 左右,如果是定期收益,这个 APY 可能不那么吸引人,要是变成活期呢?

5.1% 的 APY,和银行利率比起来,是不是香很多?

所以,这也是上海升级被热炒的原因:上海升级一旦成功,以太坊主网上质押的 ETH 可以随存随取,相当于 5% 利率的活期存款!

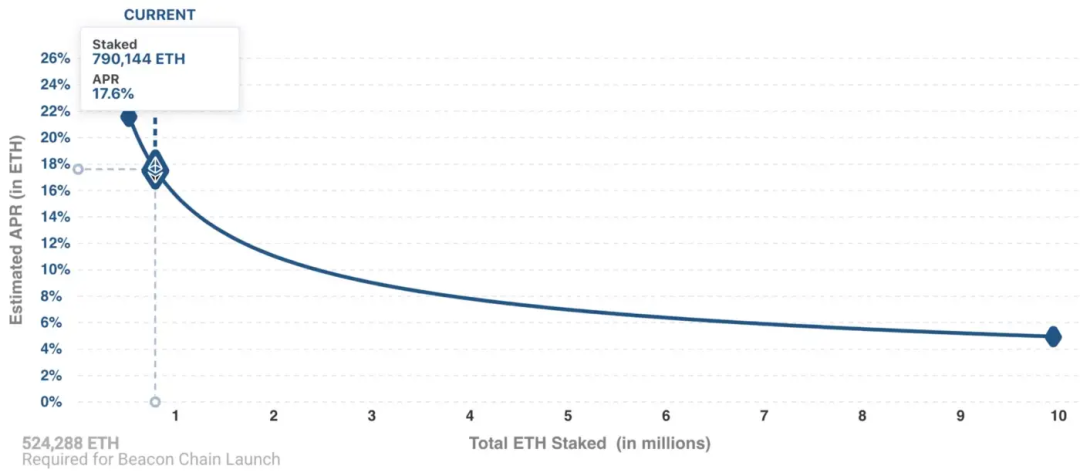

当然,ETH 质押利率是一个动态博弈的过程,当质押的 ETH 数量较少时,质押回报率非常高,从下图官方公布的 ETH 质押 APR 图中看到,当质押总量为 79 万个时,APR 可以达到 17.6%!

不过,当高 APR 吸引大量的 ETH 质押时,APR 会慢慢下降,当 ETH 质押量达到 1000 万个时,APR 将下降到 5% 左右,也就是现在的水平。

但不管怎样,随着 ETH 质押量的增加,APR 并不会无限地下降,APR 曲线的下降将无限趋近于 4.9%。

想想银行 0.3% 的活期收益,熊市将近 5% 的 APR 是不是非常诱人?

所以,一旦放开质押提款,想必 ETH 的质押比率会大幅度提升,大量锁定参与 PoS 的 ETH 不仅有利于以太坊系统的安全性,而且,对于 ETH 未来的价格也是极大的利好。

目前 ETH 被质押了 1600 多万,仅占流通市值 13.91%。通过下图数据我们不难发现,一般主流的 PoS 公链,质押率几乎都在 60% 以上,当然,刨除掉部分公链 token 比较集中、市值相对不高的原因,作为去中心化程度最高的公链,一旦完全开放质押,ETH 的质押率在现有质押率的基础上增加 50%、达到 20% 的总质押率应该不难。

一旦 ETH 质押率在目前的基础上增加 50%,那么对所有的质押生态参与方都是很大的利好,同时,也会释放空间和机会给更多的新进入者,这也是目前以太坊质押赛道被炒得火热的原因。

开放质押提款=ETH 砸盘?

不过,上海升级带来的质押 ETH 放开提款,1600 多万的 ETH 被释放出来, 会不会给市场造成巨大的抛压导致 ETH 暴跌?

其实这个问题不用太过担心。

首先,根据上海升级规定,在 ETH 开放提款的过程中,提款的 ETH 数量和速度是有一些限制的,这样保障 ETH 的解锁是缓慢释放的过程,不会一下子涌入市场增加抛压。

其次,在目前参与质押的 ETH 中,其中很大一部分(预计约 60% 以上)是可流动的。比如,质押在 Lido 中的 ETH 可以获得 stETH,在 DEX 或其他平台中可以自由交易,对于那些没有长期质押意愿的验证者,可能早已退出以太坊质押生态,对于剩下的这些质押 ETH 来说,预计抛压不会太大。

而且,上面提到的 ETH 质押开放提现带来的高确定性的、高利率活期质押,不仅会刺激新的 ETH 持有者参与质押,而且,对于正在质押的机构或巨鲸来说,继续质押也是更有利的选择。

以太坊质押赛道参与者

那么目前,以太坊质押这个赛道有哪些参与方?哪些是值得关注的?

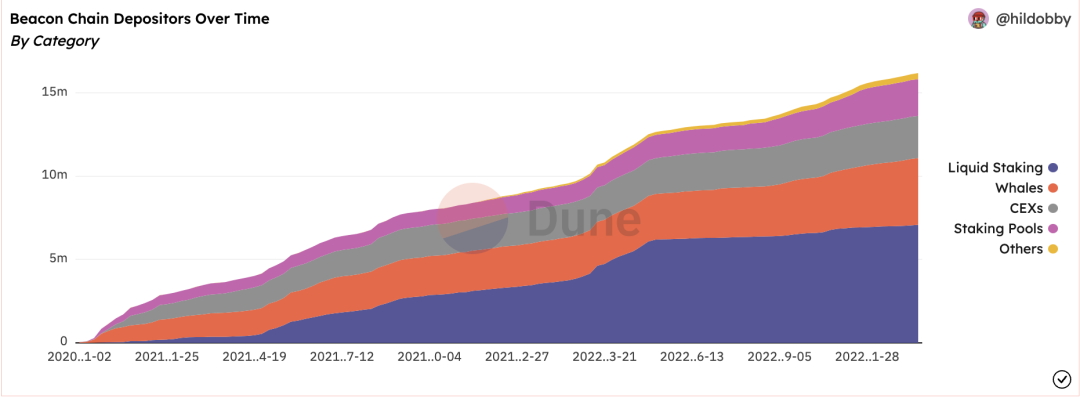

从 Dune 数据来看,目前 1600 多万的 ETH 质押主要来自这五大类:流动性矿池 33.2%、CEXs 28.4%、巨鲸 19.7%、矿池 13.6% 以及其他 5.1%。

这几个大类里面,流动性矿池最近行业关注的焦点,毕竟,CEXs、矿池、巨鲸以及其他质押节点,从短期机会来说意义不大,中长期是布局的好机会。

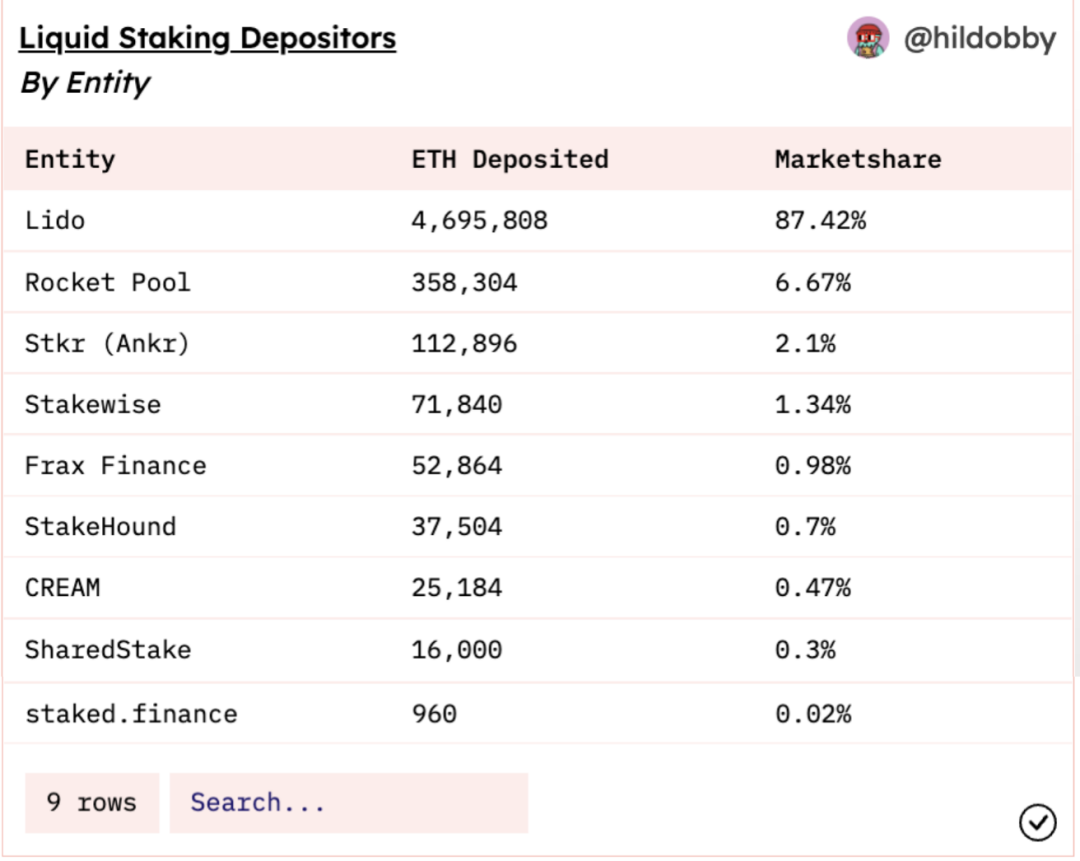

那么,目前流动性矿池的参与者又有哪些?下面这张图列出了目前 ETH 质押量排名 Top9 的流动性矿池项目。

其中排名前两个的 Lido 和 Rocket Pool 是最近热炒的项目。Lido 是当之无愧的龙头了,质押 ETH 将近 470 万枚,占所有流动性质押 ETH 数量的 87.42%,Rocket Pool 虽然质押占比不高,但最近上了 Binance 平台,也受到极大的关注。

当然,目前流动性质押 ETH 总量才占 ETH 质押量的 33%,从下图的 ETH 质押来源变化图不难发现,随着 ETH 质押总量的上升,流动性质押 ETH 的比例是不断增加的,中心化交易平台、矿池等其他几个来源变化却不太明显。

按照我们上面的预测,一旦上海升级成功之后,以太坊主链上质押的 ETH 开放提款,相当于年化 4.9% 以上的 ETH 活期利率,可能刺激 ETH 的质押量的大规模提升。

从上图趋势可见,ETH 质押量的提升很可能带来流动性质押赛道的爆发性增长,除了目前列出来的这些项目之外,也会吸引更多的新进入者来掘金,值得持续关注。

免责声明:作为区块链信息平台,本站所发布文章仅代表作者及嘉宾个人观点,与 Web3Caff 立场无关。文章内的信息仅供参考,均不构成任何投资建议及要约,并请您遵守所在国家或地区的相关法律法规。