跨链桥是投资者在多链格局下一个 “中风险中回报” 的选择。

作者:@ncl_eth(Wechat)

编辑:@Pennykoi(Wechat)

排版:Elena

本文是拾象内部对 Layerzero 投研 memo 的公开版。

Layer 2 的出现让新公链赛道变得更为拥堵,但过高的估值和众多参与方让投资者难以抉择。跨链桥将会是多链格局下的高确定性角色,可以随着新链诞生不断拓宽业务,在新链失败时几乎不用承担什么风险,因此我们认为跨链桥是多链格局中一个 “中风险中回报” 的选择。

尽管跨链赛道仍在中早期,但头部跨链桥已有不错的收入。跨链桥龙头 Multichain 的 2021 年收入为 1700 万美元,已超过同期 Dex 龙头 一 Curve 的协议收入,意味着这个中早期赛道的需求和营收空间已在加密世界前列。但跨链赛道还远未成熟,较安全并便宜的跨链桥当前并不存在,市面上繁多的跨链方案也始终无法解决资产兑现的不可能三角。

拥有丰富算法背景的 Layerzero Labs 团队精准把握市场的痛点,开发了最高性价比的跨链通讯协议 Layerzero,以及打破了不可能三角的 Stargate 跨链桥。上线仅半年,营收就达到 Multichain 当时收入的一半,是赛道内不可忽视的选手。

这还只是开始,团队将行业内顶尖的 Dex,稳定币和 NFT 进行全链升级,尤其是和 Sushiswap, Pancakeswap 和 Circle 的合作。下一代跨链产品除了优化用户的使用体验外,更应加降低开发者的整合门槛,帮助它们减少资产跨链的费用、速度和风险,使得跨链桥能在用户无感的情况下被调用。在成功将 USDC 这全网第四大市值资产进行全链化升级后,Layerzero Labs 有能力向其他协议普及全链化改造,成为多链生态的核心。

以下为本文目录,建议结合要点进行针对性阅读。

01 Thesis

02 背景

03 产品和商业模式

04 协议业绩和估值

05 团队

06 融资历史

07 生态

08 市场竞争

09 风险

10 结论

Thesis

我们看好 Layerzero,但在目前熊市背景下,相较股权,其代币 STG 的估值更合理。除了开头提到的市场层面,我们还基于以下原因看好 Layerzero Labs:

竞争力层面

• Layerzero 提供了最高性价比的跨链通讯

通过结合第三方验证网络的低成本和轻节点的高安全性,Layerzero 所提出的超轻节点用较低成本提供了较高的安全性。这种高性价比的方案将能节省大量开发者的学习和运营成本,而这些将大幅降低用户的使用费率,使建立在 Layerzero 上的跨链应用较强的成本优势。

• Stargate 打破了跨链资产兑现不可能三角

Stargate 用 Delta Algorithm 和软分区机制打破了不可能三角。流动性提供者享受到了更好的资本效率和可扩展性,从而同样的资金能够被更高效的调用,带来更高的收益;而用户能够支付较少的成本就能享受较安全且零滑点的资产跨链。我们认为 Stargate 已是市面上设计最精妙且最有竞争力的代币跨链桥。

• 跨链生态的积极建设者

Layerzero Labs 正在积极探索跨链生态的可行性方案,在跨链 Dex、 NFT 和稳定币方向都有不小的成绩。当前 Sushiswap 和 Pancakeswap 官方都采用 Stargate 进行跨链 Dex 开发;Gh0stly Gh0sts 和 Holograph 都在全链 NFT 方向积极尝试;USDC 和 agEUR 都通过 Layerzero 技术升级成全链稳定币资产。和这些顶尖团队的合作下,全链概念或将能给 Layerzero Labs 带来第二增长曲线。

• Stargate 上线半年内跨链收入已接近龙头 Multichain

据统计,尽管 Stargate 于 2022 年 3 月 14 日上线,其在 2022 年 Q2 的跨链收入近 150 万,为当前跨链桥龙头 Multichain 的同期营收的 1/2。这足以证明 Stargate 拥有令人惊愕的增长速度和一定的市场地位。

相信在 SushiXSwap 等跨链生态项目逐渐成熟后,Stargate 将能在这个高增长的赛道占据更多的份额。

团队层面

• Layerzero Labs 的团队有卓越的机器学习算法和区块链开发的创新能力

Layerzero 的 CEO Bryan Pellegrino 是全世界最好的德州牌手之一,CTO Ryan Zarick 有着丰富的网络优化和区块链安全等经验。他们曾创立了一家机器学习公司,帮助几支美国职棒大联盟的球队提高成绩。后来和 Facebook AI Lab 的研究员共同开发出了全世界最好的单挑机器人牌手,再一次证明了他们在机器学习算法领域非凡的造诣。

• Sushiswap 联创 0xmaki 的加入将会加速跨链生态建设

Sushiswap 的联创 0xmaki 的加入将会帮助 Layerzero 的跨链生态建设。SushiXSwap 就是由 0xmaki 牵头的产品,将同时给两个协议带来更多的应用场景。0xmaki 的极强社区号召力将帮助协议社区的扩张和维护。

背景

什么是跨链桥

跨链桥正式的定义是资产 ( Token 等) 从源头链 (Source Chain) 转移到目标链 (Destination Chain) 的工具。在实际应用中,也存在有 NFT 和多链活动轨迹信息的跨链,而 Layerzero 在这些方面都有涉猎,但是当前并没有看到很好的商业模式,所以可以视为协议未来潜在的第二增长曲线。

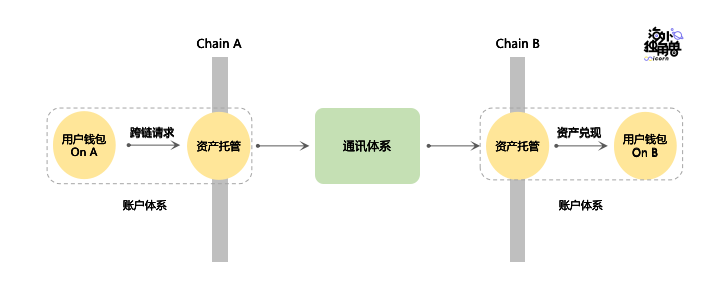

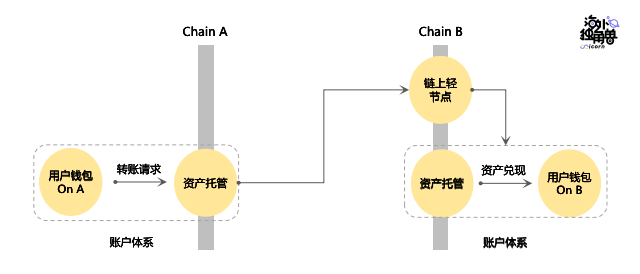

我们可以把跨链桥的结构拆分成跨链通讯体系和跨链账户体系,其中跨链账户体系包含资产托管和资产兑现:

1. 跨链通讯体系

通讯体系保证的是当用户资产在不同链之间流动时,这些信息能够被准确、真实地记录。

这便是 Layerzero Labs 所开发的 Layerzero 协议所提供的服务 - 让开发者甚至用户能够在链与链之间发送信息。

2. 跨链账户体系

用户在某一条链存入的资产如何映射到用户在另一条链的账户上。因为区块链的当前技术的限制,所有跨链桥并不能转移资产本身,而是资产价值的转移。

因为货币、股票和债券等金融资产,基本上只存在银行或交易所掌管的账本中。脱离了账本,这些资产就难以确立持有者的所有权。而区块链的底层是一张公开的账本,比如比特币网络记录着其原生资产 BTC 在各个地址的余额和地址之间的转账记录,所以理论上在以太坊上账本里并不知道用户有多少 BTC。而跨链桥本质上是将用户资产信息在不同账本进行价值转移,需要通过两部分来管理用户资产:资产托管和资产兑现。

- 资产托管:跨链桥需要在各个公链上设立地址来存放用户资产,而地址的托管模式决定了用户资产的安全。

- 资产兑现:跨链桥如何实现资产的价值转移。比如从美国向香港打 100 美元,并不需要真的将钱运往香港,只需要保证客户能在香港使用对应数额的钱。

简言之,Stargate 是在各条链上开设了账户,当用户在源头链存入资产后,其将会使用自己 Layerzero 通讯协议来负责安全地传递跨链请求到目标链,最后在目标链给用户的账户进行兑现。

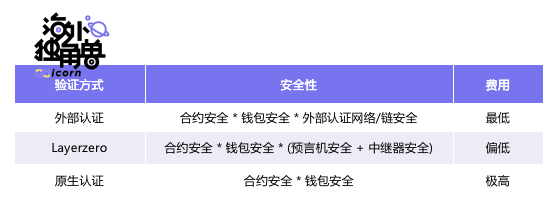

跨链通讯的现存方案

跨链信息验证主要负责将跨链桥所需信息进行传递。比如一笔用 Multichain 跨链桥将 1000 USDC 从以太坊跨链至 Arbitrum 的交易,将需要传递用户的钱包地址,USDC 的合约地址,金额,用户存入 Multichain 以太坊钱包的交易哈希等信息。在未来第三方跨链桥可能会支持更多的功能,比如 DAO 所需的跨链治理等,将会需要更大量的信息等。而在 Layerzero 出现之前,跨链通讯主要通过外部验证或链上轻节点来完成。

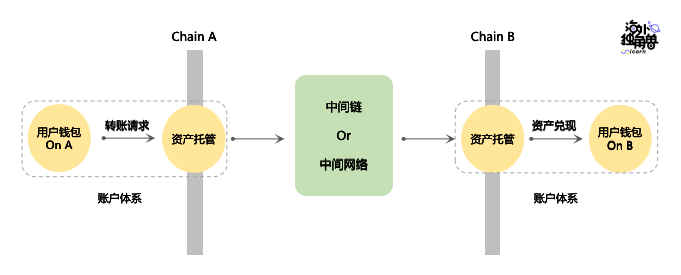

• 外部验证:

外部验证也称为第三方验证,是通过一条中间链 (Intermediate Chain) 或是中间网络来验证、并传递跨链信息。中间链或中间网络的节点监控 Chain A 上的合约地址,当其接收到跨链请求时,验证者之间对跨链信息进行投票以达成共识,再将结果发送到 Chain B 的合约地址,进而帮助用户进行价值兑现。

如果某个跨链桥采用外部认证方式,要额外注重其安全性问题,尤其是去中心化程度。

Cosmos SDK 和 Polkadot 的 Substrate 都已经提供了快速开发一条应用链的工具,目前大部分中间链都采用 Cosmos SDK 开发,因为能在前景不明的时候可以做到成本可控。就像云厂商或是社区在 Linux 内核的基础上快速开发出 Red Hat Linux 或是 Ubuntu Linux 来满足不同的场景。

除了开发中间链,有些资产跨链桥也会用多签技术来让多个节点形成验证者网络。常用的技术有 MPC (多方安全计算) 和门限签名,基本上是让几十个节点分别持有链上钱包密钥的一部分,然后只有当赞同节点数量超过门槛后,验证者们才能达成了共识。这样也可以用去中心化的方式保证了信息安全。

验证者链和验证者网络最主要的区别是,链能够建立生态。比如 Thorchain 就在链上开发出了 Dex 和借贷协议后,增加了其代币 RUNE 的应用场景,提升了 RUNE 的价格并吸引到了近百个节点,从而使得链的安全性提升。而采用验证者网络方案的 Portal 和 Multichain,似乎并没有设计让外部矿工参与的方式,实际上的节点数量只有二三十个,且大部分为官方团队运营。

此外,这些验证者链或网络也开发出了各种通讯格式,比如 Cosmos 的 IBC、Polkadot 的 XCMP 和 Portal 的 Wormhole。他们都支持丰富的网络设置和消息格式来让其他协议开发者定制化它们所需的信息格式,以希望能够成为跨链生态中的基础设施,而用户按信息格式填入后,信息传递的安全还是由链的验证者保证。当然也有一些跨链桥并不支持丰富的信息格式,比如 Multichain 和大部分的官方桥。我们认为长期来看这些丰富的通讯格式能给上述的这些桥带来第二增长曲线,但是务实的看现在还要警惕这些叙事带来的高泡沫估值。

• 链上轻节点验证:

通过在链上搭建轻节点来验证另一条链的交易信息是否准确,这样能够继承了链本身的安全性,从而不需要额外信任一个外部 (如中心化交易所或是中间链) 的验证者,所以也被称为是无需信任的验证方式。但是这种方式将会需要较高的算力来验证交易,尤其是在以太坊上搭设轻节点将会花费数百上千美元来验证一笔交易。

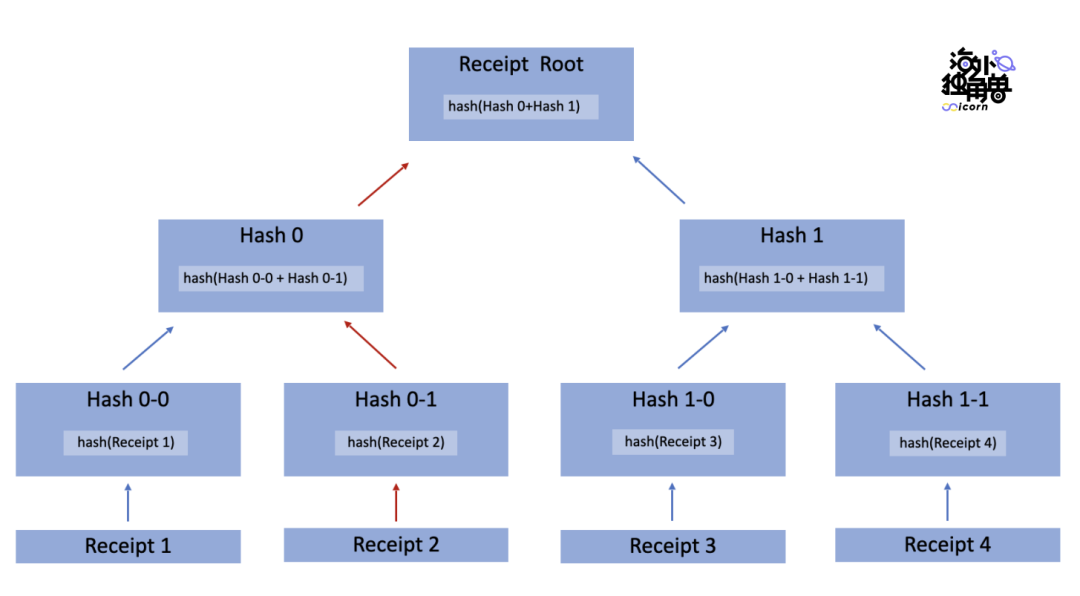

由于 Layerzero 参照了轻节点的验证方式,我将详细解释轻节点如何验证交易信息的:

轻节点只保存历史所有区块头,并不存储区块内的具体交易信息,这使得轻节点只需要存储 5GB 的数据,而全节点需要存储 500GB 左右。

区块头中包含着 Merkle Root,是一串用区块内所有交易内容加密成的缩写。当轻节点需要验证 Tx2 的交易内容时,需要向全节点请求 Hash 0-0 和 Hash 1 后,就可以快速算出最上方的 Merkle Root 是否对的上。简言之,轻节点将在链上依序得到 Hash 0-0 和 Hash 1 后,就可以依序计算 hash(Tx2) -> Hash 0 -> Merkle Root,而这个过程叫 Merkle Proof。

但是值得指出的是,一个以太坊区块通常有数百笔 (>200 笔) 交易,使得上图会扩展成 7 层以上,这意味着需要更多的链上存储和计算资源,导致在以太坊上的轻节点一天可能需要支付数十上百万美元的 Gas。所以采用轻节点的跨链桥要额外注重费用的解决方案。

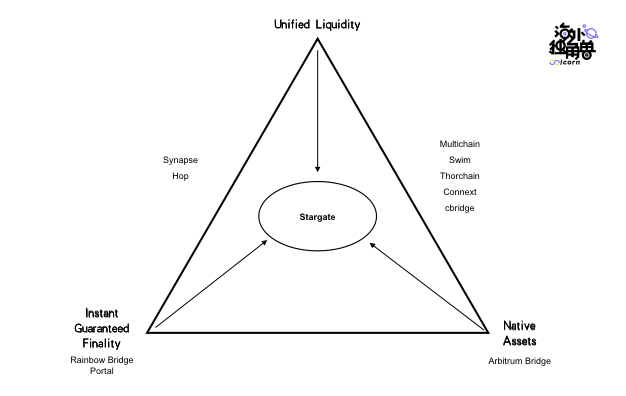

资产兑现的不可能三角

当跨链桥在进行资产兑现的时候,会因资产兑现方案不同而只能满足以下三个特征中的一到两个

• 即时最终性保证

保证即刻结算 (最终性) 意味着当跨链请求被成功提交时,用户就能够在目标链上获得和跨链请求等额的资产。

保证即刻结算对流动性的要求很高。如果没有足够流动性,系统可以在用户发起转账请求时就拒绝该交易,从而避免争议,但如果有多笔跨链交易同时发生,可能会有交易因前一笔交易干涸了流动性池从而无法完成,或是造成交易争议(例如滑点特别大)。

因此,如果跨链桥没有办法保证协议的深度,解决即时最终性保证的方法就是牺牲原生资产,在目标链上给用户开存款证明后完成资产兑现,更多细节将会在下面解释。

• 原生资产 / 合成资产 - Native / Synthetic Assets

在跨链交易中只涉及来源链和目标链上的原生资产,也就是用户真正想要的资产,比如在 ETH、Solana 和 BSC 上都有官方认证的 USDC。

和其对应的是合成资产,比如 Wormhole 的 USDCet。用户通过 Wormhole 从以太坊转移 USDC 到 Solana, 用户得到的是 USDCet (一种合成资产) 并不是 Solana 原生的 USDC,用户需要去 Dex 交易成原生的 USDC 后(流动性未知)才能参与其他 DeFi 协议,造成不好的用户体验和生态间的额外麻烦。所以本质上 Wormhole 的方案是在目标链上给用户开存款证明,并设立 AMM 让用户换成原生资产。但是 AMM 方案意味着注定有一半的资产无法被有效利用,意味着极差的资本效率。

此外,合成资产不能提供良好的可组合性,因为项目方还需要考虑围绕其协议铸造出来的合成资产的生态,导致协议的可组合性来自于项目方和投资人资源的可组合性,而不是协议本身的易用性等优点吸引开发者在上面建立生态。

所以使用合成资产的跨链协议要额外注重合成资产的可组合性,以及资本效率问题。

• 统一的流动性 - Unified Liquidity

统一的流动性意味着在同一条链上的同个 (/等价) 资产能够在一个统一的池子中存入和取出,这样资本利用效率更高。

与之对应的是分裂的流动性。也就是同一资产的跨链是通过配对的流动性池完成。比如对于同一个资产(如 USDC),形成 以太坊-BSC 和 以太坊-Solana 两个一对一配对的流动性池。这样配对的流动性池可以保证即刻结算,因为目标链的流动性池不需要考虑来自多条流动性池的请求。

如下图举例,将 BSC 和 Solana 上的 USDC 跨链到以太坊上时由自己对应的流动性池,相互独立、深度各有不同。所以,即使以太坊上总共有 300 USD 可被取出,从整体的数量上恰好能够满足来自 BSC 的 150 刀和 Solana 的 150 刀跨链请求,但因为 BSC-以太坊和 Solana-以太坊的池子不共用流动性,所以 BSC 的请求被拒绝。

分裂的流动性还会遇到可扩展性差的问题, 因为一个支持跨 N 条链的协议将会有 个流动性池,而新增一条链将会需要额外 N-1 个流动性池。

这不仅会降低资金的使用效率和恶化池子深度,也会给流动性提供者造成额外的麻烦,因为他需要跟踪更多的流动性池的收益率,来优化他的策略。所以采用分裂流动性池的跨链协议要额外注重其资本效率和可扩展性问题的解决。

想要保证统一的流动性和原生资产,现在的主流方案是在各条链上设立钱包并吸引流动性,当用户在源头链存入后原生资产 (如 USDC ) 后,直接从目标链的钱包转账给用户的钱包。但是如果多笔交易同时发生,可能会有交易因前一笔交易干涸了流动性池从而无法完成,或是造成交易争议(如滑点特别大)。

想要保证最终即刻结算和原生资产,现在的主流方案是成对的跨链池,比如 USDC(ETH)-USDC(BNB) 或 USDC(ETH)-USDC(SOL)。这样子将不会因多条链同时大量向一条链请求取出资产后,造成流动性池快速干涸。不过这样将会造成分裂的流动性,因为支援的链越多,流动性恶化的更厉害,使得桥的可扩展性和资金效率降低。这也是为什么现在的主流跨链桥都没有采用成对的跨链池的方案,因为资金效率差,导致项目几乎活不过早期。

如果想要保证最终即刻结算和统一的流动性,现在主流的方案是当用户在某条链存入资产后获得存款证明保证即刻结算,而存款证明将允许用户去任意支持的链提款。但显然这样将需要使用合成资产。

也就是说,这三个特征环环相扣,无法全都兼顾,也被称为跨链的不可能三角。下图中有当前主流资产跨链桥的资产兑现环节所侧重的特点,而除了 Stargate 外没有一个能同时满足三个条件。

资产跨链桥市场规模

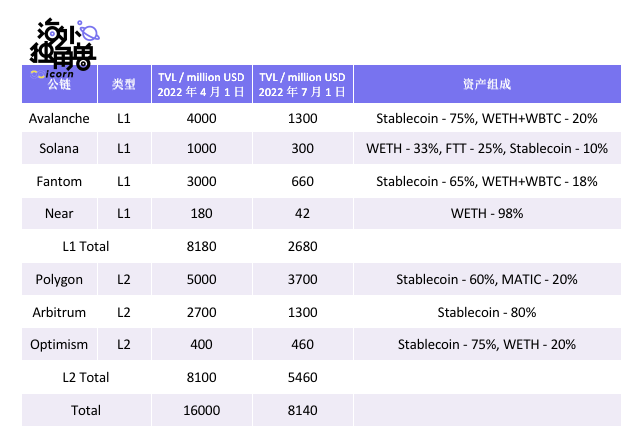

可以从两部分来看资产跨链桥的市场规模:一部分是现在已经较为成熟的底层公链场景下的 L1-L1 跨链,另外一部分则是围绕更富有想象空间的 L2 的 L1-L2 之间的跨链。

各个官方桥在以太坊地址的 TVL 是对以太坊流出资产体量最直观的展示。我们总结了市场对于新公链还处于关注高点时的 4 月和市场完全进入熊市后的 7 月两个时间点的数据情况。下方表格中,这些官方桥占据了 80-90% 的以太坊溢出流动性:

从上表中的统计我们可以看出:

- L2 的 TVL 体量已经和 L1 相当;

- 在跨链资产中,进入到 L2 的资产中 60-80% 为稳定币,进入到其他 L1 的资产中则只有 30-50% 是稳定币,其余则为主要是 WETH 和 WBTC。

- 由于上面的特点和当前市场热点切换到 L2 等原因,L2 的 TVL 受熊市的影响更小。因为接收的是以太坊外溢的流动性,在熊市要回流去杠杆,所以 L1 桥 TVL 收缩厉害。

综上所述,L1-L1 桥在牛市中享受以太坊的流动性外溢效应,但在熊市则要面临资本回流以太坊后的清冷局面,但 L1-L2 桥则因 L2 仍在早期所以预计会有较高的天花板,尤其是当 ZK Rollup 的安全性受到验证 (或是大户信任) 后,有望获取到大量的以太坊资产,所以 L2 桥将捕获到比 L1 桥更大的市场空间。

值得指出的是,Stargate 在 4 月份时转账请求最多的链是 Avalanche 和 Fantom,而在 7 月份时转账请求最多的链 Arbitrum。这说明 Stargate 在 L1 和 L2 之间都有不错的用户基数和使用场景,未来将能吃到整个多链格局的 Beta。

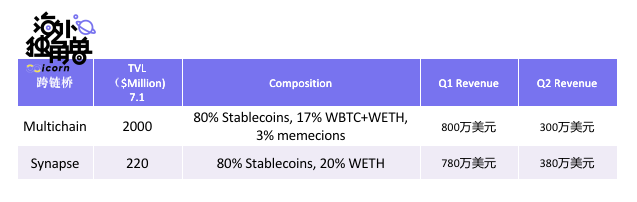

跨链桥的商业模式和营收能力都较清晰。

第三方跨链桥最主要的商业模式是从跨链额中收取费用,市场平均 Take Rate 是 0.05%。但是官方桥不收取这部分费用,这样能给链带来更多的流动性。而第三方桥未来将能通过更低的费用,更好的用户体验和更完善的生态等优势吸引到官方桥的这些资金。

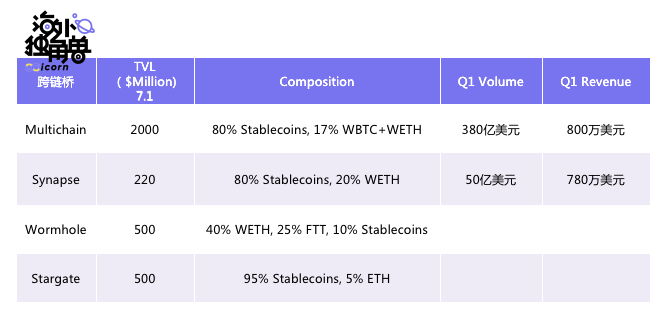

Multichain 和 Synapse 是当前最赚钱的两个第三方桥:

Multichain 在今年 Q1 赚取了 800 万美元的协议收入,并在当前熊市背景下的 Q2,仍然有着 300 万美元。而跨链额和 TVL 较小的 Synapse 协议,因为设置了更多了收费环节使得协议收入和 Multichain 不分伯仲。

在多链生态繁荣时,跨链桥的营收上限更是极高的。Multichain 在 2021 年报中表示,其全年收入为 1700 万美元。作为比较,Curve 协议 (一个盈利能力在头部的链上 Dex 协议) 在 2021 年的协议收入为 1200 万美元。可以看出,跨链桥的需求和盈利水平在加密世界不容小觑。

综上所述,跨链是多链格局下的重要投资品种之一,在市场仍未成熟的阶段已有高额营收。当前赛道内的产品不是运营成本高,就是中心化导致不安全,更是无法满足资产兑现的不可能三角。Layerzero Labs 团队凭借着多年算法开发经验来解决这个行业的痛点,也依靠顶尖的团队和投资人资源来建立下一代多链生态,寻找第二增长曲线。

产品和商业模式

LayerZero 跨链通讯协议

Moving data between two chains is expensive, tedious and insecure.

——From Poker to Protocols

LayerZero 是一个提供无需信任的跨链通讯协议。它的本质是利用了轻节点的技术原理,将中间链的置信环节一分为二,从而以更低的费用换取更好的安全性。简言之,它是市面上最高性价比的跨链通讯方案,既大幅减少开发者的学习成本和运营成本,又减少用户端的使用费率,使得建立在 Layerzero 上的应用拥有安全成本优势。

Layerzero 协议由两部分组成

1. 超轻节点 (Ultra-Light Node) -- 负责发送、接收、验证信息

超轻节点可以快速的部署在各条链上,从而实现标准化的多链部署。这将允许其他跨链协议的开发者在高自由度的基础上大幅缩减开发时间。

2. 预言机 和 中继器 -- 负责信息传递

简单来说,预言机的主要作用是让目标链上的合约知道什么时候验证和验证的答案是什么。而中继器则负责提供验证交易所需的证明过程以及跨链信息的具体内容。

具体来说,预言机的作用主要是将源头链上跨链请求所在的 Blockhash 和 Block Receiptsroot 传递到目标链上。

- Blockhash 主要是为了告知目标链上的合约哪一个区块里有用户的跨链请求,方便目标链合约去查询。

- Block Receiptsroot 是为了用来验证交易,只有当中继器传递的消息可以推算出相同的答案时,才相信中继器传送的跨链信息。

中继器的作用是将跨链消息所在的 Receipt 和 Merkle Proof 所需的路径信息传递到目标链上的合约用以验证。

Receipt 是交易回执,其中主要包含着交易执行结果、交易哈希和交易事件日志。

- 交易执行结果是保证交易确实已经完成了,这样目标链的合约才会进行后续的跨链操作。

- 交易哈希是一段能充分代表交易内容的字符串,但是因为不包含具体交易内容所以更节省存储和计算资源。

- 交易事件日志是描述了交易的过程中的事件,如代币转移等。事件日志记录了源头链合约处理过程中的一些结果,这样在目标链合约就不需要重新跑合约内容,而直接可以用源头链上的结果。所以交易事件日志可以理解成跨链信息的具体内容。

Merkle Proof 所需的路径信息是指从具体的一条 Receipt 到 ReceiptRoot 之间的计算路径和所需路径。

比如将依次将 Receipt 2 -> Hash 0-0 -> Hash 1 信息告诉链上节点后,就可以根据红色路径算出 Receipt Root。

最后将中继器算出的 Receipt Root 和预言机给的 Receipt Root 用链上合约比较后就可以确认这笔交易确实发生了,再将 Receipt 中的事件日志作为跨链信息内容,为跨链协议的剩下流程提供信息,比如用户的钱包地址,代币的 ERC20 合约地址,数量等。

这样的设计以较小的成本换取了更大的安全性,具体来说有两点

- 双重安全:这将需要攻击者同时控制中继器和预言机后才能进行作恶,所以最差的情况就是跟只采用单验证者链或网络的桥一样安全。未来中继器如果能够进行去中心化改造 (如类似 Multichain 的验证者网络),将大大提升攻击难度;

- 安全隔离:每个应用的开发团队可以改造 Layerzero 提供的中继器代码,在将其嫁接到应用自己的服务器或是验证者网络上。而他们可以自己选取信任的预言机 (如 Chainlink 或 Band ),这样某一个应用的中继器或预言机被攻击了,也影响不到其他应用的安全,这样的设计也被称为安全隔离。

长期来看,这将大幅影响很多 Cosmos 和 Polkadot 这些 The Internet of Blockchain 的叙事。因为他们试图用一条链和链上节点来完成各种跨链操作,主要商业模式就是对链的代币进行贩卖或参与生态。

但是 Layerzero 现在把代码开源后,其实不需要中间有条链,用更便宜的预言机和验证者网络来降低成本。未来 Layerzero 可以通过给不同的协议开发并维护中继器的服务来赚取费用,或是也可以学习 Polkadot 开发一个 Layerzero 牵头的去中心化中继器主网,从而完成商业化。

Stargate 跨链桥

Stargate 是 Layerzero Labs 在其出色的通讯协议的基础上所做的代币跨链桥。其最大的亮点是攻破了跨链资产兑现的不可能三角,从而能让

- 用户以更低的费率(无滑点)完成更高可组合性的跨链请求。比如后文会提到跟 Sushiswap 合作的跨链 Swap 功能。

- 流动性提供者(储户)的资金能够被更高效的利用,从而获得更高的奖励(利息),最终将会带来更好的深度和应用场景。

首先,Stargate 现在各条链上吸引流动性提供者(储户)的代币,这些代币被托管在桥在各条链上的钱包。而用户在源头链存入桥的钱包后,桥将会从目标链的钱包转账给用户,完成跨链请求。比如用户在源头链向 Stargate 的钱包存入 1000 USDT 后,经过其信息跨链至目标链后,Stargate 在目标链上的合约就会用流动性提供者的钱给用户的钱包转账 994 USDT。而协议本身能够赚取其中的 5 USDT,给流动性提供者 1 USDT。可以看出,Stargate 选取了原生资产和统一流动性的资产兑现路径。因为在过程中没有合成资产的铸造,且同个资产能够在统一的池子里取出。

此外,它把 USDT 和 USDC 视为 1:1 的资产,也就是说,用户在以太坊上存入 1000 USDC 可以在 Arbitrum 上取出 994 的 USDT。这样如果 Arbritrum 上 USDC 的存量不够,用户可以将剩下的需求换成基本等价的 USDT,从而用户可以体验更好的深度而协议获得了更高的跨链额。

然而,采用原生资产和统一的流动性将会在保证即刻结算方面带来巨大的麻烦。因为就像在背景介绍解释的那样,当多笔交易并发时,热门目标链上的流动性池会干涸从而导致剩下的交易无法进行,造成交易争议。比如最大的跨链桥 Multichain 也采用原生资产和统一的流动性,但是假如 Arbitrum 上的 USDT 池干涸后,Multichain 将只会给用户在目标链开一张 anyUSDC 作为存款证明,等他人存入更多的 USDC 才能给用户进行原生资产兑现。

不过,用户也可以提前手动焚毁 anyUSDC 后到源头链取回自己的存款,不过这将需要支付焚毁和赎回过程中的额外 Gas Fee。换言之, Multichain 只能在高流动性 (高 TVL) 的情况下保证即刻结算,而低流动性资产时经常会失败。但更好的跨链桥应该在流动性不足时,应该尽早拒绝跨链请求,这样可以保证避免赎回的 Gas Fee 浪费并尽早拒绝组合性的跨链交易(如跨链 Swap)。

在 Stargate 的白皮书所提出的 Delta Algorithm 解决了这个难题。具体来说,算法中包含着软分区 (Soft-partitions ) 和 再分配 ( Redistribution ) 机制。

- 软分区

软分区的意思是给链与链之间设立信用分区,而信用是链与链之间根据历史交易量大小而设定的信用流动性。比如,拿以太坊,BSC 和 Solana 举例,Stargate 在 BSC 上的流动性池总共有了 100 USDT,因为从以太坊到 BSC 的交易量比较大,所以其最多允许 60 USDT 能被来自以太坊的请求所取出。

- 假如出现同链高并发,有两笔交易同时想取出 50 USDT 时,Stargate 就会拒绝稍微慢一点的第二笔交易;

- 假如出现异链高并发,比如一笔来自以太坊的 50 USDT 和一笔来自 Solana 的 50 USDT, Stargate 会因为 50 > 40 而拒绝 Solana 的请求。

这便是软分区机制保证了即刻结算,从而不会出现交易冲突或是失败。

但是软分区本质上是自动分配了流动性,使得链与链之间形成分裂的流动性,这样才能保证原生资产和即刻结算。而自动意味着上面提到过的分裂的流动性带来的低资本效率和流动性提供者的麻烦能被解决。此外,这个软分区的比率是通过团队进行调参进行分配,而团队成员此前都有大量数据分析的经历将能保证这个比率的最优化。

具体来说,低资本效率是因为支持更多的链将会需要建立更多的一对一的流动性池,导致流动性的分散,甚至是极端情况下的错配。而流动性提供者还需要不停的追踪各个池子信息,再将资产切换到最高收益率的或是需求最大的,而这种错配需要互不相识的 LP 高频地协调完成,这几乎是不可能的。这便是为什么现在没有采用分裂的流动性池方案的桥,因为对于流动性提供者过于麻烦,而用户经常会遇到错配的流动性池。

软分区自动将所有流动性根据团队设定的比重拆开来,比如上面提到的 BSC 上的 100 USDT,会根据团队设置的 4:6 的比重来分成 40:60,当 BSC 上有 200 USDT 时分成 80:120,从而避免了流动性提供者自己去调节。当池子总量变化时,需要算法来动态平衡这些变化,从而解决错配的流动性并最大化资本效率,这便是下面要说的再分配环节。

- 再分配

再分配是当有新的流动性注入时,Delta Algorithm 将会再分配新流动性到软分区中,其策略可以概括为先填谷后平峰

- 填谷

填谷的意思是当用户在源头链存入资产后, Stargate 会优先把这部分流动性去填信用度快要耗尽的链。比如上面提到的 BSC 被提出 50 USDT 后只会剩下 10 USDT,而如果有用户想从 BSC 去别的链时也会存入资产。当存入的资产不足够填谷时,这部分资产将会根据差额计算权重后分散到各个软分区中。比如 BSC 对以太坊和 Solana 的信用池差额分别为 20 USDT 和 40 USDT 时,用户新存入的 30 USDT 会给两个信用池分别存入 10 USDT 和 20 USDT。

- 平峰

而如果新存入的资产足够填谷后,剩下的钱将会按照系统设置的 4:6 的权重分给两个软分区,从而加深流动性。这样不会让某一个链的信用池特别深,而其他链却不能从整体更好的深度中获益。

这便是 Layerzero Labs 所提出的 Delta Algorithm 的基本作用。通过借鉴分裂的流动性提出了软分区,攻破了跨链的不可能三角。而软分区带来的资本效率和流动性错配问题,用再分配中的填谷平峰来缓解。其本质是一套算法来自动最优化流动性的分配,通过高效调配储户的资金,来为用户提供最好的费率和深度。

商业模式

Stargate 是目前公司主要收入来源,用户每使用一次将需要支付 0.06% 的手续费。其中

- 0.01% 支付给流动性提供者作为奖励,可以理解为银行给储户的利息,同时也算是成本。

- 0.01% 给质押代币 veSTG 持有者,可以理解为银行给股东的分红。

- 0.04% 属于国库和生态建设费用。

除此之外 STG 的代币经济模型中还有比较特殊的设计,可以简称为流动性溢价。具体来说,STG 本身是一个多链代币,而使用 Stargate 跨链 STG 是不收取费用的,这个创新参考了 Throchain 的 RUNE 的设计(在附录中有介绍)。假设有用户想用以太坊上的 ETH 换成 Avalanche 上的 AVAX,他可以选择将 ETH 换成 USDC 后用 Stargate 跨链到 Avalanche 换成 AVAX,中间会被收取 0.06% 作为跨链费。但是也可以换成 STG (假设价格稳定并且深度足够),从而节省下这 0.06%。这将会吸引流动性提供者在各条链上生成 STG 相关的交易池 (如 ETH-STG),更多的交易池意味着 STG 有更好的深度支撑,带来更多人使用第二条路径,从而为 ETH-STG 池的流动性提供者带来更高的收益,鼓励他们继续持有或加仓。简言之,这将给 STG 带来流动性溢价,而且这个流动性是能加强协议的用户体验和协议支持者的收益。当一个代币拥有更好的深度和良好的应用场景,价值自然就水涨船高了。

当然现在流动性溢价优势还没有体现出来,但是等 STG 的市值和生态完善后,将能够给代币持有者带来更好深度的退出机会。

协议业绩和估值

协议业绩

从官网当前可以查询到累计的跨链额,可以看到 Stargate 自 3 月 14 日上线以来截至 9 月 1 日,累计跨链额为 24 亿美元左右。考虑到熊市背景,这里估计接下来半年将会有 15 亿,20 亿,25 亿美元的跨链额,分别对应着 Bear、Base、Bull Case。

Stargate 当前累计的跨链额

Stargate 从每笔跨链交易中抽取 0.06% 作为费用,其中 0.01% 相当于资金使用成本交还给流动性提供者(储户),剩下的进入协议国库或奖励给代币持有者。简单来说,Stargate 现在是一家有着下表业绩的公司。

值得指出的是,分红(Dividend)并不是和所有代币持有者共享收益,而是要将代币质押后,根据 veSTG 的份额,每周才能获取对应的分红。stgscan 并不包含具体的 vestg 数量,我们使用 Dune 爬取了历史质押数据后,制作了此链接。由于 Dune 不支持 Fantom 和一些特殊交易等问题,数据可能存在 10% 左右的误差,但是整体来说还是值得参考的。截至 8 月 20 日,

协议估值

接下来的讨论在 Base Case 的假设下推演,读者可以根据自己对市场的判断进行更改。

- 市销率 PS

Layerzero Labs 当前是一家年 300 万营收的公司。但是按照其最新一轮的 10 亿美金估值来看,这是一家近三百倍 PS 的超高估值公司。尽管其未来可能开拓出更多的业务,但是目前没有看到别的商业化方案。而如果用当前 STG 的全流通市值的 3 亿来看 (0.3 美元时),一家快速增长的 100 倍 PS 估值的协议也难以接收,但考虑到其利润率在 60% 以上(扣除无法估算的 Equilibrium Fee 后),市场通常会给予更高的估值倍数。

当然 Layerzero Labs 也是一家高增长的公司,在出现不到半年的时间里,其 2022 年 Q2 收入已达到行业龙头 Multichain 同期跨链收入的 1/3。相信在多链生态逐渐成熟且维持高增长的情况下,将能消化当前的高估值。

- 市盈率 PE

和 PS 类似,用一级市场的估值来看,Layerzero Labs 当前的 PE 也是近三百倍的。但是 STG 的全流通市值市值在 3 亿美元时,100 倍 PE 是可以被市场的高增速所快速消化的。整体上来说,投资 STG 将会比 Layerzero Labs 本身的一级股权有着更好的安全垫。

- 股息率

按照现在 STG 的价格 0.35 美元 (8 月 15 日) 计算,一个 veSTG 的股息率是 45/370/0.35 = 35%。也就是说,用户可以去购买 10000 美元的 STG 后质押三年,同时开等额 10000 美元的永续空单,就可以以较低风险在一年后获得 30%/2=15% 以上的回报率 (扣除永续合约成本、交易成本和资金成本)。

尽管这是一个相当诱人的数字,但其他用户随时也会质押 STG 后来稀释股息率,而用户锁定 3 年的 STG 在后续的时间里将要忍受极低的收益率,所以不建议做这操作。当前这个虚高的股息率是因为市场上大部分用户都无法清楚的知道 Stargate 的业绩和 veSTG 数量,而这信息差的存在使得 veSTG 的收益率被严重低估了。

整体上来看,STG 比 Layerzero Labs 的一级股权的估值更合理,且也提供了持续获得现金流的方式。由于极高的股息率和营收增速,使得 PS 和 PE 倍数有些疯狂。但可以等熊市让价格冷静下来后,在 0.1-0.25 美元左右的 STG 估值会较合理。

团队

整体来看,CEO 和 CTO 都有着多年机器学习算法和区块链开发的资深经验,也可以从 Layerzero 和 Stargate 上可以看出其卓越的创新能力。而公司的 BD Director 则是 DeFi 元老之一 0xmaki,将能带来最 crypto native 的资源和活跃的社区氛围。

CEO - Bryan Pellegrino

曾是世界顶尖牌手,在 2009-2014 年期间多次获得世界 Poker 大赛前几名。后来退圈是因为登上巅峰之后想去创造一些提供价值的工具。

“I was just trying to be the best. Once I got there, I realized, hey—there’s no leverage. There’s no anything. I hadn’t realized until then, you need to focus on the utility payoff of what you’re doing.”

然后去帮 MLB (美国职棒大联盟) 的几支球队 (如 Oakland Athletics) 进行数据分析,帮助他们提升成绩。也创办过一两家区块链安全公司,积累一些区块链工程经验。2020 年左右更是和 Facebook AI Lab 研究员 Noam Brown 合作开发了全世界最强的单挑扑克机器人。

总结而言,Bryan Pellegrino 是一位涉猎广泛、精通算法且有高度自驱力的工程师,多次成功的创业经验证明了其出色的算法功底和创新能力,而他将在 Poker 的统治力带到区块链的 Protocol。

CTO - Ryan Zarick

是一名有丰富机器学习算法和智能合约开发经验的资深工程师,也是 CEO 的大学时期好友。

曾联合发明了一个网络优化算法,用来改进网络包的传送过程中公平性,从而促进了了思科高频交易相关的网关技术发展。

后来也创办智能合约服务公司 80Trill (负责智能合约的撰写,审计,咨询) 和 机器学习咨询开发公司 Minimal AI,并在期间帮助 CEO 优化其 Poker 机器人。

BD Director - 0xmaki

0xmaki 是前 Sushiswap 的核心开发者,在 2021 年 9 月因为 Sushi 内部的宫斗而被迫退出。

然后去了 Aura Finance ,一个 Convex 类似的收益放大器,目前专攻 Balancer 上的机会。

在 2022 年 3 月,也加入了 Layerzero Labs,主要负责生态发展。Layerzero 的 AMA 现在多次和 Sushiswap 一起举行,这将同时为两个协议带来更好的曝光度和社区氛围。此外,Sushi 的跨链 Swap 项目 SushiXSwap 就是在 0xmaki 的牵头下完成,为两个协议增添了应用场景。

融资历史

STG 公开售卖记录。

注:STG 总量为 10 亿

生态

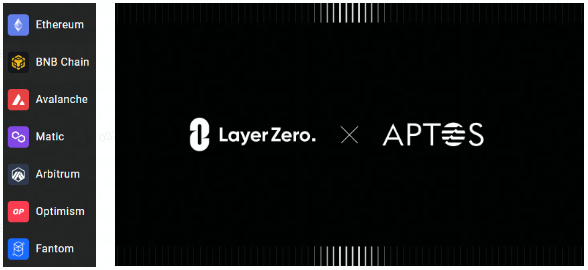

公链

当前 Stargate 和 Layerzero 已经支持 7 条最大的公链,并积极支持新公链。比如, Layerzero 将在 Aptos 主网上线第一天就深度支持链上的 Econia, Martain 等 7 个协议。

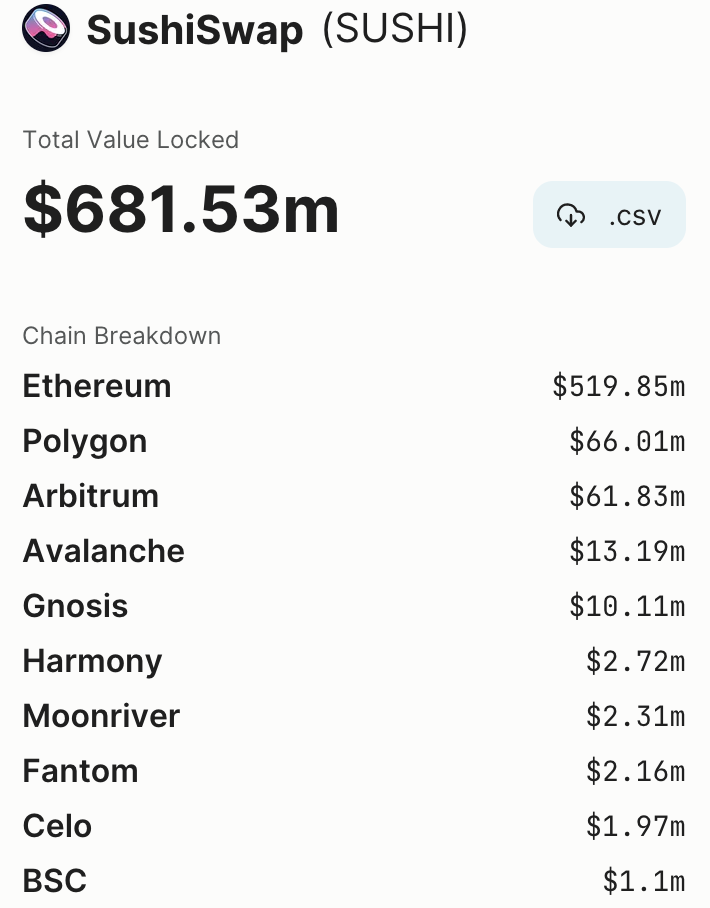

Dex

当前 Stargate 宣布和 Sushiswap、 Pancakeswap 等 Dex 联合开发多链 Dex。

以 SushiXswap 为例:Sushi 作为第一个多链 AMM Dex,目前已经在 16 条链上部署着协议。但是这些流动性池分散在各条链上,在以太坊的 5 亿美元 TVL 并不能让在 Fantom 上的 Sushiswap 获得更多的应用场景。也就是说,以前的 Sushi 只是多链,并不是跨链。

但如果 Sushi 变成一个跨链 Dex 后,当用户们想去参与新链上的生态时,将会优先使用 Sushiswap 将它们以太坊上的 ETH 去换成 Avalanche 上的 AVAX。这样将增加了两条链上的 Sushiswap 的应用场景,从而带来更多的手续费和更好的深度。这也让用户节省掉数十分钟的官方跨链桥的等待时间和七八个操作界面。

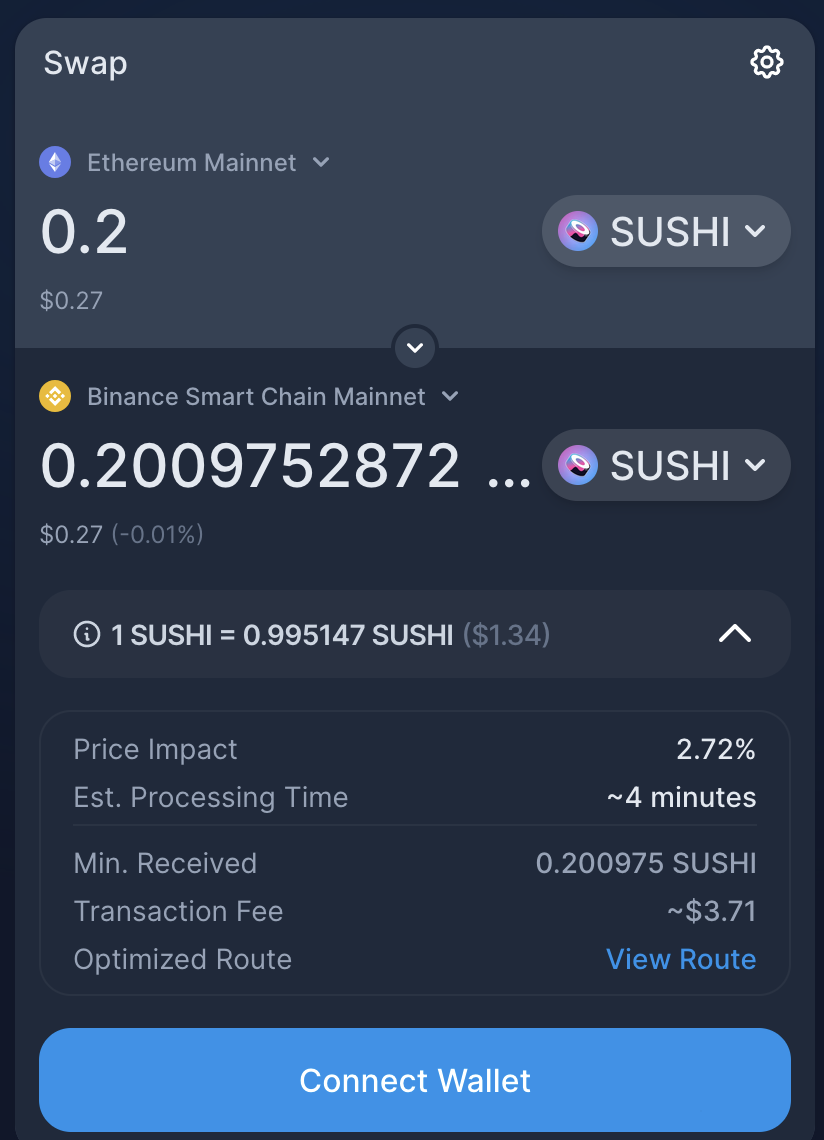

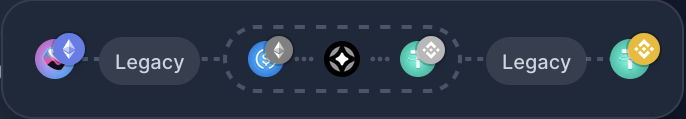

SushiXSwap 将能让用户在同一个界面,仅用 4 分钟就能让用户完成跨链交易。目前这个功能已经在 7 月 24 日上线。目前的方案是用 Sushi 在源头链上的 AMM 池换成 USDC 后,经过 Stargate 传递到目标链后,再用目标链上的 AMM 池换成所需资产。

稳定币

- Circle

2022 年 9 月 28 日,Layerzero 宣布帮助 Circle 开发了 USDC 的原生跨链设施,原本需要通过链下或是交易所才能完成的大额 USDC 跨链,现在可以方便地用官方桥完成。比如之前 Whale Alert 通常会报告 1 亿 USDC 在 BSC 上被焚毁,几分钟后在 Ethereum 上铸造了 1 亿 USDC,这种情况可能就是有大户想进行巨额跨链,但是当前的跨链桥没有足够的深度或是良好的费率能承载这种体量后,大户去找 Circle 进行的跨链方式。

但在 Layerzero 的帮助下, USDC 能够更快捷更便宜的在链上进行原生跨链,意味着 USDC 变成了全链资产。全链资产指的是将资产跨链的费用、速度和风险都大幅下降,资产将能在多条链上自由流动。

相信和 Circle 的良好合作将能有效地推广全链资产概念,更多的协议愿意和 Layerzero 合作后共同开发全链资产。

- Angle

Layerzero 和 Angle 协议的合作将 agEUR 升级成了多链欧元稳定币。作为回报,Angle 宣布 Layerzero 的跨链池子深度将成为市面上深度最好的池子。

NFT

- Gh0stly Gh0sts

Gh0stly Gh0sts 是第一个全链 NFT(omnichain NFT),采用 Layerzero 跨链通讯协议打造,可以实现在 7 条链之间的跨链操作。

这套 NFT 总量有 7710 个,历史总交易量为 5500 ETH。这对一个免费铸造的探索项目来说,已经是一个不错的成绩了。

红色背景意味着这个 NFT 是在 Avalanche 上铸造,灰色边框意味着这个 NFT 被跨到了以太坊上。

市场竞争

跨链通讯协议

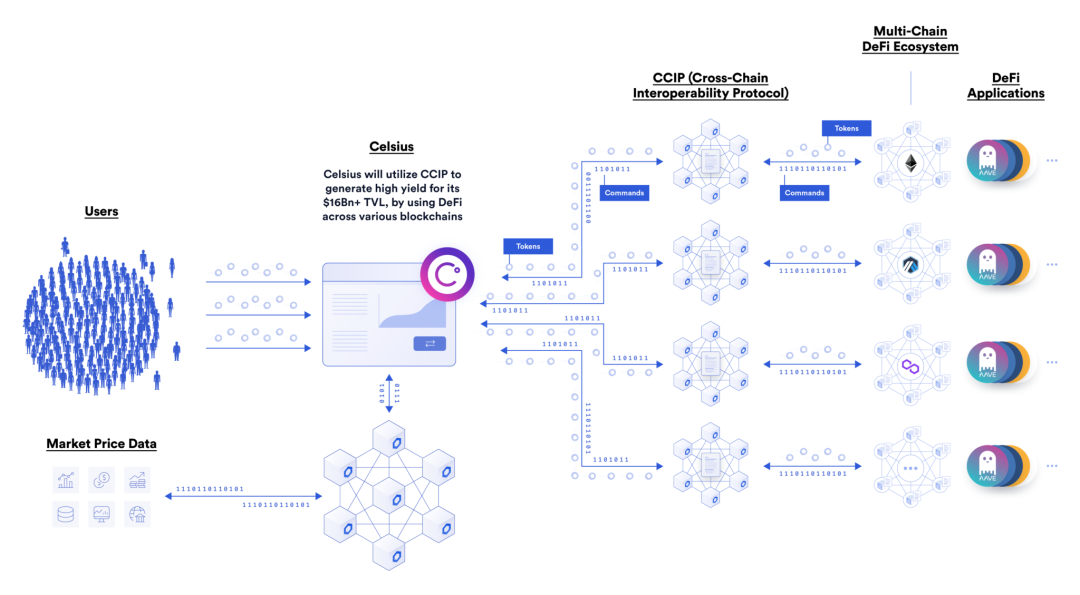

Chainlink 的 CCIP

Layerzero 的出现让 Chainlink 发现了自己更多的应用场景,于是立刻开发了自己的链上节点,从而可以抢占跨链通讯协议的市场。

CCIP 的商业模式是帮助协议开发跨链 dAPP,并不完全开源。然后这些 dAPP 带来更高的使用量,并给 Link 赋能。

CCIP 的安全性应该不如 Layerzero,因为它相当于用 Chainlink 做验证链,并没有双重安全机制。

目前唯一一个应用是帮助 Celsius 来获得 DeFi 利率信息,但 Celsius 已破产。

Cosmos

Cosmos 最大的叙事是给众多开发者写好了一套 PoS 链和链上节点的开源代码 (Cosmos SDK),然后开发者就可以开发应用链,当然也包括跨链通讯验证链。比如 Thorchain,一个 Multicoin 投资的跨链 Swap,当前日均交易量在 150 万美元,但是 Cosmos 的代币并不能从中获益。

但是 Cosmos 最大的问题是其代币 ATOM 难以捕获这些应用链的价值,所以它也开启了自己的主网 Cosmos Hub。然后希望未来有更多的应用链能向 Cosmos Hub 的节点租用安全性,这样对于一条新链来说比从头吸引验证者更安全。

Polkadot

Polkadot 的叙事跟 Cosmos 基本类似,也有自己开发新链的开源代码 (Substrate)。新的应用链需要参加 Polkadot 的卡槽拍卖 (一年数十上百万美元),就可以使用 Polkadot 主网的节点来验证交易。

整体上来看,Cosmos 有点像安卓,可以选择自建分发渠道,或是让官方商店分发后抽成。Polkadot 有点像 IOS,通常只能通过官方商店分发并被抽成,但是弄点改动后也可以绕过官方商店。

Layerzero 也提供了这样一套跨链通讯体系,整体上将会影响 Cosmos 和 Polkadot 在跨链叙事方面的市场,因为目前大部分跨链应用 (交易,借贷和 NFT 等) 完全可以使用 Layerzero 来开发,以可接受的费用保证安全性。

资产跨链桥

Multichain

Multichain 是当前第三方资产跨链桥的霸主,其在 2022 年 Q1 的跨链总额为 380 亿美元,并从中赚取了 800 万美元。但和 Stargate 相比

- Multichain 使用官方团队运营的外部验证网络,安全性较差。

- 此外,Multichain 并不支持较多样的通讯内容,所以并不能像 Layerzero 一样支持 NFT。

- Multichain 只能在 TVL 很高时才能保证即刻结算。

所以还是给 Layerzero 留有较多的竞争机会。

Synapse

Synapse 是商业化最好的桥,在跨链额和 TVL 仅有 Multichain 1/10 的情况下获取到了差不多的营收。但和 Stargate 相比,

- Synapse 使用官方团队运营的外部验证网络,安全性较差。

- 虽然已经采用多资产 AMM 池来改善 AMM 带来的低资本效率,但是整体上还是低于 Stargate。

Wormhole

Wormhole 是 Solana 的官方桥,有着最安全的外部认证网络,因为其节点都是 Solana 的大矿工,所以有着更专业的管理经验。Wormhole 支持丰富的信息格式,所以也可以满足 NFT 等跨链需求。但和 Stargate 相比

- Wormhole 使用了大量的合成资产,资本效率极差。

- Wormhole 由于属于官方桥,并不算 Stargate 的直接竞争对手。但是它会作为其他一些跨链桥的底层,如 Swim Protocol,将成为资产跨链赛道的有力选手之一。

风险

• 合约权限漏洞导致用户资产流失

跨链桥是黑客攻击的高发地带,历史上最大的几次资产流失都来自跨链桥

而跨链桥随着支持的功能越来越丰富,在升级过程中可能将会出现各种漏洞,将有可能造成用户资产流失。

• 多链格局无法持续

对于当下多链格局,有一种比较流行的批评是:同一些协议(AMM、借贷、GameFi 等)被不断地复制到新公链上重新开设赌局。当圈内逐渐厌倦这样的玩法后,将会使得用户对跨链的需求降低。

但是当前以太坊的费用性能问题还是无法解决,加上这轮新公链的火爆已经大量培养了新用户去多链参与的习惯后,我们认为多链格局的熄火在可预见的未来发生的可能性还是比较小的。

结论

我们认为, Layerzero Labs 团队在跨链通讯方案上以较低的成本换取了可观的安全性,并在资产兑现环节解决了资产兑现的不可能三角。这都离不开团队对区块链安全和数学层面的理解和创新能力,为用户提供了更高性价比的安全方案和更高资本效率的跨链资产兑现。这两项优势已帮助 Stargate 在跨链桥市场获得了可观的份额和收入,相信 Stargate 将能成为多链格局中的重要选手。

Stargate 作为当前 Layerzero Labs 的主要商业化产品,其估值在当前熊市环境下已逐渐进入了较合理的估值区间了。所以相较于高昂的一级市场估值,投资者应更密切关注 Stargate 的业绩表现和功能更新,在能接受的估值倍数下直接投资其代币。

免责声明:作为区块链信息平台,本站所发布文章仅代表作者及嘉宾个人观点,与 Web3Caff 立场无关。文章内的信息仅供参考,均不构成任何投资建议及要约,并请您遵守所在国家或地区的相关法律法规。