私人市场没有这种可信的基础层基础设施。那么,解决方案是什么?

原文:DeFi Thesis: Private Markets Pt. 1(thedefireport)

编译:DeFi 之道

封面:Photo by Volodymyr Hryshchenko on Unsplash

本周继续我们的 “论文” 系列(DeFi 之道已编译该系列的 DeFi 报告,点击查看),我们将探讨私人市场(Private Markets)的现状。我们相信私人市场将在受监管市场中推动数字资产的采用。

私人市场是一个价值数百万亿美元的资产类别。放大来看,私人市场即将发生的演变可能看起来类似于 90 年代公共市场的数字化。这种转变可以为资产所有者和管理者、基金管理人、交易所、普通合伙人、技术平台、顾问、数据提供商和服务提供商提供无限的机会。

在这个由两部分组成的报告中,你将了解当今私人市场的实际情况,以及为改变它们而构建的技术堆栈。许多被提及的公司都是不断增长的生态系统的一部分。

在第 1 部分中,我们介绍:

- 私人市场的现状

- 私人市场与公共市场,以及为什么私人市场缺乏流动性

在第 2 部分中,我们将介绍:

- 正在进行的技术演进

- 私人市场和通往 DeFi 的桥梁

- 私人市场的未来状况

私人市场的现状

私人资产(也称为 “替代资产”)包括公共股票和债券以外的任何东西。这包括房地产、私募股权、私募债权、基础设施、农田、艺术品、风险投资、大宗商品等。

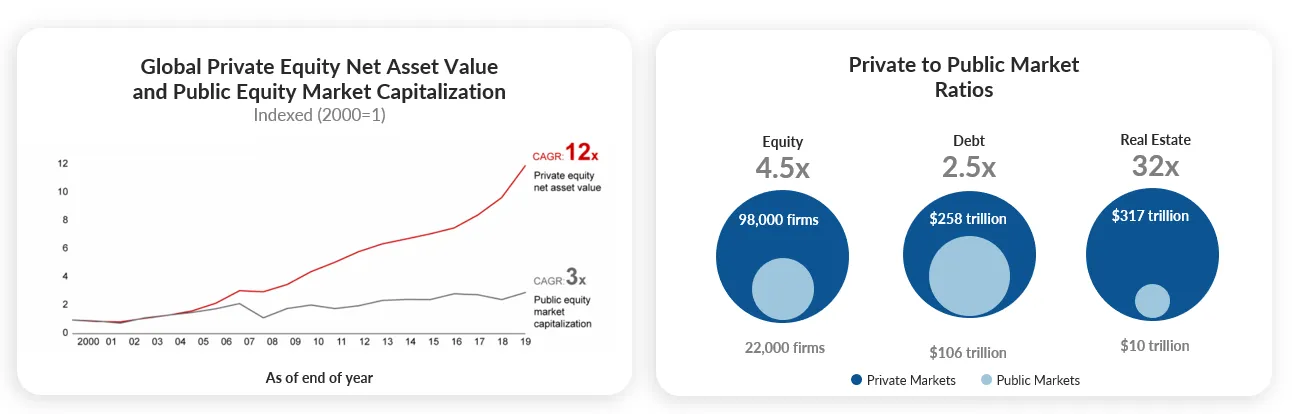

私人市场是巨大的。他们不断变大。下面是一些上下文。

私人市场是规模巨大的,而且它们一直在不断变大。以下是一些背景信息。

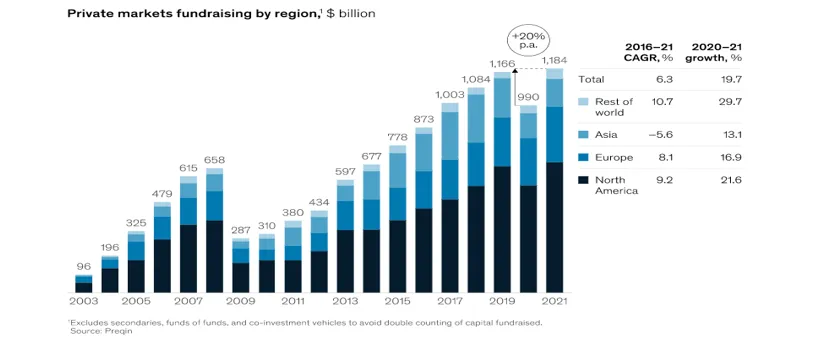

在经历了 2020 年的低迷之后,私人市场在融资方面在 2021 年创下历史新高。

是什么推动了这种增长?

两个主要因素:监管和宏观经济。

2012 年就业法案(JOBS ACT)

2012 年就业法案是在金融危机之后实施的,目的是促进创业活动——允许公司通过众筹活动(Reg CF)筹集资金,而无需通过繁琐且成本高昂的 SEC 注册。

Reg CF 的引入使非认证投资者获得私人投资的机会民主化,并催生了利用互联网分布的股权众筹时代。Crowdstreet 和 Fundrise 是房地产投资众筹市场的两个例子。

除了 Reg CF,美国 Reg Regulation A 的变更允许公司在不经过 SEC 注册的情况下筹集(从 500 万美元)提升到至多 5000 万美元的资金。

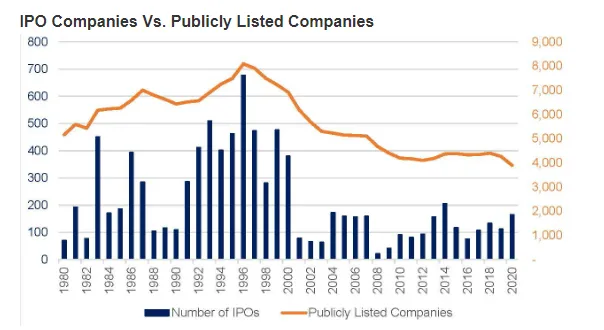

我们可以从数据中看到这对公开上市和 IPO 的影响。随着投资者继续为私营公司提供资金,选择上市的公司越来越少。

宏观方面

从宏观经济的角度来看,下面我们有一个简单的图表,但它讲述了一个引人注目的故事。

随着债务的增加,利率下降,并且随着利率和贴现率(Discount Rate)的下降,投资者被迫转向另类资产以寻求收益。趋势是否正在逆转?看起来可能是这样(红线),但联邦债务实际上并没有减少。由于大流行期间货币创造和通货膨胀刺激了 GDP 的增长,红线略有下降。因此,GDP 的增长速度超过了公共债务的增长速度。

与此同时,利率再次上升。关键问题是,我们现在是否正在进入利率的结构性转变,就像 1970 年代那样。但是如今体系中的债务水平与 70 年代相比已经大不相同,当时债务/GDP 约为 30%。当时,在不引发全球经济萧条的情况下,加息和抑制通胀是有可能的。现在看来,今天的债务实在是太多了。

因此,我们认为当前的趋势(利率上升、债务/GDP 下降)不会持续下去。当然,我们可能是错的,但我们并不认同中央银行将能够通过提高利率来抑制通货膨胀的观点——必须首先解决债务问题(尽管我们可能会看到短暂的通货紧缩)。

我们认为,做到这一点的唯一可行方法是让通货膨胀持续升温、保持低利率并消除债务——正如我们在 1940 年代所看到的那样。届时货币政策就可以正常化。美国当前的损益表和资产负债表状态不允许持续的高利率。因此,我们认为美联储将不得不在未来几个月内转向降低利率。

大型资产管理公司和交易场所的近期举措

从量化的角度来看,数据表明私人市场的进一步增长。但大型金融机构在发出什么信号?从定性的角度来看,他们似乎也看到了这个机会。

- 贝莱德(Blackrock)公司现在建议采用一个 50/30/20 的投资组合,其中 20% 分配给另类私人市场资产

- 摩根大通(JP Morgan)推出 “Project Bloom”——一个私人市场资产融资和二级交易平台

- DTCC(处理全球交易后清算和结算)正在建立一个新平台,以简化私人市场资产的发行、转让和服务

- 贝恩公司(Bain & Company)建议,私人市场将推动数字资产的采用

- 伦敦证券交易所集团(LSE)正在为私人公司融资和二级交易建立一个新平台

- ICE(拥有纽约证券交易所)资助了一个数字 ATS,用于在区块链轨道上进行私人市场资产交易

随着公共市场的收入缩水,信号变得清晰起来:机会在私人市场。

对比公共市场和私人市场

如果现在是 1990 年。你仍然需要致电你的股票经纪人才能进行交易。没有稳健的期货或期权市场,没有 ETF,也没有 CDO(担保债务凭证)或 CDS(信用违约互换)。抵押贷款支持的证券并不是真正的东西,也没有所谓的高频交易。

股票交易总额为 5 万亿美元(2021 年为 160 万亿美元)。快进到 90 年代中期和互联网时代……

互联网和公共市场

互联网一直是历史上最具革命性和颠覆性的技术之一,它在许多行业创造了范式转变。这种颠覆包括 90 年代公共市场的数字化,这是由三个主要因素驱动的。首先是透明度,即让更广泛的投资者分析信息,并就如何合理定价得出自己的结论。第二个是定价的变化,这表明提供全面服务的经纪商已不复存在。最后,更多的信息获取推动了 “脱媒”(Disintermediation,一般是指在进行交易时跳过所有中间人而直接在供需双方间进行),这再次表明投资者能够绕过老式的、提供全方位服务的经纪人和顾问来获取信息和进行证券交易。

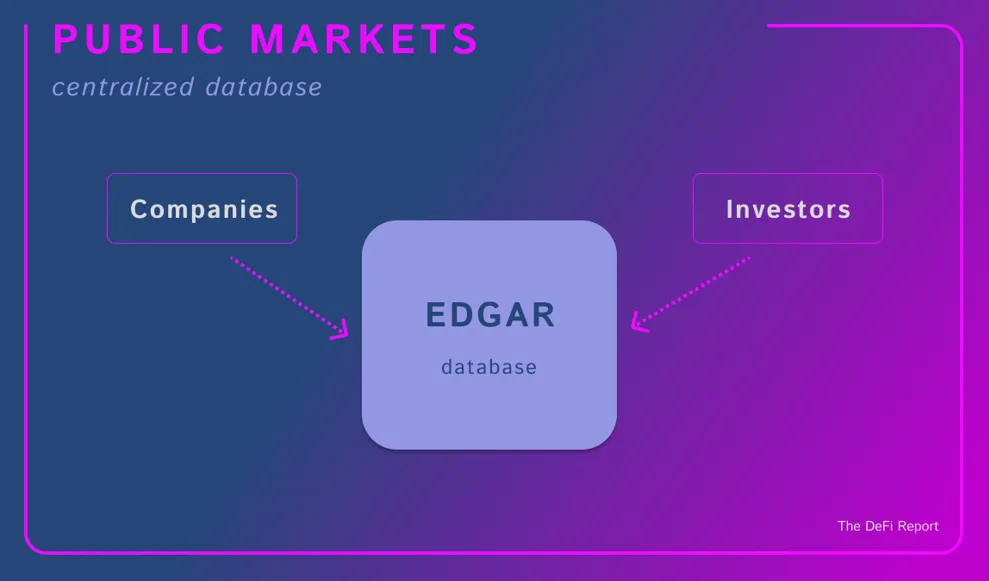

这要从 EDGAR 数据库说起。

EDGAR 数据库

电子数据收集、分析和检索系统是美国证券交易委员会(SEC)在 1995 年创建的一个电子归档系统。它的主要目的是通过加快接收、接受、传播和分析提交给该机构的对时间敏感的公司信息,提高证券市场的效率和公平性,以利于投资者、公司和经济发展。

换句话说,EDGAR 数据库为公众提供了免费的公司信息访问权限,允许投资者研究上市公司的财务信息和运营情况。

我们信任 EDGAR 数据库,因为上市公司必须向其提交披露信息和财务报表。这些公司被要求接受第三方审计,并且可能因任何重大错误陈述而受到处罚,因为投资者都依赖这些信息。EDGAR 数据库是集中式的。

访问可信信息消除了市场中的信息不对称。这使得价格发现得以发生。价格发现导致了二级交易。EDGAR 数据库于 1995 年上线。当年美国股票交易额为 9 万亿美元。到 2000 年,它已跃升至 46 万亿美元( 世界银行数据)。

但是私人市场呢?

私人市场和可信数据

为私人市场提供信任和透明度的机制在很大程度上仍然没有改变。因此,对数据的获取和价格发现仍然受到限制。

这就导致了……

目前私人市场的运作与 1990 年的公共市场一样。主要原因是缺乏基础设施来将信任传递到这些市场。这需要从更好的数据开始。更好的数据可以减少信息不对称。这会导致价格发现,而价格发现导致二级交易,二级交易则带来更多的流动性,最终这会带来新的市场、更高的货币流通速度、更广泛的投资者准入,以及更大的经济产出。

私人市场没有这种可信的基础层基础设施。那么,解决方案是什么?

我们需要一个私人市场的可信数据库,需要一个新的技术堆栈。在第 2 部分中,我们将讨论今天正在构建的基础层基础设施,以及它如何与 DeFi 联系起来。

免责声明:作为区块链信息平台,本站所发布文章仅代表作者及嘉宾个人观点,与 Web3Caff 立场无关。文章内的信息仅供参考,均不构成任何投资建议及要约,并请您遵守所在国家或地区的相关法律法规。