一文看懂现有 NFT 借贷模式协议 ,现存问题以及解决方案。

作者:Liam

封面:Photo by Choong Deng Xiang on Unsplash

摘要

TL; DR:

- 以 NFT 形式封装的资产是上一轮牛市的一大爆发点之一,但除现货交易外,其他 NFT-Fi 相关项目发展则有些滞后,尤其是在借贷市场方面。而反观 DeFi Summer 时,DEX 与 Lending Protocol 的兴起几乎是同步的。

- 从绝对水平看,NFT 借贷总金额不高更多是因为 NFT 仍是长尾资产;从相对水平看,NFT 借贷渗透率较低并不是市场中缺乏供求关系,更多是缺少适应 NFT 特点的、能够高效匹配供求双方的借贷协议。

- 借贷协议主要解决三个问题:一是高效地匹配、撮合资金供求双方;二是安全地保管抵押品;三是借款人违约时按约定处置抵押品。现有的 Peer-to-Pool 模式和 Peer-to-Peer 模式没能解决好第一个问题,它们的撮合效率都不高,要么隐性资金成本高,要么时间成本高。

- Peer-to-Pool 模式的优点在于时间成本低,能够实现 “Instant Borrowing”,缺点在于隐性资金成本高且依赖预言机报价。Peer-to-Peer 模式的优点在于隐性资金成本低且无需预言机报价,缺点在于时间成本高。

- 基于 Peer-to-Pool 模式和 Peer-to-Peer 模式的前车之鉴,可以设想一种兼顾两者优点的 Peer-to-Orderbook 模式。例如,可以将抵押品、可贷金额上限和期限相同,但利率不同的订单集中到一个订单簿上,让借贷双方在不同利率水平上竞价并进行撮合,从而降低隐性资金成本和时间成本,实现更高匹配效率。

正文

以 NFT 形式封装的资产是上一轮牛市的一大爆发点之一,NFT 总市值在 2021 年初仅不到七千万美元,而到 2021 年 8 月已暴涨至 427 亿美元,即使是在市场转熊的 2022 下半年,也基本保持在 210 亿美元以上。NFT 现货交易的火热催生出了 Opensea 这样估值超百亿美元的独角兽,但除现货交易外,其他 NFT-Fi 相关项目发展则有些滞后,尤其是在借贷市场方面。而反观 DeFi Summer 时,DEX 与 Lending Protocol 的兴起几乎是同步的。

那么,NFT 借贷不活跃、渗透率较低的原因究竟是什么?

从绝对水平看,NFT 借贷总金额不高更多是因为 NFT 仍是长尾资产,对于单独的 Collection,总市值和交易量不高、即时流动性深度不足;

从相对水平看,NFT 借贷渗透率较低并不是市场中缺乏供求关系,更多是缺少适应 NFT 特点的、能够高效匹配供求双方的借贷协议。

相较于 FT,NFT 仍是长尾资产的事实是显而易见的。即使是最头部的项目,如 BAYC,其总市值仍在 100 万枚 ETH 附近波动,仅有不到 15 亿美元,甚至比 Ape coin 的 FDV 还要低不少。

这一事实短期内我们无力改变,但作为 Web3 投资人,我们看到了 NFT 的潜力,在下一轮牛市中,大概率会有更多类型的资产采用 NFT 的形式封装,NFT 总市值很可能还会有十倍乃至百倍的涨幅。所以,站在现在的时点上,可以挖掘匹配效率与资金利用效率更高的借贷协议,这样的项目将更有潜力在下一轮 NFT 牛市中爆发。

在评估现有 NFT 借贷协议的模式前,不妨先梳理一下抵押借贷的本质与借贷协议发挥的作用。

抵押借贷的具体流程是,借款人提供一揽子资产作为抵押品,与贷款人就可贷金额上限、利率、期限和清算条件与方式等关键参数达成共识后,再从贷款人处获得流动资金,并按约定偿付本息。借贷关系存续期间,如果借款人违约或触发了清算条件,那么抵押品将按照约定的方式被清算。

在上述过程中,借贷协议发挥的作用可以从三个角度/阶段考虑:

- 1. 借贷关系发生前,协议需要高效地匹配资金供求双方,即撮合能够对抵押品、可贷金额上限、利率、期限和清算条件与方式等关键参数达成共识的借款人和贷款人,帮助双方建立借贷关系。

- 2. 借贷关系存续期间,协议需要安全地保管抵押品。

- 3. 借贷关系存续期间,如果借款人违约,协议需要按照约定处置抵押品。

明确了抵押借贷的本质与借贷协议提供的核心价值,我们可以开始评估现有模式的优劣。

1. Peer-to-Pool 模式:

优点:能够实现 “Instant Borrowing”,匹配的时间成本低

缺点:隐性资金成本高(资金利用率不高,且借贷利率存在较大利差)、依赖预言机报价

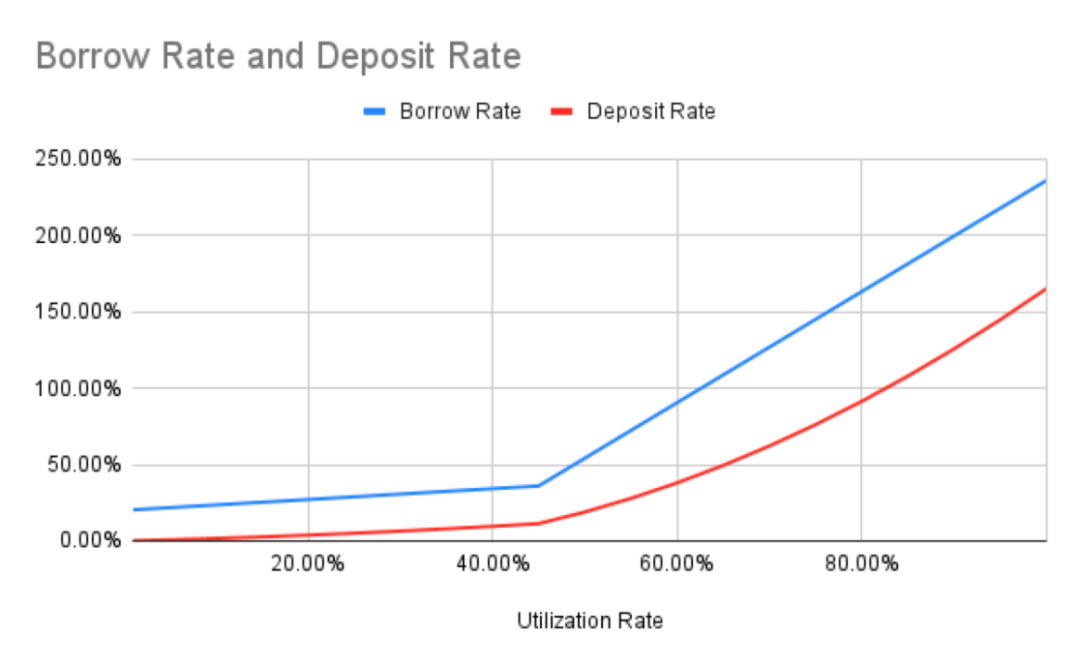

这一模式本质是对 AAVE 的模仿,尽管 AAVE 模式在 FT 市场取得了成功,但它并不是没有缺点。AAVE 模式的缺点主要有三,一是资金利用率不高,二是借贷利率存在较大利差,三是依赖预言机报价来判断是否达到触发清算的条件。

由于利率曲线的设置,贷款人存入的资金基本不会被全部借出,实际的资金利用率往往低于 50%,而这一问题又进一步导致了借贷利率存在较大利差,因为借款人支付的利息需要分给所有的贷款人。这大大地增加了匹配借贷双方的隐性资金成本。例如,本来贷款人愿意为市场提供 100,000 枚 ETH 的流动性,但借款人实际只愿意借出 50,000 枚(再多将无法承受高利率);本来借款人愿意支付 36% 的年利率,但贷款人平均只能收到 12%。

在匹配资金供求双方时,协议代替贷款人做了决策,贷款人并不能决定哪些是被贷出资金的抵押品,也无法控制贷款的利率和期限。于是乎,为了控制系统的风险、保障贷款人利益,Peer-to-Pool 模式需要引入外部预言机报价,实时确保抵押品能够偿付贷出资金。

然而,由于为 NFT 评估公允价格仍是一大难题,依赖预言机报价的缺点在 NFT 借贷中被放大了。例如,对于不成熟的外部预言机的依赖可能导致协议错误地估计市场中的流动性,为后续清算环节埋下流动性风险的隐患。

综合而言,目前的 Peer-to-Pool 模式并不高效,借贷双方隐含支付的匹配成本较高,且存在依赖预言机的风险,并不是理想的模式。

2. Peer-to-Peer 模式:

优点:无需预言机、资金成本较低(资金利用率高、借贷利差小)

缺点:匹配的时间成本较高、成为贷款人的门槛高

本质上来说,造成 Peer-to-Pool 模式种种缺陷的原因在于,在匹配资金供求双方时,协议代替贷款人做了决策。那么,如果将决定合同中关键参数的权利交还给贷款人,这些问题是否就迎刃而解了呢?

的确如此,在以 NFTf 为代表的 Peer-to-Peer 模式中,由于接受哪个 NFT 作为抵押品、借贷金额的上限、期限、利率和清算条件与方式等关键参数都是由借款人与贷款人双方共识过的,所以贷款人提供多少资金,借款人就能借出多少资金;借款人支付多高利率,贷款人就能得到多高利率。并且,只要借款人能够在到期日前偿付本息,就不会触发清算,也就不需要依赖预言机。

尽管以 NFTfi 为代表的 Peer-to-Peer 模式解决了 Peer-to-Pool 模式的问题,但这种解决方法也是有所牺牲的,同样不是完美的方案。

Peer-to-Peer 模式的缺点在于,匹配过程的时间较长,借贷双方达成共识往往需要来回好几轮的报价;并且,由于目前尚未支持一个借款人向多个贷款人借款(Peer-to-multiPeer),阻挡了资金体量较小的潜在贷款人进入市场。

3. Peer-to-Orderbook 模式:

基于 Peer-to-Pool 模式和 Peer-to-Peer 模式的前车之鉴,可以设想一种兼顾两者优点的 Peer-to-Orderbook 模式。

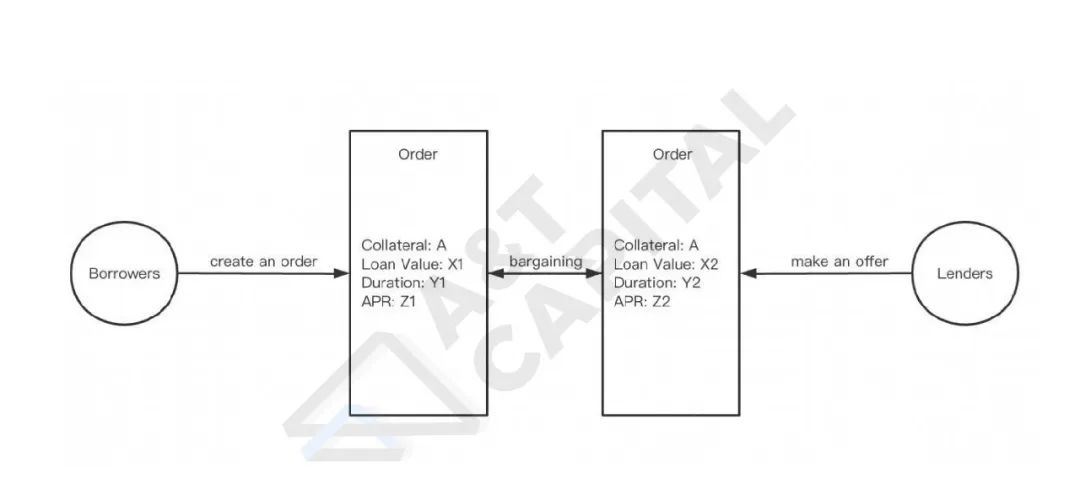

其实在 Peer-to-Peer 模式中,已经用到了标准化的借贷订单:

如果将这些分散的订单集中到一个公开的订单簿上,就能够在保留 Peer-to-Peer 模式优点的前提下,降低匹配的时间成本。因为,在借贷前,双方是在一个 Pool(Orderbook)里寻找对手方,有 Peer-to-Pool 模式的优点;借贷后,实际的借贷关系是精准的、点对点的,也就有 Peer-to-Peer 模式的优点。例如,可以将抵押品、可贷金额上限和期限相同,但利率不同的订单集中到一个订单簿上,让多个贷款人在不同利率水平上提供流动性,借款人则能够随时从订单簿上提取他们愿意接受的资金,实现所谓的 “Instant Borrowing”。

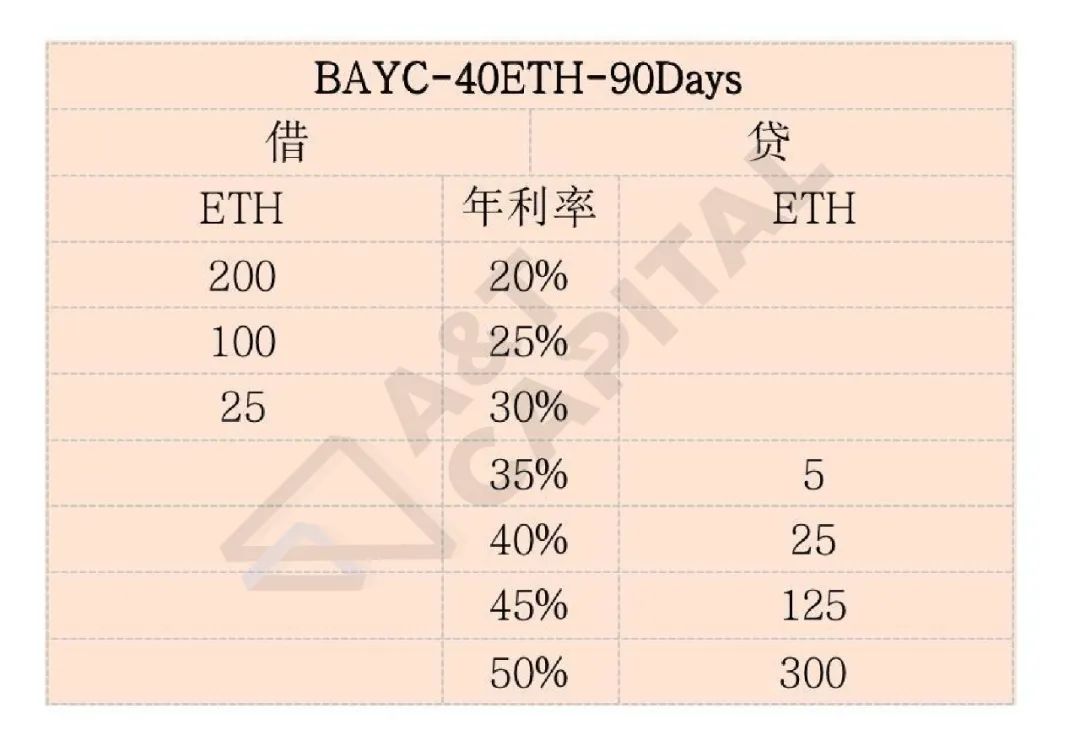

例如,图中展示了一个可能的订单簿。表头 “BAYC-40ETH-90Days” 代表着,这个订单簿中的借方接受每提供一个 BAYC 作为抵押品,就能够获得借出金额上限为 40ETH、期限最长 90 天的借款(贷方同理)。左侧 “借” 列代表着,在不同利率水平下,各有多少借款需求没有被满足;右侧 “贷” 列代表着,在不同利率水平下,各有多少资金尚未被借出。

我认为,让借贷双方在公开的订单簿上竞价,撮合的效率将会大大提升。从匹配的时间成本与隐性资金成本综合考虑,Peer-to-Orderbook 模式将优于 Peer-to-Pool 模式和 Peer-to-Peer 模式。

免责声明:作为区块链信息平台,本站所发布文章仅代表作者及嘉宾个人观点,与 Web3Caff 立场无关。文章内的信息仅供参考,均不构成任何投资建议及要约,并请您遵守所在国家或地区的相关法律法规。