不可逆到可逆的机制,谁能发起?如何冻结?谁能仲裁?

作者:十四君

原用标题:【前沿解读】斯坦福研究员论文-以太坊可逆交易标准 ERC20/721R 的机制、创新与局限

封面:Photo by GuerrillaBuzz Crypto PR on Unsplash

区块链交易的不可逆特性,一度被形容为是唯一的人类对上帝'时间'的低劣仿制品,然而也正是因为不可逆,导致大量黑客攻击资金被盗无处解决,也被趣称为 web2 向 web3 最成功的转型:黑客。

而斯坦福大学研究员([email protected] 等 3 人)于最近 9.9 号最新发布的论文,便是实现了两种可逆交易的标准命名为 ERC20R/ERC721R。其引入了一个 “去中心化法庭” 机制,资产被盗时受害者可申请冻结资产,而” 去中心化法庭 “可通过投票来决定是否冻结,冻结资产后 “法庭” 将基于双方的证据来决定资产归属,以解决纠纷。

然而不可逆到可逆,伴随的是大量复杂的问题

- 谁能发起?恶意诬告阻塞资金怎么办

- 如何冻结?资金高速流转,涉事广泛,恶意投毒如何公证?

- 谁能仲裁?恶意法官,贿赂法官怎么办?

本文通过解读 ERC20/721R 的实例代码,以及对其算法实现探讨可逆交易的探索挑战。

本文 4000 字,阅读需 8 分钟

1、可逆交易的发展简史

在 2020 年区块链上合计 78 亿美元被盗,到 2021 年则合计 140 亿美元被盗,在过去一年里也有超过 1 亿美元的 NFT 受到钓鱼等问题被盗。

由此可见一旦真正能解决这样的问题,其标准的价值将有多大。

其实早在 2015 年就有让交易可逆的讨论提案了,这些年里既有部分项目尝试使用,也有 Vitalik 乃至 ERC20 的原作者之一也参与其中。

2015 年,Reversecoin 是世界上第⼀个具有可逆交易的加密代币,它在交易发起和确认之间引⼊了⼀个超时时间。每个帐⼾都有⼀个离线密钥对,使所有者能够撤销交易或⽴即确认交易。但其实这并不能阻⽌许多现代黑客攻击:攻击者要么窃取确认密钥,要么欺骗⽤⼾使⽤确认密钥来再次确认恶意交易。

2018 年,ERC-20 标准的共同创建者之⼀ (Dean Eigenmann) 提出了可逆 ICO 的概念,投资者可以获得与最近投资时间成反⽐的退款⾦额。尽管这可以防⽌单个 token 在发布时的骗局,但它不能防⽌ token 后续恶意交易。

而 2022 年也出现有 refunds-for-nfts(可退款的 ERC721r 标准)

而本论文中最重要思想是借鉴了 2018 年 vitalik 提出的设想,基于 Dao 治理的可逆 ERC20 标准

2、ERC20/721R 的实现原理

论文实现理念的核心是:基于” 去中心化法庭 “治理的 Token

基于 ERC20/721R 标准实现的 token,其交易在链上发布后都有资格在短时间内撤销。但是争议期过后,交易不能再撤销。而在短暂的争议期内,发送方可以通过说服一组离散抽取的法官来首先冻结有争议的资产,然后再说服他们撤销交易来请求撤销交易。

看似一段话就描述完了,但其实中间存在非常多的风险性问题

- 决策前:谁能提案,谁能冻结?随意的冻结将会断绝信任也将阻塞资金

- 决策中:谁能参与,链上链下?法官可能被贿赂,法官的公正动机

- 决策后:币种跨越,如何归还?资金可能很离散,也可能殃及无辜

而 20/721R 的架构实现细节中,也带有对其不少困境的答案。

2.1、ERC20/721R 标准的参与角色

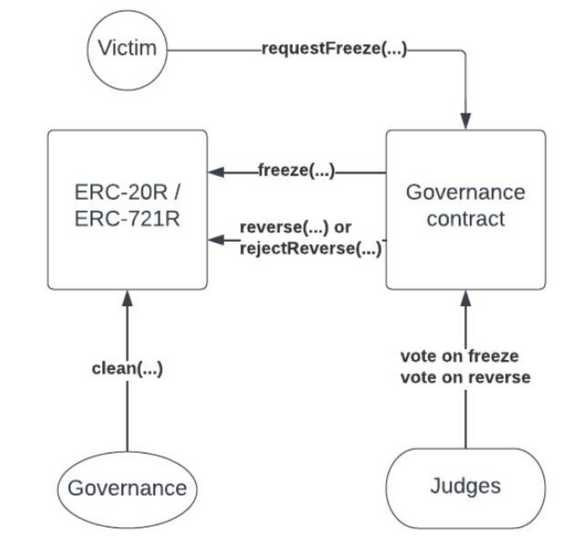

合计有 4 种角色参与其中,受害人、治理合约、法官群体、资产合约

- victim 是某受害者,即其 Token 的某个历史持有者,可以向治理合约发起请求冻结。

- Governance 是治理合约去中心化法庭的实现,可以兼任多个 20/721R 的治理。

- Judges 是法官群体,每次随机抽取法官投票,对资产合约发起冻结/解冻/归还资金等操作

- ERC20/721R 必须使用此标准,才能记录下历史资金流转记录并实现了冻结对象的追溯算法

- Governance 则是吃瓜群众,可以清理合约中无效的历史数据,从而减少 gas 费消耗

通过核心流程角色可以看出

基本上,只要 Victim 受害人发起,满足一定的治理合约的开庭条件(比如金额/手续费达标)就可以发起冻结,导致资金无法流动,所以,治理合约中的经济模型奖惩机制是非常需要设计的,否则要么是法官疲于奔命,要么是恶意冻结中的阻塞资金可拓展阅读:资金阻塞对系统运作的影响

【合约解读】CryptoPunk 世界上最早的去中心化 NFT 交易市场

其次可逆交易在实现中还有 2 个核心的问题需要特别关注

- 如何确保仲裁后可靠的归还

- 如何防止恶意的法官和决策

2.2、ERC20/721R 标准的判决流程

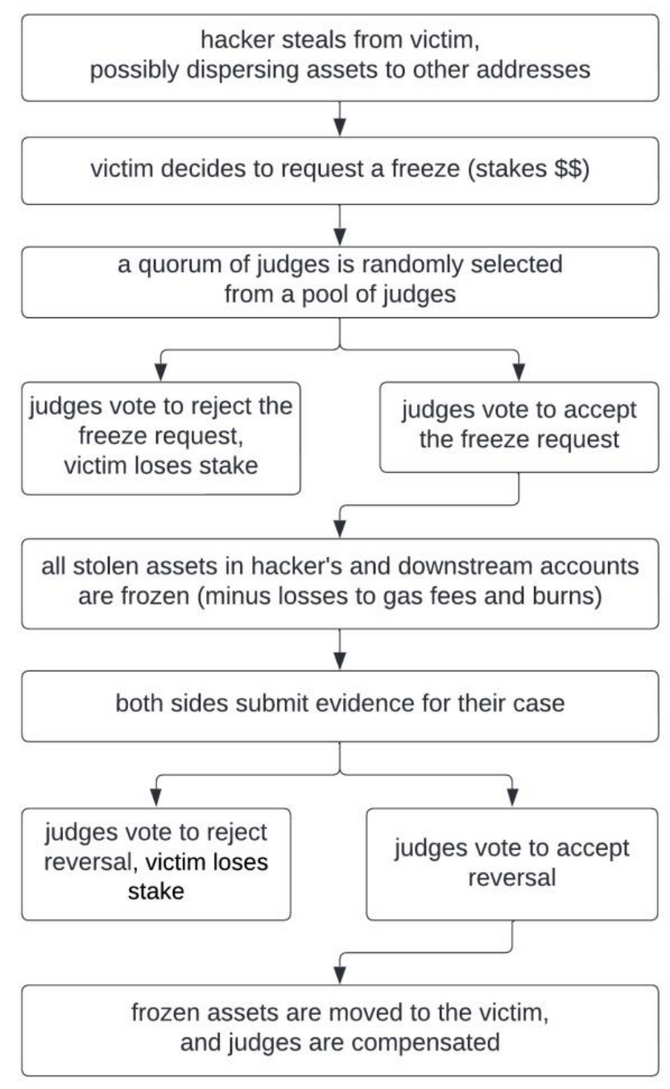

从论文的流程图中可以看出,主要 5 大环节

- 失窃:黑客盗窃后可能快速洗钱转移到多地址,兑换流转,乃至销毁

- 申诉:发起冻结是需要支付挑战保证金的,也将成为治理合约的收益来源

- 抽法官:其组成从法官库中随机挑选,这可沿用 POS 类似的质押参与出块思路

- 冻结:一旦法官决议冻结,则由智能合约来计算应该被冻结的地址与金额

- 决断:最终等待双方提交证据以待法官决策,完成后法官分割评判收益

3、风控与博弈机制

3.1、如何应对恶意法官?

从上述运作流程中可以看出

法官决策有着极高的权利,因此如何选择法官,如何对法官进行补偿,如何阻⽌行为不端恶意的法官,例如收受贿赂或对有争议的交易做出错误决定的法官,就是治理的难题

首先,法官的行为只能通过治理合约进行,其行为是受限的,虽然此合约并未真正实现但也提及了些设计思路,基本是参照 POS 质押出块的流程

- 秘密投票原则:在投票数量⾜够多之前不公开法官成员,用以规避主动找法官贿赂。

- 动态法官原则:随着有争议交易的⼤⼩⽽增加法官需要的数量,提高贿赂法官范围和成本。

- 法官 SBT 原则:采用链下现实世界中真实身份参与法官池,让错误判决影响其真实身份

- 决策分离原则:采用法官的决策无论是同意还是不同意,都可以收益瓜分提案手续费。

- 工作监察原则:法官如果多次无法及时投票,则罚没质押金以及清退

在十四君看来,这种理想中的法官管理方式,可能需要较高的收益做激励以及错判的 2 次复审,防止陷入有提案难决断的中间状态。

3.2、如何做到可靠冻结?

通过上文的描述,可以看出法官依赖于现实与去中心化投票的决断,但他们行为的基石是该资金已经被冻结,从而有时间让他们进行分析决断。

因此 20/721R 如何做到有效找到该冻结的对象和金额,就是本文最难,也是该论文最多笔墨创新的部分了。

3.2.1、针对 ERC721R

这种逻辑相对简单,因为资金的流转是不可分的,只有地址可能多样。

当然即使是 721 也不简单,因为我作为历史持有者可能不是马上发现资金损失的,而即使是 1 分钟,也有可能导致该 NFT 被转移到其他无辜的用户手中。

所以 ERC721R 他定义了一套专门用于记录交易历史记录的合约数据存储,

针对冻结:定义了 frozen[tokenId] 对象来锁定 Id 继续转移

针对受害地址:依据历史交易记录(合约内存储)来确定资金损失方

综合来看,721R 与传统的 721 对比,则是记录如下的数据,总是能得知 NFT 流转方

tokenID0 → (owner0, bn0),(owner1, bn1), . . .-

tokenID1 → (owner0, bn0),(owner1, bn1), . . . -

tokenID2 → (owner0, bn0),(owner1, bn1), . . .

当然你可能会说,这不是看 NFT 合约的历史记录就可得知了吗?拓展阅读链上数据分析:抓完 X2Y2 十万 NFT 订单,分析版税可以不收后多少用户真这么做了?

不过论文中这种记录交易历史的做法,不只是为了找出争议交易的区间,也能作为一种对恶意法官的限制,是的,面对极高的法官权利,一旦 NFT 过了争议期,或者已经有往期评估审计后,那就无法发起撤销交易指令。

3.2.2、针对 ERC20R

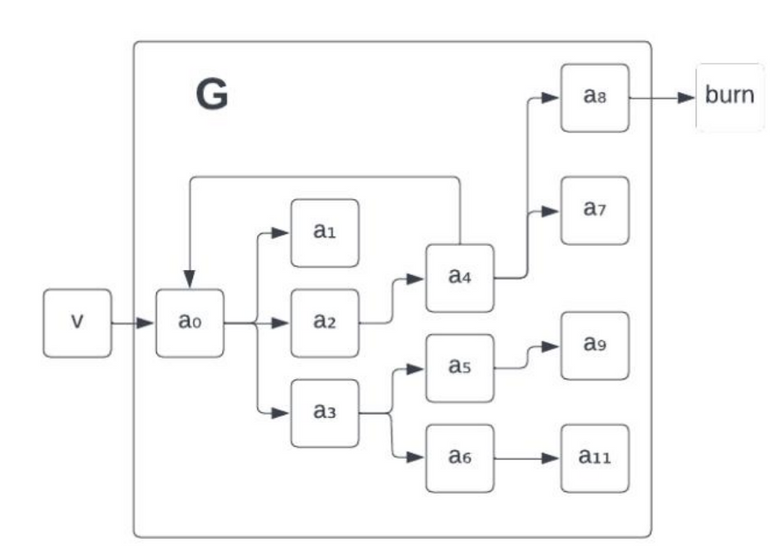

ERC-20 合约的冻结功能要复杂得多。问题在于,在盗窃和冻结请求之间,代币可能已转移到多个账⼾,且各个账号可能获得资金都不同。如下图

图中 V 是 victim 是某受害者,a0 是黑客,a1-a11 则是在冻结请求之前的全部涉案地址。图中表示了多种资金可能被操作的场景链路。

- 场景 1:资金可能销毁,例如 a8 通过跨链桥转移到不同生态或者币交所出金,这时自然无法找回

- 场景 2:资金可能重叠,a1 可能是 a0 的长期存储地址,因此多笔被盗资产都在这里,在无法判别之前,只能冻结涉案金额,而非全部金额

- 场景 3:资金可能循环,如 a4 又向 a0 转账,则需判断该资金是否是干净的

最终整个 a1-11 多少金额应该被纳入冻结计算,论文提出了一套算法来计算。

核心理念是依据上下资金传输来定义每个节点的锁定义务,比如 V 损失 100,而 a0 中刚好有 50,则先冻结这 50,然后剩余的 50 作为 a1,2,3 的义务,往下操作冻结。承担的义务量由 a0 向 a123 转账的记录中计算得出。因此即使被投毒比如转 1 块给币交所,也不会冻结币交所超出争议资金承担义务的部分。

具体实现算法论文和其代码资源,通过十四君公众号后台回复'ERC20/721R' 可获取

4、总结

到这儿,对其实现已经基本讲述完毕,那这样的方式真的好吗?

从作者本身看

笔者认为这也是目前 web3 行业的一个大趋势,越来越多 web2 高端人才在涌入这样的时代热潮中,并且争相解决一些行业前沿协议层的问题,虽然是好事,但,整体人力投入不平衡,胖协议、瘦应用的现状依旧有些头重脚轻、避重就轻。尖端学者走前沿协议研究很好,那项目方是不是更应该拿了 ICO 后该好好做事呢?可拓展阅读:协议与应用双赢的案例一文讲清-NFT 市场新秀 SudoSwap 的 AMM 机制-创新挑战与局限

从论文目标看

笔者认为,最大的难题并不是单纯的冻结算法精准度,而是有延迟的 Token 与无延迟的 Token 如何兼容兑换的问题,即可逆交易其实是有毒的,一旦争议资金发生跨协议转移,又被逆交易。那对于交易所而言,应该是等待资金度过争议期才执行真正的转移交换,这样对基建的颠覆很有可能阻碍其上的应用发展。

从防黑效果看

首先本身协议能否被社会接受是挑战,其次法官也将伴随质押经济的平衡设计,最终依旧存在贿赂部分矿工从而干扰甚至阻碍重排序交易的风险,而且,最关键的是链上真正可信的数据是很难在链下实证出,这笔交易是被盗,而不是交易反悔。所以笔者对防黑效果上并不完全看好。

从合约实现看

确实,来自斯坦福大学研究员的手笔其合约算法设计高度精巧,且确实在智能合约中实现算法也是难得一见的奇观,赋予算法信任的同时,带来的问题则是高昂的代币成本。

每次转移本身只是 2 处标准的 NFTbalance 的修改,然而如今要记录每次历史记录、冻结状态,冻结执行时还涉及大量对子地址的余额修改,都将导致其贵到无以复加。

对 Gas 计算原理可拓展阅读:

免责声明:作为区块链信息平台,本站所发布文章仅代表作者及嘉宾个人观点,与 Web3Caff 立场无关。本文内容仅用于信息分享,均不构成任何投资建议及要约,并请您遵守所在国家或地区的相关法律法规。