如何捕获 DeFi 价值?

作者: Breeze

原用标题:10 大数据指标,透视 50 个 DeFi 头部协议

封面:Photo by GuerrillaBuzz Crypto PR on Unsplash

TL;DR

1,DeFi 市场盛况:扩张到了不同的公链和 Layer2,衍生出 DEX、借贷、Staking、衍生品、桥等应用场景,不断有新的 DAPP 出现优化用户体验。

2,DEX、Staking、借贷是需求和模式最明确的 DeFi 场景,任何新生态出现时,这三类 DeFi 协议总是最先被部署。

3,新生态 DeFi 可能蕴含一些机会,比如 Alternative L1、Layer2 上的 DeFi 项目。

4,TVL、用户量、交易额、协议收入、MV、FDV、MV/TVL、P/S(市销率)、P/E(市盈率)、创新性可用于对 DeFi 协议的评估。

加密市场发展到现在这个阶段,DeFi 是其中最显著的赛道。

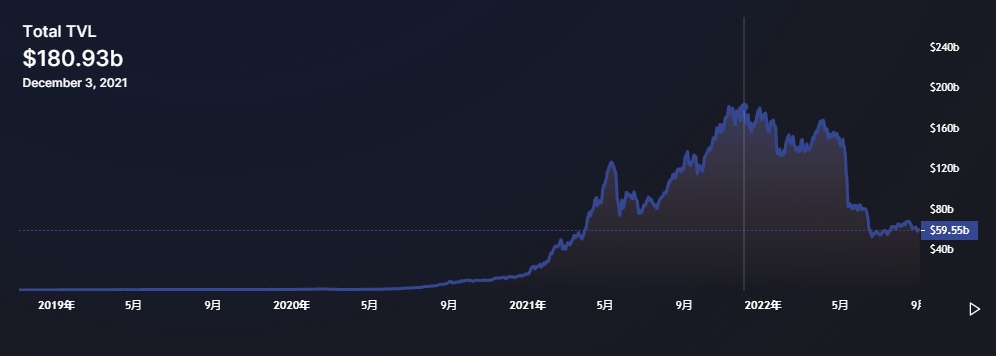

自 2020 年 6 月 DeFi Summer 以来,DeFi 已经扩充为一个巨大、丰富、繁杂、互操作的生态。交易、借贷、staking、稳定币、桥、衍生品、保险等细分赛道不断有新的协议诞生,锁仓量(TVL)持续增长。

根据 DeFiLlama 和 Coingecko 的数据,DeFi 已经部署到了超 140 条链,协议数量超过 3000 个,锁仓价值在 600 亿美元左右。DeFi 代币的数量则超过 400 个,总市值超过 400 亿美元。

Vitalik 曾在 EthCC 会议上表示,以太坊社区不能局限于 DeFi,非金融应用同样重要。但其实,DeFi 已经成为非金融应用发展的重要基础。

DeFi 和 NFT、链游、Web3、DeSoc(去中心化社交)等其他板块都会产生交集。例如,BAYC 的持有者不会满足于只持有、展示自己高价买入的蓝筹 NFT,他/她或许会通过抵押 BAYC 借出 USDC 来获取流动资金。在 SocialFi 领域,粉丝代币可以通过 staking 生息。而链游板块发展到目前阶段,链游公会向玩家出借游戏资产已经成为一种常态。

DeFi 可以说已经渗透到每一个链上环节。无法参与 DeFi 乐高的应用是没有生命力的。DeFi 是加密市场非常重要的一个基础层。目前来看,DeFi 也是最真实的链上需求场景。它的资产流通、借贷、staking 模式也已经得到充分的验证。

哔哔 News 对整个 DeFi 生态以及头部 DeFi 协议数据进行了研究,本篇研报将对 DeFi 市场现状、特点、代表项目、DeFi 价值的捕获、挑战与机遇进行阐述。

DeFi 的起势

一切始于 2020 年 6 月的 DeFi Summer。当时 Compound 推出治理代币 COMP,为平台上的借贷用户提供 COMP 奖励。后来,DeFi 协议们纷纷效仿并推出 Yield Farming、Liquidity Farming、Staking Farming 农耕玩法。

一时间,DeFi 链上用户、资金、交互量被迅速点燃。据悉,一年左右的时间,DeFi 生态的链上锁仓量(TVL)增长近 140 倍,借款总量增长超 170 倍,用户数增长近 140 倍,交易量增长超 1000 倍,稳定币的发行量增长近 10 倍。

演变到现在,Yield Farming、Liquidity Farming、Staking Farming 已经成为 DeFi 协议的标配。农耕帮助 DAPP 冷启动,在短时间内吸引用户、交易量、锁仓量,巩固 DAPP 的 “品牌形象”。

但如果细想,农耕其实是一种 DAPP 补贴形式。当所有 DeFi 协议都用代币、手续费补贴用户,用户的忠诚度将非常依赖农耕收益。平台补贴被蚕食(比如代币价格因挖卖提而稀释)后,交易量、池子的流动性和深度将迅速枯竭。协议并不能获得长期的发展。

DeFi 真正的价值与核心在于无准入、去中心化、低摩擦、可组合,这应该是 DeFi 持续吸引用户和资金的原生动力。这也是我们看好 DeFi/DeCeFi(DeFi、CeFi 的融合体)发展的原因。

以传统金融场景为例,我们开股票帐户需要提供身份证、银行账户等信息。股票的交易也有时间限制,并非 24h*365 天。在跨境转账场景中,一般需要 3-5 天才能完成转账,过程中可能涉及多个第三方机构。

相比之下,任何人都可以在不提供任何信息的情况下创建加密钱包账户。创建账户后保存好私钥/助记词,这个账户就完全由你掌控,第三方无法冻结。

你往这个账户中存入加密资产后,通过连接钱包,你就可以参与任何 DeFi 应用,比如在 Uniswap 上交易代币,而且你可以 24h*365 天参与。即使在以太坊网络拥堵的情况下,链上资产的流转也不需要 3-5 天,一般情况下 10 min 左右,你就能知道交易是否成功。

相比于使用银行服务并支付服务费,你可以为 Uniswap 等 DEX 做市(提供交易对流动性),以此获得 DEX 的一部分手续费收入。你在 Curve 上的做市凭证 LP Token 还可以在 MakerDAO 等平台上作为抵押品借出其他代币。

所以任何人都可以参与 DeFi,DeFi 资金的流转摩擦非常小,DeFi 的资本效率有很大的提升。正是因为这些原因,DeFi 将是一个不可忽视的市场。

DeFi 盛况

DeFi 在 2020 年 6 月到 2022 年 5 月间经历了迅速的发展,DeFi 赛道一度达到鼎盛时期。那时候人人都在谈论 DeFi,手上有稳定币的都在思考冲哪个安全又高 APR 的池子,流动性池被巨鲸挖塌是 LP 们经常讨论的话题。

如今,尽管市场的注意力、TVL、用户、交易量被诸如新公链、NFT 的新话题吸引和分散,市场信心也因价格下行受到打击,我们仍认为 DeFi 市场表现出一些盛况。DeFi 已经夯实为加密原住民的常规工具。

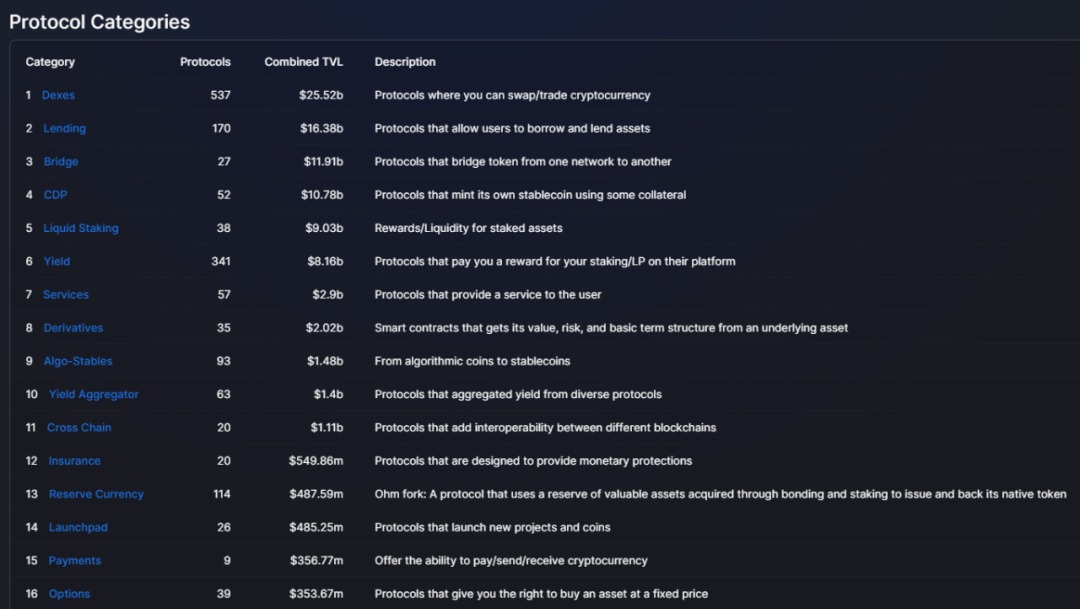

目前 DeFi 已经发展成一个庞大的自运转金融体系。DeFi 是以太坊、BNB Chain、Avalanche、Solana、Tron、Layer2 上的关键产业,分别为这些链/层提供 $34.1B、$5.25B、$1.84B、$1.4B、$5.7B、$5.1B 的锁仓价值。

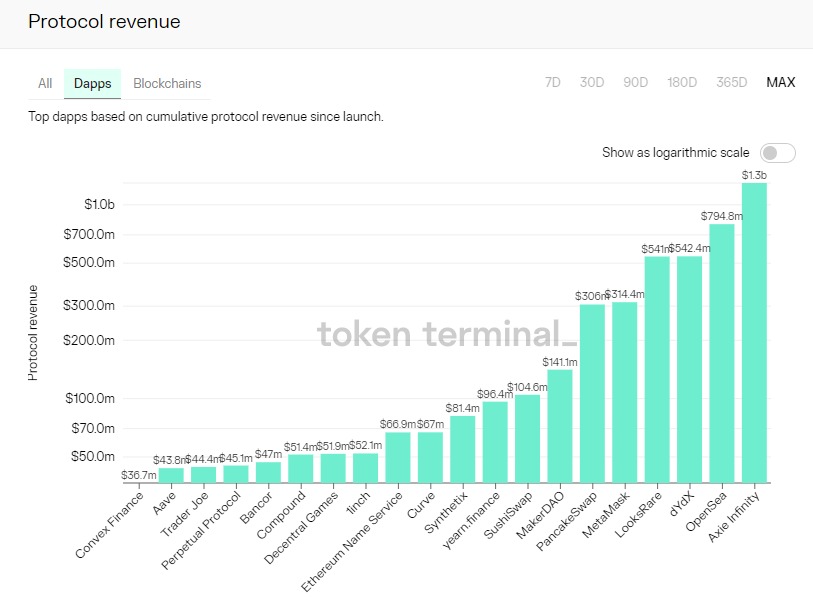

根据哔哔 News 的不完全统计,DeFi 用户数至少已经超过 487 万。根据最近的数据,每 24 小时,仅是 DEX 的交易额就超过 20 亿美元。市场上流通的稳定币价值已经超过 1000 亿美元。在 Token Terminal 统计的收入靠前协议中,DeFi 类占到多数席位。

超过 140 条链已经在借贷、Staking、DEX、桥、收益聚合器、衍生品、保险等细分领域孕育出特色应用。

在横向的发展上,DeFi 扩张到了不同的公链和 Layer2。在纵向的发展上,DeFi 衍生出不同的应用场景,它们相互之间可组合。即使在同一个应用场景中,我们也看到新的应用不断出现,优化用户体验,如降低交易滑点和 gas 费,以及带来更多创新。

DEX

DEX 是 DeFi 赛道最重要的类别,目前主要分为 AMM 和订单簿 2 种模式。在哔哔 News 统计的 TVL Top50 DeFi 协议中,DEX 以 AMM 类型为主,订单簿类型则主要出现在衍生品 DEX 中。

此外,PancakeSwap、Sushi、VVS Finance(Cronos 上的 Uniswap 分叉版本)已经衍生出了限价单模式,允许用户将成交价格设置在一定范围内。

DEX 对 NFT 的集成将成为趋势。一方面有 Uniswap 这样的头部 DEX 集成 SudoSwap。另一方面,如 PancakeSwap 已经在 DEX 中放置了类似于 OpenSea 的 NFT 市场。

此外,很多 DEX 已经不满足于只提供 swap 功能,它们同时在界面中放置了跨链桥、借贷、staking、资管(理财优化)等功能。像 Curve 这样的 DEX 因为鼓励治理代币 CRV 锁仓而闻名,veToken 的玩法被越来越多的协议效仿。

也有一些专门服务于 DEX 的 DeFi 协议出现。Arrakis Finance 对 Uniswap V3 的 LP Token 进行管理,从而优化 LP 收益。Convex 致力于促进 Curve 质押,也是为用户提供更优的收益方案。

由于 DEX 需求、模式清晰,它们往往是 Alternative L1、Layer2 上最早部署的应用。新生态中的新 DEX 值得关注,如 Aptos 上的 LiquidSwap、Cronos 上的 VVS Finance、DefiChain 上的 DefiChain DEX(做 BTC DeFi)、Near 上的 Ref Finance 等。

此外,头部 DEX 也有多链部署的扩张倾向,如 Curve、Uniswap、Sushi。

近一年变化:根据 OKLink 的数据,近 1 年,DEX 的 TVL 从 480 亿美元下降到 250 亿美元,TVL 缩减了大约一半,DEX 确实因为一些黑天鹅事件以及市场的整体下行而冷却,但我们更愿把这个时期称为夯实期。

DEX 市场的 24 小时交易额从 34 亿美元下降到 20 亿美元。DEX 协议的活跃度也在这一年经历轮换。目前 MCDEX 的交易额占比比较高,而在 2021 年 Q4,PancakeSwap 贡献了 20% 左右的市场交易额。

头部 DAPP:Uniswap、Curve

Uniswap 是公认的 DEX 生态第一应用。虽然 AMM 模式最开始不是由 Uniswap 提出,但是 AMM 通过 Uniswap 发扬光大。目前 Uniswap 推特上,Uniswap 周边、AMM 活动、团队成员等信息比较丰富。对 NFT 的集成应该是 Uniswap 的下一个重要方向,该团队 NFT 产品负责人 Scott(原 NFT 聚合平台 Genie 的创始人)表示:Uniswap 将是所有 NFT 流动性的接口。

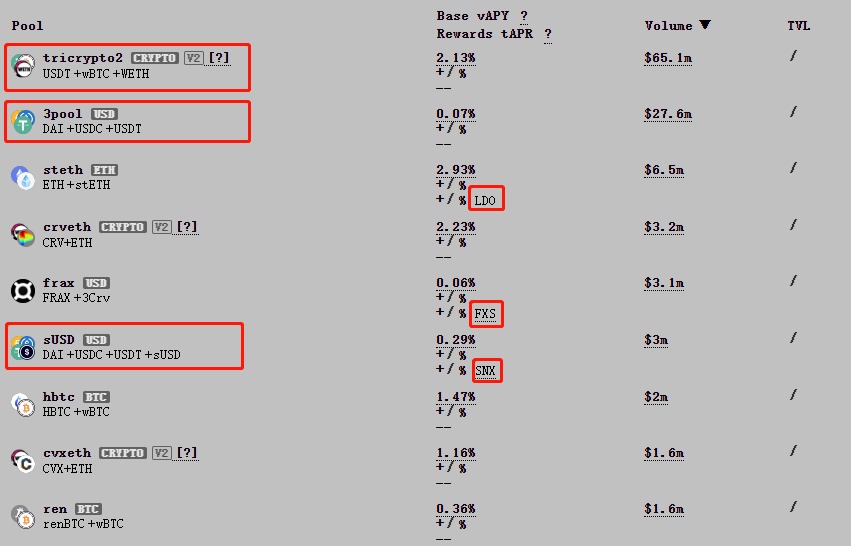

Curve 主打稳定币和锚定资产兑换,这种精准定位以及创新非常值得其他协议学习。因为组成交易对的资产价格相对稳定,这种定位能很好地缓解 DEX 无常损失和交易滑点问题。

目前 Curve 上支持多资产池。Curve 也在非常积极地和项目方合作,项目方在 Curve 开池子,有不少项目方会提供做市奖励,通过这种方式,项目代币能获得更好的交易深度,Curve 则能捕获更多流动性。

借贷

借贷是仅次于 DEX 的第二大 DeFi 赛道。

观察 TVL Top50 DeFi 项目中的借贷协议可以发现,主流的借贷协议如 MakerDAO、Aave、Compound 接受的抵押资产、借贷资产都比较保守,以各类稳定币、BTC、ETH 为主,以此来降低清算风险。

对资产范围的限制限制了协议本身的发展,因此一些头部的借贷协议在做一些扩张尝试。例如,Aave 表示将推出原生稳定币 GHO,这是一种机制类似于 Dai 的稳定币,稳定币更广泛的使用场景可以实现某种程度的扩张。

把触角伸向机构用户是借贷协议们的另一尝试。Compound 推出了 Compound Treasury,为机构客户提供收益稳定的理财产品,机构客户把资金放入 Compound Treasury 收取 4% 的 APY,资金会进入 Compound 协议,相当于把机构资金和散户借贷市场连接起来。

事实上,Aave 也曾在 2021 年 7 月份推出过机构借贷平台 Aave Pro,强调 KYC 等特点和功能。DeFi 的开放性、去中心化、可组合性和 CeFi 结合,会成为不少 DeFi 协议追求的趋势。

近一年变化:近一年,去中心化借贷市场的借款总量从 284 亿美元下降为 162 亿美元,存款总量从 782 亿美元下降为 403 亿美元。市场的冷却也影响到了借贷市场。在这个阶段,MakerDAO、Aave 一直处于头部地位。Compound 一度占据 20-30% 的市场比例,目前这个比例已经不足 10%。

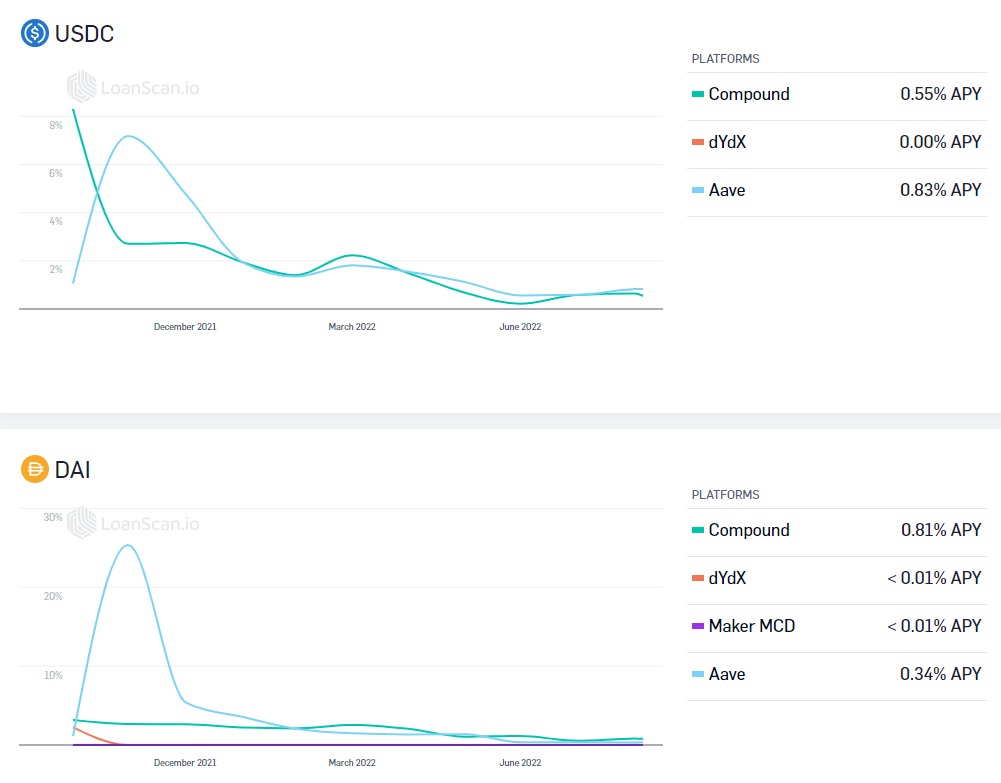

此外,市场的冷却也表现在收益率上。基于稳定币 USDC、Dai 的借贷 APY 在过去一年经历下降。基于 ETH 的借贷 APY 可能因为合并事件的影响而有所上升。

头部 DAPP:Aave、Compound

Staking

Staking 的使用范围非常广泛,它是 DeFi 协议普遍会部署的功能。在这篇研报中,哔哔 News 把收益聚合、优化、资管也归入这一类。这类协议往往能为用户和协议本身带来较好的收入。

市场上有一些纯粹做 Staking、理财、收益聚合/优化的协议,如 Lido、Convex、Yearn Finance、Rocket Pool、Arrakis Finance、Aura(为 Balancer LP 和 BAL 质押者优化收益)、Beefy、Marinade Finance(Solana 上的流动性质押平台)。

这类协议也是因为需求和模式清晰,已经得到市场的认可。它们以简单的代币质押操作、质押收入、流动性释放等吸引用户,有比较好的 TVL 表现。但是收益聚合/优化平台因为基于 DEX、借贷、Staking 等 DeFi 协议,一旦这些 DeFi 协议出现安全问题,收益聚合/优化平台也会受到影响。

Staking 往往也会作为额外功能内置到 DEX、借贷协议中。例如 Curve 鼓励用户把治理代币 CRV Staking 为 veCRV。Curve 为 veCRV 持有者提供治理投票权、更多的协议收入/交易费分配来换取 CRV 的长期锁仓。

目前有很多协议效仿这种做法,并为飞轮效应带来的币价表现喝彩。veToken 可能会存在下行螺旋风险。

头部 DAPP:Lido、Rocket Pool、Yearn Finance、Convex、Arrakis Finance

稳定币

稳定币是 DeFi 生态乃至整个加密市场不可或缺的组件。因为价格稳定,稳定币被广泛应用于借贷、Staking、风险对冲等场景。

去中心化的稳定币往往通过抵押(很多情况下是超额抵押)生成。抵押率因抵押资产不同而不同。

例如,通过 MakerDAO 的 oasis.app,你可以按照 170% 的抵押率,抵押 ETH,借出/生成稳定币 Dai。你可以把这些 Dai 用于借贷、Staking 等 DeFi 场景。如果抵押 wBTC,抵押率则是 175%。

当你归还借出的 Dai,缴纳稳定费(稳定费也因抵押资产不同而不同,ETH 是 0.5%,wBTC 是 0.75%),协议销毁 Dai 后,你就可以取回抵押的 ETH。

当抵押资产价格下跌,抵押资产价值/借出资产价值到达或者不足抵押率时,抵押资产就会被清算。对于 MakerDAO 这样的稳定币协议而言,抵押资产的清算、拍卖机制非常重要,这将决定协议能否应对价格黑天鹅。

相对于超额抵押稳定币,算法稳定币到目前为止似乎都被市场证伪。

近一年变化:过去 1 年内,稳定币的流通价值并没有如 DEX 和借贷协议的数据指标那样大幅减少。相反,可能因为市场需求的存在,稳定币流通量反而出现小幅增长。Dai 和 FRAX 一直占据着较大的去中心化稳定币市场份额。

头部去中心化稳定币:Dai

衍生品

衍生品被认为是 DeFi 最具潜力的赛道。但是因为支持的资产有限,衍生品的流动性和深度有限,杠杆交易风险较大等原因,去中心化衍生品平台的采用度还不高,这表现为相关的 DAPP 数量较少,使用去中心化衍生品平台的用户不多,这些平台上的资金也不多。

去中心化衍生品平台主要可以分为 3 类,一类提供加密资产的杠杆交易,一类提供期权交易,最后一类提供合成资产的铸造和交易。哔哔 News 统计的 TVL Top50 DeFi 协议中以第 1、3 类衍生品平台为主。

头部 DAPP:Synthetix、dYdX、GMX

Synthetix 支持以高抵押率质押治理代币 SNX 铸造合成资产。合成资产可以理解为锚定其他资产价格的镜像资产,如 sUSD、sEUR(合成资产不持有被锚定资产的头寸,也不具备被锚定资产价格之外的属性)。合成资产主要可以用来基于被锚定资产价格进行投机。

Synthetix 也支持合成资产间的交易。与 AMM 等不同的是,合成资产间的 swap 不需要对手方,而是由智能合约计算得出,不存在流动性不足问题,兑换汇率由预言机抓取市场数据,可以避免无常损失和交易滑点。

Synthetix 提供了比较好的合成资产铸造和交易模式。而 dYdX、GMX 则代表了去中心化的杠杆交易平台。GMX 的去中心化属性更强烈一些,杠杆交易员和流动性提供者互为对手方,平台给 LP 提供奖励,激励做市,与 AMM 的运作机制类似。

dYdX 一度因协议收入和代币表现备受关注,这主要得益于 dYdX 迁移到以太坊二层网络 StarkEx,网络性能提高的事实。目前 dYdX 正处于到 Cosmos 生态构建自己的应用链的阶段,以期通过进一步提高网络吞吐量来提高平台采用度。

跨链桥

TVL Top50 DeFi 协议中,跨链桥只有 2 个,分别是 Stargate 和 Synapse。

头部 DAPP:Stargate

Stargate 被很多人看好。大多数跨链桥通过映射资产来实现跨链。从 A 链把资产跨到 B 链,A 链上的资产被锁定,B 链上生成映射代币。

Stargate 不太一样。这个跨链桥基于 LayerZero。LayerZero 是一个信息传输层,可以理解为一条公链。它能连接不同链的智能合约,同步多链状态,从而实现统一流动性。Stargate 是 LayerZero 的第一个生态应用。

保险

保险也是 DeFi 尚未充分挖掘的赛道。随着越来越多安全事故发生,去中心化保险协议的重要性将凸显。

TVL Top50 DeFi 协议中有 2 个保险项目,分别是 Armor 和 Nexus Mutual,其中 Nexus Mutual 是比较常被提起的去中心化保险协议。

Nexus Mutual 提供多种类型的 DeFi 保险,包括 Yield Tokens(农耕代币险)、DeFi 协议保险(针对智能合约漏洞被攻击的情况)、热钱包保险。你可以通过支付 ETH、NXM,为农耕代币、DeFi 协议等购买 30 天及以上保险。一旦索赔获得投票通过,你将获得等额赔偿。

在 Nexus Mutual 中,NXM 的持有者既是收益获得者也是风险承担者。质押 NXM 成为索赔评估员后,你有权对索赔事件投票。如果赔偿提案通过,你质押的部分资金将用于赔偿,否则你将获得 NXM 收益。

头部 DAPP:Nexus Mutual

整体来看,DeFi 市场具备以下特点:

1,以太坊 DeFi 占主导地位,以太坊上的 DeFi DAPP 数量超过整个市场的 1/6,锁仓量占到 58% 的比例。其次是 BNB Chain、Fantom、Avalanche 等生态。

2,DEX、Staking、借贷是需求和模式最明确的 DeFi 场景,任何新的 Alternative L1、L2 出现时,这三类 DeFi 协议总是最先被部署。

3,新生态 DeFi 可能蕴含一些机会,比如新公链、Layer2 上的 DeFi 项目,如 Cronos 上的 VVS Finance、DefiChain、Avalanche 上的 Benqi、Solana 上的 Marinade Finance、Near 上的 Ref Finance。这些新生态的底层代币也值得关注。

4,去中心化的衍生品、保险赛道还有极大的潜力等待挖掘。

DeFi 的价值捕获

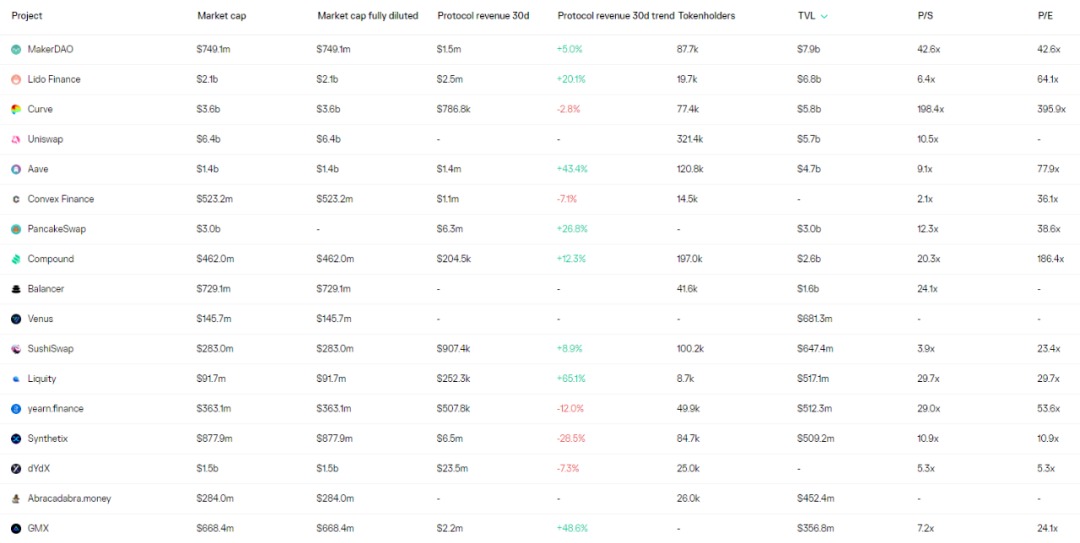

一般我们可以用 TVL(总锁仓价值)、用户量、交易额、收入、MV(市值)、FDV(完全稀释估值)、MV/TVL、P/S(市销率)、P/E(市盈率)等维度衡量 DeFi。

TVL 是评估 DeFi 协议最常用的指标。尽管传统金融崇尚资金流动和交易,但是考虑到目前 DeFi 处于发展初期,TVL 是一个比较能说明 DeFi 协议规模的数据。

TVL 意味着用户愿意将多少资金锁定到 DeFi 协议,在一定程度上相信它,以换取它所提供的任何效用(如赚取收益、借出资产)。由于 TVL 仅代表锁仓资产的整体规模,参与锁仓的用户分散程度需要同时考虑,以排除单独几只利益相关的巨鲸抬高 TVL 的情况。

协议的被使用程度可以说是衡量 DeFi 协议价值的根本指标。当有越多的用户使用 DeFi,如进行交易、借贷、Staking、保险等,协议上出现巨大的交易量和交易额,尤其当这种现象在非农耕的情况下发生时,这种 DeFi 协议被证明是非常具有魅力的。

收入是指 DeFi 协议向使用其功能的用户征收的费用,对于 Uniswap 而言,收入是用户的交易手续费,对于 Compound 而言,收入是平台上的 borrower 支付的利息,对于 Lido 而言,收入是总的 Staking 收益。

部分 DeFi 协议会将收入分配给生态参与者,如治理代币的持有者,这就是 DeFi 协议的协议收入,相当于协议生态对协议交互带来的价值进行捕获。

对于 Curve 而言,其会将一部分的用户交易手续费分配给 CRV 的持有者。对于 Aave 而言,AAVE 的持有者可以获得一部分 borrower 支付的利息。

收入为 DeFi 协议提供了运营和改进的资金,是 DeFi 协议能否持续发展的重要指标。而协议收入让 DAPP 捕获协议价值并返还生态。这往往能为 DeFi 协议的治理代币提供上扬动力。

MV 和 FDV 间的对比可以用来评估是否还有大量代币尚未进入流通,这可能带来较大的抛压。

MV/TVL、P/S、P/E 则常常被用来衡量 DeFi 协议的市值/价格是否被高估,以及是否存在较大的上涨潜力。前两个指标的计算方法是用 MV(或者 FDV)分别除以 TVL 和收入,P/E 的计算方法是用 FDV 除以协议收入。这三个指标较低的时候可能意味着 MV 被低估。

除此之外,DeFi 协议本身的创新性、团队也是非常重要的因素。创新性主要通过协议切入的赛道(要解决的问题)、定位、解决方案(是否可行、简洁、创新)来衡量。

Curve 定位为稳定币和挂钩资产提供 swap 服务、部分 DeFi 协议提出的单币流动性和多币池子、Synthetix 提出的合成资产交易模式(不需要对手方,兑换价格由计算得出)等就是很好的例子。

通过对上述维度的评估,以及对创新的关注,我们能发现一些优质甚至让人感到激动的 DeFi 协议,成为这些生态的参与者或许能帮助我们捕获到 DeFi 发展的红利。机会也埋藏在去中心化衍生品这样的潜力赛道,以及新公链、Layer2 DeFi 生态中。

机遇与挑战

回想一下,现实生活中,你的资产主要流向了哪里?相信不少人的回答会是银行存款、股票投资、加密投资、房地产等等。这些活动如果平移到链上世界,其实就是 staking、DEX 等场景。

目前 DeFi 总锁仓价值为 600 亿美元左右,和加密市场市值 10000 亿美元相比还是婴儿。DeFi 尽管已经经历过一次盛夏,但我们相信它的市场和潜力仍是巨大的。

目前 DeFi 市场虽然已经百花齐放,但是 DeFi 协议间存在明显的同质化问题,这个市场需要更多创新,比如对 NFT AMM 的研究和集成,比如去中心化衍生品市场的发展。它们或许会构成 DeFi 第二轮上升的动力。

注:本文不作为投资建议

参考文章:

《流动性 farming 爆发一周年,看看 DeFi 成长如何》by 潘志雄

《用 12 种指标全面评估不同的 DeFi 协议》by 元宇宙之道

免责声明:作为区块链信息平台,本站所发布文章仅代表作者及嘉宾个人观点,与 Web3Caff 立场无关。本文内容仅用于信息分享,均不构成任何投资建议及要约,并请您遵守所在国家或地区的相关法律法规。