打开 Uniswap 收费开关的影响是巨大的。

原文:What if Uniswap Turned On the Fee Switch?(Bankless)

作者:Ben Giove

编译:Yangz,DeFi 之道译者

原用标题(译后):Bankless:如果 Uniswap 打开费用开关会怎么样?

到目前为止,一个协议的成功和其代币表现之间脱节最明显的例子之一是 Uniswap。

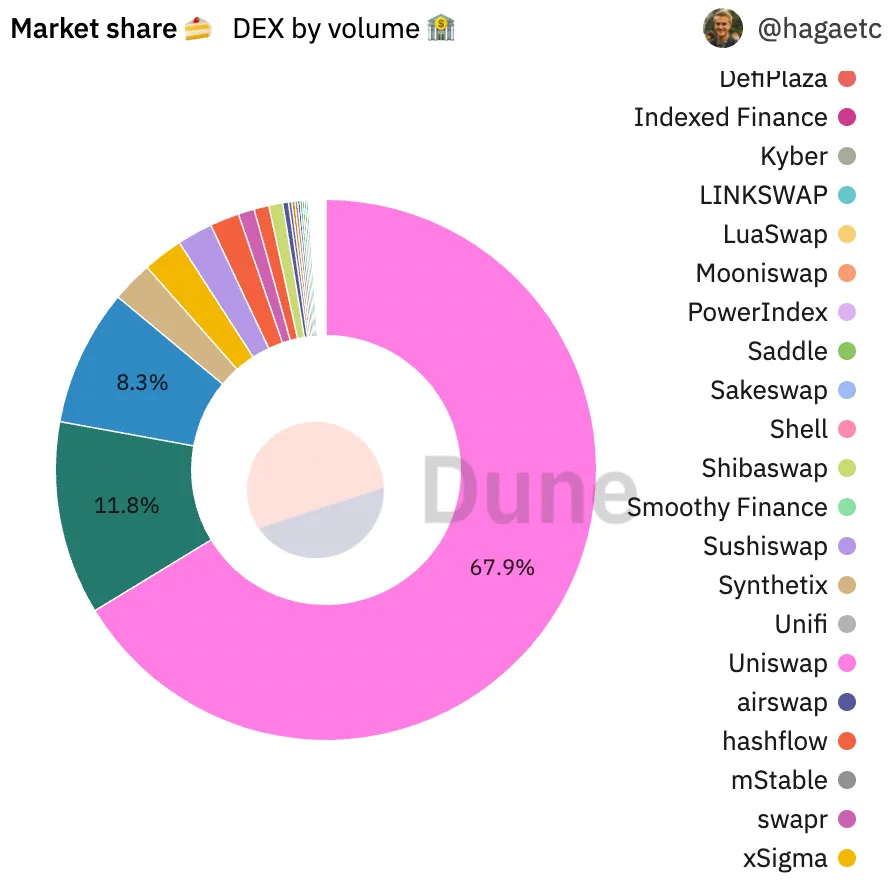

Uniswap 是以太坊 L1 上最大的去中心化交易所,拥有 67.9% 的份额。该协议是一棵摇钱树,在过去一年中为其 LP 们创造了 12 亿美元。

在一段时间里,其日费收入甚至超过了以太坊本身。

尽管有这样的统治地位,以及其作为最大市值的地位,UNI 的表现却相当糟糕,在过去一年中对 ETH 失去了 51% 的价值。

虽然在更广泛的市场中存在相当大的波动,但表现不佳的一个常见论点是 Uniswap 一直无法打开 “协议费用开关 “的事实。

通过切换收费开关(只能通过 UNI 持有人的治理投票来完成),Uniswap DAO 能够以池为单位积累流动性供应商所赚取的 10-25% 的费用。

这就是 Uniswap 协议本身的货币化方式。

自 2021 年 5 月推出 Uniswap V3 以来,收费开关还没有被激活。然而,这种情况可能很快就会改变,因为 PoolTogether 的创始人 Leighton Cusack 提出的为三个池子打开费用开关的提案已经通过了 Uniswap 治理的前两个阶段。

该提案的影响不容小觑。如果该提案获得通过,它将向市场发出信号,表明 Uniswap 治理层有能力打开费用开关。

这也提出了一些关键问题:

- Uniswap 能否在不失去市场份额的情况下打开费用开关?

- 该协议能从这个提议中赚取多少钱?

- 他们能从激活所有池子的费用开关中赚取多少钱?

- 这对 UNI 代币可能意味着什么?

让我们来探讨一下。

提案的状况

在深入分析之前,让我们看看费用开关提案本身的细节。

该提案建议从 Uniswap 在以太坊部署的三个池中抽取 10% 的 LP 费用。这是可能的最小取款率,因为该协议允许在每个池子的基础上抽取 10-25% 的 LP 费用。

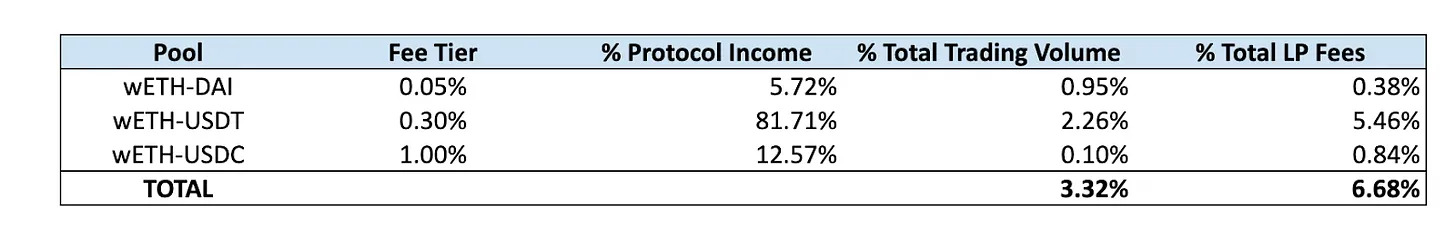

选定的池子和它们的费用等级,如下:

- ETH-DAI (0.05%)

- ETH-USDT (0.30%)

- ETH-USDC (1%)

费用开关将被激活 120 天(约 4 个月),赚取的费用将计入 Uniswap DAO 金库。在此之后,另一个提案将被提交给治理层,届时代币持有者可以选择投票关闭这三个池子的费用开关。

到目前为止,该提案已经通过了 Uniswap 治理的前两个阶段:温度(Temperature Check)和共识检查(Consensus Check)投票,这些投票在 Snapshot 上举行。

通过温度检查的提案初稿要求打开 ETH/USDC(0.05%)和 USDC/USDT(0.01%)的费用开关,并将协议费用定为 10%。

这个提议在温度检查中获得了近乎一致的支持,有 350 万枚 UNI 投票赞成,而只有 54 枚 UNI 投票反对。

在社区反馈和研究之后,费用开关提案的第二次迭代被提交给治理层进行共识检查投票。这个次要的实施方案没有为 DEX 上最活跃的两个池子激活费用开关,而是要求在上述三个池子中激活费用开关,以便在预先确定的时间内测试多个费用等级,这更像是一种试验方法。

这一修改后的实施方案在压倒性的支持下再次获得通过,有 1900 万枚 UNI 支持,只有 418 枚 UNI 反对。

虽然该提案需要通过最终的、有约束力的链上投票,但根据投票率和治理论坛的评论,社区内似乎有着广泛的支持。

虽然最后的投票肯定不会那么一边倒,但似乎 Uniswap 能够激活这三个池子的费用开关有着很大的可能性。

Uniswap 会失去市场份额吗?

在深入分析之前,我们先来看看为什么 Uniswap 可以在不失去大量市场份额的情况下开启费用开关。

反对开启费用开关的理由很简单。如果 Uniswap 打开开关,它们将失去市场份额,因为 LP 们,也就是流动性,会因为利润被压缩而从交易所迁移出去。

这种风险在很大程度上是因为在 Uniswap V3 上提供流动性是出了名的困难,因为它使用了集中的流动性,这需要比成为恒定产品或稳定交换 AMM 的 LP 更积极的管理。

鉴于盈利已经很困难,削减 LP 的利润可能会产生一个负反馈循环,即 Uniswap 失去流动性,导致交易执行情况恶化,从而使 LP 的交易量和收益降低,导致 DEX 的市场份额流向其竞争对手。

这种风险在 DEX 领域这样一个竞争激烈的行业中被放大了,在这个行业中,竞争者之间几乎没有区别,因此,费用方面的压力长期存在。DEX 也很容易被分叉 -- 尽管值得注意的是,Uniswap V3 的代码受到商业许可的保护,这可能是迄今为止很少出现未经授权的分叉的原因。

虽然这个论点很有说服力,但 Uniswap 应该能够打开费用开关,原因有几个,其中最引人注目的是 “粘性交易量和流动性” 的想法。这指的是完全忠于 Uniswap 的交易量和流动性的概念,正如《自动做市商经济学》一文中所描述的那样,该文研究了开启费用开关的可行性。

这种粘性协议参与者的概念围绕着这样的一个思考:由于其强大的品牌,许多交易者将只使用 Uniswap,不会通过将其所有交易通过聚合器来寻求最佳执行。这对流动性提供商来说也是如此,因为由于 Uniswap 的业绩和协议设计,合约是不可改变的(除了打开费用开关),尽管有协议费用,LP 可能宁愿继续在 DEX 上做市,而不是迁移到竞争对手或分叉。

此外,几乎所有其他主要的现货或衍生品 DEX,如 Curve、Balancer、SushiSwap、GMX、dYdX 和 Perpetual Protocol 都从 LP 费用中抽成。鉴于此,Uniswap 似乎也有可能在不失去市场份额的情况下收取费用。

如果这三个池子的费用开关被打开会怎样?

让我们首先分析一下,如果提案中的三个池子的 10% 协议费被打开,Uniswap 会赚多少钱。为了了解不同市场条件下的收益情况,我们将看看在过去 30 天、120 天(提案中的激活时间)和 365 天内赚取的费用。

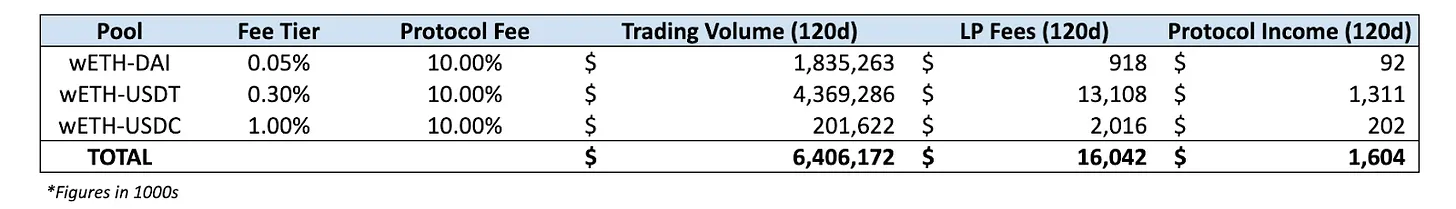

此外,我们还将看看在这些期间,Uniswap 总交易量和 LP 费用中的哪一部分来自这三个池子。

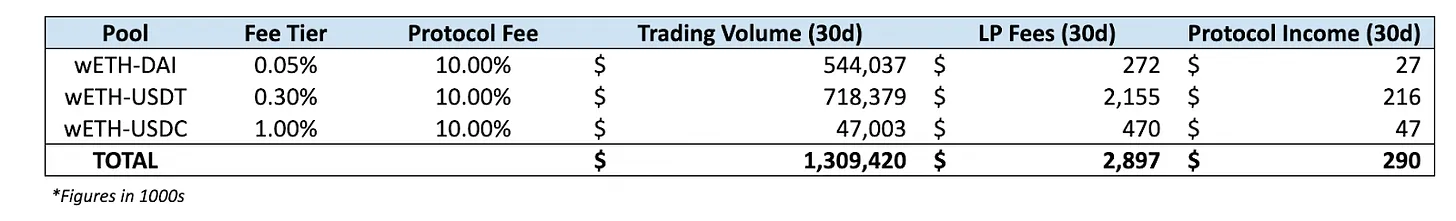

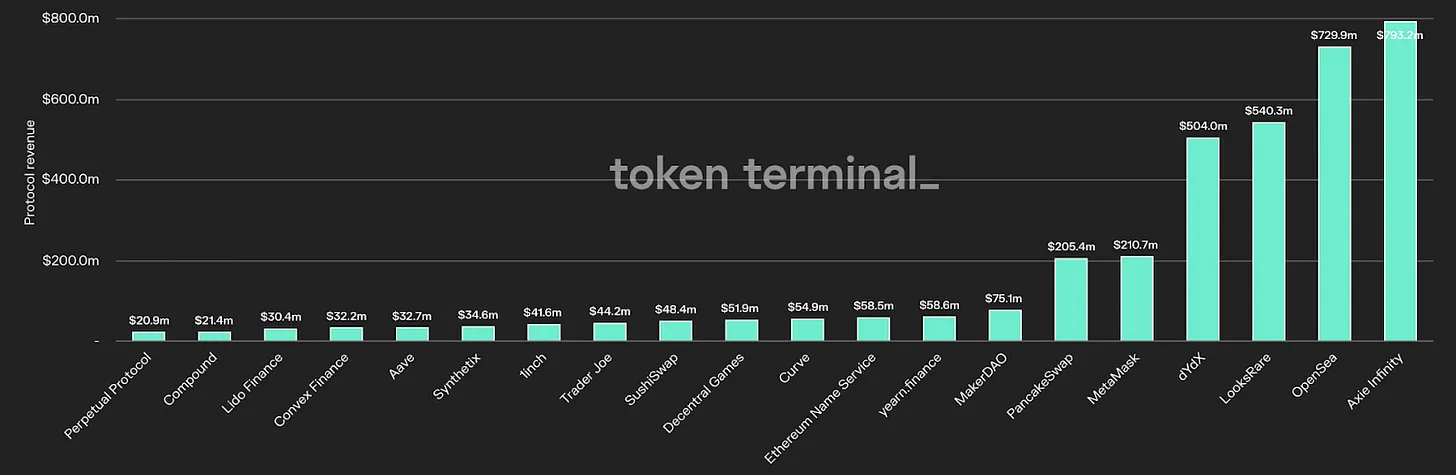

30 天

在过去的 30 天里,这三个池子共促成了 13.1 亿美元的交易量,LP 们赚取了大约 290 万美元的费用。如果费用开关被激活,Uniswap 将在过去一个月中获得 29 万美元的协议收入,或年化约 348 万美元。

从上图可以看出,贡献最大的将是 wETH-USDT 池,在此期间,它将贡献 74.4% 的协议收入。所有这三个池子也将占到这个窗口期间 Uniswap 总交易量和费用的 3.08% 和 5.71%。

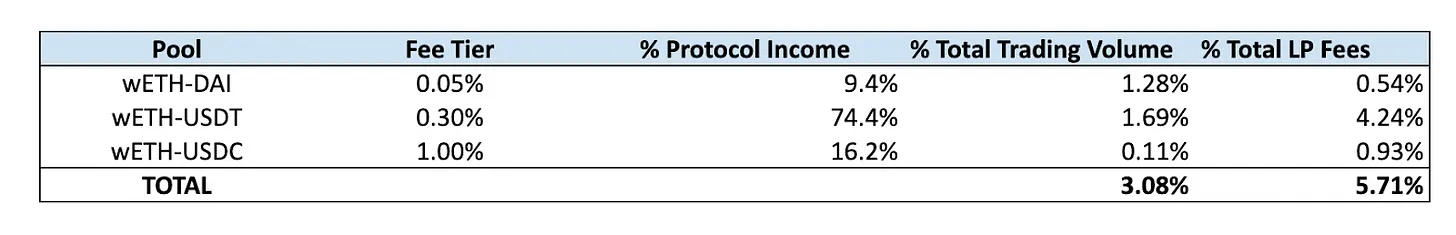

120 天

在过去的 120 天里,也就是建议的费用开关的激活时间,这三个池子完成了约 64.1 亿美元的交易量,同时为 LP 们产生 1604 万美元的费用。

那么,在 10% 的抽成下,这相当于 160 万美元的协议收入或 487 万美元的年化收入。

在此期间,对协议收入贡献最大的还是 wETH-USDT 池,占 81.7%,而这三个池子总共会占到 Uniswap 上总交易量和费用的 3.32% 和 6.68%。

365 天

在过去一年里,考虑到链上交易活动的高低,这三个池促成了 404 亿美元的交易量,LP 们获得了 7819 万美元的费用。

如果有 10% 的协议费,Uniswap 将获得 782 万美元的利润。

这次,对协议收入贡献最大的还是 wETH-USDT,占 80.8%。总的来说,在过去的一年中,这三个池子的交易量和费用分别占 5.69% 和 6.47%。

要点

我们可以看到,根据不同的时间段,如果这三个池子的费用开关被打开,Uniswap 将产生 348 万至 782 万美元的年化利润。

我们还可以看到,在三个时间段中,贡献最大的是 wETH-USDT 池,因为它占协议收入的 74.5%-81.7%。

最重要的是,这三个池子只占 Uniswap 总活动的一小部分,根据不同时期,只占总交易量的 3.08-5.69% 和总费用的 5.71-6.68%。

总而言之,这表明这个建议只是触及了 Uniswap 货币化能力的表面。如果费用开关试验被证明是成功的,这表明 DAO 有很大的进一步上升空间,以吸引更多的收入。

如果每个池子的费用开关都激活呢?

我们现在对 Uniswap 打开提案中三个池子的费用开关的收入能力有了一定的了解。但是,如果打开每一个流动性池的费用开关,情况会是如何呢?

通过计算,我们可以更好地了解 Uniswap 的潜在盈利能力的上限在哪。

乍一看,打开所有池的收费开关似乎是不现实的。然而,如果试验成功,Uniswap 治理层很可能会选择为更多的池子打开费用开关。此外,请记住,DEX 从其平台上的每笔交易中获得分成是行业标准。

在成熟状态下,该协议的整体费率,或 Uniswap 上产生的总交易费中归属 DAO 的百分比,很可能不是所有池都是统一的。流动性稀缺的个别池子可能有较高的费率,而其他池子可能根本就没有主动的费用开关。

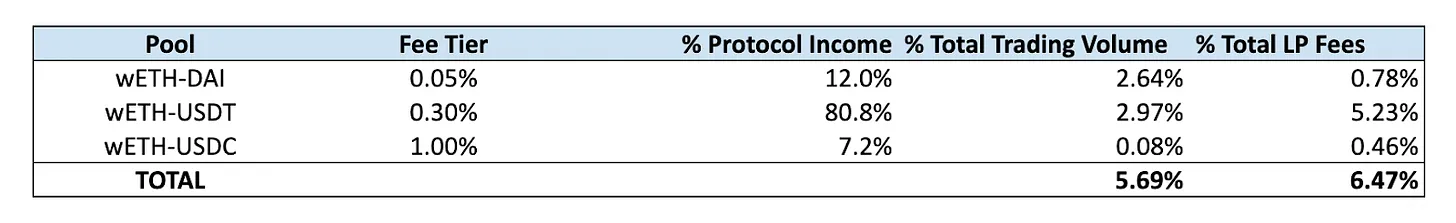

然而,为了简单起见,我们将假设所有池的费用统一为 10%。为了便于比较,我们将在相同的 30 天、120 天和 365 天期间再次进行分析。

以 10% 的协议费为基础,在过去的 30 天、120 天和 365 天,Uniswap 将分别获得 507 万美元(年化约 6168 万美元)、2399 万美元(年化约 7296 万美元)和 1.208 亿美元。

值得注意的是,这将是纯粹的协议 “利润”,因为在此期间,Uniswap 并没有向流动性供应者释放任何代币。

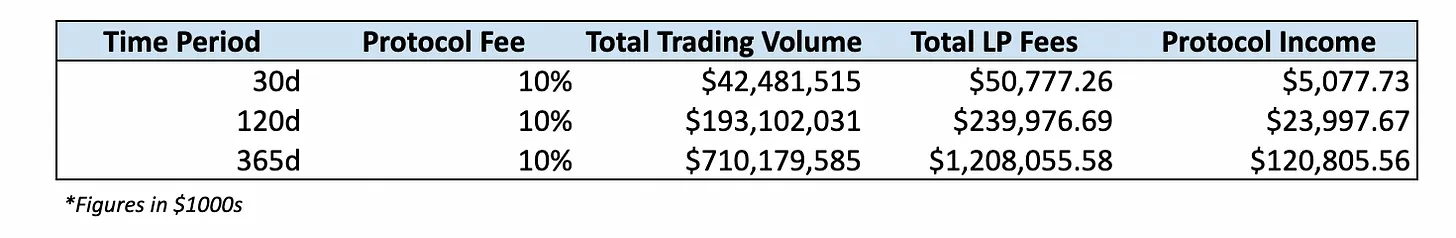

看一下 365 天的数据,我们可以看到,根据 Token Terminal,Uniswap 将产生所有 dapp 中第七高的协议收入,排在 Axie Infinity、NFT 市场如 OpenSea 和 LooksRare、DEX 的 PancakeSwap 和 dYdX 以及具有交换功能的 MetaMask 之后。

但考虑到协议收入减掉代币释放时,Uniswap 将排在第三,仅次于 OpenSea 和 MetaMask,这是因为这三者都没有任何代币释放。

“生产性代币” UNI

现在我们已经了解到,如果激活费用开关,Uniswap 可以赚多少钱。下面,让我们来看看它能给 UNI 代币带来多少价值。

虽然费用开关提案没有要求向代币持有者分配收益,但在未来,UNI 持有者当然有可能选择通过回购或以 ETH 或稳定币等资产分配,将一些协议费用分配给自己。

这是非常重要的,因为它将把 UNI 从一个纯粹的 “无价值的治理代币” 变成一种生产性资产。

让我们假设 Uniswap DAO 选择通过允许 UNI 持有者质押代币来获得以 USDT 形式的奖励,来分配所有从费用开关中产生收入的 50%。

为了保守起见,我们还将假设所有流通的 UNI 的 75% 将被质押以获得这一收益,因为一些供应仍然在中心化交易所等场所,或被用作 DEX 的流动性。

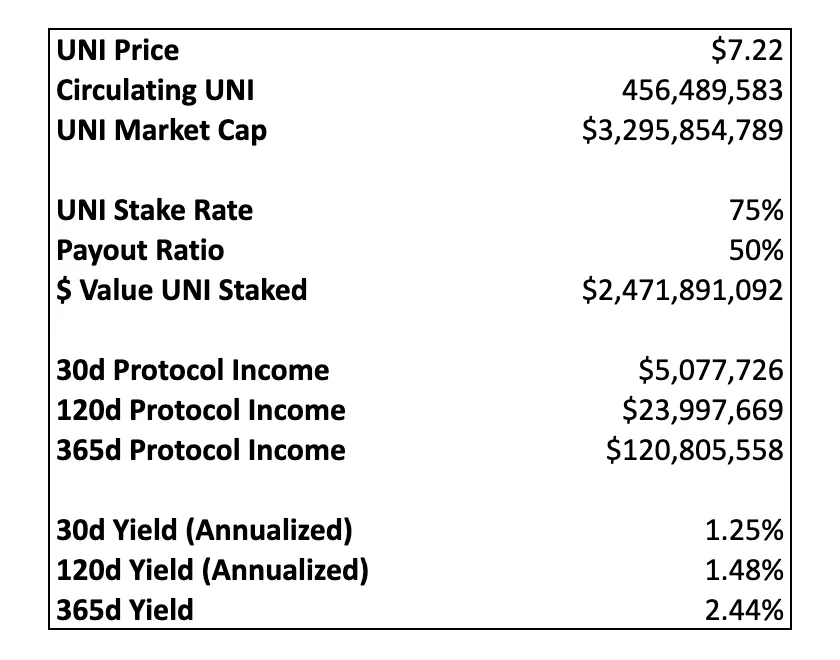

正如我们所看到的,如果在 Uniswap 的所有池中,费用开关以 10% 的费率被激活,假设同样是 75% 的质押率和 50% 的支付率,根据过去 30 天、120 天和 365 天的交易活动,UNI 持有人将获得 1.25%-2.44% 的收益。

虽然这个回报率低于其他 DEX 代币,如 veCRV 和 GMX,它们通常分别支付 4-8% 的 3 CRV 和 ETH 收益率,但考虑到 Uniswap 在该领域的明显领先地位,这个回报率可能仍然对投资者有很大吸引力。

更大的图景

正如我们所看到的,打开 Uniswap 收费开关的影响是巨大的。

激活三个池仅仅是其盈利能力的一个缩影。一个基础广泛的费用开关的激活将立即把 Uniswap 变成所有 Web3 中最有利可图的应用程序之一。

此外,如果 DAO 将部分收益导向代币持有者,UNI 代币将成为一种生产性资产,其收益率虽然处于 DeFi 同行的低端,但仍将超过许多成熟的实体企业。

当然,这些数据是历史数据,没有考虑到任何潜在(和预期)的未来增长。

也许更重要的是,鉴于其作为 DeFi 最知名协议的地位,Uniswap 若成功地打开费用开关,将向市场发出信号,“无价值的治理代币” 实际上可以获得价值。

免责声明:作为区块链信息平台,本站所发布文章仅代表作者及嘉宾个人观点,与 Web3Caff 立场无关。本文内容仅用于信息分享,均不构成任何投资建议及要约,并请您遵守所在国家或地区的相关法律法规。