未来 5 年 DeFi 的最大叙事还是机构客户,底层原因是过去 5 年的 DeFi 用户依然是 Crypto 圈内人/钱,传统的大钱还未进来。

作者:Ray,IOSG Ventures

编辑:Olivia,IOSG Ventures

原用标题:通过固定利率构建 Polkadot 平行链拍卖的机构级信贷市场

封面:Photo by Daniil Silantev on Unsplash

背景

站在经历了 2 年长牛结束的时间点上, 过去的 5 年 DeFi 从无到有经历区块链应用里最为长足的发展(从 2017 年最基础的货币发行&借贷协议 MakerDAO 到 2021 年大量第二层 DeFi 协议涌现)。我们观察到 DeFi 的基础叙事经历着阶段性的改变:普惠金融(让全球所有人无需许可都能用上的金融产品)>> 专业化的金融基础设施(更多向解决机构客户、专业选手的需求、痛点倾斜)。

在 《Rollup 赋能新的金融体系》一文中我们也提到 “一鲸抵万龟:90-4 法则”,作为目前 Crypto 被验证过最成功的场景(叙事、实际使用、商业价值),DeFi 链上的数据不会说谎, 机构客户/巨鲸是 DeFi 最重要的客户,而这个趋势将会愈演愈烈甚至成为未来 5 年 DeFi 的最大叙事。

第二层 DeFi 中的第一块积木:固定利率产品

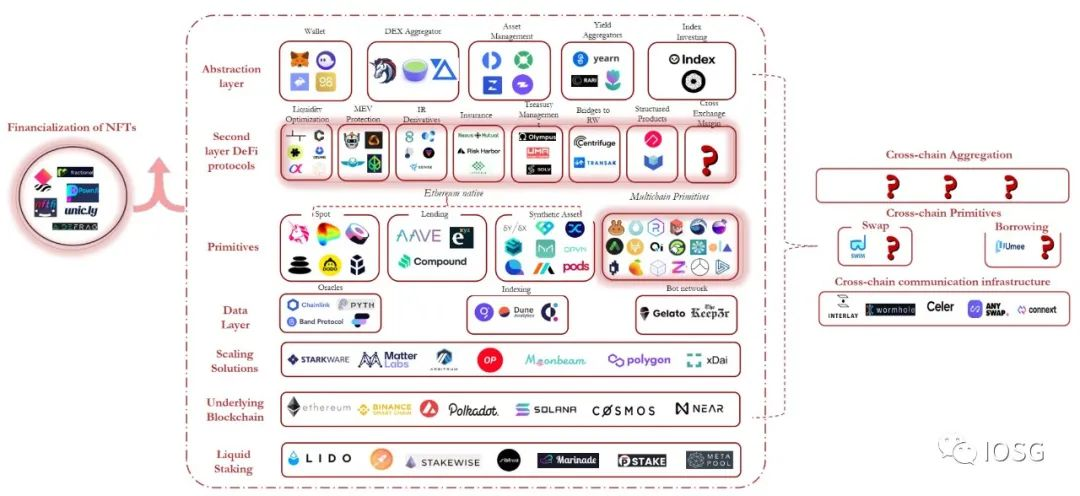

基于上述的逻辑,我们看好下一轮 Crypto 周期中 DeFi 在产品迭代和商业创新上的定位将会更加清晰化:优先解决 B 端客户(专业交易者、金融机构、巨鲸)的各种需求和问题,准备服务/服务好大钱以及即将进场的更多大钱们,这也是 DeFi 的 Second Layer 中那些更复杂的金融协议(如下图标红处,如:固定利率借贷&衍生品、结构化金融产品、流动性优化协议等)的核心价值。

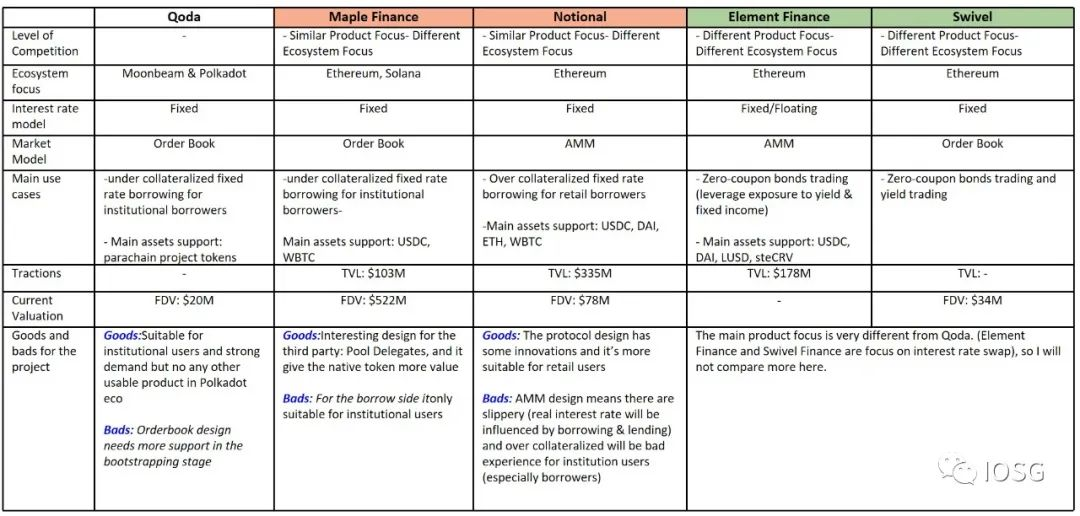

在 Second Layer DeFi 积木中,固定利率的借贷及衍生品其实一直有项目出现,在借贷协议赛道中最知名的目前是 Maple Finance 和 Notional Finance,而更为复杂的固定利率衍生品(如信贷违约掉期、利率市场)也有如 Swivel Finance, Element Finance 这样的玩家。

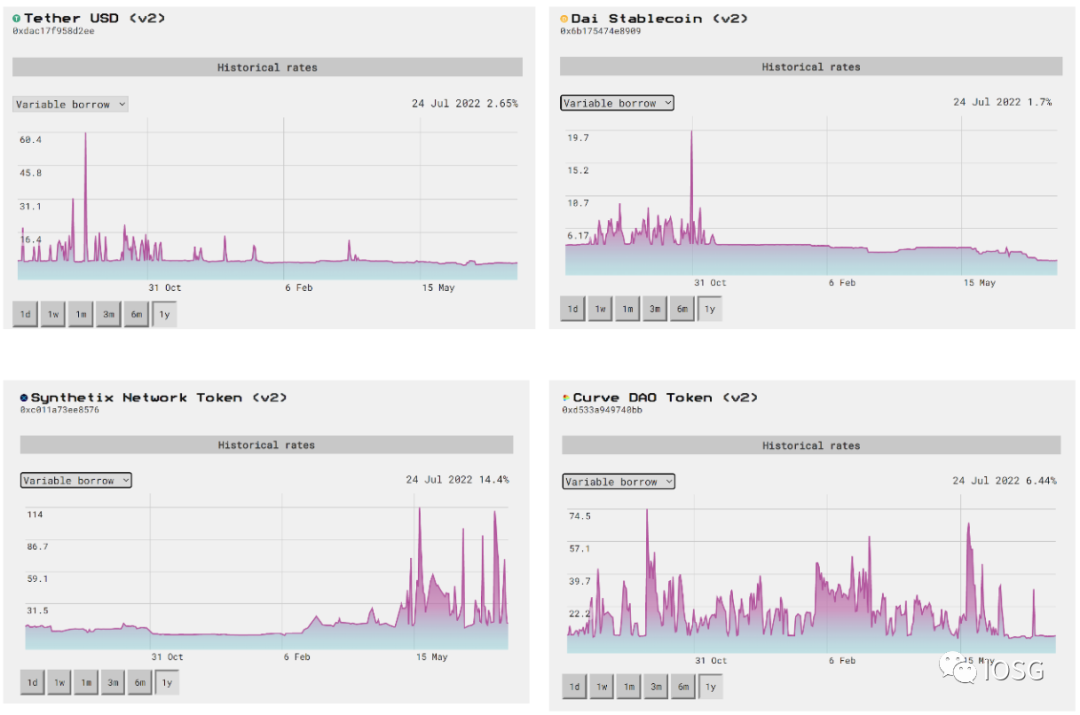

有的人会问为什么专业金融机构为什么一定需要固定利率借贷协议,浮动利率不行么?的确,理论上机构也可以选择通过浮动利率协议执行他们的策略。但是那意味在浮动利率协议(rolling overnight loan)上使用这种策略需要面对利率风险(当现货货币价格大幅波动时,可能会看到利率飙升),而这种风险可能会策略交易者失去所有利润。所以固定利率借贷的大体思路就是让用户提前知道借贷成本>> 然后他们才能评估他们的策略。

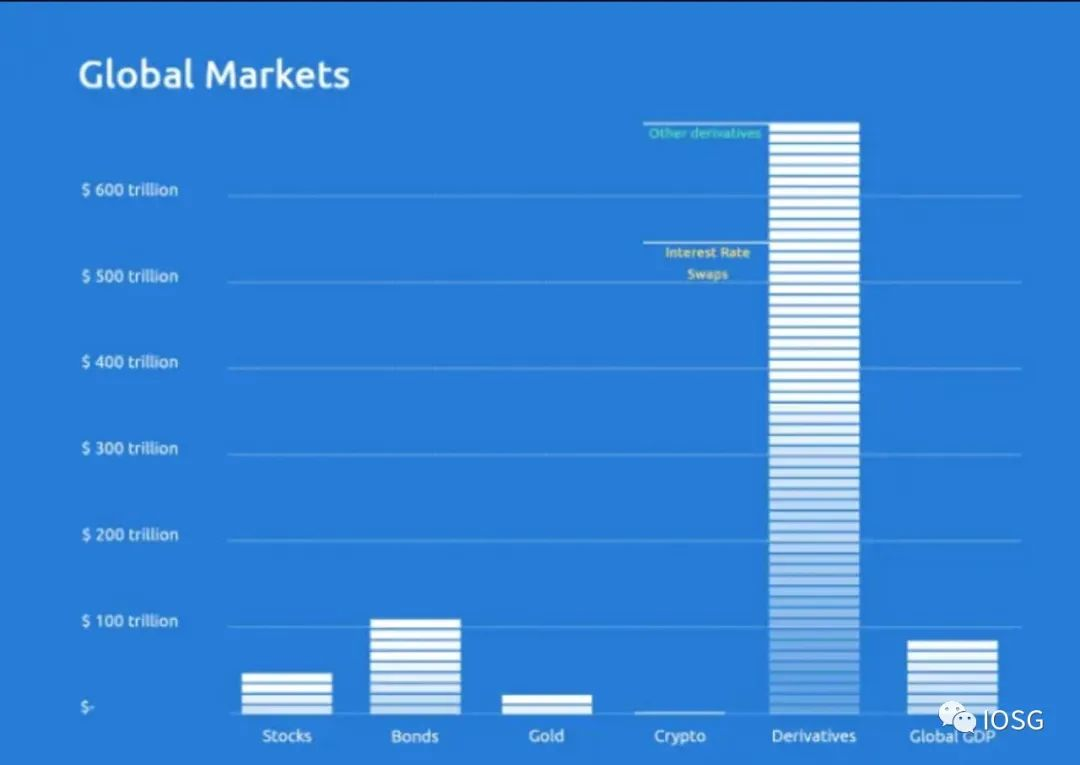

如果我们反观传统金融市场,固收市场要比证券现货市场的市场规模要大 1 倍以上。根据 ICMA 的数据,截至 2020 年 8 月,全球固定收益市场的总体规模约为 128.3 万亿美元。

建立去中心化的信贷市场

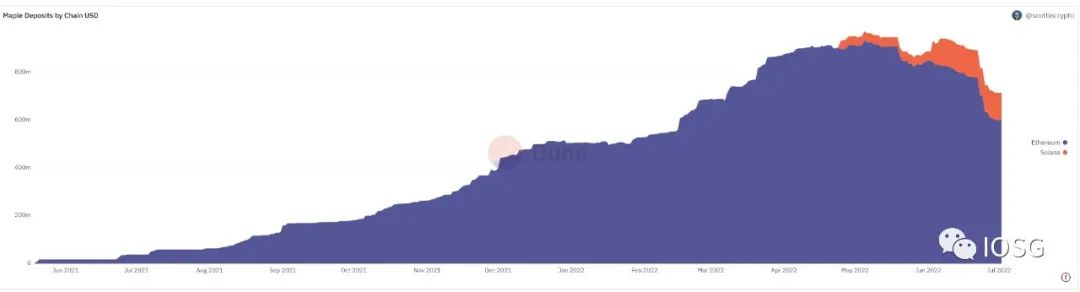

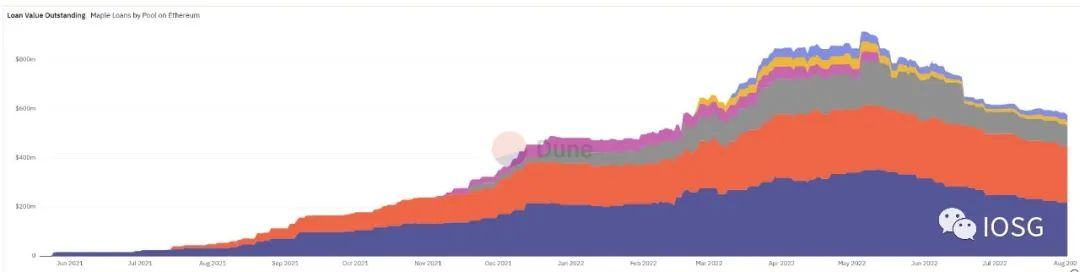

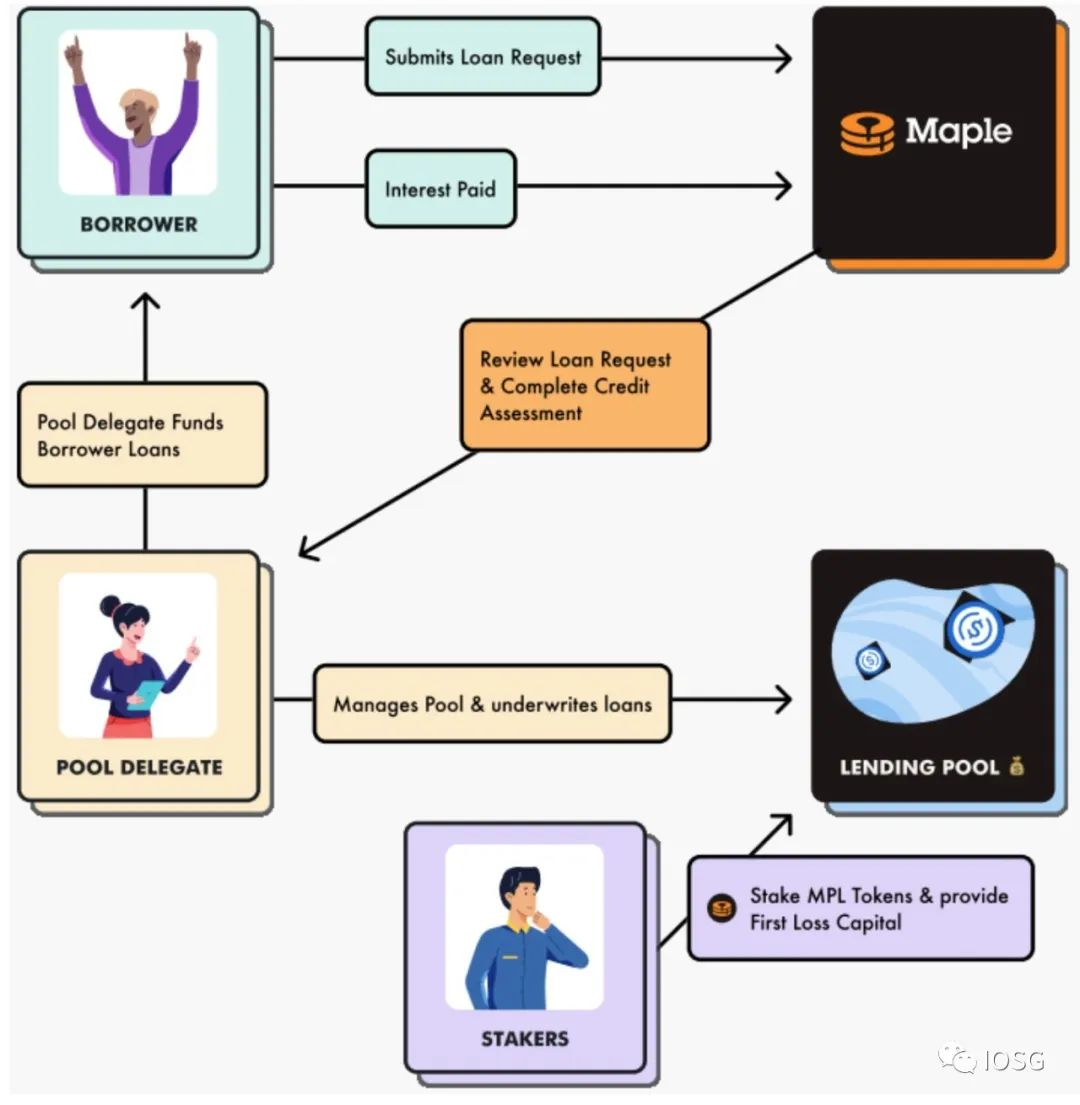

目前固定利率借贷/信贷市场的头部项目 Maple Finance 已经在以太坊站稳了脚跟,资金池管理者超过 7 亿美金的存款,总共发放过 15 亿美金的贷款。其协议最特别之处还是在保证使用体验相对简单的情况下保证风控能够保护贷方的利益(通过引入多个专业的风控第三方参与 KYC、资金池风险管理等角色)。该协议最大的场景就在为机构级客户解决 DeFi 领域超额抵押资金效率低的问题,提供 undercollateralized 的贷款服务同时保证链上透明。

抓住巨鲸的资金效率需求切入到 Polkadot 平行链市场

作为 Polkadot 最重要的基础商业模式,截至目前平行链拍卖已经将近筹集了价值 12.6 亿美金的 DOT,在平行链拍卖中目前机构客户/巨鲸占据了相当大的比重,而它们需要面临的是平行链奖励 token 基本都在 2 年的解锁期,在他们的手上的代币解锁之前需要一个能够对冲代币价格下行风险的对冲工具(目前市面上缺乏这类工具无论是中心化的还是去中心化的)。

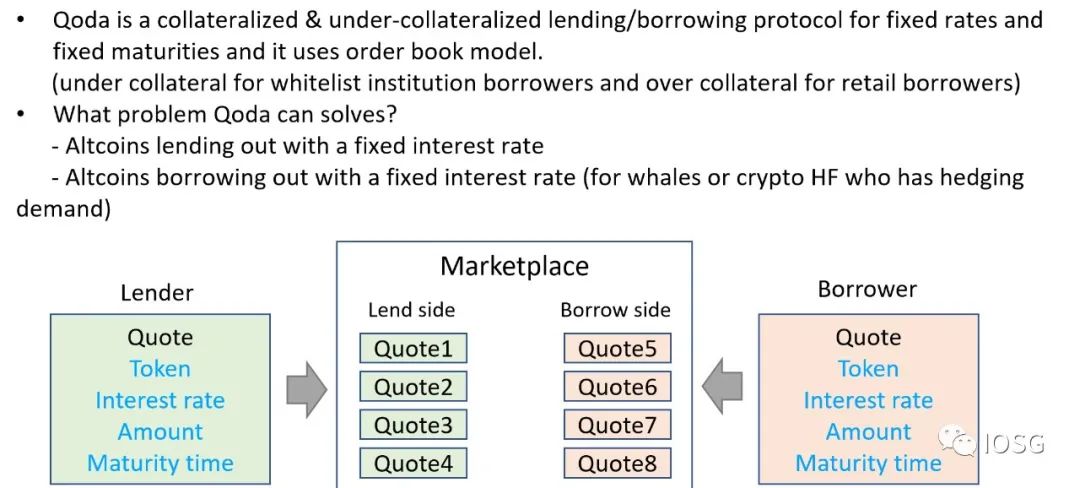

Qoda 作为 Polkadot 目前最大的智能合约平行链 Moonbeam 上部署的协议,致力于创造一个点对点的固定利率借贷市场,而我们认为其首批目标客户将会直接瞄准 Polkadot 上参与众贷的用户。

一方面,通过链上数据我们可以看到参与众贷的投资者中巨鲸依然占据主流。

根据 Polkadot 链上数据, 我们能发现前 9 名赢得 crowd loan 项目中平均有 50% 的资金来自于巨鲸的账户(备注:这里未计入中心化交易所地址链上不透明的因素),因此我们看出来 crowd loan 中巨鲸是重要的参与者。

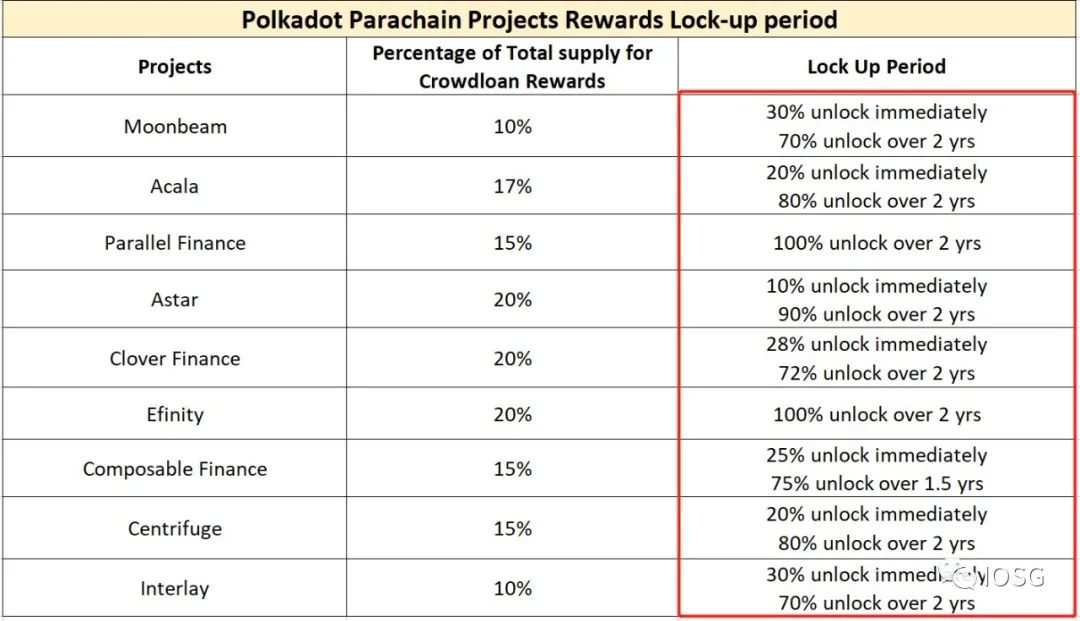

另一方面,这些投资们会直接在 crowd loan 遇到流动性的问题,因为大部分项目 crowd loan 奖励的 token 的解锁周期都在 2 年左右,而很多项目的 token 其实在二级已经有流动性,这意味着 crowd loan 的投资者手上未解锁的 token 需要对冲价格下行的风险。(如下图)

如何解决问题/应用场景

Polkadot 平行链众贷的投资者(尤其是机构/鲸鱼投资者),潜在需求有以下两种:

- Lending out Altcoins(平行链项目的代币):以固定利率贷出手上的 altcoin

- Hedging:作为平行链众贷投资者,在获得代币奖励之前,投资者可以以固定利率借出 token 并在市场上卖出,可视为做空(条件:只适合对于在获得众贷代币奖励之前已经在二级市场上架代币的项目,如 Acala、Moonbeam、Astar 等)

去中心化固定利率市场玩家比较

结论/思考

- 前五年我们看到几乎主流的 DeFi 产品都在协议设计、市场化叙事上不断在服务机构投资者和普通用户之间不断摇摆,但是事实已经证明哪怕是最基础的现货交易市场,大部分的交易量也来自于专业选手而非普通用户,已经由数据跑通的 DeFi 证明了回归。而我们反观借贷市场,同样如此,机构客户占据了主导地位。

- 未来 5 年 DeFi 的最大叙事还是机构客户,底层原因是过去 5 年的 DeFi 用户依然是 Crypto 圈内人/钱,传统的大钱还未进来。如果关心这个事情的朋友也能发现过去一年最 OG 的 DeFi 圈子不断在强调的事情就是不牺牲去中心化、抗审查、安全和无需信任这些去中心化金融基础设施最底层的核心原则(尤其是在 Terra,Celacius, Amber 之后)

- 信用是每个金融生态系统的基石。从这一点出发我们之前看到 Maple Finance 这样的依赖机构之间相互信用的平台似乎是一个暂时可行的解决方案(平衡信用问题和资金利用),但是 3AC 的暴雷其实给所有无担保单纯依赖信用/部分担保+信用的贷款方案带来巨大挑战。

- 在 borrower 和 lende 之间需要单独设立一套第三方负责的风控、身份验证体系。目前针对 B 端用户的固定利率借贷产品做的相对最好的依然是 Maple Finance,在它们的平台中就设立了 “Pool Delegater” 负责验证借款人的身份资质等信息以核查是否有资格给对方发放贷款。

在 3AC、Celsius、Babel 暴雷后,Maple Finance 也发表了声明它们均未从平台上有任何贷款,同时它们也引入了第三方的一些风控服务方。所以可以预见,原来几乎完全依赖机构信用的借贷平台未来会在风控上设置更严苛的审核机制保护贷方的利益,同时借方还是需要放入一定的抵押品目前无法做到真正的无抵押借贷。

免责声明:作为区块链信息平台,本站所发布文章仅代表作者及嘉宾个人观点,与 Web3Caff 立场无关。本文内容仅用于信息分享,均不构成任何投资建议及要约,并请您遵守所在国家或地区的相关法律法规。