相信开放共享的力量。

内容:「Web3 航海家」社群

整理编辑:海外独角兽团队

排版:李雨婷

原用标题:合并之后,我们看好哪些投资机会?|拾象 DAO Insight

封面:Photo by Luca Nicoletti on Unsplash

海外独角兽在上周发布了关于以太坊合并的研究《以太坊合并的理想与现实》,在此之前,我们还组织了一场面向「Web3 航海家」社群成员关于以太坊 Merge 的闭门讨论,本文来自社群讨论的观点整理,感谢社区的各位伙伴们对于研究的贡献和启发。

「Web3 航海家」是由「拾象 DAO」发起的 Web3 专题社区。作为一个价值交流平台,我们主张知识平权、相信开放共享的力量。我们以 “知识” 作为链接点,聚拢了一批聪明的大脑,希望在观点碰撞中过滤出新时代最好的认知和投资实践。

「拾象 DAO」还会持续联动旗下社区,和不同领域从业者、投资者们继续交流行业洞察。欢迎填写我们的问卷领取本次闭门讨论会的完整版回顾。如果您长期关注 Web3、Global SaaS 等领域,或是相关领域从业者,并有兴趣加入我们的行业主题社群,也请详细填写问卷中的自我介绍,我们会经过筛选后定向邀请加入。

以下为本文目录,建议结合要点进行针对性阅读。

01. Merge 并没有解决以太坊的扩容问题

02. PoS 为何一再拖延?

03. Merge 会带来怎样的影响?

04. 以太坊的成本与价值

05. Merge 后看好哪些投资机会?

01. Merge 并没有解决以太坊的扩容问题

不同的解决方案都是在交易速度和安全性之间进行权衡。“可扩展性、安全、去中心化” 是一个不可能三角,不论是 PoW、PoS、DPoS,或是 Solana 的 PoH,如果要提高交易速度,首先就是要提高出块速度。这里面有一个妥协,就是为了提高出块速度,要放弃多少中心化。如果运算量下降,单点安全性也会下降。

尽管 Merge 在测试网上已经成功测试,但从 PoW 到 PoS,“安全、可扩展性、去中心化” 不可能三角里的 tps 不足和 gas fee 高两个关键问题仍然没有解决,tps 还是 15。

回顾去年下半年牛市,当时以太坊上一次交易的费用是 50 美金,一个 SocialFi 项目第一天 6 万用户,就需要 300 万美金的交易费用,成本太过高。当时 OpenSea 的手续费也很高,达到了 2.5%,而 OpenSea 的日活不超过 35 万,巅峰时期日活达到 54 万,交易一个 NFT 就需要 150 美金。如果这个成本不下降,那么至少在链上不会出现太多的突破性应用。在 NFT 市场里,大家愿意支付高昂的 gas 费,主要是投机驱动的。

2021 年加密牛市期间,从钱、人、资源几个维度上最好的项目都在以太坊,所以一个 dapp 最开始往往会选择在以太坊上部署。牛市期间,一个在 BSC(Binance Smart Chain,币安智能链) 上跟以太坊上同样的 NFT ,以太坊的价格是 BSC 的 10 倍。

但如果以太坊连几万用户的应用都支撑不了,这会是很大的问题,web2 里 50 万的用户数是非常小的体量,而在 web3 上是一个很大的用户数。以太坊甚至很难支撑一个几万人的应用,尤其是链上交互。如果支撑不了,难道只能用中心化的交易所吗?因此导致 crypto 最大的应用是币安,行业 70% 的利润属于币安,其次是 Coinbase 等几家中心化交易所,Coinbase 有几千万用户,但那是美金入账、美金提取、建立在 AWS 上,不需要区块链。从历史的数据看,18、19 年的时候,一个以太币仅仅值一两百美金,截止 22 年 7 月 19 日,一个以太币 1583 美金,最高峰时达到 4700 美金。如果没有链上的应用,以太币不值这么高的价格。如果 gas fee 高的问题不能解决,那么以太币的天花板价格就是 4000 美金。以太坊优势是链上的应用,否则应该投资没有应用的比特币。

Merge 是以太坊从 PoW 到 PoS 的共识机制转换。新的共识机制相对比较简单,难点在于新的共识机制建立之后,tps 也有可预期的上限。

例如 Solana,在所有共识算法里且最主流的这几家公链里,它其实相对来讲 tps 是相对较高的,现在平均是 2700 笔左右。但是,Solana 宕机的频率非常高。也就是说,光靠共识机制,做到一定程度的时候,如果所有的交易都是要靠全网来去广播确认,始终还是会有一个在相对短时间里面就能预期到的上限。

因此,以太坊 Merge 完成之后,会有分片机制与 Layer2 致力于以太坊的可扩展性。如果将以太坊类比互联网,分片则类似于路由器,相当于某个分片里面的问题就在这个分片里解决掉。当数据涉及到其他分片的时候,会通过这个路由器中转。然而,困难在于,为了在网络中发出一个数据,找到相应的目标地址并对抗物理上的不稳定,需要一定的协议和算法。但是在加密世界里,要去传递的一个是事实,第二是一种共识,所以难度就会更高。

如果能够实现分片的话,需要等待零知识证明在实际应用上的产出,但现在零知识证明面临技术和学术上的问题,尚未彻底解决。目前来说两三年内不太可能看到分片的实现。

02. PoS 为何一再拖延?

PoS 本身技术没有那么难,很多其他链都做到了,PoS、DPoS 和 Solana 的 PoH,技术上(算法等)比 PoW 简单。以太坊从 2017 年至今一直在做 PoS,需要这么长时间是因为资产体量大、涉及几千亿美元并且涉及到多处的冲突。以太坊这个网络上有不同的开发团队、客户端要彼此协调。即便网络没有问题,网络接口可能也会有冲突。生态伙伴包括钱包节点、服务商、交易所这些都需要非常通畅的沟通,也需要充分的测试。现在以太坊团队应该是在花精力做这些事。

03. Merge 会带来怎样的影响?

1. Merge 六个月后面临解锁冲击

PoS 相当于产量三次减半(减产 90%),目前质押了 1300 万个以太坊币,Merge 后 6 个月会解锁。过渡为 PoS 后,每天会少发行 1.3 万个,半年少发行 200 万个,但 Merge 后会释放之前质押的 1300 万个以太币,尽管是逐步解锁,砸盘力度还是很大。

2. 质押 ETH 成为新的以太坊,两种以太币之间面临脱锚风险

类比商品或传统货币,其价值是需要投入的生产资料及其他成本的总和。所以,如果 ETH 的铸造方式发生改变,人们对于其内在价值的考量会发生改变。Merge 后,质押 ETH 成为新的以太坊,不需要再取出来,就像一种算法稳定币。通过质押获得未来潜在的收益,是对未来风险的预演:质押的 ETH 可以被上层应用直接用来消费,成为了事实上新的以太坊币。很多人质押了底层的以太坊币之后,也不需要再取出来。在这种情况下,用户既取得了流动性的便利,账面上的资产价值也一直在上涨。

但是,一旦出现极端的风险事件,例如外部的流动性冲击,或者是外部特殊的事件对整个系统的一些冲击,那么这两种货币之间的价值会发生脱锚。例如,最近受到市场低迷影响及 LUNA 的暴雷,Celsius 和 3AC 这类大玩家从 Curve 池中撤资,导致 stETH 流动性不足,造成某种程度上的脱锚,对底层资产和上层应用造成死亡螺旋的威胁。

3. 以太坊矿工群体的出路

以太坊挖矿一般用 GPU,而不是 ASIC。ASIC 只能应用于特定的算法,但 V 神一直倡导的是去中心化,不希望像比特币一样有特别大的矿机用算力去压制,所以会用很动态的算法来解题,使得 ASIC 的一套算法变来变去,ASIC 的芯片就没用了。所以现在基本上以太坊的矿工都是用 GPU,就比较好适应做 zk 的算法,即把椭圆曲线的的算法变成加上 zk 里面的一些点乘等。

在以太坊的整个经济生态中,去年 token 的 distribution 约为 60 亿美元,挖矿的收益约 16 亿美元。和以太坊目前 1770 亿美金的市值比起来,大量 GPU 的收益都会比较低。

Merge 的背后是将矿工踢出局,对权力进行重新分配。比特币系统中,用户、开发者和矿工是三权分立。

矿工群体的行动都是利益驱动,并不会对某个系统有特别的忠诚,如果有某个币种能够承受以太坊的大量算力,这个矿币的市值、安全性都会有较大提升。用户没有办法把矿工的权力捕获过来,现在以太坊把矿工踢出局,变成以太坊的大户们去掌控最大的权力。

GPU 也可以用于零知识证明的计算,在 Layer2 的 zk 计算中,GPU 不是用来挖矿,而是加速,在前期交易量还没有做大的时候, zk 的项目方去腾挪出自己一部分的币去激励 prover,相当于让没钱的初创公司去补贴。

但是目前把 GPU 应用到 zk 项目上还存在一些问题:

- 没有把去中心化的权限开放,导致矿工不知道找谁对接

- 有的 zk 项目需要软硬件通用,需要到台积电定制,现有的 GPU 未必能满足当前的系统要求。如果现有的 GPU 达不到足够的 tps,会因速度慢而被惩罚

注:

台积电,全称台湾积体电路制造股份有限公司,属于半导体制造公司。成立于 1987 年,是全球第一家专业积体电路制造服务企业,总部与主要工厂位于中国台湾省的新竹市科学园区。

04. 以太坊的成本与价值

ETH 最根本的内在价值是:为了链上资产的安全性,所去付出的成本和代价。

如果未来链上没有现实世界里的资产,不再需要挖矿、消耗太多电力和设备,而是像现在大部分都是在区块链里面产生的资产,最后也都要在区块链内部消化掉,那其实这种资产本身的价值不会很大,ETH 的价值也不会很大。如果未来想在以太币上面存储一些与现实世界有更多互动的资金,而现在 ETH 的铸造成本又比原来小得多,这里可能会存在一个悖论。

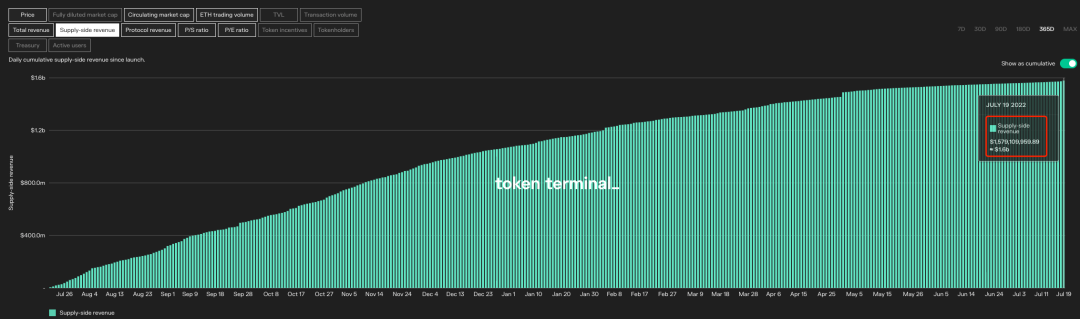

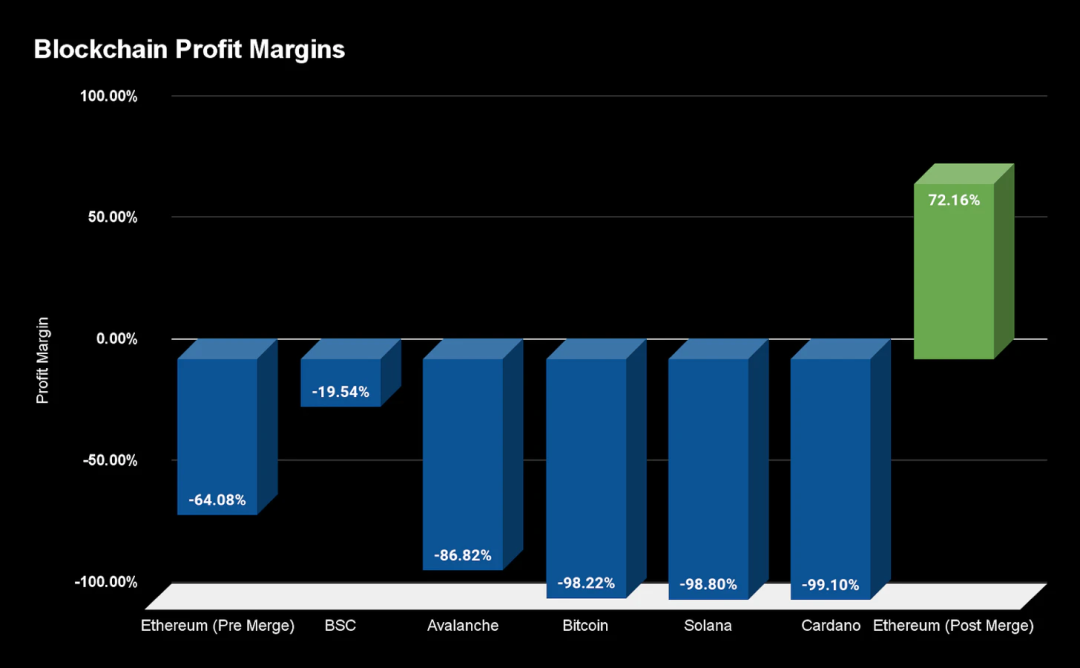

据 Bankless 数据表明,公链基本上都是没有盈利的,甚至每年都是达到 50-60% 甚至 90% 的亏损。Merge 后,减去交易费用,代币奖励可能大于零,甚至可以达到 20-30% 的利润率,所以对 ETH 持有者来说可能是好事。

对于一个公链来说,它的商业模式是出售区块空间。对于以太坊基金会本身的开发团队来说,如果能够实现盈利,就可以把更多的钱用于生态奖励和技术开发。

实现盈利的途径:

- 首先是对区块空间征税,以太坊收取的 gas 费比较高,所以半年的收入是 140 亿美金。其他的 EVM 兼容链,虽然他们的交易量很大,但是 Gas 费很低,排名第二的 BNB 也只有以太坊的 1/20 的收入。

- 其次是增加货币供应。以太坊每年有 4-5% 的通货膨胀率,Avalanche 有 24.76% 的通货膨胀率,本质还是因为不赚钱。如果不赚钱的话,就不能持续。

Merge 将优化成本结构:增加 tps 或者是增加链上生态,增加区块收入,这是开源。节流就是减少安全开支,Merge 的另一个好处是需要奖励给矿工、比如支付电费或者支付固定硬件成本会大大降低。

综上所述,以太坊合并的有趣之处在于,它不仅仅是纯粹的减少发行量,而是从根本上改变了安全预算的支付方式,让以太坊这家已经拥有非常庞大的生态系统的公司实现了盈利,让更多的资金去做技术研发,做更多的探索。

不过在以太坊的盈利模式上也有不同的声音。也参与讨论的嘉宾认为,基金会已经有足够的钱,并且每轮牛市都卖在高点,并不需要寻求其他的盈利模式。更重要的是,以太坊是去中心化的,并不是一家公司。

以太坊生态更好的盈利模式,并不会给基金会带来更多资源。这一观点的前提是,以太坊的 Gas 费已经很高了,公链的收入会被转嫁为用户的成本,一旦用户发现自己被征收了如此高的税,又会有哪些动力持续留在生态中呢?毕竟市场竞争是很激烈的,竞争者层出不穷。

即便成本低了,也并没有改进收入。况且,成本改善对币价未必是好事,因为挖币没有成本了,由于资产的规模,以及对以太坊的流动性和资产的未来价值的期望管理,以太坊向 PoS 转移的速度一直比较慢。现在网络的激励机制(挖矿),使得大家认为去凭空铸造的资产是有价值的。但如果改变现有的激励机制,铸造成本下降对于生态来去说未必是好事。

以太坊不是一个公司,其真正的价值在于,它的性能、能支撑得了多大的应用,能够让用户体验到 web 2 应用上体验不到的东西,比如去中心化的财富存储、更加有效率的 DeFi 等。Merge 之后,可能面临两种情况:一方面收入大幅下降,另一方面成本下降并不一定是好事,所以 Merge 的影响有待观察。

05. Merge 后看好哪些投资机会?

Merge 可能带来的投资机会也是市场关注 Merge 的一个重要原因。针对 Merge 会带来的投资想象空间,我们也在闭门会中展开了大量讨论。如果您对完整版内容感兴趣,请点击 问卷链接 填写后获取。

本篇文章的所有内容来自于「海外独角兽」社群的闭门讨论。感谢社区的各位伙伴们对于我们研究的贡献和启发。

Reference

https://messari.io/asset/avalanche/metrics/supply

https://minery.io/blog/asic-miner-vs-gpu-mining/

免责声明:作为区块链信息平台,本站所发布文章仅代表作者及嘉宾个人观点,与 Web3Caff 立场无关。本文内容仅用于信息分享,均不构成任何投资建议及要约,并请您遵守所在国家或地区的相关法律法规