罗宾汉是券商经纪行业的后来者,但通过降低门槛、游戏化交易以及事件营销等方式迅速成为这个百年行业的新贵。抛开争议,罗宾汉的发展为后来的行业破局者提供了一个清晰的战略超车范本。

作者:David

修订:Evelyn

原用标题:激情散户奇迹 —— 罗宾汉

封面:Robinhood

要点:

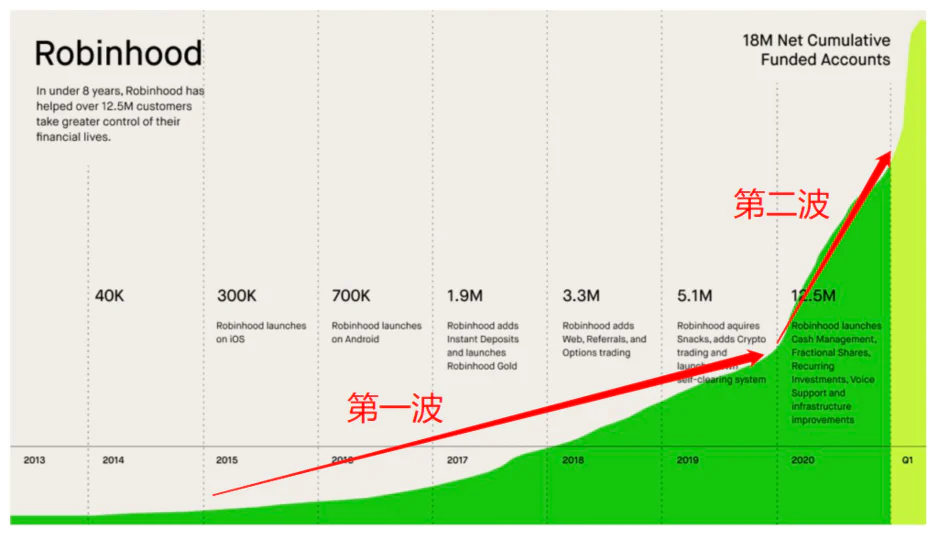

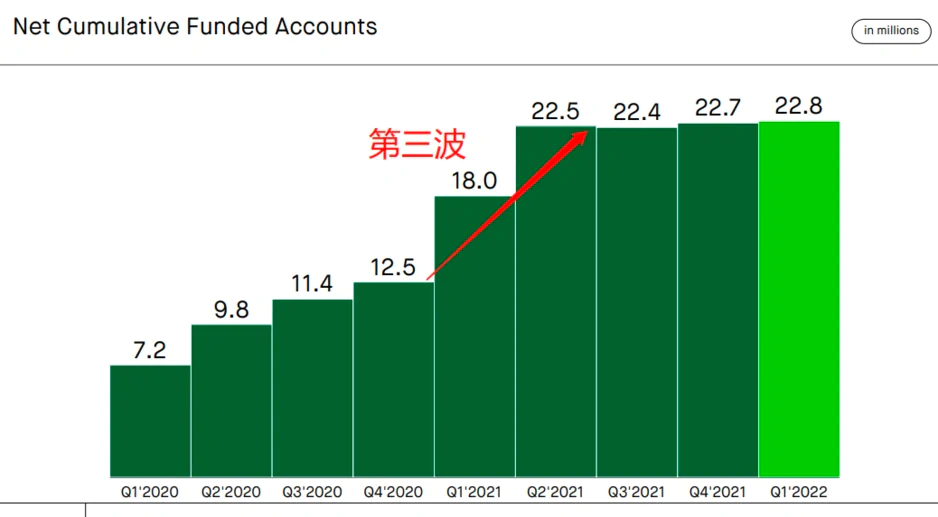

用户激增:自 2013 年推出以来,罗宾汉已成为全球最受欢迎和最具影响力的金融科技应用之一。如今,它拥有超过 2280 万持金账户,而这个数字在 2015 年只有 30 万。

舆论焦点:罗宾汉一直是备受关注的话题,其中包括散户交易狂热、创纪录的 7000 万美元 FINRA 罚款、持续的国会审查、交易中断和日益严重的客户服务问题。

散户平台:罗宾汉用户年龄在 30 岁上下,喜欢游戏,平均账户中位数 240 美金,平均 5000 美金(同业在 7 万美元以上),获客成本 12 美金(同业在 170 美元以上)。

交易数据不透明:大多数经纪商都会发布他们的交易统计数据,以帮助投资者比较订单流的支付情况。由于使用 PFOF(payment for order flow)执行交易,罗宾汉无法向公众披露这些信息。也同样因为 PFOF,美国监管已经针对罗宾汉给出多笔罚款,同时在酝酿新的监管规定全面禁止 PFOF。

一、三波用户激增:如何用自下而上的方式抓住长尾用户

用户激增第一波(30 万到 500 万):交易门槛的显著降低

罗宾汉刚开始便退出免佣金服务(一般证券平台在 8-10 美元每手),并且没有最低账户资金要求,使低收入的首次投资者更容易开始交易。用户还可以交易零碎股份——公司单一股份的零碎(可以小到 1/1000000),而不是整股。这使得投资苹果等股票或者 ETF 变得更加容易。

这种可访问性大大扩展了平台的总潜在市场,交易用户从通常年龄较大、较富有的个人(至少有一些投资知识)转向更年轻、经验较少、更穷的人。例如,罗宾汉的平均客户是 31 岁,而 Charles Schwab 的平均客户是 50 岁左右。绝大多数 20 多岁的年轻人有了第一次上车交易证券的机会。

零碎股票只能在罗宾汉账户之间转移,无法转出 ,若强制转出,则会导致零碎股票被出售。

附:客户如何在罗宾汉上交易

在用户开始在罗宾汉上交易之前,他们必须申请一个证券经纪账户。这是因为美国证券交易委员会 (SEC) 要求在美国运营的所有经纪商收集和验证在其平台上进行交易的个人的个人信息,包括他的净资产和社会安全号码;同时客户还需要提供其银行账号,用于入金及出金。

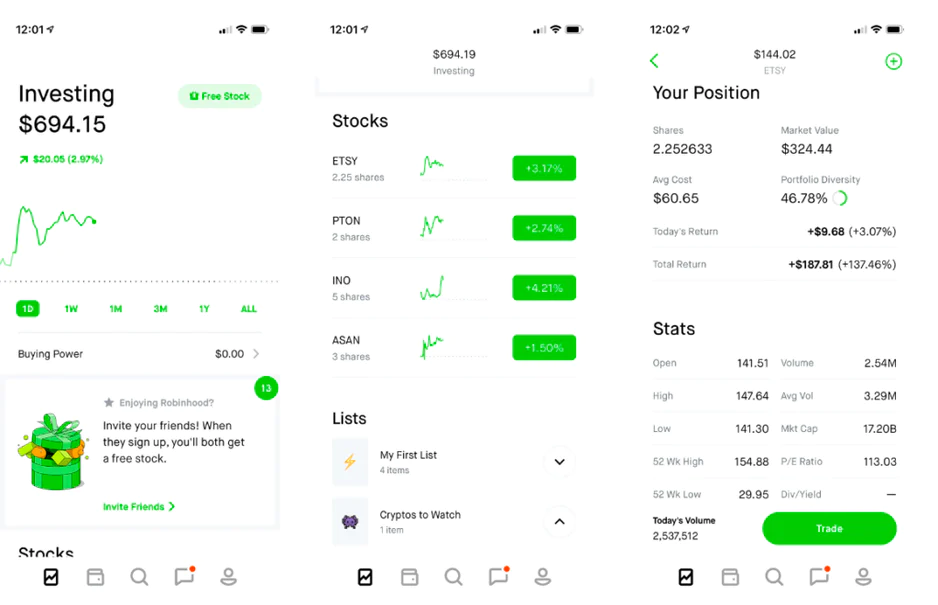

用户激增第二波(500 万到 1250 万):简洁、游戏化体验

证券账户开立后,用户进入如下页面。罗宾汉交易页面设计比一般经纪账户更加简洁。账户持有人的头寸以绿色(涨)或红色(跌)进行汇总,提供对其整个投资组合的概览。只需双击股票代码,即可买卖股票或加密货币。交易在用户账户历史中显示为简单交易,与银行应用程序显示存款和取款的方式大致相同。

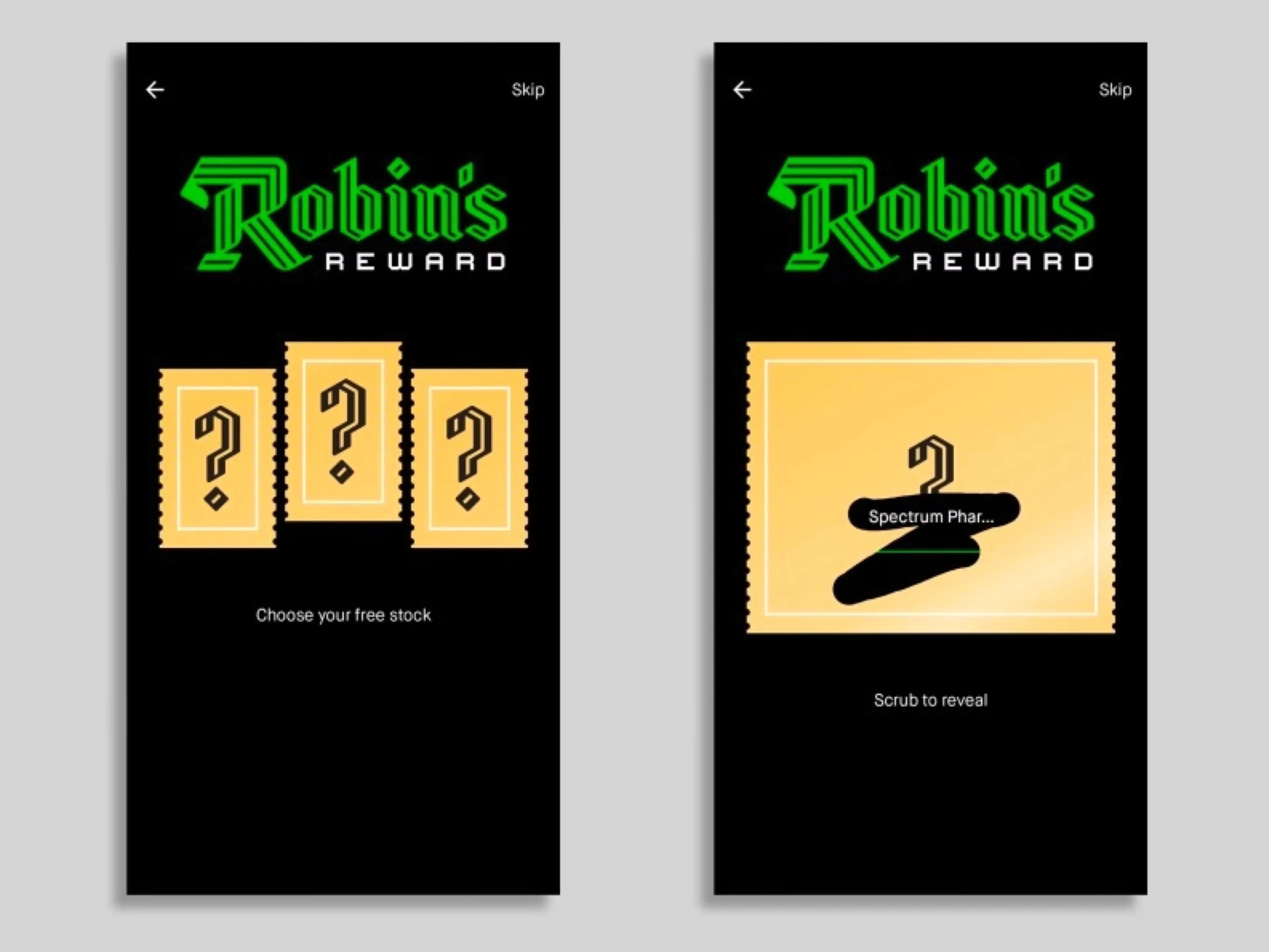

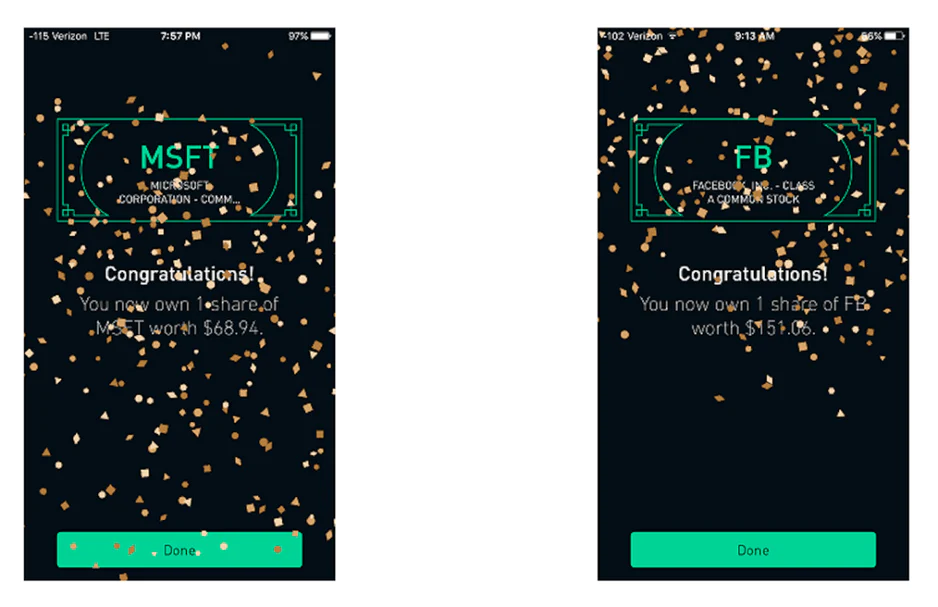

一旦客户开始与应用程序交互,游戏化元素就开始了。罗宾汉的承诺之一是新账户将获得免费股票——随机确定的公司的单一股票。虽然新用户理论上可以获得苹果或特斯拉等公司的股份,但实操中这不太可能。新用户有 98% 的机会获得价值在 2.50 美元到 10 美元之间的股票,以此来进行用户增长。

罗宾汉利用驱动游戏行为的相同心理动机,构建 UI 来取悦那些不熟悉主动投资的人。其界面充满了表情符号、推送通知、数字五彩纸屑和支持确认电子邮件。它的 “游戏循环” 使股票交易变得容易,同时提供感官反馈。

通过取悦用户,罗宾汉创造了玩家而不是投资者。这有助于他们忽略这样一个事实,即投机性投资非常困难,并可能导致他们损失大量资金 —— 即使他们是花费数小时和数天审查公司和交易的专业人士。

这种游戏体验的加入,加上新冠流行带来的居家隔离,美国政府向公民发现金,等等,都被认为是罗宾汉在 2020 年前 4 个月猛增大约 300 万新用户的原因。在 2020 年第一季度,这些所谓的 “新冠股票交易者” 交易的股票数量是 E-Trade 用户的 9 倍,是嘉信理财用户的 40 倍。同时期罗宾汉交易的期权合约数量是嘉信理财用户的 88 倍。

讨论:交易游戏化的利弊

最终有证据表明,罗宾汉上面的交易员的表现不如机构投资人。俄克拉荷马州立大学和埃默里大学的独立研究发现,就平均而言,罗宾汉交易员购买的股票在接下来的 3 到 20 天内表现不会很好。

“我们发现罗宾汉所有权的变化与未来回报无关,所以将罗宾汉的用户标记为市场上的 “噪音交易者”。然而,罗宾汉可能仍然具有真正的价值。该应用程序为一般的散户投资者提供了一个尝试交易的机会 —— 只需 1 美元。”

“罗宾汉 APP 让华尔街感觉像是一场只赢不输的游戏 —— 而不是一个让你在一分钟内就失去毕生积蓄的地方。”

https://papers.ssrn.com/sol3/papers.cfm?abstract_id=3776874

用户激增第三波(1250 万到 2250 万):爆款事件营销

WSB 喊单 Meme 股,马斯克喊单狗狗币

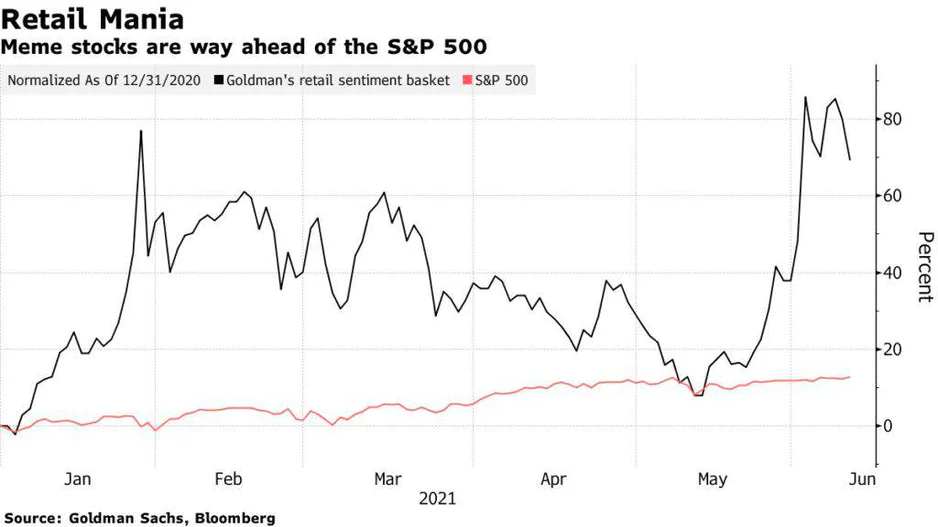

在 WallStreetBets subreddit 成员的煽动下,Meme 股票交易在 2021 年初出现爆炸式增长。业余日内交易者推高了 GameStop、AMC 和百思买等陷入困境的公司的股价,其中,部分是为了拉爆对冲基金的空仓,部分是为了好玩,部分是为了赚钱。

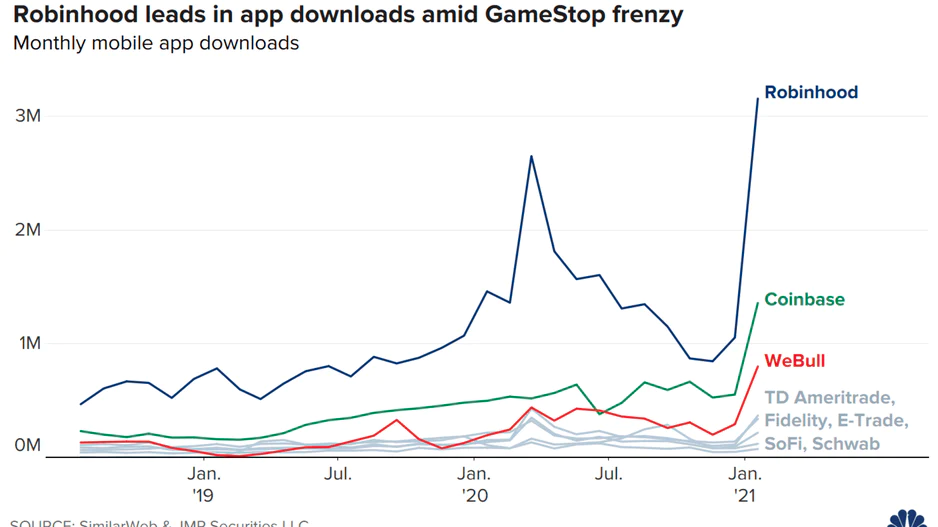

这些交易员中有很大一部分转向罗宾汉来执行这些交易(可能是由于开户成本低),导致罗宾汉应用程序短时间收到大量订单,以至于它被迫停止交易——这后来引起了监管部门的审查。

21 年 1 月当月,罗宾汉新开户数超过了其他所有机构的总和。

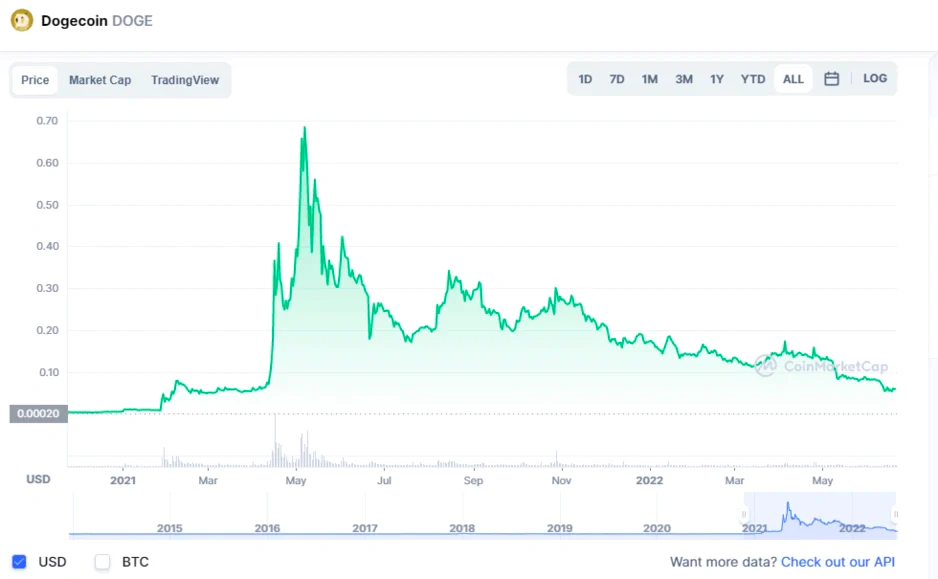

该公司也是加密货币市场激增的一大受益者。该应用程序允许投资者买卖七种数字货币,包括比特币、比特币现金、狗狗币、以太坊和莱特币。其中狗狗币是最大交易币,去年高点二季度贡献了加密收入的 60% 以上,全年收入的 25%。不得不说,狗狗币去年二季度暴增 20 倍,也是马斯克喊单、罗宾汉散户涌入追高的功劳。

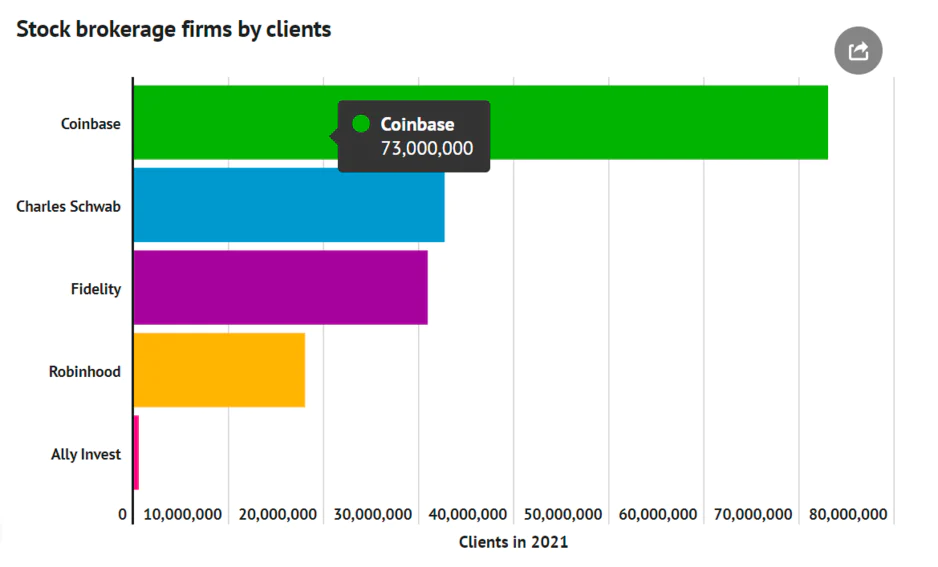

罗宾汉三波增长的结果,首先,是在几十年排名稳定的经纪机构市场,异军突起成为新的一极。

其次,散户崛起开始成为金融机构及上市公司必须重视的重要力量。2020 年,嘉信理财预计散户交易者的总资产为 50 万亿美元,占所有美股交易量的 20%,比 2010 年翻了一番。罗宾汉的出现促成并加速了投资者的散户化,敏感的公司已经开始重视 IR 及 PR 的融合;

最后,投资品及消费品的界限开始变得更加模糊。在 2015 年至 2021 年期间,一半以上的资金账户来自新手。年轻一代的加入不仅影响了市场的复杂性,也影响了投资文化。过去一年的 NFT 狂热可以追溯到这批非常年轻的投资人身上,因为投资和股权成为自我表达的手段。

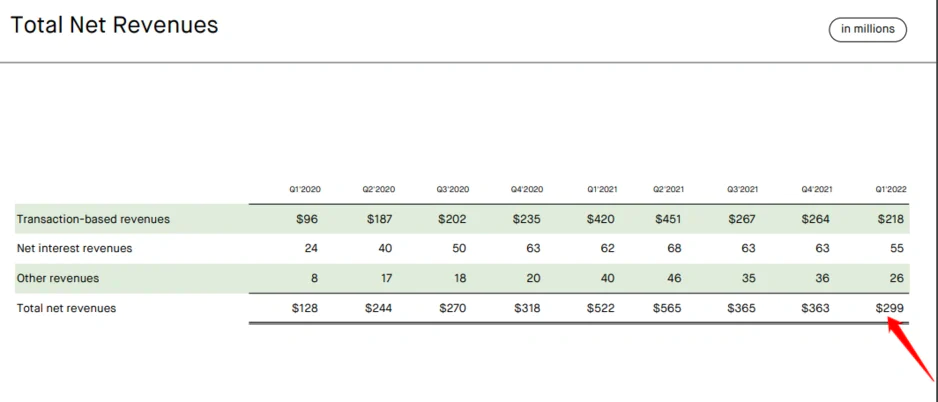

现状:疯牛已走,情况不妙

从今年一季报来看,月活用户同比下滑 25%,平台收入同比减少 47%。股价已经从去年 IPO 高点跌掉 80%。

二、罗宾汉典型用户画像

罗宾汉拥有超过 1300 万平均年龄为 31 岁的用户,因此,罗宾汉将自己定位为希望参与游戏的年轻投资者的理想选择——即使这意味着通过零碎股份进行少量投资。

根据罗宾汉首席执行官 Vladimir Tenev 的说法,客户账户规模的中位数为 240 美元,而平均账户规模约为 5,000 美元。相比之下,在 E-Trade 于 2020 年被摩根士丹利收购之前,该公司的平均经纪账户价值估计约为 6.9 万美元。摩根士丹利的平均账户价值甚至更高,约为 17.5 万美元。

在获客成本方面,罗宾汉获得新资金账户的平均成本从 2019 财年的 53 美元下降到 2020 财年的 20 美元,下降了 60%。在 2020 年和 2021 年的第一季度,平均 获客成本从 32 美元减半至 15 美元。

2018 年,E-Trade 花费 1.7 亿美元从 Capital One Financial 购买了超过 100 万个经纪账户(代表资产 18B 美元),这些账户的价值约为每个 170 美元。在电话会议上谈到这笔交易时,E-Trade 的一位高管表示,这 “远低于我们为满足我们目标概况的广大客户的典型客户获取成本”,这表明 E-Trade 的 获客成本通常高于它为每个经纪账户支付的 170 美元。

三、罗宾汉交易加密服务

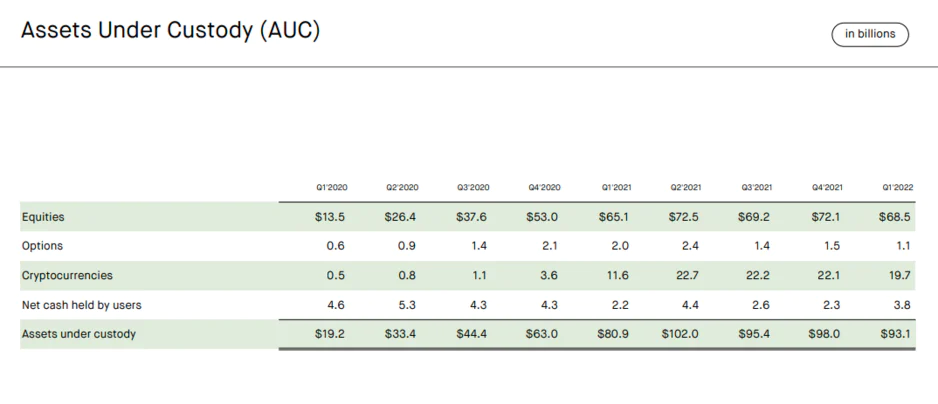

Robinhood Crypto 于 2018 年推出,直接与 Coinbase 等加密货币经纪公司竞争,罗宾汉优势在于其提供免佣金交易服务。在 21 年第一季度,950 万客户在平台上交易比特币、以太坊和狗狗币等加密货币——比上一季度增长 458%。22 年一季度末公司平台沉淀的加密资产规模来到接近 200 亿美元,而同期 Coinbase 平台沉淀加密资产规模为 2560 亿美元。Robinhood Crypto 相对较弱的地方在于它缺乏转账或取款功能:客户目前无法将他们的加密资产转入或转出他们的账户。

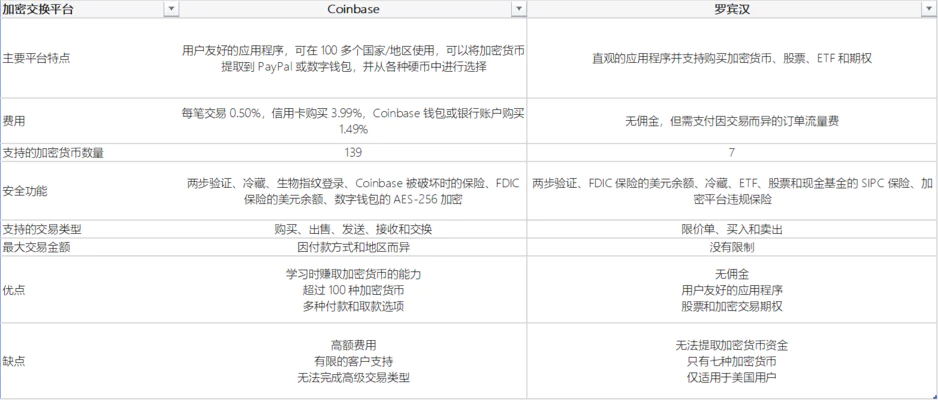

罗宾汉与 Coinbase 交易加密货币主要的优缺点对比如下:

两个平台的运作方式相似,允许用户使用简单的注册过程和类似的验证措施来创建帐户。罗宾汉将交易交给做市商执行,并向投资者收取订单流费用。连接银行帐户后,客户可以购买加密货币,但在将它们出售为现金之前,客户无法将它们转移到数字钱包中。

相比之下,Coinbase 是一个在线加密货币交易所,客户可以完全控制其代币,并可以随时将它们提取到数字钱包或冷钱包中。

四、订单流(PFOF)交易模式

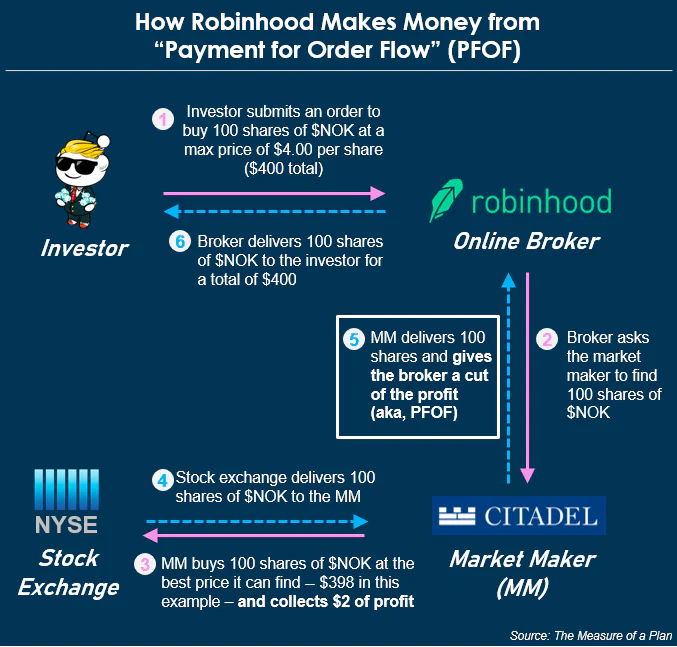

罗宾汉采取 PFOF(payment for order flow)来执行交易。PFOF 是一种有争议的做法,经纪商指示被称为 “做市商” 的第三方代表他们执行交易。对于罗宾汉,该过程如下所示:

首先,投资者通过罗宾汉应用程序下单买卖股票或者加密货币。

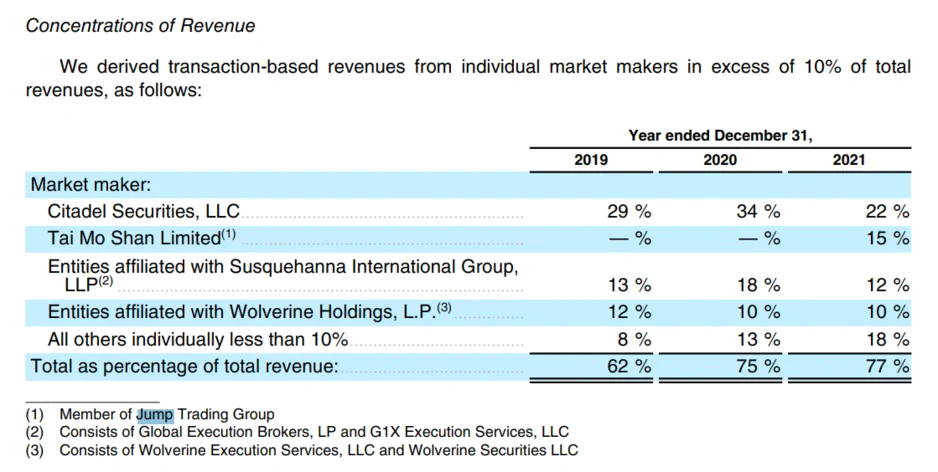

接下来,罗宾汉将该订单传递给 Citadel Securities 或 Coinbase 等做市商,后者实际执行交易。做市商为这些订单向罗宾汉支付回扣费用——通常是几分之一美分。

最后,交易由做市商执行,做市商通过以略低于卖出股票的价格购买股票来获利。

美国证券交易委员会称,做市商 “通常比零售交易商和经纪人拥有更多的信息和处理能力”。从理论上讲,这使他们成为大宗交易的理想中间人。但由声名狼藉的前投资银行家伯尼麦道夫开创的 PFOF 由于缺乏透明度而备受争议。

根据 SEC 规则 605,做市商在法律上有义务为每笔交易提供尽可能最佳的执行质量。“执行质量” 是指执行价格(一种证券的实际成本,而不是其理论价格)与该证券的买价或卖价的接近程度。但是,虽然做市商在法律上被迫为其客户寻求尽可能最佳的交易执行,但他们并没有被迫提供尽可能最好的价格。这可能导致做市商以对他们有利的价格执行交易,但可能不符合交易者的最佳利益。

罗宾汉并不是唯一一家利用 PFOF 的经纪商。Charles Schwab 和 E-Trade 等其他经纪公司也从 PFOF 中赚钱,尽管比 Robinhood 少得多——PFOF 仅占 Schwab 收入的 3% 和 E-Trade 收入的 17%。在 2019 年被 Schwab 收购之前,TD Ameritrade 报告称其订单流支付约为每股 0.1 美分,而 E-Trade 也报告了类似的数字。

罗宾汉对 PFOF 的严重依赖给它带来了严重的法律问题。2019 年 12 月,金融业监管局 (FINRA) 因 “违反最佳执行” 而对罗宾汉处以 125 万美元的罚款,2020 年 12 月,美国证券交易委员会指控该公司误导其客户,并处以 6500 万美元的罚款。

附录 1:针对加密资产的会计安排

摘自罗宾汉 2021 年年报:

我们在用户的加密货币交易中充当代理。我们已经确定我们是代理,因为我们在交付给用户之前不控制加密货币,我们主要不是负责向我们的用户提供加密货币,我们不会面临由以下因素引起的风险加密货币交付给客户之前的市场价格波动,我们不设置向用户收取的价格。在平台上购买加密货币后,用户是其合法拥有者,我们和用户托管的加密货币拥有所有权的所有权利和利益,包括加密货币的升值和贬值权。因此,我们代表用户保管的加密货币未反映在我们的资产负债表中。

附录 2:罗宾汉加密钱包及罗宾汉 3

通过罗宾汉 3,用户可以 SELF CUSTODY 所持的加密货币,但用户可以通过罗宾汉来使用助记词;同时拥有 CEX 的丝滑体验;并且可以通过界面的触觉体验来感受加密货币的交易,P2P 转账以及 DEFI 的多种功能。

附录 3:投资人

在罗宾汉的多轮融资筹集的约 57.4 亿美元期间,他们吸引了许多具有传奇色彩的风险投资公司,包括 Andreesen Horowitz、Sequoia、Kleiner Perkins 和 Google Ventures。

免责声明:作为区块链信息平台,本站所发布文章仅代表作者及嘉宾个人观点,与 Web3Caff 立场无关。本文内容仅用于信息分享,均不构成任何投资建议及要约,并请您遵守所在国家或地区的相关法律法规。