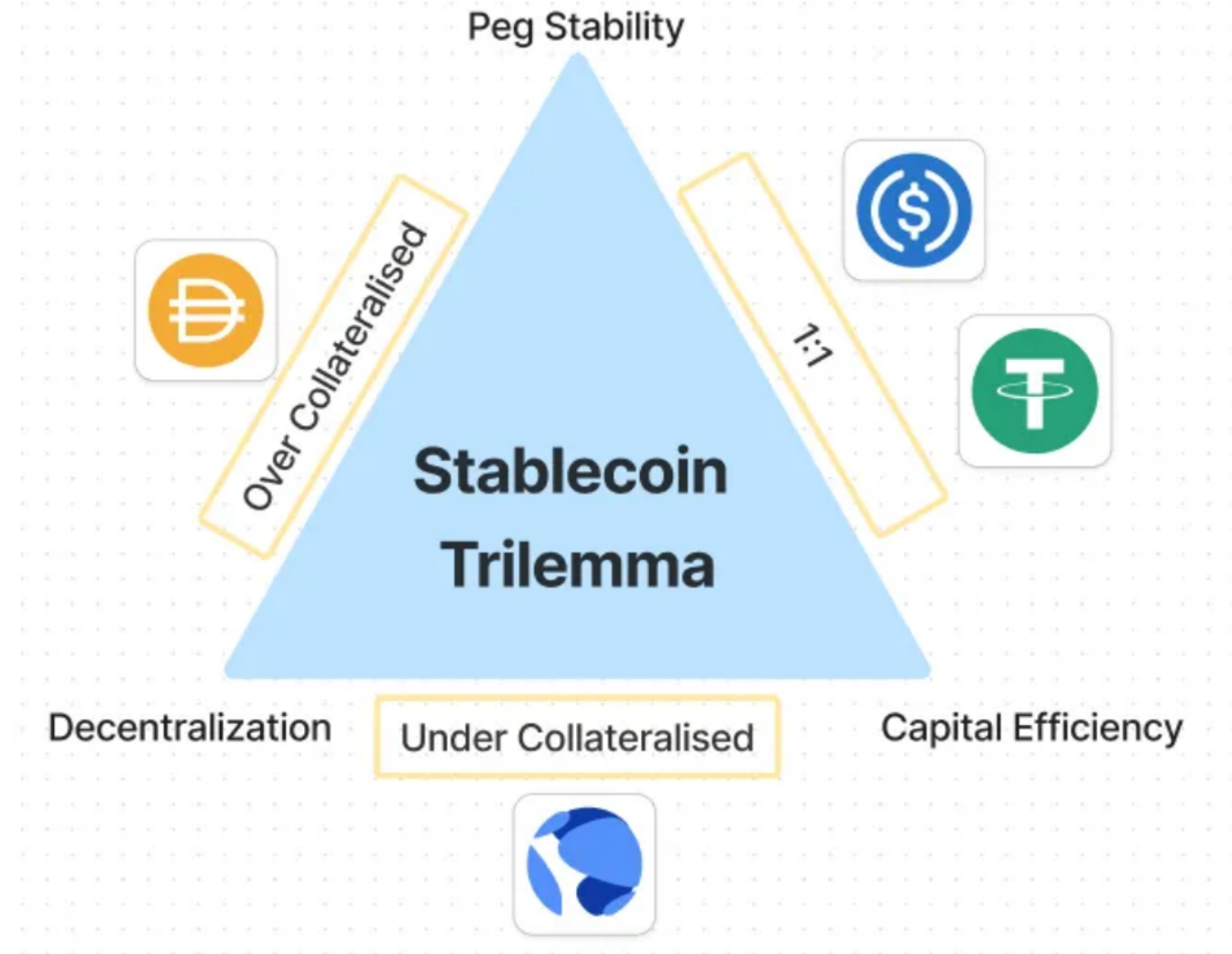

稳定币设计面临三难困境,难以同时实现汇率稳定、资本效率和去中心化,各类型稳定币在此之间权衡取舍,未来可能会有新的解决方案出现。

原文:The Stablecoin Trilemma and Its Challengers (I)

编译:白话区块链

封面:Photo by Vimal S on Unsplash

稳定币已成为加密货币生态系统中的关键元素,在以极端波动性著称的市场中提供稳定的价值。从促进日常交易到支持复杂的去中心化金融(DeFi)操作,稳定币对于更广泛的加密经济的运作至关重要。然而,其设计涉及到若干复杂的权衡,被统称为 “稳定币三难困境”。

1、理解稳定币三难困境

稳定币三难困境指的是在设计稳定币时,几乎不可能同时实现以下三个关键目标:

1)汇率稳定:保持稳定的价值,通常与美元等法定货币挂钩。这对于用户信心至关重要,因为稳定币应始终保持其价值稳定。

2)资本效率:有效利用抵押品或支持资产。理想情况下,稳定币应尽可能少地依赖抵押品来维持其汇率,从而提高系统的效率和可扩展性。

3)去中心化:通过网络分布式控制,摆脱集权控制。去中心化是加密货币的核心原则,确保透明性并降低单点故障的风险。

在这三者之间取得平衡极具挑战性,大多数稳定币往往优先考虑其中一个或两个目标,而牺牲其他。在本文中,我们将探讨不同类型的稳定币——特别是算法稳定币和法币支持稳定币——如何应对这一三难困境。

2、算法稳定币:创新与风险

算法稳定币试图通过算法和市场机制,而非直接抵押资产来维持其汇率稳定。最臭名昭著的算法稳定币例子当属 TerraUSD(UST),这是一个曾以其创新方式吸引加密世界注意却最终戏剧性崩溃的项目。

1)TerraUSD(UST):兴起与陨落

由 Luna 基金会(LFG)推出的 UST 旨在通过与网络原生 TokenTerra(LUNA)的平衡机制,维持其与美元 1:1 的挂钩。其设计理念是通过销毁 LUNA 来铸造 UST,反之亦然,从而通过供需动态来保持 UST 的稳定。

这种机制加上 Anchor Protocol 提供的高年化收益率(APRs),吸引了大量投资者和用户。在巅峰时期,UST 是使用最广泛的稳定币之一,LUNA 的市值也随之飙升。

然而,当市场信心动摇时,系统的崩溃开始了。2022 年 5 月,一次大规模抛售导致 UST 脱钩,失去了其 1 美元的价值。随着恐慌蔓延,本应稳定 UST 的算法反而加剧了问题,导致了所谓的 “死亡螺旋”,UST 和 LUNA 的价值双双暴跌。

UST 的崩溃产生了广泛的影响,蒸发了数十亿美元的价值,并给更广泛的加密市场带来了冲击波。这一事件还引发了监管机构的广泛审查,突显了算法稳定币固有的风险。正如你可能记得的那样,LUNA 崩溃后,加密市场的寒冬更加严峻,迎来了一个 “冰河时代”。

虽然算法稳定币可能提供高资本效率和去中心化,但它们对市场动态的依赖让它们容易受到极端波动和信心丧失的影响。

2)FRAX:从算法稳定到法币支持的转变

FRAX 最初作为部分算法稳定币推出,支持资产包括 USDC 和其原生 TokenFXS。系统通过动态调整 USDC 和 FXS 的比例,来平衡稳定性与资本效率。

然而,在 TerraUSD(UST)崩溃后,FRAX 团队重新考虑了其策略。为避免类似风险,FRAX 正逐步转向完全由法币支持的模式,100% 依赖 USDC 储备。这一战略转变旨在增强稳定性,并减少与算法机制相关的脆弱性,将 FRAX 定位为稳定币领域中更安全的选择。

3、法币支持的稳定币:以去中心化为代价换取稳定性

与算法稳定币相比,像 Tether(USDT)和 USD Coin(USDC)这样的法币支持稳定币通过持有法定货币或等值资产储备来维持其汇率稳定。这种模式提供了强大的汇率稳定性和资本效率,使这些稳定币在加密货币市场中不可或缺。

1)Tether(USDT):先驱者

Tether(USDT)是最早被广泛采用的稳定币之一,至今仍是市值最大的稳定币。理论上,每个 USDT 都由储备中的 1 美元或等值资产支持。这种模式在 Tether 经历重大市场波动时,证明了其维持汇率稳定的有效性。

然而,Tether 一直面临着关于其储备透明度的质疑。市场上关于 USDT 是否完全由美元支持,或 Tether 是否在储备中持有风险更高的资产的争论,已引发了监管调查和市场质疑。尽管存在这些担忧,Tether 凭借其流动性和广泛的采用,仍主导着稳定币市场。

2)USD Coin(USDC):受监管的替代品

USD Coin(USDC)由 Circle 与 Coinbase 合作发行,定位为比 Tether 更透明、受监管的稳定币替代品。USDC 的储备定期进行审计,并完全由现金和短期美国国债支持。这种透明度使 USDC 成为寻求可靠稳定币的机构和 DeFi 项目的热门选择。

然而,USDC 也并非毫无风险。2023 年初,硅谷银行(SVB)的倒闭影响到了 USDC,因为它的一部分储备存放在该银行。这导致了 USDC 暂时脱钩,其价值一度跌至约 0.90 美元,市场担心其储备可能遭受损失。尽管最终问题得到了妥善解决,但这一事件暴露了法币支持稳定币即便在完全抵押的情况下,也可能受到外部金融冲击的影响。

3)中心化风险与稳定币生态系统

USDT 和 USDC 都展示了法币支持稳定币固有的权衡。尽管它们提供了强大的汇率稳定性和资本效率,它们仍是依赖于信任发行公司的中心化实体。这种中心化带来了风险,比如监管干预、储备管理不善,或像影响 Circle 的银行危机等外部冲击。

此外,这些稳定币的中心化与加密货币世界广泛倡导的去中心化理念形成鲜明对比。许多用户和开发者对依赖中心化实体持谨慎态度,因为这些实体可能会进行审查、地址封禁或采取其他控制措施,破坏区块链技术的无许可特性。

尽管存在这些担忧,法币支持的稳定币已成为加密货币生态系统中不可或缺的一部分。它们的稳定性和流动性使其在交易、DeFi,甚至跨境支付中发挥了重要作用。然而,由于其中心化及相关风险,人们仍在持续探索更去中心化且稳定的解决方案。

4、结论:稳定币三难困境的现实考验

稳定币三难困境为加密货币行业带来了根本性的挑战。像 TerraUSD 和初期形式的 FRAX 这样的算法稳定币,追求去中心化和资本效率,但在市场压力下却难以保持稳定。像 USDT 和 USDC 这样的法币支持稳定币则提供了稳定性和效率,但以牺牲去中心化并引入信任风险为代价。

每种类型的稳定币都代表了解决这一三难困境的不同方法,它们的成功与失败为数字金融的未来提供了宝贵的经验教训。随着市场的演变,我们可能会看到新模式的出现,试图更有效地平衡这些权衡。

在接下来的文章中,我们将探讨加密资产支持的稳定币,重点关注 ‘DAI’,这是一种去中心化且超额抵押的稳定币,已成为 DeFi 生态系统的基石。尽管其资本效率较低,但 DAI 通过利用以太坊的功能和保持强大的去中心化结构,取得了显著的成功。我们将分析 DAI 如何应对三难困境,以及其对更广泛的加密货币市场的影响。

希望本文能让您对稳定币的生态系统和这些数字资产面临的挑战有更深入的理解。

免责声明:作为区块链信息平台,本站所发布文章仅代表作者及嘉宾个人观点,与 Web3Caff 立场无关。文章内的信息仅供参考,均不构成任何投资建议及要约,并请您遵守所在国家或地区的相关法律法规。