后疫情时代全球经济增速减缓,疫后全球供应链格局正在发生结构性变化,地缘政治和全球能源格局经历着重塑,世界宏观经济正在发生根本性的变化,在此背景下,Zonff Partners 对各类资产保持密切关注,将不定期为大家带来我们对金融市场的观察。

作者:资产管理部,Zonff Partners

原用标题:加息与缩表袭来,风暴眼中看市场|ZONFF Observation

自去年开启 Taper 以来,美联储紧缩步伐逐渐加快,牵动着市场神经,美联储的加息及缩表进度,成为资本市场持续关注的焦点。本文将从上轮紧缩周期对资产价格的影响、本轮紧缩诱因、市场对紧缩的预期、紧缩的实际落地等四个方面,向投资者完整展示历史及当下所面临的情况。

上轮紧缩周期对资产价格的影响

美联储历史上共有 6 次加息周期及 2 轮缩表,上一次加息与缩表同时出现的时间点为 2017 年。

具体进程:

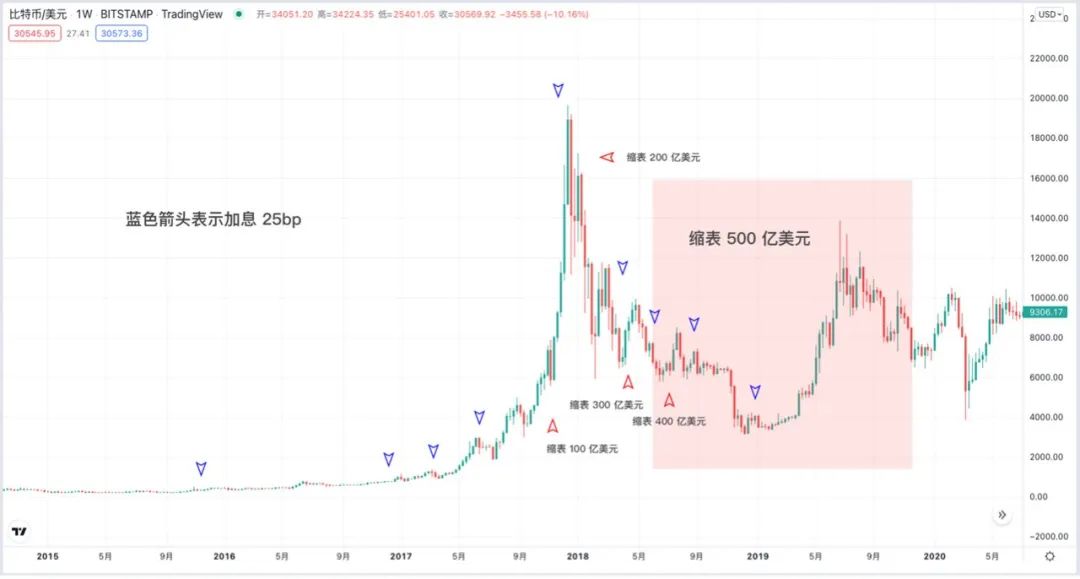

加息先于缩表出现,2015 年 12 月美联储首次加息 25bp,2016 年 12 月至 2018 年 12 月,基本维持每季度加息 25bp 的节奏(仅 2017 年 9 月未加息),2016 - 2018 的加息周期累计加息 200bp。

上一次缩表出现在 2017 年 4 月,美联储首先释放缩表信号,并于同年 6 月披露缩表方案,10 月正式启动缩表,单月幅度为 100 亿美元(60 亿美元国债 + 40 亿美元 MBS),每季度增加 100 亿美元,至 2018 年三季度达到 500 亿美元(300 亿美元国债 + 200 亿美元 MBS)的上限,一直持续到 2019 年 9 月。

由于加息属于价格型货币政策工具,主要作用于短端利率,而缩表为数量型工具,主要作用于长端利率,因此可以看到上轮紧缩周期中,加息和缩表对美债的不同影响。

2Y 美债收益

加息阶段,2Y 美债收益率快速上行,直至加息周期临近尾声才开始下行。

10Y 美债收益

10Y 美债在加息阶段的价格中枢基本稳定,在缩表后开始上行,在缩表达峰值后,因受其他因素影响,开始下行。

纳斯达克综合指数

股市同时受到经济增长和估值的影响,在上一轮紧缩周期中,虽然无风险收益率不断提高,但经济的持续复苏推动纳斯达克指数不断上涨,而在缩表至峰值后,出现大幅回调。

BTC

在单月缩表规模达到 200 亿美元后,以 BTC 为代表的加密市场开始见顶并逐步下挫,而在缩表达到峰值的后半段价格逐渐企稳回升。

BTC/NASDAQ

目前,对于 BTC 而言,其与美股走势的正相关性大幅增加。据 IMF 数据,新冠肺炎疫情爆发前的 2017 年至 2019 年期间,BTC 与美股日波动的相关系数仅为 0.01。然而该指标于 2020 至 2021 年期间跃升至 0.36。这意味着 BTC 对于分散风险的作用不及从前,其价格对于美联储货币政策动向的反应与美股趋同。

美元指数

美元指数由欧元、日元、英镑、加元、瑞典克朗及瑞士法郎按照不同权重加权而得,外生变量较多,在加息及缩表阶段的走势难以通过单一变量进行拟合,加息和缩表同时存在时,美元指数倾向于震荡走势。

由于黄金与美元存在一定程度的挂钩,因此在上一轮紧缩周期中,黄金亦呈现出偏震荡走势。

黄金

本轮紧缩的诱因

美联储的货币政策目标为有效促进就业最大化、物价稳定及适度的长期利率。

在最近两次 FOMC 的会议纪要中,其论述均围绕上述三方面展开,

2022 年 3 月的 FOMC 会议纪要指出:

- 就业方面,美国就业增长强劲,失业率大幅下降;

- 物价方面,委员会寻求 2% 的通胀目标,但通胀率居高不下,俄乌事件在短期内或对通胀造成额外的上行压力;

- 利率方面,委员会决定将联邦基金利率的目标区间上调至 0.25% - 0.50%,并预计持续上调是适当的,同时预计在即将召开的会议上开始减持美国国债、机构债务和 MBS;

2022 年 5 月的 FOMC 会议纪要指出:

- 就业方面,表述与 3 月一致;

- 物价方面,与 3 月相比增加了对中国因疫情封锁导致供应链中断的关注;

- 利率方面,委员会决定加息 50bp,将联邦基金利率的目标区间上调至 0.75% - 1.00%,同时将从 6 月 1 日起开始缩表。

综合来看,目前就业最大化的目标已经达成,美国 3 - 4 月的失业率均为 3.6%,为疫情以来的新低,且远低于美国国会预算办公室(CBO)测算的 4.4% 的自然失业率。现阶段的主要问题是劳动力市场供应紧张,工资不断上涨,通胀持续高位。虽美国核心 CPI 较之前略有下降,但仍位于 6.5% 的高位,美联储主席 Powell 认为仅上述 1 个月的数据,不足以构成通胀转向的证据,需要利用货币政策,切实看到通胀的趋势性下行。

此前市场主要聚焦于美联储的 Taper 及此后的加息,但由于加息属于价格型货币政策工具,其主要作用于短端利率,对长端利率传导不畅,会使得收益率变平(如此前 2Y 和 10Y 美债收益率倒挂)。若要提升长期利率,则需动用数量型货币政策,因此,美联储也在 5 月的 FOMC 上宣布正式缩表。

市场对紧缩的预期

市场对于紧缩的预期,分为加息和缩表两个方面:

加息方面,此前 Powell 指出在 Taper 结束后才考虑加息,因此市场在去年就已开始对加息进行预期,反映在资产价格上,为 2Y 美债收益率大幅上行,导致美国 10Y 与 2Y 美债的利差不断缩窄。在今年 3 月首次加息 25bp 后,市场对全年累计加息有了 250bp 的定价。

从市场表述的观点来看,对于现阶段加息的预期基本维持在 50bp 及以上。虽历史上也曾出现 75bp 的加息,但需要追溯至上个世纪。

第一次加息超过 50bp 在 1987 年的 Volcker 时代,主要目的是预防式加息,彼时经济并未过热,提前加息源于 Volcker 对通胀的警惕。

第二次加息超过 50bp 是 1994 年,时任美联储主席的 Greenspan 崇尚 “先发制人”(Act Preemptively When You Can)的政策理念,同时由于当时中期选举在 11 月,9 - 10 月并未进行加息,因此在 11 月一次性加息 75bp。

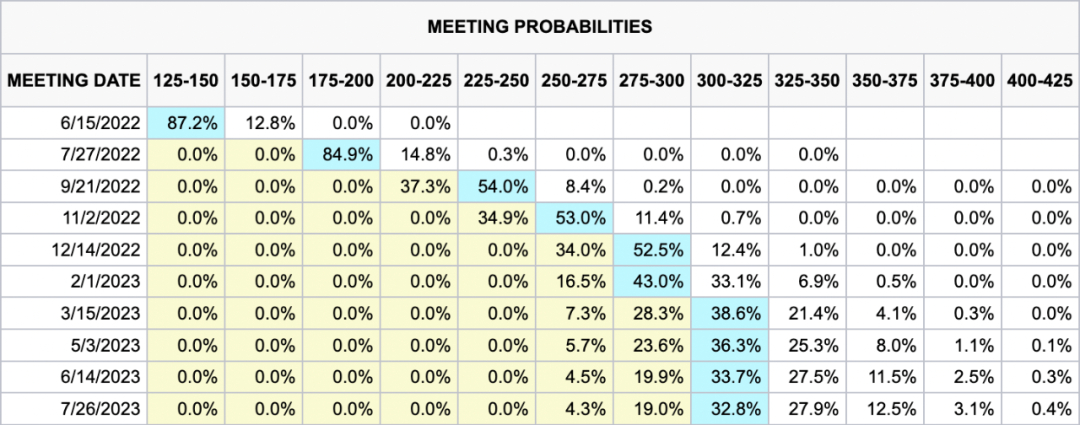

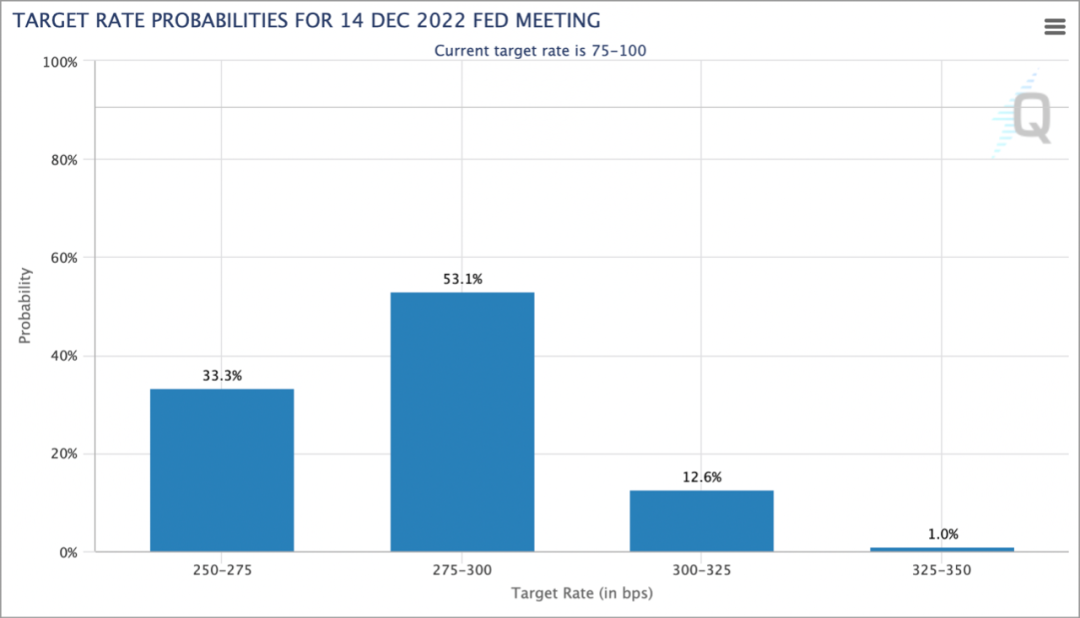

在今年 5 月 FOMC 会议后 Powell 的答记者问中,表示并不积极考虑加息 75bp,且可能将在未来的几次加息 50bp 后回归 25bp 的常规节奏。这一发言一度打消了市场对于 75bp 可能性的预期,但据 CME FedWatch Tool 显示,市场在其发言后的次日仍对 6 月加息 75bp 有高达 83% 的预期,且自今年 5 月以来,该预期均保持在 74% 以上。目前,该预期已大幅回落至 12.8%,6 月份加息 50bp 成为主流观点,同时点阵图亦显示市场对后续加息的预期基本维持在 25 - 50bp。

数据获取时间(香港时间):2022 年 5 月 12 日

在 5 月初 FOMC 会议后,CME 利率期货市场对 2022 年美联储累计加息预期大幅下降 100bp(即本年度末为 2.00 - 2.25%),但 CME 美联储观察对于今年年终的利率水平预测仍然保持在 2.75% - 3.25%。

数据获取时间(香港时间):2022 年 5 月 12 日

缩表方面,市场此前预计的缩表时间点远在加息之后,但因此次通胀水平极高,且未来或会出现拐点,因此目前市场对本轮缩表幅度及时间跨度的预期均远超上轮,即可能在 1 年内完成。由于美联储并未给出具体的缩表终点,当前市场普遍预计其缩表路线图为 3 个月 475 亿美元 + 9 个月 950 亿美元的缩表规模,总累积缩表规模约 1 万亿美元,约占当前美联储资产负债表的 1/9。

紧缩的实际落地

在实际落地中,加息和缩表均较为符合市场预期。

加息方面,美联储 5 月宣布上调联邦基金利率 50bp 至 0.75% - 1.00% 目标区间,创下美联储自 2000 年来的最大加息幅度。

缩表方面,美联储宣布将于 6 月 1 日开始缩表,每月减持 475 亿美元资产(300 亿美元国债 + 175 亿美元 MBS),持续 3 个月,其后每月减持 950 亿美元资产(600 亿美元国债 + 350 亿美元 MBS)。

具体操作上,委员会打算主要通过调整从系统公开市场账户(SOMA)中持有的证券收到的本金再投资金额,以可预测的方式,逐渐减少美联储的证券持有量。从 6 月 1 日开始,SOMA 持有证券的本金支付将在超过每月上限的范围内进行再投资。简而言之,美联储将等待持有的国债到期,若到期本金超过减持金额,则美联储不会主动抛售债券。

在缩表的终点方面,美联储并未明确阐述,仅表示将在准备金余额略高于 “充足水平” 时,减缓或停止缩表。在缩表停止后,准备金余额可能会继续下降一段时间,直到委员会判断准备金余额处于充足水平。

美联储的本次加息及缩表,已在资本市场得到充分反应,2Y 美债收益率在加息预期中不断提高,并一度与 10Y 美债倒挂,但在缩表预期落地后,10Y 美债快速上行,倒挂解除。

对于投资者而言,短期最大的不确定性在于 6 月的加息情况,是否加息 75bp 为当前市场博弈的角力点。中长期来看,虽然缩表速度已经确定,但其引发的无风险利率上行及流动性总量的减少,将逐渐作用于资产估值以及投资者持有意愿,进而对资产的交易价格产生影响。

免责声明:作为区块链信息平台,本站所发布文章仅代表作者及嘉宾个人观点,与 Web3Caff 立场无关。本文内容仅用于信息分享,均不构成任何投资建议及要约,并请您遵守所在国家或地区的相关法律法规。