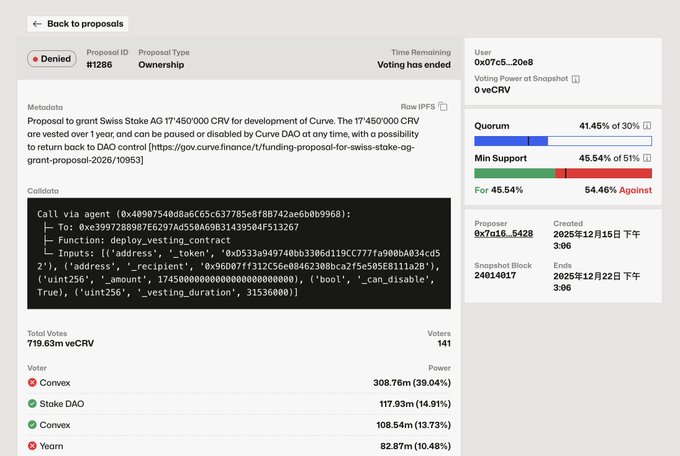

前几天,Curve 的一项拨款提案被否了,内容是拨给开发团队 (Swiss Stake AG) 17M $CRV 开发经费,Convex 和 Yearn 都投了反对票,而且这个票权比例足以影响最终结果。

前几天,Curve 的一项拨款提案被否了,内容是拨给开发团队 (Swiss Stake AG) 17M $CRV 开发经费,Convex 和 Yearn 都投了反对票,而且这个票权比例足以影响最终结果。

从 Aave 治理问题开始发酵之后,治理开始被市场关注了,要钱就给的这种惯性也开始打破了。Curve 这个提案背后有两个关键点:

1. 社区一部分声音,并不反对给 AG 拨款,但之前的钱怎么用的,未来怎么用,是否可持续,是否给项目带来了收益,这些东西是他们想要的。同时这种过于原始的 grant 模式,导致钱只要出去了,就没有任何约束,未来 DAO 需要成立 Treasury,收入支出要透明化,或者增加治理约束。

2. veCRV 的大票权们,不想稀释自己的价值。这是比较明显的利益冲突,如果 CRV grant 所支持的项目不能可预见的给 veCRV 创造利益,那大概率不会得到支持。当然 Convex 和 Yearn 也有各自的私心和势力,这方面的问题先不谈。

这个提案是由 Curve 创始人 Mich 发起的,AG 也是 2020 年就开始维护核心代码库的团队之一,这次拨款 AG 给出的路线图大概包含,继续推进 llamalend,包括对 PT、LP 的支持,另外是链上外汇市场和 crvUSD 的扩张。看起来是值得做的,但是否值得 17M $CRV 的拨款,这需要另外计算了,特别是 Curve 的治理与 Aave 有很多不同的地方,它的权力分布在几个立场鲜明的团队手里,

将 ve 与常规的治理模型做个比较:

先说结论,目前大多数的常规治理模型,从设计上基本没有优点可言,当然如果 DAO 足够成熟,那么传统结构也能运行的很好,但很遗憾目前 Crypto 还没有一个项目成熟到这个层次,比如市场共识的头部 Aave 也会出问题。

那么如果单独聊模型设计,ve 有一定先进的地方,首先它是有现金流的,它背后是流动性控制权,当外界有流动性需求就会对这个权力进行贿赂,所以即使你不想长期锁仓,那你也可以把你的代币委托给 Convex/Yearn 这种代理项目来获得收益。

所以 ve 是投票权与现金流绑定的模型,那么未来的演变大概率是 “治理资本主义” 路线,vetoken 把投票权和 “长期锁仓” 绑定,本质是在筛选那些资金体量大、能承受流动性损失、有能力做长期博弈的人。那么拉长时间,结果就是治理者从普通用户群体逐渐变成 “资本群体”。

同时由于 Convex/Yearn 这种代理层的存在,很多普通用户甚至是忠诚用户,希望自己在得到收益的同时不损失流动性和灵活性,也会逐渐选择放在这些项目中委托治理。

从这次投票中也能看到一些端倪,未来 Curve 的治理 Mich 未必是主角,而在于这些大票权手中,之前 Aave 治理出现问题的时候,有人提出 “委托治理/精英治理” 的想法,其实跟目前 Curve 的结构就比较相似了。至于好与不好,需要时间去检验了。

免责声明:作为区块链信息平台,本站所发布文章仅代表作者及嘉宾个人观点,与 Web3Caff 立场无关。文章内的信息仅供参考,均不构成任何投资建议及要约,并请您遵守所在国家或地区的相关法律法规。