11 月 17 日,DEX 聚合器龙头 1inch 宣布推出流动性协议 Aqua,正是要扮演起 “唤醒者” 的角色,旨在推动 DeFi 向更精细的流动性管理转型。

作者:Jae,PANews

封面:1inch

长久以来,流动性碎片化与资本闲置是 DeFi 领域一直在尝试翻越的两座高山。市场内拥有着数以万计的流动性池,数百亿的资金大部分时间却只是在协议中沉睡,难以汇聚成一团活水。

11 月 17 日,DEX 聚合器龙头 1inch 宣布推出流动性协议 Aqua,正是要扮演起 “唤醒者” 的角色,旨在推动 DeFi 向更精细的流动性管理转型。

从聚合器转型基础设施提供商,Aqua 已面向开发者开放

Aqua 的发布是 1inch 近期战略转型的拐点。起初,1inch 以 DEX 聚合功能闻名市场,专注于为用户集成跨 DEX 的最优交易链路和价格。但近年来,1inch 的战略重心正在从单纯的零售聚合服务,转向 B2B 基础设施提供商。

这次 Aqua 的初始发布并没直接面向普通零售用户,而是主要开放了开发者工具,包含 SDK、库与技术文档等。这一开发者先行的策略也表明了 1inch 将 Aqua 定位为一个底层协议。

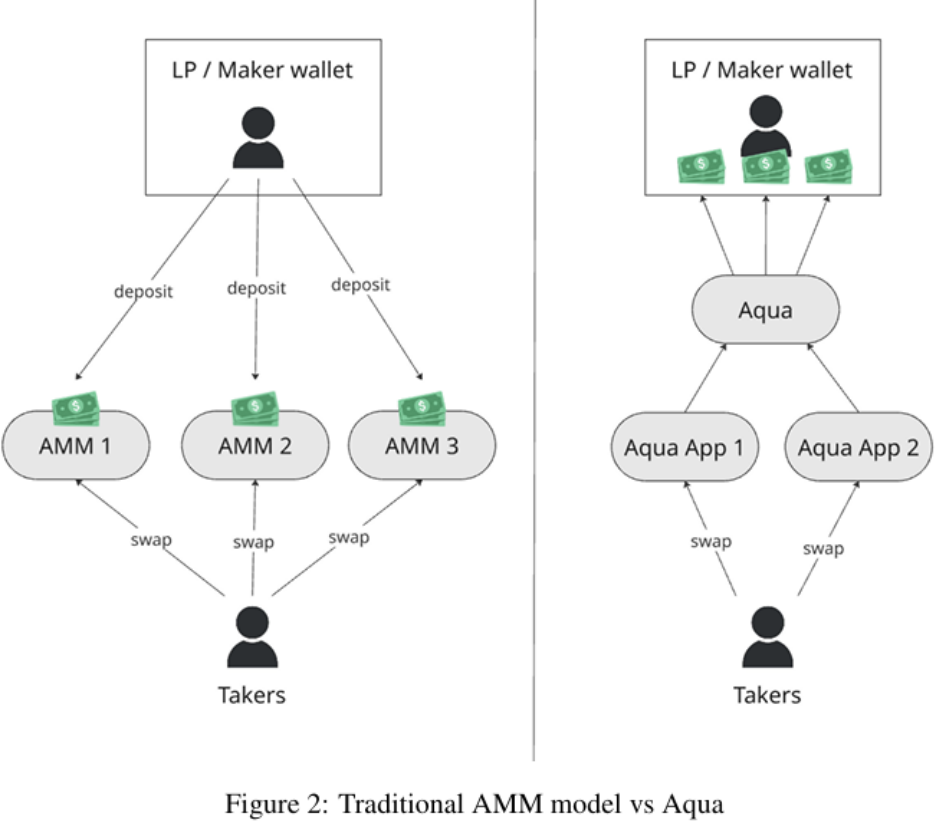

Aqua 采用了一种全新的共享流动性模型,它允许资产在多个 DeFi 协议中实现并发、动态的访问与调用,而不是像传统模型那样被锁定在独立的资金池中。

1inch 联创 Anton Bukov 在协议发布时强调了 Aqua 对做市商的核心价值:“Aqua 通过激发有效资本的乘数效应来解决做市商的流动性碎片化问题。从今以后,对资本效率的唯一限制将是策略本身”。

另一位联创 Sergej Kunz 则将 Aqua 定位为 “可扩展、资本高效的 DeFi 的底层架构”。传统的 DeFi 资本效率通常被定义为在一个独立流动性池内部集中资本的能力,但 Aqua 正在尝试将效率提升到一个更高的维度:跨协议和跨策略的并发调用能力。

主打自托管 AMM,让流动性不再被锁定

在 Aqua 出现之前,主流的 AMM(自动做市商)模型广泛采用 “池化托管” 设计,也就是要求 LP(流动性提供者)将他们的资产存入并锁定在协议中,但是这种设计造成了两个结构性低效的问题:

- 资本闲置:被锁定的用户资金只能执行单一策略,根据 Aqua 白皮书披露的数据,高达 85% 的 LP 资本都处于闲置状态,被动等待交易发生或价格波动;

- 效用损耗:一旦资产被锁定,它们就没法同时用于其它 DeFi 活动,产生了较高的机会成本。LP 必须在不同的 DeFi 活动之间做出取舍,导致了资本效用的磨损。

Aqua 提出了一个新的指标:TVU(Total Value Unlocked, 总解锁价值),代表着用户资金将不再被物理性地锁定在 DeFi 协议内,而是通过授权机制实现动态的策略并行。

不同于传统的池化托管系统,用户资金始终保留在他们自己的钱包中。只有在实际交易或策略执行时,才会根据预先设定的权限被转移或使用。

Aqua 试图凭借自托管模式发挥资本的乘数效应。用户资金在保持自托管的条件下,能够被授权参与多个 DeFi 活动。比如,同一笔资产可以同时为 AMM 提供流动性、参与协议的 DAO 治理投票以及在借贷协议中充当抵押品。这种设计将大幅提升资本效率和应用场景,并在结合使用时发挥乘数效应。

Aqua 的核心技术创新是注册表授权系统,这是一个解耦资产所有权和使用权的设计。Aqua 本身并不直接持有资产,而是在内部注册表中为 LP 分配他们在不同 DeFi 策略中的虚拟余额。这些虚拟余额将决定每个策略能够访问的基础资产份额。这类设计允许不同的 DeFi 应用(如 AMM、借贷或稳定币流动性池)同时调用同一份基础资本,实现共享流动性,而无需 LP 拆分或者跨池转移资金。

对于 LP 来说,这种机制也提供了颗粒度权限和风控机制。他们能够为每项策略设置明确的授权与资本上限,从而限制资金的使用要求。策略的参数一旦被设置,就将具有不可变性,这有助于提高代码安全性与集成可靠性,将风险控制在特定的、经授权的策略范围内。

与头部 DEX 协议 Uniswap V3 不同的是,Aqua 主要专注于解决跨策略的流动性碎片化问题。Uniswap V3 的集中流动性模型允许 LP 在特定的价格范围内集中部署流动性来提高池内的资本效率,这使得在特定价格区间附近的交易拥有更低的滑点。不过,V3 仍要求资金被锁定在一个 NFT(非同质化代币)凭证代表的头寸中,这导致流动性依然是碎片化与锁定的。

如果说 V3 解决了 “如何在一个池子里更高效使用资本” 的问题,那么 Aqua 则是解决了 “如何让同一份资本同时为多个池子提供流动性” 的问题,两者从根本上就是不同的技术路线。

创新背后亦存在多重局限,代币暂未受益

尽管 Aqua 做出了大量的技术创新,但其架构设计也引入了新的风险和变量。

首先是交易复杂度和延迟问题,不同于传统 AMM 单策略的复杂度,Aqua 的共享流动性模型将涉及到与多策略的互动,导致交易复杂度上升,这可能导致交易延迟,特别在大额或高频交易中,影响用户体验。

其次是路径依赖损失,当多个策略同时调用同一笔底层资产,但钱包实际余额低于所有策略承诺的虚拟余额之和,交易将回滚,但 Aqua 不会自动暂停策略报价,可能在价格波动期间锁定不利敞口,类似放大化的无偿损失,需要 LP 实时监控并手动撤销策略;

其三是安全向量风险,1)由于注册表依赖 ERC-20 授权,具有不可变性,策略参数一旦部署就不可修改,初始配置错误将无法逆转,意味着上线前必须 100% 审计正确,否则将永久带病运行;2)虽然自托管降低了智能合约漏洞的单点风险,但恶意或有 bug 的策略仍可能在用户授权范围内抽走资金。

最后是 Token 价值捕获缺失,白皮书强调 Aqua 将反哺 1inch 产品,深化生态流动性。Aqua 作为 1inch 基础设施转型的拐点,可能通过增加聚合器调用量间接提升 1inch 的使用率,从而支撑起 1INCH token 的需求。不过,白皮书中并未提及 1INCH 的直接角色,如费用燃烧或直接分成,这可能将限制代币的增值潜力。

Aqua 指出一个 DeFi 流动性管理的方向:从 “锁多少” 转到 “用多少”,但未知的方向也意味着落地的艰难。2026 年 Q1 前端上线后,市场将验证真实的数据,到底是资本效率的盛宴,还是又一个被复杂性拖垮的叙事?在答案揭晓之前,理性对待、大胆实验,也是目前最稳妥的途径。

免责声明:作为区块链信息平台,本站所发布文章仅代表作者及嘉宾个人观点,与 Web3Caff 立场无关。文章内的信息仅供参考,均不构成任何投资建议及要约,并请您遵守所在国家或地区的相关法律法规。