香港 6 家虛擬資產 ETF 自 4 月 30 日上市以來已經有一個半月,市場仍處於磨合期。一方面傳統銀行尚未分銷這些虛擬資產 ETF,另一方面一些券商卻積極地推動版面。有業內專家分析稱,利益攸關的多方正在因提前到來的 ETF 批復而 “補課”,不同機構之間磨合,疏通堵點。兩個月後,或許才是起量的關鍵節點。

作者: Weilin,PANews

封面: Photo by bady abbas on Unsplash

香港 6 家虛擬資產 ETF 自 4 月 30 日上市以來已經有一個半月,市場仍處於磨合期。一方面傳統銀行尚未分銷這些虛擬資產 ETF,另一方面一些券商卻積極地推動佈局,例如勝利證券的 VictoryX 交易 APP 現已向專業投資者開放 USDT 和 USDC 的存取功能。

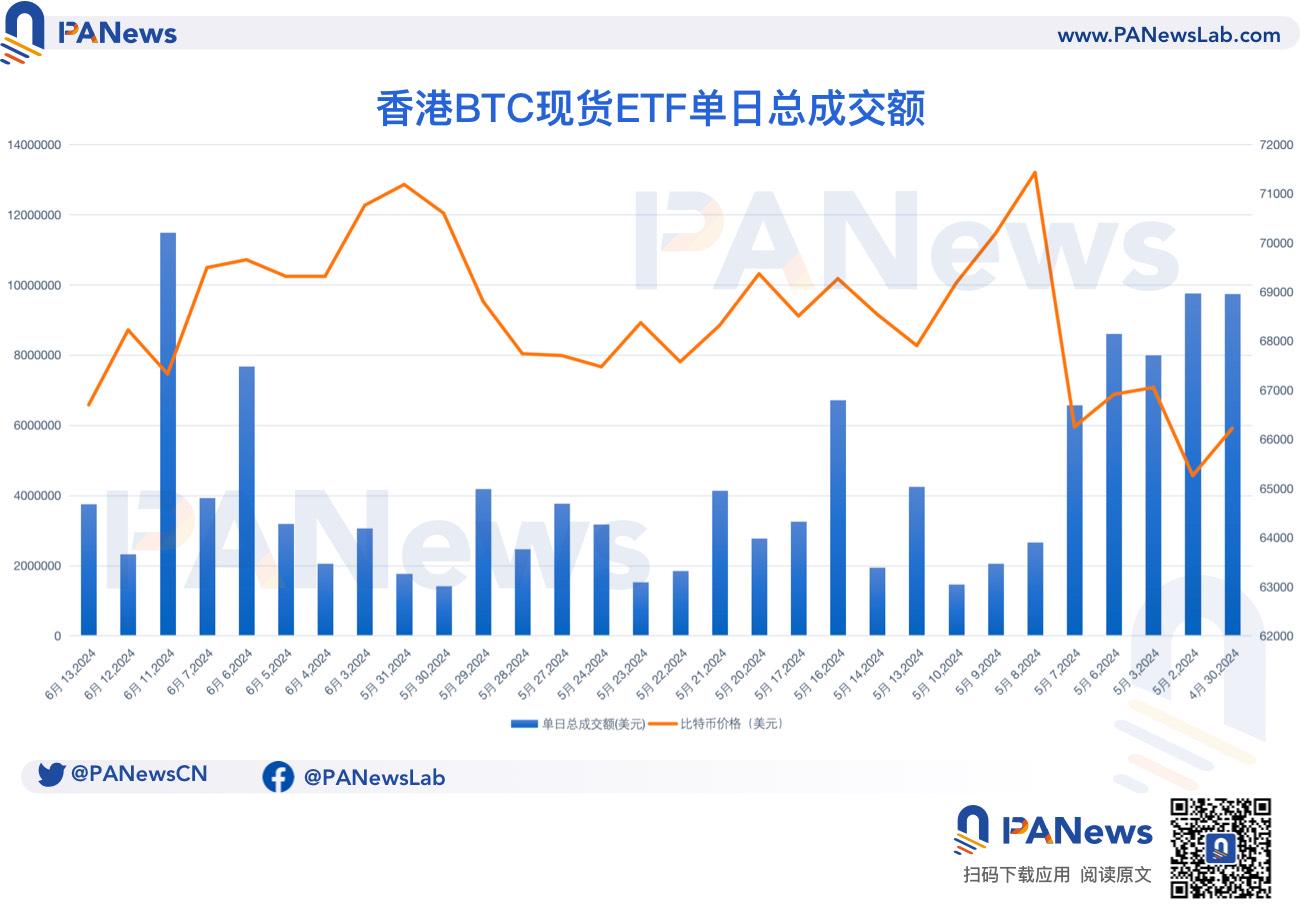

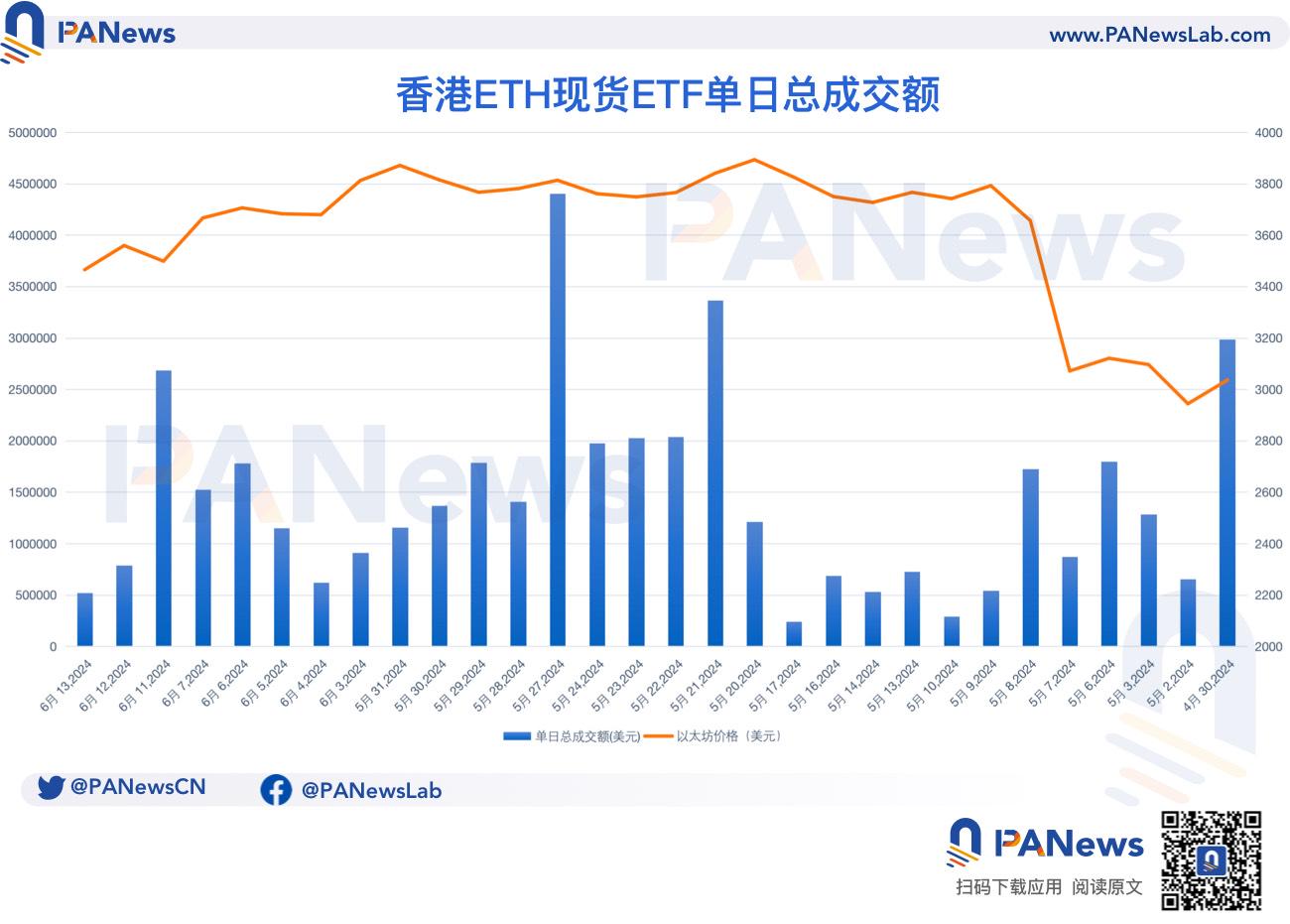

具體到市場交易量表現,SoSo Value 的數據顯示,在這段時間內,香港 BTC 現貨 ETF 的單日總成交額平均為 432.15 萬美元,在 6 月 11 日達到 1149.84 萬美元的歷史新高;香港 ETH 現貨 ETF 的平均單日總成交額為 143.54 萬美元,最高點出現在 5 月 27 日,為 440.42 萬美元。

有業內專家分析稱,香港虛擬資產 ETF 的交易量與規模走勢倒掛,利益攸關的多方正在因提前到來的 ETF 批復而 “補課”,不同機構之間磨合,疏通堵點。兩個月後,或許才是起量的關鍵節點。

上市一個半月,6 支虛擬資產 ETF 數據表現如何?

根據公開數據,香港 3 支比特幣現貨 ETF 在 4 月 30 日的首日發行規模達到 2.48 億美元(以太坊現貨 ETF 為 4500 萬美元),遠超美國比特幣現貨 ETF 在 1 月 10 日約 1.25 億美元的首發規模(剔除 Grayscale),也說明了市場對香港加密 ETF 的後續表現預期頗高。

從開局的交易量上看,市場對這 6 支香港加密 ETF 的詬病,集中在其相對美國加密 ETF 的 “低迷” 的表現上:上市首日,香港 6 支加密 ETF 總交易量為 8758 萬港元(約 1,120 萬美元),其中三支比特幣 ETF 交易量為 6,750 萬港元,尚不足美國比特幣現貨 ETF 首日總交易量(46 億美元)的 1%。

根據 SoSoValue 的數據,截至 6 月 13 日,香港 ETF 比特幣持有總量為 4,070 枚,總淨資產 2.75 億美元。在以太坊現貨 ETF 方面,香港 ETF 的 ETH 持有總量為 14030 個。

縱觀一個多月的情況,從香港 BTC 現貨 ETF 單日總成交額上看,6 月 11 日單日總成交額達到 1149.84 萬美元,達到歷史新高,但後兩日很快回落。自上市以來,平均單日總成交額 432.15 萬美元。在此期間,美國比特幣 ETF 的平均單日總成交額為 19.65 億美元。

而香港 ETH 現貨 ETF 單日總成交額最高點出現在 5 月 27 日,為 440.42 萬美元。自上市以來,平均單日總成交額 143.54 萬美元。

傳統銀行尚未分銷,兩個月後或是起量關鍵

然而儘管香港虛擬資產現貨 ETF 上市逾一個月,暫仍未有銀行上架。安永香港金融服務諮詢數據及分析主管 Chris Barford 向信報表示,傳統銀行關注對反洗錢及認識你的客戶(KYC)監理風險,故對參與分銷產品較為謹慎。

有發行商坦言,銀行和券商受監管主體不同,在銀行的分銷還需等待相應監管主體許可,銀行內部可能需時間進行評估。 Barford 解釋,人才短缺為一大挑戰,全球市場均面對人才短缺問題,需更熟悉分散式帳本和虛擬資產世界人才,並與金融服務和法規知識相結合,在落實技術解決方案的同時,要達到傳統銀行或金融機構風控水平,才可更接納這些產品。

而同時,也作為傳統金融機構,一些香港券商正在佈置提供比特幣等虛擬資產的交易服務。

例如香港的勝利證券、老虎證券、盈透證券等券商均已推出相應服務,投資者在券商 APP 上即可實現比特幣等虛擬資產的交易。根據券商中國報道,有的券商表示,與虛擬資產相關的收入可能會占到公司收入的四分之一左右。根據 PANews 了解,雖然不少券商都支援上述 ETF 產品購買,但有些較大規模券商同樣出於監管考量,不主動公開向客戶推薦虛擬資產 ETF。

今年 5 月 6 日,老虎證券 (香港) 宣布正式推出虛擬資產交易服務,支援比特幣、以太坊等 18 個幣種,成為香港首批透過單一平台同時支援證券和虛擬資產交易的網路券商。 6 月 17 日,老虎證券 (香港) 宣布,已獲香港證監會批准升級牌照,正式將該服務拓展至香港零售投資者。目前,全港零售投資者已可透過老虎證券投資旗艦平台 Tiger Trade、以相宜成本一站式交易包括比特幣和以太幣,以及股票、期權、期貨、美國國債、基金等各類全球資產,實現虛擬資產與傳統金融資產無縫配置與管理。

此外,去年 11 月 24 日,香港勝利證券表示,其成為全港首家持牌法團獲證監會批准,可向零售投資者提供虛擬資產交易及諮詢服務。同樣在去年 11 月 24 日,香港盈透證券也已獲得香港零售客戶虛擬資產交易的許可,允許交易比特幣和以太坊。

投資者要在券商 APP 上交易比特幣等虛擬資產,需要開立一個虛擬資產的帳戶。券商對虛擬資產的交易設定了較低的入場門檻,交易門檻為 100 美元起。

Hashkey Capital 二級基金合夥人 Jupiter Zheng 在近期撰文表示,香港虛擬資產 ETF 的交易量與規模走勢倒掛。這其實映射出一種「結構性」的潛流——利益攸關的多方正打磨流程、疏通堵點。特別是針對實物申贖,需要流程、促進交易商(PD)、券商、託管商/交易所、做市商等不同機構之間的磨合,疏通堵點。兩個月後,或許才是起量的關鍵節點。

此外,未來香港虛擬資產 ETF 規模的關鍵力量來自機構投資者。安永調查發現,許多機構投資者都預計在未來 2 至 3 年內增加對虛擬資產的配置。若管理的資產逾 5,000 億美元,大多會將約 1% 資產投資於某種形式的虛擬貨幣上,多數家族辦公室也有涉獵虛擬貨幣。大型投資人認為虛擬資產報酬率或在未來一段時間跑贏市場,惟有價值呈現波動,若能管理此風險,虛擬資產就是具吸引力的資產類別。

展望未來,儘管香港虛擬資產 ETF 目前的表現尚待提升,但隨著更多券商提供相關服務,銀行分銷的可能性增加,以及機構投資者對虛擬資產的興趣提升,香港虛擬資產 ETF 的市場潛力仍然值得期待。

免責聲明:作為區塊鏈資訊平台,本站所發布文章僅代表作者及來賓個人觀點,與 Web3Caff 立場無關。文章內的資訊僅供參考,均不構成任何投資建議及要約,並請您遵守所在國家或地區的相關法律法規。