CEX 賽道內,“全球第一” 仍屬於它。

作者:茉莉

編輯:文刀

封面:Photo by Vadim Artyukhin on Unsplash

2024 年走完第一個月,加密資產市場盈利能力最強賽道中心化交易所(CEX)也交上了全年數據最全面的答卷。

綜合 TokenInsight《Crypto 交易所 2023 年度報告》、DeFiLlama、CoinGecko 數據,2023 年,全球 Top10 加密資產交易所全年貢獻了 34.26 萬億美元的交易量,較 2022 年下降約 16%,其中,在現貨和衍生品年度交易量上,Binance 均位列第一,OKX、Bybit 分別位列第二、第三。

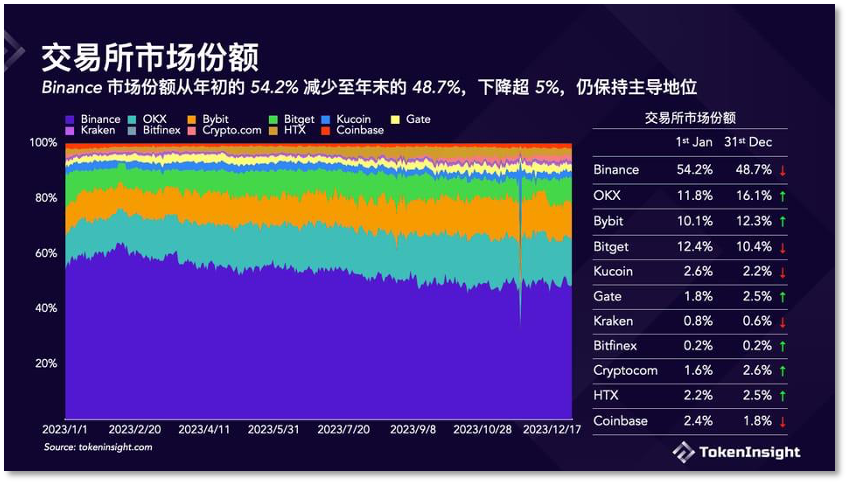

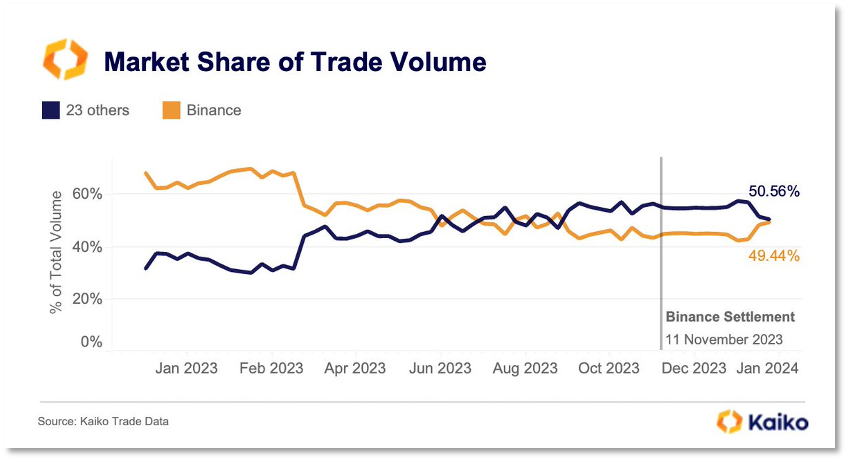

在市場份額層面,Binance 較年初的 54.2% 減少至 48.7%,儘管下降了超 5%,但仍保持主導地位。 OKX 佔據了 16.1%,Bybit 佔據了 12.3%,兩者的上均較年初有所上升,加起來尚不及 Binance。 KaikoData 數據顯示,最近 2 個月,Binance 的市場份額已經恢復至 49%。

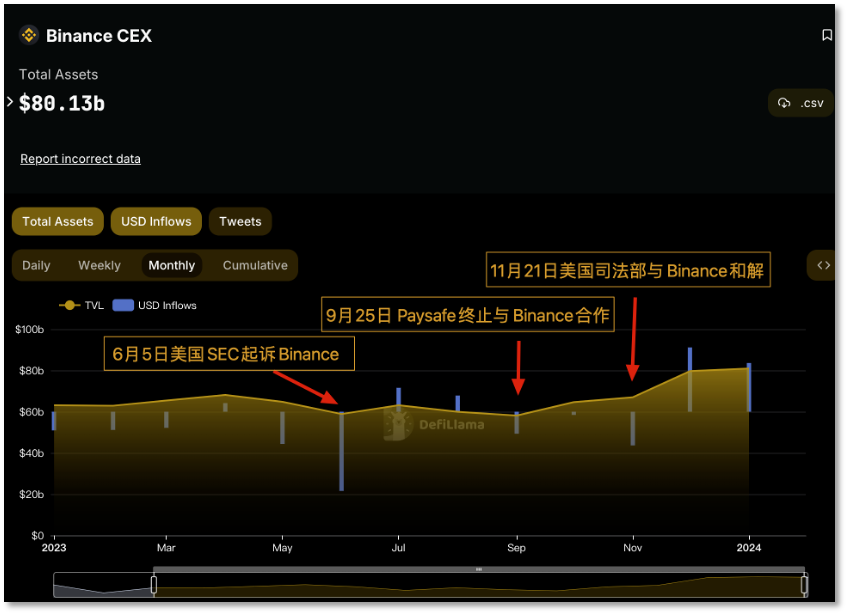

從交易量、資金凈流入數據的變化節點看,Binance 份額下降與其和美國 SEC、司法部等監管部門的執法行動不無相關,特別是自去年 11 月 21 日它與美司法部達成和解、被罰 43 億美元後,連續 13 天內出現淨流出,總計 28.65 億美元 “出走”Binance。

外界也總有聲音擔心 Binance 的「家底」是否依然雄厚。

12 月 4 日,資金重新回流 Binance,去年 12 月和今年 1 月兩個月,正值比特幣 ETF 預期高漲,Binance 的淨流入美元規模達 54 億,“失地” 被收復,各鏈上的 Binance 位址總資產價值在 1 月底達到 809 億,較去年同期增長了 28.25%,無論是體量還是增長,均據各家之首。

數據表現一定程度上安穩了 Binance 的內外部的「軍心」,其過去 6 年持續積累的市場基礎並沒有輕易被撬動,也與加密資產市場最近兩個月的整體上揚相得益彰,而這個「全球第一」並沒有鬆懈,在使用者的引、留層面將 “求勝欲” 拉滿。

CEX 業內 Binance 多指標仍居 TOP1

Binance 與美國司法部達成和解一事已經過去 2 個月,除了 43 億美元罰款令人印象深刻外,還有美國司法部當時描述這家平臺時的措辭「全球最大」,連「之一」都沒加。 這不排除監管「對其定位越高,使其擔責越重」的成分存在,但「全球最大」這個印象並不誇張。

在剛剛過去的 2023 年,Binance 仍然是佔據市場份額最大的加密資產交易平臺,儘管這個數據已經從年初的 54.2% 降至 48.7%,但在 TokenInsight《Crypto 交易所 2023 年度報告》中,這個數據仍接近一半,剩餘的 51.2% 由 9 家主流加密資產交易平臺分食,其中市場份額超過 10% 的僅 3 家。

自从 2010 年 Mt.Gox 开启了加密资产交易所这一商业赛道后,崛起、陨落成为这里永恒不变的主题,变得永远是主角们。最能被华语用户感知到的格局之变是过去常说的 “三大”,如今,“B” 与 “O” 犹在场,“H” 正在被新的 “B” 替代。

TOP3 是次序指代,而当前的前三名,第二、第三与第一的数据差距不小。

以交易量為維度,我們以 CoinGecko 錄入數據梳理(2023 年前 11 個月和 2024 年 1 月),在現貨市場,Binance 的交易量為 3.77 萬億美元,OKX 為 0.54 萬億美元,Bybit 為 0.43 萬億美元,二者相加不及 Binance 的 1/3;CEX 的衍生品交易為市場貢獻了更可觀的交易量,Binance 為 14.32 萬億美元,OKX、 Bybit 分別為 4.96 萬億美元和 3.69 萬億美元。

以交易所在各鏈上位址內的資產總值(TVL)為維度,DeFiLlama 數據顯示,截止 1 月 31 日,Binance 的總資產價值為 809 億美元,排在第二的是 OKX 為 155 億美元,第三的位置屬於 Bitfinex 為 137 億美元,差距仍以數倍計。

Binance 和 OKX 在月內的資金流入量均在 10 億美元以上,流入資金較為可觀,排在之後的交易所,資金美元價值月流入過億的包括 Robinhood、Bybit 在內共計 6 家。

轉負為正 Binance 兩月流入超 50 億美元

如果從數據看,Binance 位址內的 TVL 在整個 2023 年較為平穩狀態,一直保持在 600 億美元上下,資金流入、流出的流動性較高。

去年 6 月、9 月,Binance 的 TVL 在出現了兩次較為明顯的下滑,分別降至 588 億美元和 581 億美元,美元價值也分別在這兩個月流出了 38 億美元和 10 億美元。

兩次下滑多少與監管/合作夥伴的動作有關。 6 月,恰是美國 SEC 以發售未經註冊證券為由起訴 Binance 實體的時候; 而 9 月,Binance 的歐元銀行合作夥伴 Paysafe 終止了雙方的合作。

可見,外部情勢很難不影響 Binance 使用者對資金去留的操作,也經常在流出后的一個月再次流入。 而令 Binance 的名字廣泛登上媒體頭條的事件是去年 11 月 21 日與美國司法部的和解事件,那之後,資金連續 13 天內從 Binance 流出,整個 11 月,總計 16.35 億美元的資金在鏈上的確顯示為流出狀態。

有意思的是,Binance 的 TVL 在這期間有增無減,從 10 月的 646 億美元反倒增長到了 11 月的 670 億美元,這很難不讓人羨慕 Binance 的韌性。

到了之後的 12 月及今年 1 月,Binance 的 TVL 打破前高,先後為 796 億美元和 809 億美元,分別較 11 月上升了 18.80% 和 20.74%; 1 月的 TVL 較去年同期則增長了 28.25% ; 12 月、1 月再次延續了「流出後流入」的規律,兩個月內的美元價值從 11 月由負轉正,流入價值分別為 31.13 億美元和 23.59 億美元; 這兩個月,Binance 的市場份額也上升至 49%。

進入 2024 年後,美國司法部的處罰對 Binance 的影響正在削弱,這不僅體現在資金在 Binance 的留存情況,也體現在交易量上。

最近兩個月,Binance 在現貨市場和衍生品市場的交易量仍然保持領先地位。 CoinGecko 2 月 1 日數據顯示,Binance 的 24 小時內現貨交易量為 148.72 億美元,超過了最近 12 個月的日均交易量 103.32 億美元; 24 小時內衍生品交易量為 397.19 億美元,而最近 12 個月內其衍生品日均交易量為 392.46 億美元。

外部市場助力 內部「求生欲」拉滿

面對美國金融監管史上最大罰金的不利影響,Binance 的確展示了成立 6 年在加密資產交易市場的地基韌性,這個「坎」看上去不走運,但又十分幸運。

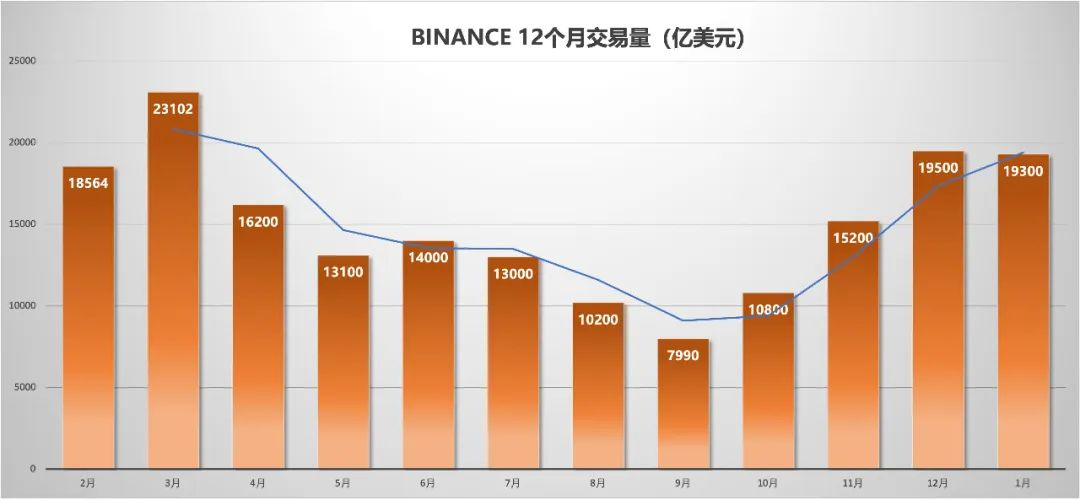

美國司法部與 Binance 和解後的 2 個月里,恰逢比特幣 ETF 落地預期越來越高之時,這兩個月也是 Binance 總交易量不斷向上突破的時間段,分別為 19500 億美元和 19300 億美元。

一些分析人士甚至認為,這家全球最大的加密資產交易所與具有刑事職權的監管部們之間的糾纏得以解決,反而有助於加速比特幣 ETF 的通過。 因果邏輯見仁見智,至少在時間順序上,事情的確是這麼發展的。

去年 11 月 21 日美國司法部與 Binance 的和解達成; 今年 1 月 10 日,比特幣 ETF 通過。 12 月和 1 月裡,比特幣先後來到了 44000 美元和 48000 美元兩個近期新高點,Binance 內的資金留存、交易量也均在這兩個月里得到大幅回升。

12 個月內,Binance 交易量的最高月出現在去年 3 月,當時的現貨交易量為 5594.7 億美元,衍生品交易量為 17507.3 億美元,月總交易量達到了 23102 億美元。 去年 2 月、今年 1 月的總交易量如果對比當時,已經是 12 個月里的次新高了。

儘管 11 月 Binance 的資金流出給其他競爭者帶來的分食份額的機會,但市場情勢又給了 Binance 守住基本盤的助力。 於此同時,該平臺也在奮力「守土」。。

競爭領先的態勢下,這個實打實的「全球第一」依然拉滿了「求生欲」,或者說是對引、留使用者保持著高敏感度,最為外界能感知得到的就是 Binance Launchpool 新幣挖礦板塊的動作。

這個產品一直被視作「最具財富與流量效應」,僅在 2024 年 1 月,Binance Launchpool 的新幣挖礦板塊就上線了 4 個專案,而 2023 年全年是 10 個專案,2022 年全年才 5 個。 Binance 以短頻快的方式將 50 億-60 億美元的資金留駐在站內,每期的參與人數都在 20 萬人次左右。

Binance 之後,其他平臺的同類板塊也開始加速打新。 對於加密資產的持有者來說,交易平臺間的競爭永遠是喜聞樂見的,Binance 在逆境中仍然能保持領先,也不免讓人期待它在未來還能祭出什麼吸引使用者與資金的 “大招”。

2024 年,監管部門對加密資產交易所們的影響不會停止,CEX 賽道的競爭也會繼續。 這麼多年,CEX 格局一直變動著,崛起、衰落、消失還是會在每年上演。 你也不難發現,面對使用者與市場,那些永遠保持著求生欲與敬畏感的平臺,才能成為賽道上的長跑者,只要加密資產市場在膨脹,終點便永無止境。

免責聲明:作為區塊鏈資訊平臺,本站所發佈文章僅代表作者及嘉賓個人觀點,與 Web3Caff 立場無關。 文章內的資訊僅供參考,均不構成任何投資建議及要約,並請您遵守所在國家或地區的相關法律法規。