最近有個 $ANA 貌似火了,粗看是類似於 OHM 的設計,來對比下吧。

作者:jojonas1997

原用標題:新的穩定幣協議?Olympus 與 Nirvana 對比

目錄

- 回顧 olympus

- 看看 Nirvana

- 二者對比

1、回顧 Olympus

首先,如果你不了解 Olympus,這裡是我之前寫的幾篇介紹:2021-10-18《Olympus:重新定義貨幣價值?OHM 機制分析》是我第一次了解到協議,詳細記錄了從官網一步步解讀協議的過程;2022-1-18《再談 olympus:$OHM 的美好願景與其魔咒》熊市 $OHM 大跌,寫了一篇分析;2022-1-19《OHM 模式相關問題集合》一些關於 Olympus 的小細節。

很久沒有關注 $OHM 了,最近因為 $ANA 重新看了一下:

我仍然堅持我的觀點:所有對 Olympus 污名化的人,根本沒有仔細了解過這個協議。一兩句簡單的 “龐氏” 解決不了任何問題,也不會對更多機制的創新有所幫助。事實上,Olympus 的缺陷太過明顯——在博弈論視角下,你能夠清晰地預見到參與者行為的兩個方向,Olympus 對此做出了努力,但結果是,現實生活中的參與者總是會選擇另外一個。

關於 Olympus 的缺陷我在第二篇文章中有詳細說明,大概有以下幾點:

- 新資金匱乏/增長見頂後,短期協調的共識出現裂痕;

- 協議約定了每一枚 $OHM 的 1$DAI 支持,卻並未約定 backing assets(其是浮動的),很顯然,用戶買入 $OHM 的成本是幾十幾百倍,這種支持並沒有為資產發揮保險作用;

- 協議統一了流動性,但無法強制綁定流動性;隨時可以抽離的巨鯨獲利離開後,只會留下一地雞毛;

儘管如此,Olympus 帶來的幾點創新仍然需要被我們銘記:

- 協議所有流動性。這解決了流動性深度、用戶與協議激勵不協調等問題。

- 強制通脹。Olympus 提供的高額 APY 實質上不是流動性收入,而是強制通脹——任何不質押 $OHM 的地址將會承受通脹損失。一方面降低拋壓、加快資金流入效率(我將其定義為 $OHM 與 backing value 的差值),另一方面,這是一個激勵加強措施,加深了用戶與協議的綁定。

- 對 “自然貨幣” 機制的努力。$OHM 是一類獨特的穩定幣,因其幣值不等於 $1。但如果它沒有失敗(說實話,以 $OHM 的目標來看其並沒有失敗,仍然是我之前提出的 “1+x”,我說失敗是因為共識受損後,絕大多數人會因此拒絕再度參與 Olympus 生態,從而其願景難以實現),而是順利發展下去,是有望達成其願景的——當協議收入與通脹速度平衡的時候。

PS:現行市場上沒有任何一個穩定幣的機制如同 $OHM 優秀,$USDC 等需要法幣支持,$DAI 等需要加密貨幣超額抵押,$UST 背靠 luna 生態卻仍不免左右腳之嫌,而 $OHM 完美再現 SDR 設計,致力於錨定整個加密生態,它是算穩,卻有所支撐,並且與法幣斷絕了直接聯繫。可惜我們等不到其願景實現的那天。

2、看看 Nirvana

*以下內容來源於本人對 https://docs.nirvana.finance/ 的解讀

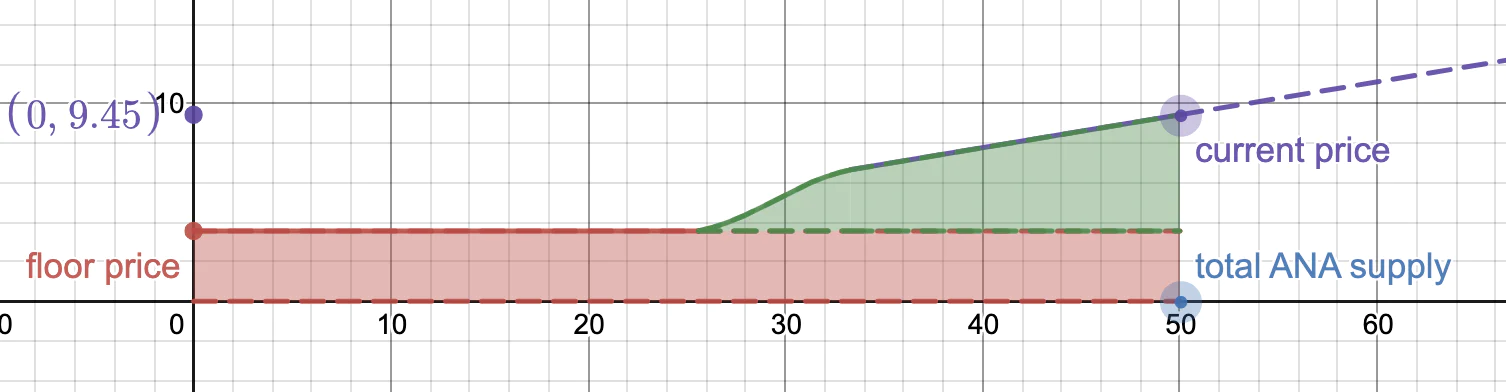

先定義一個概念:$ANA 的 “底價”,類似於 $OHM,指 $ANA 由金庫儲備擔保的價值。

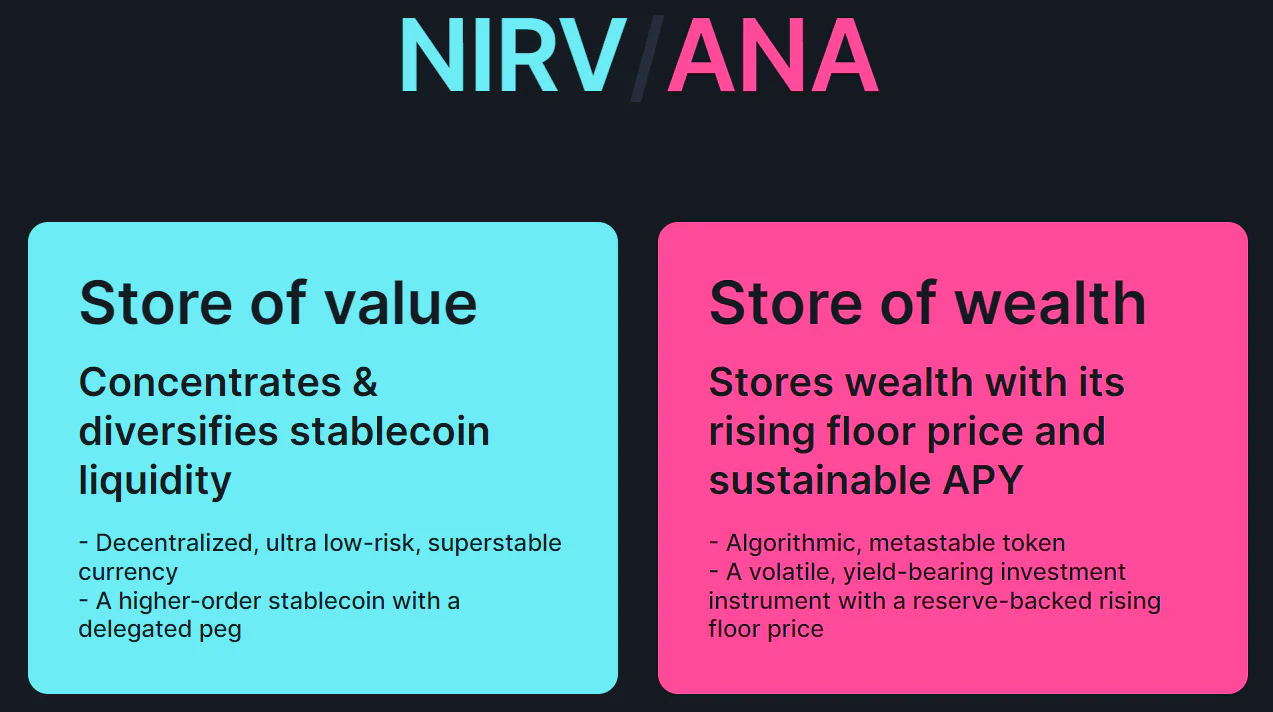

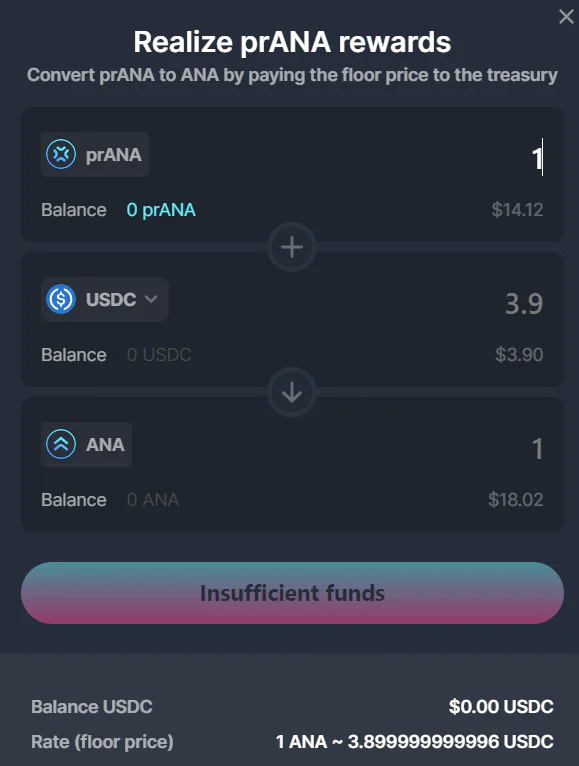

重來。協議內有兩個 token,$NIRV 為穩定幣,由 $ANA 按底價抵押借出,由於協議約束 $ANA 價格永遠高於底價,$NIRV 是沒有清算風險的(在協議生效的前提下),目前 $NIRV 未加池子,可用於 mint $ANA;$ANA 則發揮著類似於 $OHM 的作用,用戶使用穩定幣(包括 $NIRV)購入並質押,獲取 APY(以 $prANA 的形式呈現,目前為 300%+,分配於所有質押者),$prANA 可以通過支付底價換取 $ANA 的方式實現收入(即 $prANA 相當於 $ANA 高於底價的溢價,承載著 $ANA 價格中的波動性)。

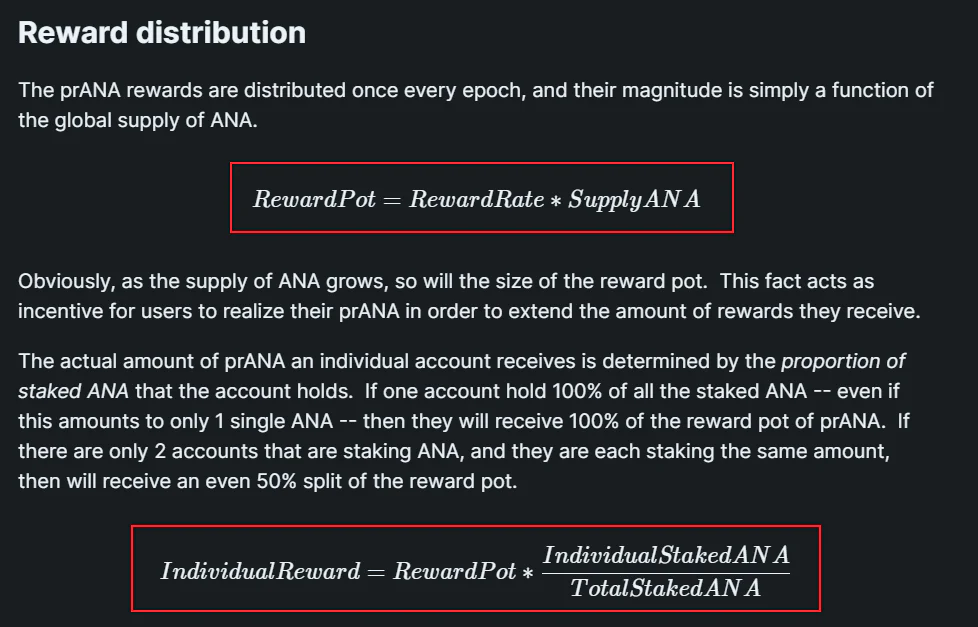

$prANA 將會由一個獎勵池按質押比例分配給質押者,而獎勵池與 $ANA 的供應量成正比(暫不確定 RewardPot 是否為變量),這意味著質押者有將 $prANA 換為 $ANA 的激勵(廢話,本來就有好吧= =)而 $prANA 換取 $ANA 需要支付一個底價,這個底價用以保證新 mint 的 $ANA 的價值,如此,質押者的收益其實是被市場波動吸收了的。

docs 中提到 $trANA(time released ANA),機制類似於 $OHM 的折扣債券,目前暫未開放,不詳細說了。

如果一個新用戶來到 Nirvana 生態,他的操作流程會是什麼樣呢?

- 使用穩定幣 $USDC/$USDT/$USDH/$UST/$NIRV 購買 $ANA;

- 質押 $ANA,通過質押可以獲得 $prANA 獎勵(目前年化 300%+),同時可以藉出 $NIRV(可藉出 $NIRV 數額是由質押的 $ANA 底價決定的);

- 借出 $NIRV,返回第一步使用 $NIRV 購買 $ANA 套娃;至於想套幾層看你心情,只要協議還在,這種套娃是無風險的;

- 獲取收益 $prANA 後,可以通過支付底價的方式換取 $ANA,你可以繼續質押或者賣出;

3、二者對比

Olympus 與 Nirvana 乍一看很相似,實則有不少區別,先看相同點:

- 都是協議控制流動性(Protocol Owned Liquidity),大家都認識到散戶間相互博弈、鯨魚割韭菜等低效的市場現象,而 POL 可以協調用戶與協議的激勵目標、集中流動性;

- 均通過一定手段擴大協議量級,如二者皆用的折價債券思路,如 $NIRV 的無風險套娃;

- 均具有 backing asset 的設置;

可以肯定的是,Nirvana 的部分設計靈感來源於 Olympus,但嚴格來說,他們之間又有很多不同(針對以上三點相同點):

- Olympus 的 POL 流動性位於 DEX,用於統一 LP 激勵;Nirvana 的流動性則貢獻於特別設計的 virtue AMM(下面細說),協議的收入不來自於 LP 激勵,而來自於 $ANA 等 token 的買賣費用(目前為買入 0.1%,賣出 0.3%);[防盜文原作者 twitter@jojonas1997 ]

- Olympus 願景為打造 “穩定增長的自然貨幣”,沒有明確為 $1,實際上更類似於 SDR 的設計;Nirvana 則綜合一攬子穩定幣,意圖打造一個流動性更為集中的穩定幣 $NIRV,在設計上與 $OHM 更為相似的 $ANA 對 $NIRV 的發展起著輔助作用(或者說相輔相成);

- Olympus 的 backing asset 分為兩部分,其一是固定 1$DAI 的支持,其二是波動的金庫儲備;而 Nirvana 的 backing asset 來源於算法確定的函數,是一個可以直接 buyback 的保證價格(相當於金庫是焊死的);Nirvana 系統中的穩定幣 $NIRV,其擔保來源於一籃子穩定幣;

與此同時,Nirvana 又具有一定的創新點:

- $prANA 的設計。$prANA 是質押 $ANA 的獎勵,承擔著 $ANA 價格中被分離出的波動部分。有意思的設計是,$prANA 僅有一種獲取收益的方式,就是通過支付 $ANA 底價來換取 $ANA,由此,每一枚被鑄造的 $ANA 都如承諾的那樣擁有了低價支撐。因市場博弈產生的波動被 $prANA 分離吸收了。

2.virtual AMM。這是 Nirvana 協議的一個主要創新。即其並不採用通用的 xy=k 或者其他函數來定義流動性(我們已經知道這種方式具有很多缺陷)。virtual AMM 管理著協議的 POL,卻並不持有 $ANA 本身,其所持有的唯一資產是用戶購買 $ANA 所湧入的穩定幣。當用戶購買/出售 $ANA 時,協議鑄造/銷毀對應的 $ANA,並將對應數量的穩定幣從池子中存入/取出(這意味著 $ANA 的供應並不會如 $OHM 一般持續增加,事實上,筆者寫完再去看時供應量還縮減了)。

傳統 AMM 因代幣買賣而帶來的滑點問題在 virtual AMM 中不復存在,取而代之的是協議編程的 “滑點”,用於平滑市場價格與算法之間的差異。同時,virtual AMM 的資產並不會因大額交易而暴漲暴跌,隨著價格上升,單位價格的提升將需要更多的交易量(請注意!這削弱了巨鯨對價格的影響,意味著無論你是否早期進入,你獲得收益的能力並不會受到非常大的牽連;當然,早期進入者能夠享受到協議成長的紅利,也相應承擔著協議夭折的風險)。

3、無風險套娃設計。我們知道,任何借貸協議都無法做到無風險套娃,因為代幣價格波動到一定程度,就必定會觸及抵押率的紅線,從而被清倉;那麼,Nirvana 是怎麼做到這一點的呢?

將穩定幣 $NIRV 與高波動資產 $ANA 的 “底價” 綁定,而 $ANA 的 “底價” 是被鎖定在金庫中,並且隨著協議成長逐漸增長的,這意味著 $NIRV 永遠不會被清算,最極端的情況下,$ANA 下跌至底價,此時才剛到等額抵押的紅線,而金庫裡的儲備資產是由一攬子穩定幣組成的;短期內的 “跌至底價之下” 會被套利者迅速抹平,因為協議支持直接贖回 $ANA。(實際上,這算是一種動態的超額抵押)最最最極端的情況,作為儲備資產之一的穩定幣出事(比如 $UST),而 $ANA 恰好跌破底價,此時 $NIRV 的價值才會出現問題,我認為這種概率比項目方跑路的概率還低……

綜合來說,Nirvana 協議為鏈上資金提供一個高回報的去處,而其所提出的穩定幣 $NIRV 以一籃子穩定幣作支持,集中了流動性,這是這個協議的兩大效用。同時,Nirvana 不同程度地解決了 olympus 存在的一些問題。相對來說,以這種方式構建的穩定幣更可控(可以調節儲備資產種類),平衡了中心化/算法穩定幣等的單一風險,但既然疊加了一層結構,相對來說風險肯定是疊加的。(換個角度來說,USDC/USDT 要是出事,鏈上就沒有好過的吧?)

風險提示:

- 儲備資產風險,即剛才提到的一攬子穩定幣出問題了。

- 協議風險。任何協議都可能遇到黑客,這是技術問題,我不懂。

- 可控風險。$ANA 價格是波動的,是否買入、何時買入,是個體投資決策,自行決定。

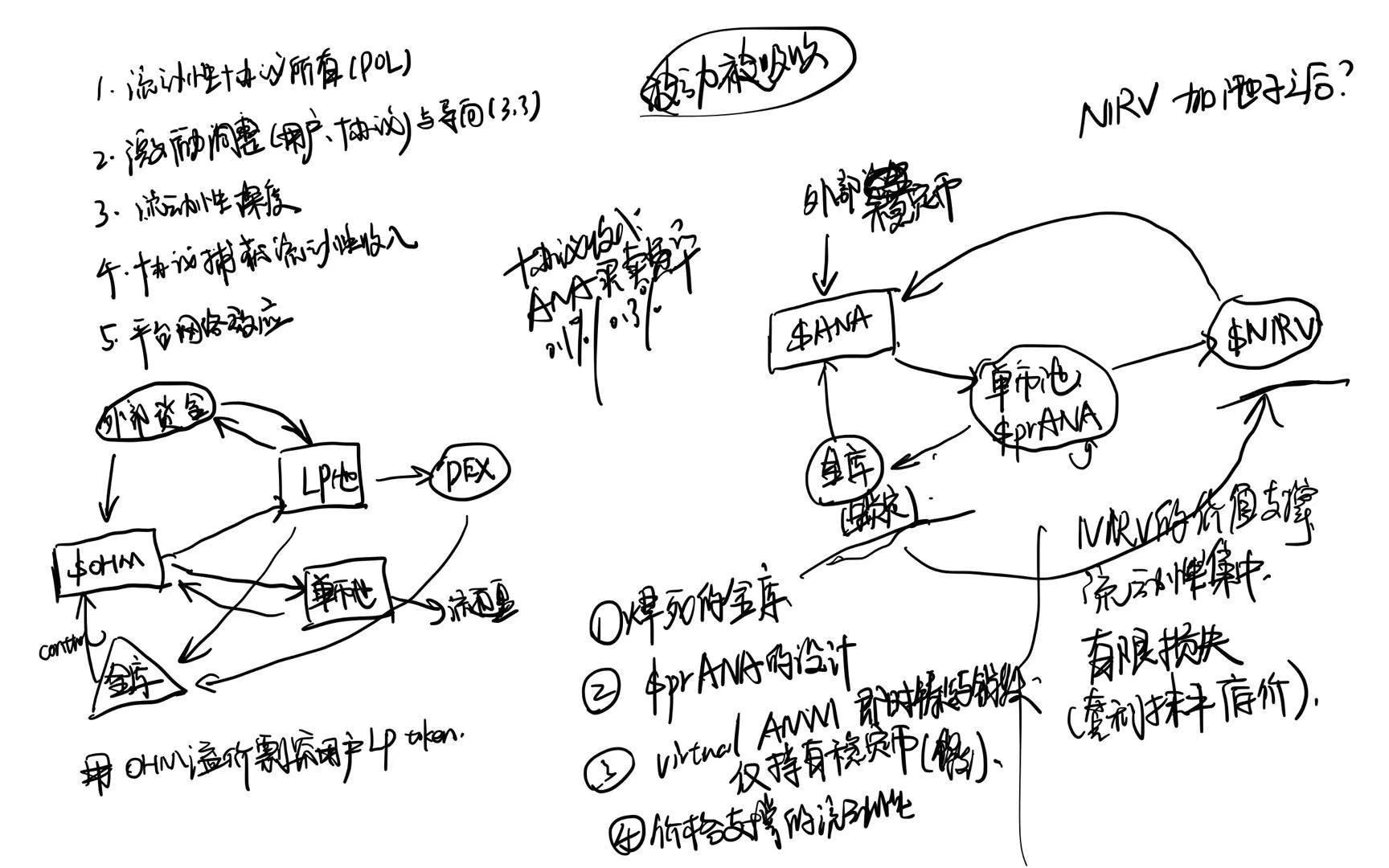

最後附上一張草稿:

免責聲明:作為區塊鏈信息平台,本站所發布文章僅代表作者及嘉賓個人觀點,與 Web3Caff 立場無關。本文內容僅用於信息分享,均不構成任何投資建議及要約,並請您遵守所在國家或地區的相關法律法規。