拉滿預期的比特幣現貨 ETF 走勢如何? 有啥影響?

作者:Terry

出品:白話區塊鏈(ID:hellobtc)

封面:Photo by Shubham’s Web3 on Unsplash

在「現貨比特幣 ETF」成為加密行業現階段最大的預期利好之後時,最近的二級市場,也伴隨著消息面的反覆拉鋸而來回橫跳:

就在昨日,貝萊德的 iShares 比特幣信託(iShares Bitcoin Trust),在上線美國證券存托清算公司(DTCC)維護的名單后,又在不到 12 小時的時間內上演了一場撤回消失、又重新出現的戲碼,也讓比特幣完成了「先拉、再砸、又拉」的詭異行情走勢。

那貝萊德比特幣現貨 ETF 在 DTCC 的撤回再出現,原因為何、有哪些變化、可能會帶來什麼影響? 目前的現貨比特幣 ETF 們究竟又處於怎樣的境地呢?

貝萊德現貨 ETF 的反覆橫跳

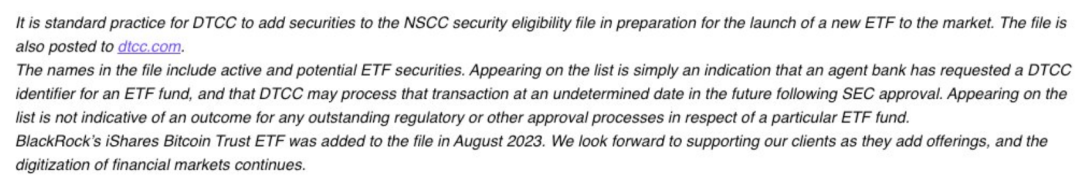

10 月 24 日淩晨,先是彭博高級 ETF 分析師 Eric Balchunas 發推稱,貝萊德的 iShares 比特幣信託(iShares Bitcoin Trust)已被列舉在美國證券存托清算公司(DTCC)交易所交易基金(ETF)清單上,交易代碼為 IBTC,並表示這是「推動比特幣現貨 ETF 上市的一個環節」。

隨後比特幣迅速拉漲,一度突破 35000 美元,日內漲幅超 15%,乙太坊也跟隨突破 1800 美元,這也是近半年來少有的拉升力度,市場情緒開始全面轉向樂觀。

但到了 24 日晚上,突然傳出消息,根據 10 月 24 日更新的 DTCC ETF 清單,貝萊德的 iShares 比特幣信託已被移除,比特幣受此消息也開始大幅下跌,最低觸及 33000 美元。

大家也都開始湧入網站查看,一度把 DTCC 官網擠至宕機,不過次日淩晨,才發現是虛驚一場,貝萊德 iShares 比特幣信託(iShares Bitcoin Trust)在 DTCC 維護的名單中又重新出現。

不過 DTCC 也強調,將證券添加到 NSCC 證券資格檔中,為向市場推出新 ETF 做準備是「標準做法」,「出現在名單上並不表示特定 ETF 基金的任何未完成的監管或其他審批程序的結果」。

尤其有意思的是,DTCC 發言人表示貝萊德的現貨 ETF 實際上自 8 月份以來就一直存在,也就是說過去兩個月只是沒有被媒體廣而告之。

這似乎也再一次從側面佐證了目前在現貨 ETF 這件事上,消息面的一舉一動對二級市場行情的巨大影響力。

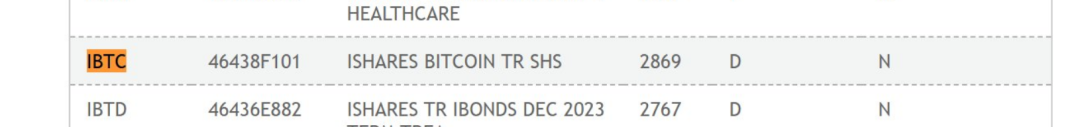

不過有一個細節格外值得關注,此次重新上線后,其在創建 / 贖回(Create/Redeem)一項的資訊從 Y 變成 N,這意味著 ETF 的創建/贖回功能已被關閉,普通投資者只能通過 ETF 的二級市場進行交易,可能導致 ETF 價格較標的資產有更大的溢價或折扣。

貝萊德 ETF 要成為另一個 GBTC?

ETF 創建/贖回(Create/Redeem)一項中從最早的 Y 變成了 N,意味著什麼? 創建/贖回功能已被關閉,說明了什麼?

正常的 ETF 流程中,投資者可以通過 ETF 的管理公司或經紀商創建或贖回 ETF 份額,以此來通過套利的可能,確保 ETF 的市場價格與其凈資產價值之間的差異保持在一個較小的範圍內:

創建 ETF 份額意味著投資者向 ETF 管理公司出資,以換取 ETF 份額;

贖回 ETF 份額意味著投資者向 ETF 管理公司退還 ETF 份額,並獲得相應的現金;

也就是說使用者的現金,是直接買入比特幣作為 ETF 份額,可以直接轉化為二級市場的比特幣買盤,影響比特幣價格; 賣出同理,直接賣出對應份額的比特幣,贖回現金。

而創建/贖回功能一旦被關閉,就成為一支不可贖回的「比特幣 ETF」,缺乏 ETF 用來防止價格失控的套利機制:用戶無法自由地創建、贖回 ETF 份額,也即無法直接在二級市場買入、賣出比特幣,只能通過 ETF 的二級市場來入場或退場。

這意味著投資者無法通過創建/贖回機制來影響 ETF 的市場價格,甚至比特幣價格與 ETF 價格脫鉤,可能會導致 ETF 的市場價格與其凈資產價值之間存在更大的溢價或折扣。

對,這就有點像灰度的比特幣信託 GBTC 的情況——GBTC 就是沒有明確的退出機制,不支援份額贖回比特幣。 所以 GBTC 只能在美股二級市場交易,也相當於是一支不可贖回的「比特幣 ETF」,也正因如此,GBTC 和比特幣之間的套利管道是單向的。

這意味著一旦認購比特幣信託,那麼將永遠無法換回比特幣,只能在二級市場上通過出售持有的 GBTC 獲利。

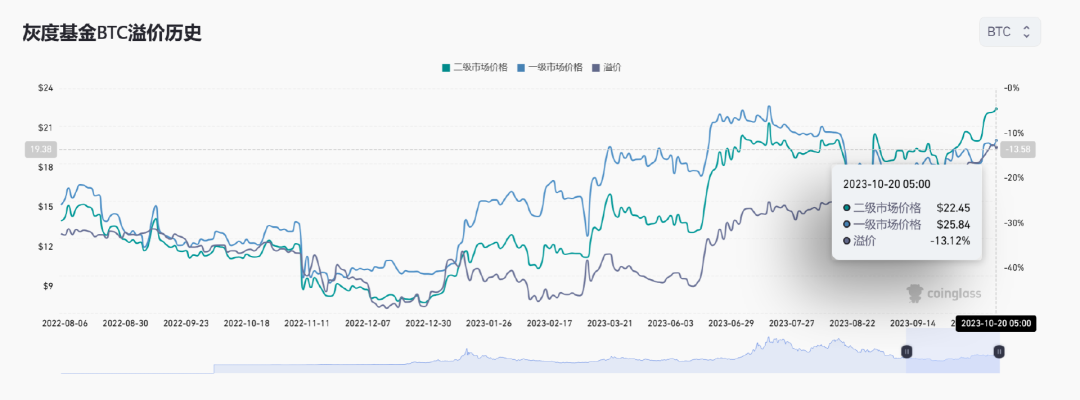

自推出以來,GBTC 長時間相對於比特幣存在正溢價,不過自從加拿大的 Purpose Bitcoin ETF 在 2021 年 10 月 18 日上市后,GBTC 的正溢價開始持續走低,並隨後進入負溢價區間。

而在 2022 年的多次暴雷事件尤其是灰度自身的危機中,GBTC 的持有者想要規避風險,只能賣出手中的 GBTC 份額,而不能兌換為比特幣,市場流動性極差,也導致負溢價最大時一度達到近 50%。

ETF 到底影響幾何?

所以灰度近兩年也積極推動將 GBTC 轉換為 ETF,這樣就能夠通過順暢的套利機制抹平負溢價。

而最新據 Coinglass 數據顯示,灰度 GBTC 負溢價率已進一步收窄至 13.12%,主要原因便是市場預期美 SEC 批准將 GBTC 轉換為 ETF 的可能性不斷加大。

一旦轉換為 ETF,由於 ETF 結構的靈活性,GBTC 將不再以大幅度的折扣或溢價進行交易。

這也說明瞭 ETF 對比特幣現貨市場的影響究竟是什麼——帶來天量規模的增量資金,打通傳統主流投資者投資加密貨幣的道路,並盡可能推動比特幣等被華爾街大規模地接受,使得加密資產配置獲得更廣泛的認可。

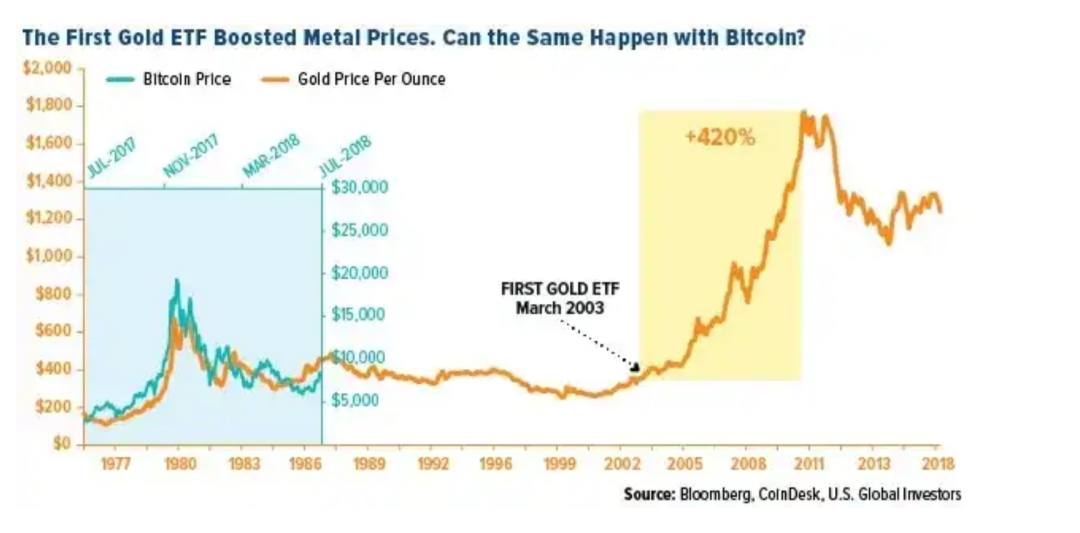

我們以黃金作為參照,首支黃金 ETF SPDR Gold Trust(GLD)於 2004 年在美國上市,在上市后的一年內,黃金價格上漲了 25%,而接下來 5 年,黃金更是上漲了 500%。

小結

總的來看,對於 2013 年就開始吹響進攻號角的「比特幣 ETF」而言,經過了整整 10 年行業內眾人的不斷「申請-失敗-再申請」迴圈,今年也算是終於看到了最接近成功的曙光。

尤其是貝萊德、富達等一眾傳統金融機構巨頭相繼下場,華爾街、媒體的關注度前所未有。

從這個角度看,無論是都能夠在年內通過,現貨比特幣 ETF 都在今年贏了一大步。

免責聲明:作為區塊鏈資訊平臺,本站所發佈文章僅代表作者及嘉賓個人觀點,與 Web3Caff 立場無關。 本文內容僅用於資訊分享,均不構成任何投資建議及要約,並請您遵守所在國家或地區的相關法律法規。