新型穩定幣正在不斷湧現,隨著鏈、層和運行的穩定幣模型的增加,這股趨勢未來不會停止。

原文:The Maurauder's Map of Decentralized Stablecoins(TokenBrice)

作者:TokenBrice

編譯:LlamaC

封面:Photo by Growtika Developer Marketing Agency on Unsplash

「推薦寄語: 新的穩定幣不斷湧現,因此需要不斷的跟蹤相關創新。 AMO? PSM? DSR? pegKeeper? 本文探討了各個穩定幣專案所使用的不同機制,並評估了它們彼此的相關性。」

新型穩定幣正在不斷湧現,隨著鏈、層和運行的穩定幣模型的增加,這股趨勢未來不會停止。 在 DeFi 中,洞悉穩定幣領域正在成為一項重要技能。

儘管中心化的穩定幣模型更容易評估,但去中心化的穩定幣利用了各種複雜機制,使得它們之間的數據難以進行點對點比較。 然而,每年都會出現數十種相關的新型去中心化穩定幣,我不認為這種趨勢會很快停止。

因此,本文旨在提供一份全覽地圖,説明你去洞悉去中心化穩定幣設計的領域。 在深入探究去中心化穩定幣的創新之前,讓我們花一分鐘瞭解一下背景:為什麼我們對(去中心化的)穩定幣如此關注呢?

規模

簡單來說,穩定幣是加密貨幣市場上最具市場契合度的領域,遠遠超過其他賽道。 DeFi 很酷,對吧? 我們也很喜歡談論穩定幣。 但就規模而言,穩定幣中鎖定的價值約為 DeFi 協定的 3 倍。

目前,DeFi 的總 TVL 價值約為 380 億美元,而流通的穩定幣共計 1240 億美元,由中心化穩定幣佔領並提供服務:USDT 佔總量的 66%,USDC 佔 20%。

現在,讓我們開始探討! 在考慮用於提供去中心化穩定幣的各種設計時,我將使用現有項目的實例來說明所討論的機制:可以將本文想像為關於去中心化穩定幣主題的食譜與掠奪者地圖的結合。

如何构建去中心化稳定币

无论设计多么多样化,然而,它们都依赖于两个基本的核心需求:

1、价格稳定 | 找到一种有效的方法稳定价格,而不要妥协太多去中心化特性。

2、稳定币流动性 | 积极管理稳定币的流动性,以最大限度的提高其有效性与可持续性。

尽管两个核心需求满足于同一目的:保证无论何种情况下稳定币都能以平价交易,但它们在不同的时间框架内运作。稳定机制的建立是为了使稳定币在中/长期内趋于锚定。流动性策略则旨在确保即使有大量稳定币也能尽可能接近平价买入/卖出。

这些是稳定币有机会获得市场关注必备的两个先决条件,在这两个维度上的缺陷会危及整个设计框架,因此让我们看看目前市场已经运行的价格稳定机制及其产生的现有影响。

稳定机制

当面对巨大的交换需求时,去中心化的稳定币可以脱离挂钩——即从挂钩上偏移,通常是 1 美元开始,无论是向上还是向下。虽然相似,但这两个脱钩源于截然不同的设计挑战。让我们从最常见的情况开始,即当美元稳定币价值低于 1 美元时的脱钩。

GHO—挂钩不足

通常发生在稳定币主要用于杠杆且缺乏重要直接用例的情况下,当前一个主要示例是 Aave 的 GHO,交易价格约为 0.97 美元。GHO 是最便宜的借款稳定币之一(最高 1.5% 管理费),从而创造了大量对其的初期需求。然而,除了提供流动性外,GHO 没有太多直接用途。因此,许多借款人会将其 GHO 兑换成其他货币,例如 DAI,以赚取 DSR 的 5% 收益率。

此外,AaveDAO 在支持 GHO 方面的行动缓慢。尽管 GHO 稳定币从 7 月中旬起就已经上线了,但仍然没有多少激励措施用于增加 GHO 的流动性,并且分配不当,因为其中大部分集中在稳定币交换池,而 GHO 由于其价格而超重。由于这些池子的 80% 由 GHO 组成,它们在当前价格下提供的流动性不足。

目前,GHO 重新挂钩的唯一压力来自于现有借款人,如果他们能够借入并交换 1 美元左右的 GHO,他们可以考虑以约 3% 的折扣偿还债务。

GHO 將需要直接提供有吸引力的盈利選項才能再次接近挂鉤,例如提供流動性激勵。 儘管如此,基於 GHO 並具有收益分享功能的質押模組仍然可以很好地完成這項任務。 總的來說,我們需要更多的 GHO 交易對:導致 GHO 被鑄造並長期持有的機制。 目前,治理似乎正在推動對 GHO 流動性激勵措施和潛在的 GHO PSM(錨定穩定模組)的更多支援:下面我們將在討論 Maker/DAI 時詳細介紹此設計

自幾周前推出以來,GHO 目前面臨的主要挑戰來自於其年輕的特點,加之 DAO 方面的推出準備不足。 DAO 正在改進,提出了多項建議解決這一問題。

LUSD — 過度挂鉤

Liquity 利用一種稱為贖回的獨特機制來維持其價格穩定。 在 Liquity 中,使用者存入 ETH 作為抵押品來借入和鑄造穩定幣(LUSD)。 關鍵的創新在於贖回機制,即使 ETH 市場價格大幅下跌,使用者也可以按照固定比例將 LUSD 贖回為基礎抵押品(ETH)。

這一機制激勵使用者在 ETH 價格較低時贖回 LUSD 來穩定 LUSD 的價格,從而減少 LUSD 的流通供應量並支援其與美元挂鉤。 它為 LUSD 持有者提供即時且不可變的 LUSD 抵押品訪問許可權,而無需去中心化交易所提供流動性。

贖回為 LUSD 持有者提供了額外的一層保證,但增加了借款方的複雜性,迫使借款人根據其他協定使用者和市場條件監控和調整其 LTV。

抵押品贖回提供了獲得穩定幣基礎支援的最直接途徑。 USDC 或 USDT 等中心化穩定幣使用類似但經過許可的機制來實現美元兌換。

儘管最近情況有所改善,但 LUSD 在其存在的大部分時間里一直處於溢價狀態。 事實上,有幾個因素促成了流動性和挂鉤壓力的增強:Chicken Bonds 的成功、 Maverick 等新型 DEX 的激進流動性策略,或者 DAO 和國債積累的 LUSD。

溢價的原因仍需準確查明。 可能的主要因素之一是,LUSD 正在服務於一個獨特的利基市場,即彈性最大化的穩定幣,該市場的需求(人們想要持有 LUSD)通常多於供給(ETH 持有者借入 LUSD 並出售)。 去年 Liquity 的博客上深入討論了這個主題。

雖然挂鉤不足通常更令人擔憂,但挂鉤過度也可能產生其他的後果,因為它會使用戶的有效借貸成本更難以預測。

LUSD 的過度錨定主要源於心理機制:在市場恐慌運動期間我們觀察到是其持續過度錨定的最糟糕情況,特別是當一個重要的中心化穩定幣被認為面臨風險時。

事實上,由於其彈性,LUSD 被視為避險穩定幣。 這是一項了不起的壯舉,但它是有代價的:當其他穩定幣出現問題時,例如矽谷銀行擠兌后 USDC 脫鉤 10%,人們就會湧向 LUSD。 LUSD 當天的交易量令人難以置信,隨著市場恐慌,大量買盤突破了 1.03 美元、1.04 美元和 1.05 美元。 在恐慌之中,一些用戶願意付出高昂的代價來安全飛行。

DAI 和 PSM:以一定的價格解決過度挂鉤問題

在早期,在多重抵押品 Dai 更新之前,DAI 面临着与 LUSD 类似的挑战:它倾向于过度挂钩。通过更新,Maker 引入了挂钩稳定性模块(PSM)来管理其稳定币 DAI 的价格稳定性。PSM 充当市场和 DAI 生态系统之间的缓冲区。它允许用户以固定汇率将 USDC 等稳定资产兑换为 DAI。

通过根据市场动态调整汇率,MakerDAO 可以影响市场上 DAI 的供应,并使其价格接近与美元挂钩。它帮助 MakerDAO 解决了 PSM 之前观察到的 DAI 挂钩问题。尽管如此,它还是有代价的:USDC 和其他中心化稳定币的积累成为了 DAI 的抵押品。

FRAX 的 AMO:将流动性和风险扩展到无穷大

FRAX 是一种去中心化的稳定币,利用算法市场运营来维持其挂钩。FRAX 采用自适应机制,根据市场状况调整其抵押比率。当 FRAX 价格高于其挂钩价格时,系统会铸造新的 FRAX 并回购抵押品,从而提高挂钩的稳定性。

相反,当 FRAX 价格跌破锚定汇率时,它会降低抵押比率,以鼓励用户铸造 FRAX,这有助于恢复锚定汇率。AMO 会带来额外的风险,主要取决于无抵押铸造资产的使用情况:风险越大,威胁就越大。

当所利用的服务之一(通常是货币市场或 DEX)出现问题时,这种设计的主要风险就会显现出来。假设 AMO 铸造了 1000 万个 FRAX 并存入货币市场供用户借用。现在,货币市场的其中一种抵押品出现问题并被耗尽:现在公开流通的 FRAX 数量增加了 1000 万枚,抵押品为 0。

缓解这一问题需要对 AMO 进行非常积极的管理——由人类通过多重签名进行管理,从安全角度来看这并不理想,因为 AMO 可以在没有支持的情况下随意铸造 FRAX。

crvUSD pegKeeper:更好的 PSM?

为了保证 crvUSD 的挂钩稳定性,Curve 探索了一条与 PSM 类似的路径,但略有改进。事实上,在这里,不再依赖用户外部参与:

对于 Maker PSM,它仍然是用户驱动的:当过度挂钩时,用户提供 USDC 作为 Maker PSM 的抵押品并铸造 DAI,从而帮助推低其价格。如果 DAI 低于锚定汇率,用户同样可以购买 DAI(低于 1 美元)以兑换 1 USDC,从而帮助其价格恢复锚定汇率。

crvUSD 在高水平上的工作方式类似(如果 crvUSD>$1 => 铸币,如果 crvusd<$1 => 销毁),但不需要任何外部输入:由于其 pegKeepers 合约,系统可以自行稳定。这些特殊合约可以在某些条件下且仅针对特定用例铸造无抵押 crvUSD。

有 4 个 pegKeeper,每个都插入不同的 crvUSD 池,与可赎回的中心化稳定币 USDC 配对。USDT、USDP 和 TUSD。当 crvUSD 过度挂钩时,他们可以铸造 crvUSD 来交易到相关池中,从而帮助将 crvUSD 价格推回到 1 美元。当 crvUSD 低于锚定水平时,pegKeeper 可以在其关联池上回购 crvUSD(使用超过锚定期间积累的集中稳定余额)并将其销毁,以将 crvUSD 的价格推回到锚定水平。

因此,当稳定币过度锚定时,pegKeeper 会向协议积累 crvUSD 债务,一旦 crvUSD 锚定不足,理想情况下会重新吸收。这里的关键在于平衡,确保 crvUSD 的供应(包括 Pegkeeper 债务)和借入的供应之间的价差不会增长太大。

虽然 pegKeepers 仍然对协议构成相当大的威胁,就像 FRAX 的 AMO 或 Maker 的 PSM 一样,但风险似乎更小。然而,crvUSD 仍然是一种相当年轻的稳定币,只有时间才能证明一切。

流动性管理

流动性管理,即使只是稳定币,也可能是一个很好的论文主题。这是整个领域最容易被误解的话题之一。亲爱的读者,我希望您意识到它的重要性。

流动性管理作为非主题

如果您阅读此博客,您可能已经意识到流动性策略是稳定币战争风暴的核心。然而,许多团队尚未实现这一目标。他们认为这是 DAO 可稍后处理的重要程度较低的事情,这是非常危险的意识。

事实上,DAO 并不是管理流动性的最佳结构,它们往往会利用次优的解决方案、支付过高的费用,并且只是需要更高的速度来匹配流动性游戏的快节奏。这并不奇怪;我们很久以前就已经确定,DAO/治理非常适合战略(长期)方向,但不适合中/短期(战术)管理,这要归功于 MakerDAO 的例子(尽管它很荒谬, MKR 持有者仍在对金库的利率(纯粹的操作参数)进行投票。

显而易见的解决方案是 DAO 任命一个流动性委员会——一个由流动性专家组成的小团队,并提供他们可以自主调动的预算。该委员会可以按固定期限聘用,而 DAO 保留不续签该委员会甚至撤销该委员会的权利,与其他服务提供商类似。

我邀请您查看 DAO 运行的主要稳定币项目,看看哪个项目还设有委员会。据我所知,只有 Aave 最终考虑设立 GHO 流动性委员会。除了委员会提供的灵活性和运营能力的提高之外,它还使 DAO 的流动性方法能够更加结构化和具有前瞻性规划,使其能够探索与更多相关参与者伙伴的关系和协作,例如从当天开始支持创新的 DEX 无需花费数月的时间向 DAO 的利益相关者解释创新的相关性,并进行预算投票和执行。

能力稀缺

关于流动性管理的残酷事实是,能力极其稀缺。这可以解释为什么需要更好地理解该主题,并且很少在项目设计阶段或稍后的治理讨论中优先考虑该主题。合适的流动性管理者必须准确理解以下内容:

• 基础流动性结构模型,x*y=k

• 自定义流动性结构,例如 stableswap

• 基本集中流动性,UNiv3 风格

• Uniswap 流动性管理层(Bunni、Merkl 等)

• CL 流动性管理器模型(Gamma、Arrakis 等)

• veCRV 代币经济和生态系统 // veBAL

• 投票市场和贿赂文化

• 先进的集中流动性,特立独行的风格

• Maverick 激励模型(Boosted Pool)

• Maverick 代币经济学 (veMAV)

• DEX 聚合器格局和路径逻辑

用于流动性管理的工具、服务和协议的范围正在呈指数级增长,但很少有参与者密切关注。两个类似项目的流动性支出之间经常会出现荒谬的差距,有时投资/结果之间的差距达几个数量级。

如何吸引大量的 ETH&LSD 上链?

到目前为止,我们重点关注利用 CDP(抵押债务头寸)模型的稳定币,例如 Maker、Liquity 或 Reflexer,其中用户必须存入抵押品以直接根据协议签订债务合同(CDP 协议上的每个借款人都会铸造 “自己的” 债务)。这是一个优雅的设计,使协议能够实现各种设备来吸收抵押品的波动性,从而最大化稳定币的价格惯性。

基于 CDP 的稳定币的局限性

然而,基于 CDP 的稳定币有一个主要缺点:超额抵押要求。事实上,要在没有任何误差范围的情况下抑制 ETH 等抵押品的波动性,即使不是不可能,也是很困难的。例如,在 Liquity 上,可接受的最低抵押率为 110%,但协议上观察到的平均抵押率为 226.3%。

超额抵押是 CDP 模型的核心限制,并且很难克服。事实上,降低抵押要求可能会吸引更多借款人,从而增加稳定币产出的风险范围。因此,扩展基于 CDP 的稳定币是一项艰巨的工作。还有其他相关想法可以吸引更多借款人,例如多样化抵押品发行,如下所示。但同样,稳定币的风险也随之增加,正如 DAI 所见,过去几年抵押品的去中心化特性大幅退化。

尽管如此,许多项目正在探索一些方法,这些方法可能会导致稳定币比 DAI 的妥协更少,同时达到类似的规模。让我们考虑一下目前探索的一些进一步扩展去中心化稳定币的方向。

扩大抵押品和网络:Liquity 分叉

2023 年是 Liquity 分叉年:今年推出了许多协议,利用了或多或少类似于 Liquity 的模型,但有一些变化。其中包括 Gravita、Prisma、Lybra 等。

Gravita

让我们从 Gravita 开始,它可能是最接近基本 Liquity 模型的。这里的重点是使协议对借款人更具吸引力,并增加了一些受欢迎的内容,包括使用 stETH 或 rETH 等流动质押 ETH 作为抵押品进行借款的可能性,或者在 L2 上提供的协议(如 Arbitrum)。当然,这是一个平衡游戏,因为上面指定的规则仍然适用。

Prisma Finance

Prisma Finance 也在探索类似的方法,这是另一个 Liquity 分叉,可以使用 ETH-LSD 作为抵押品,由接近 Curve/Llama 生态系统的团队构建。veTokenomics 的组件也设想在费用共享/治理代币 PRISMA 上,但它们仍然需要上线。

Lybra Finance

另一个团队 Lybra 在其治理代币 LBR 上尝试了锁定/托管模型。虽然它最初似乎很有效地吸引了大量资金,但这种策略的挑战是随着时间的推移维持它们……

DYAD

最后,我们来谈谈 DYAD。从技术上讲,这本身并不是一个 Liquity 分叉,而更像是一种受 Liquity 启发的协议,特别是在其稳定币的价格稳定机制方面。

他们试图解决的主要挑战是在实时 CDP 协议上添加新的抵押品,同时又不会过度扩大基础协议的风险范围。为此,DYAD 引入了 “社会许可层”,本质上是治理层。

然而,它看起来不像我们习惯的治理:这里没有治理代币,所以它不会是你通常遇见的富豪统治。相反,治理权直接位于使用该协议所需的 dNFT 内:每个 dNFT 可以控制每种提议的抵押品类型的单个 “开关”。

他们可以随时将此开关的位置从关闭更改为打开,或从打开更改为关闭,然后再更改回来,只要他们愿意。如果给定的抵押品保持 2/3 的绝对多数 “开启” 开关,则该抵押品可以构成 DYAD 抵押品篮子的一部分。增加治理权力的唯一方法是控制更多的 dNFT。

DYAD 还因尽可能保持不变性而获得奖励积分。虽然协议可以更改,因为它可以添加新的抵押品,但整个治理层是不可变的。DYAD 尚未完全上线,只有 dNFT 已上线,但我很想看看它进展如何!

我与这里的专业人士保持一致:LSDfi 几个月前风靡一时,我们看到许多协议提供了利用最近推出的 ETH-LSD 的选项。虽然这个子市场可能已经很拥挤,但基于 CDP 的模型仍有空间,该模型提供的稳定币的弹性略低于 LUSD,但具有附加功能。问题是哪个?

善待你的借款人:LLAMA/crvUSD

为 ETH/ETH-LSD 创建交易对的另一种方法是:使条件对借款人更具吸引力/减轻清算处罚。事实上,crvUSD 背后的主要创新之一在于清算模式,该模式与其他提供杠杆的服务有很大不同。

LLAMA(贷款清算 AMM 算法)用 “软清算” 取代了通常的清算,其中水下借款人在 “区间” 之间进行重新平衡,每个区间代表不同的价格段。

它提供了相当大的保护,防止由于残酷但不持续的市场波动而导致的清算。与我们所习惯的直接清算不同,LLAMA 的软清算更加渐进,因为抵押品会根据其市场价格的比例逐步调整。

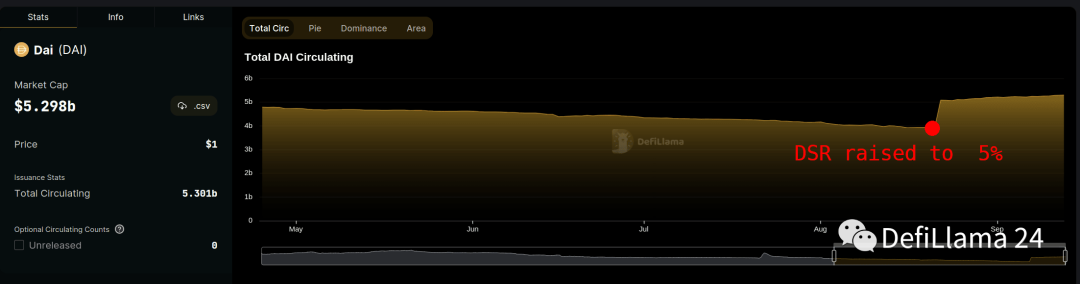

Make it rain:Dai 储蓄率及变种

当有更直接的前进道路时,为什么还要费心改进你的设计呢?MakerDAO 首创了向稳定币持有者提供 “无风险” 收益以推动需求的想法:DAI 储蓄率,目前为 5%。

事实证明,维持 DAO 的成本非常高,它越来越多地被推向风险更高但更有利可图的抵押品来维持生存。现在,抵押品中很大一部分是由托管人管理的现实世界资产 (RWA),其中一些资产运行缓慢,甚至无法履行其收益率或报告义务,或者只是次优(MakerDAO 目前在其 USDC 上赚取 3%,而零售业可以通过 Circle 获得 5% 的分数)。

尽管如此,令人惊讶的是:激励措施起作用了,至少在一开始是这样。因此,从长远来看,这种残酷的、低努力的、低效率的设计正在蔓延:

• Raft 以 6% 的价格推出了类似的概念。

• Frax 还致力于 sFRAX / Frax 储蓄率目标为 5%。

现在,时间会证明这种设计的长期影响。在我看来,这些协议正在消耗其大部分收入来支付持续的收购费用——一旦停止,它们就会失去大部分通过 DSR 获得的用户。例如,他们会烧掉大量资金来维持这种骗局,这些资金本来可以花在战略资产上,为稳定币的流动性提供者提供终身激励。这种设计是一个很棒的策略,但却是我见过的最短视的策略之一。

转向储备支持的稳定币?

一场转变正在酝酿之中!虽然基于 CDP 的模型(例如 Maker、Liquity 或 Reflexer)正在蓬勃发展,但储备支持的稳定币也越来越多地被考虑。

事实上,正如我们上面强调的那样,纯粹基于借贷的/CDP 稳定币存在固有的紧张关系。简而言之:

• 扩展基于借贷的去中心化稳定币需要吸引大量 ETH / ETH-LSD。

• 但协议对借款人越宽松,其产出的稳定币就越不受欢迎。

基於 CDP 的穩定幣的狀態完全取決於其用戶的行為。 在儲備模式下,協定直接管理穩定幣的儲備和鑄造,而不是單獨管理頭寸。 因此,基於儲備的模型似乎為基於 CDP 的穩定幣缺點提供了可靠的答案,由於原生協議儲備提供了更大的價格慣性,穩定幣的供應量可能會擴大。

讓我們通過研究實施儲備支持的穩定幣模型的兩個主要示例來總結本文。 我將使其簡短易懂,並添加進一步深入的資源。

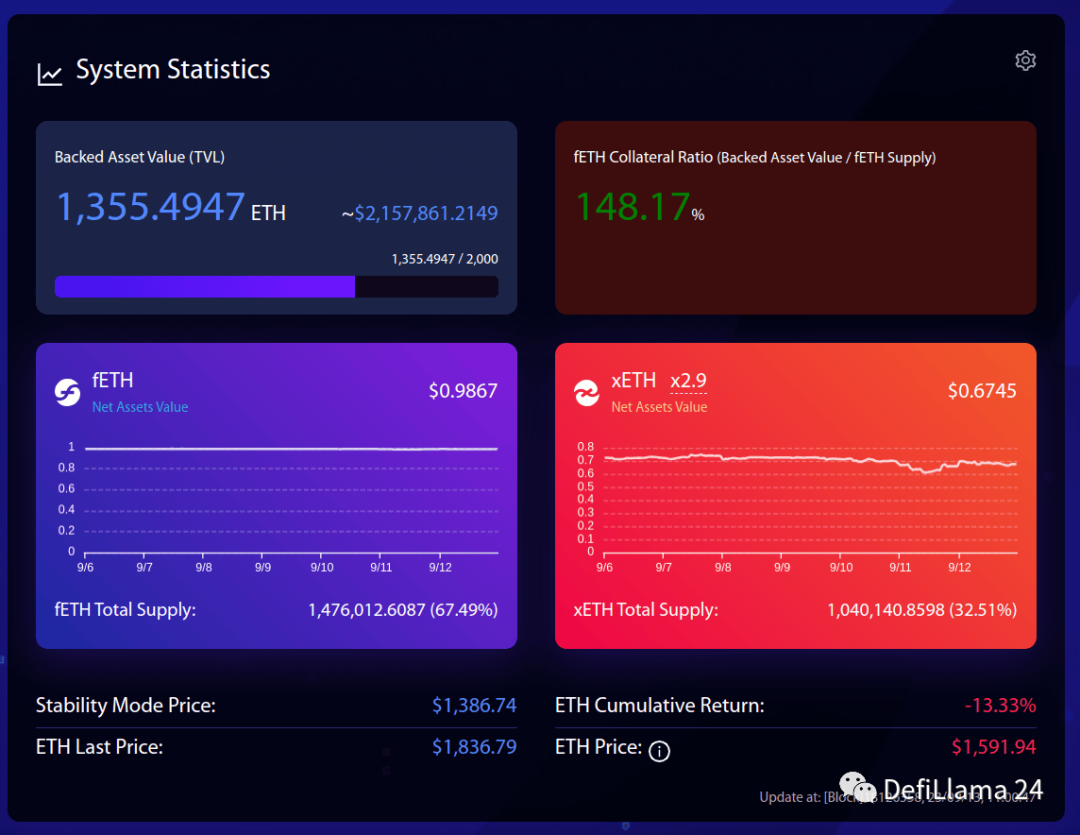

f(x):無資金成本且 90% 波動性抑制 ETH 的槓桿

F(x)是一個新發佈的令人著迷的協定! 它是一種雙重產品,使 stETH 儲戶能夠按照自己想要的比例接觸兩種類型的資產:

• xETH:“高波動性槓桿 ETH”

• fETH:“低波動性浮動穩定幣”

與 CDP 協定類似,使用者存入 ETH(或 stETH)來鑄造 fETH 或 xETH。 然而,與 Liquity/Maker/其他 CDP 不同,使用者不管理其頭寸(Trove)。 相反,該協定直接管理 stETH 儲備。 贖回功能使 fETH 或 xETH 的持有者能夠收回基礎 stETH。 然而,它們贖回的金額取決於系統的狀態,最顯著的是其資產凈值:儲備中 stETH 的總體價值。

該協定僅在幾周前推出,仍處於早期階段,TVL 約為 1300 ETH,fETH 的流動性仍在開發中。 第三種代幣 FXN,即該協定的治理代幣,也在計劃中。

xETH 和 fETH 的價值主張與我相關,一旦協定更加成熟,應該會滿足需求。 在我看來,它與 crvUSD 一樣,是我們今年穩定幣方面最令人興奮的版本之一:我只是在等待合適的時機來嘗試 xETH。

Liquity v2:受保護的 LSD 槓桿

“Liquity v2”(代號)尚未上線,但已由 Robert Lauko 在 6 月份的最後一次穩定峰會上介紹。

與 fETH 一樣,v2 將為 ETH-LSD 提供不可清算的槓桿,無需支付融資費用,甚至還增加了下行保護。 該協定將輸出新穎的、由儲備支援的穩定幣針對擴容進行了優化。 由於該協定充當穩定幣的主要 AMM,其流動性需求也被最小化:使用者可以用 1 美元質押的 ETH 鑄造和兌換穩定幣。

V2 正在公開構建:如果您想瞭解更多資訊甚至參與其中,請務必訪問 Liquity 的 Discord 專用 v2 頻道。 https://discord.gg/RCRp2CJR2S

了解有關 AladinDAO 的 F(x)和 Liquity V2 的更多資訊

我對儲備支持的穩定幣保持關注,因為我可能會在未來幾個月內發表幾篇專門討論該主題的文章。 同時,請隨意直接從構建者的口中獲取您的 alpha – 以下是精選的文章和採訪,以了解有關這兩種協定的更多資訊:

• 最近的一次社區電話會議,我和 Robert 加入了 AladinDAO/Protocol F(x)團隊,更廣泛地討論去中心化穩定幣 [60 分鐘]

https://twitter.com/aladdindao/status/1684141750900736000?s=20

• 社區電話會議 – 深入探討 f(x)[30 分鐘]

https://www.youtube.com/watch?v=_xA6AFufGoQ&t=3871s

• f(x)與 AladinDAO 的 Kmets 和 Crouger 的協定(Leviathan News)[28 分鐘]

https://www.youtube.com/watch?v=Nzy7xO09SFw

• Liquity v2 簡介 — Liquity 博客

https://www.liquity.org/blog/introducing-liquity-v2

• Colin Platt 的 Liquity v2(Leviathan News)

https://www.youtube.com/watch?v=KOnGCPE5gaU

免責聲明:作為區塊鏈資訊平臺,本站所發佈文章僅代表作者及嘉賓個人觀點,與 Web3Caff 立場無關。 文章內的資訊僅供參考,均不構成任何投資建議及要約,並請您遵守所在國家或地區的相關法律法規。