合規而又去中心化,Liquid Collective 瞄準了流動性質押市場的星辰大海。

作者:Peng SUN,Foresight News

封面:Liquid Collective

在很多人看來,流動性質押賽道已經極為飽和,各種新專案層出不窮,但從 Dune 數據來看,當前 ETH 供應量的質押率僅為 20.51%。 這種「飽和」更多是一種「內卷」,實際情況是難以形成更大規模地採用。 在 LSDFi 被建構為下一輪牛市的底層基礎資產的敘事中,當前的 ETH 質押率顯然是遠遠不夠的。

Liquid Collective 為此而生,這是一個多鏈流動性質押協定,旨在為機構提供非託管的去中心化流動性質押方案。 初看該協定面向機構,但認真去思考,Liquid Collective 瞄準了交易所等機構背後更廣泛的使用者,並試圖通過合規而又去中心化的方式構建流動性質押行業標準。 目前,該協定僅支援乙太坊,並已開放 ETH 提款,未來將推出多鏈功能。 此前不久,其開發商 Alluvial 完成由分散式資本、IOSG 等參與的 1200 萬美元 A 輪融資。 今天,Foresight News 帶領大家一探究竟,看看 Liquid Collective 在做些什麼。

合約化與代幣化:Liquid Collective 的核心邏輯

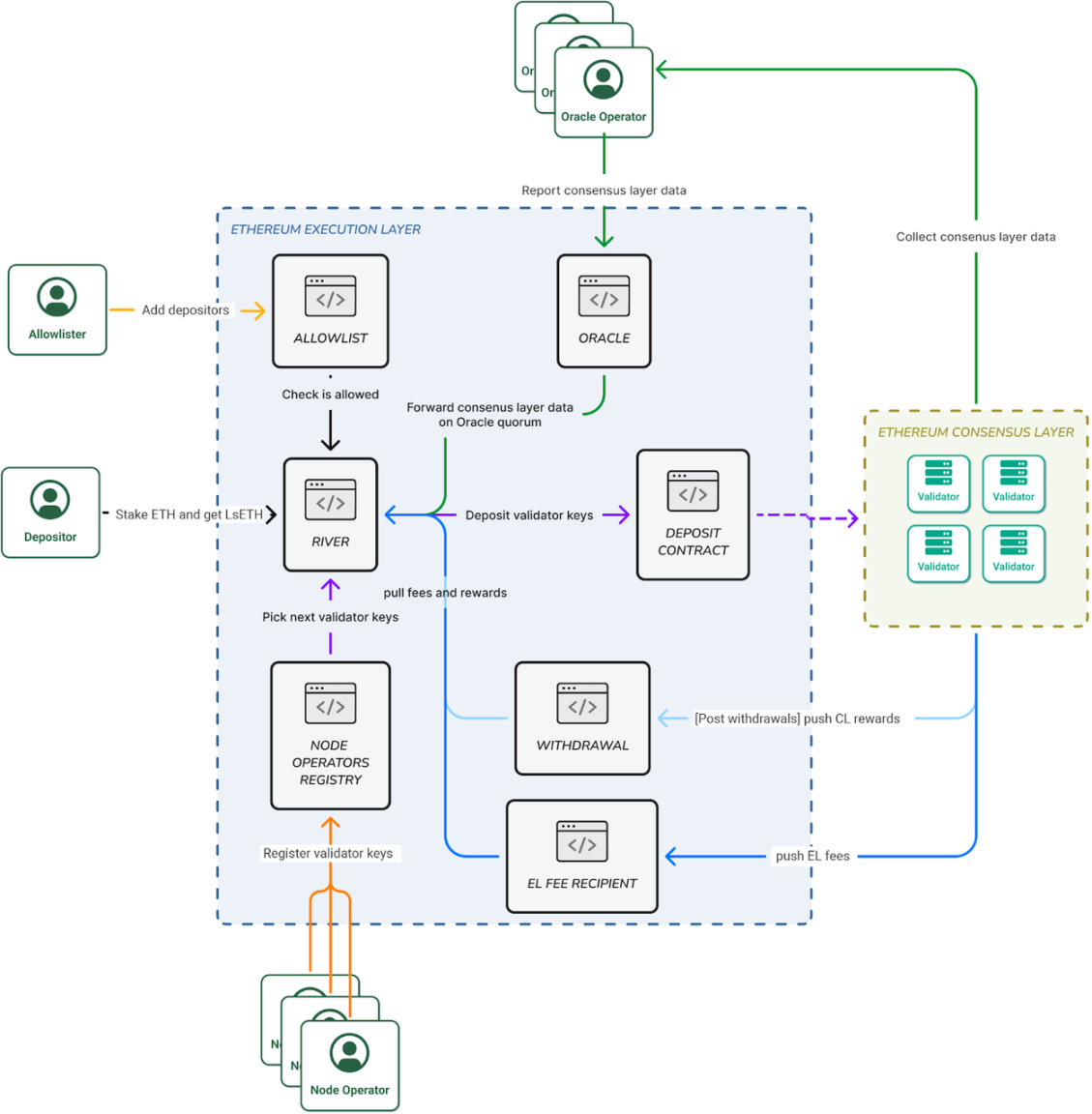

Liquid Collective 是一個去中心化流動性質押協定,其核心元件是智慧合約,用戶可將任意數量的 ETH 存入智慧合約中,沒有 32 枚 ETH 限制,當智慧合約餘額達到 32 枚 ETH 時,該合約中的 ETH 將以迴圈的方式質押給節點運營商。 節點運營商包括 Coinbase Cloud 與 Figment 等,它們在 Liquid Collective 上運行驗證節點基礎設施,並獲得網路獎勵,Liquid Collective 本身不運行驗證節點。

對於流動性質押,筆者剛開始關注的還是收益派息模型。 當前 LSD 的收益派息機制以 Rebase 與 Reward-bearing 為主,手動認領(Claim)基本已被淘汰。 Lido 的 stETH 使用 rebase 機制,無需手動認領與複利,而是將 LSD 與質押資產始終保持 1:1 的錨定關係。 另一種則是 Rocket Pool 等採用的 Reward-bearing 機制,這種機制基於 Compound 的 cToken 合約,在 LSD 與質押資產之間引入「兌換率」,質押生息與網路懲罰導致 ETH 餘額的變化均通過「兌換率」表現出來。

Liquid Collective 協定的收益派息方式並不稀奇,它也採用 cToken 模型。

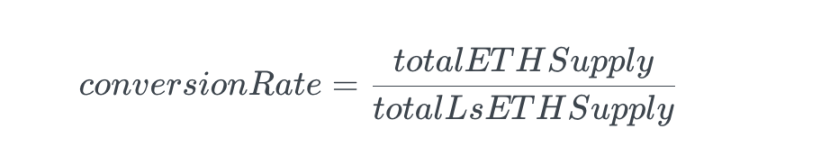

通常,当用户向 Liquid Collective 协议存入 ETH 时,会收到 LsETH。但 LsETH 的总量不会跟随协议层质押奖励与网络惩罚的数量变化而变化,而是由 LsETH 与 ETH 之间的「兑换率」实现平衡。譬如,当我们通过 Liquid Collective 质押了 100 枚 ETH,按 1:1 比例拿到 100 枚 LsETH,而一个月后质押奖励为 20 枚 ETH 时,假设中间没有产生网络惩罚费用,那么协议层的 ETH 总额就是 120 枚。此时,若想将 100 枚 LsETH 兑换成 120 枚 ETH,就需要乘以 1.2 的「兑换率」。同理,此时按照 1.2 的兑换率,只有质押 120 枚 ETH,才能获得 100 枚 LsETH。在这里,兑换率的计算方式是质押 ETH 的总余额除以 LsETH 的总供应量。预言机每隔 24 小时就会将数据从共识层报告给执行层,并向 Liquid Collective 的核心合约报告质押代币的余额、应计质押奖励以及应扣除的惩罚费用,以计算新的兑换率。

使用基于 ERC20 的 cToken 合约的好处在于,用户质押收益、复利等全自动进行,无需手动操作,最大化地减少 Gas 消耗。同时,由于兑换率实时变化,LsETH 实际上与其他代币没有区别,用户可将 LsETH 用于交易、抵押借贷,甚至可以通过 EigenLayer 将其再质押到以太坊上。

合规是基础

话说回来,Liquid Collective 为什么要做一个机构级的流动性质押平台?在 Liquid Collective 网站与文档中,其经常强调的一点就是「合规」、「安全」,要求用户与节点运营商完成 KYC/AML(反洗钱)认证。

其根源在于,除了原生质押外,中心化交易所、质押及服务提供商等提供的质押服务往往门槛较低,是否存在黑钱无法辨别;机构也可能存在黑盒,用户不知道资金流向,更有可能是吸储生息。加密资产是否被质押到网络中,没人知道,更不必说网络安全得到保障。在很大程度上,美国证券交易委员会(SEC)打击交易所的质押服务就出于此因:

- 2022 年 8 月,Coinbase 表示,美 SEC 正在对其加密货币质押服务进行调查,所涉及的服务包括 Coinbase 的质押计划、资产上市流程、资产分类和稳定币产品。

- 今年 2 月,美 SEC 的铁锤率先砸向了 Kraken,其声称当投资者向 Kraken 的「质押即服务」提供商时提供代币时会失去对代币的控制,并承担与这些平台相关的风险,而几乎没有任何保护。与此同时,Kraken 宣布终止面向美国用户的质押即服务计划。SEC 主席 Gary Gensler 表示,质押即服务提供商必须注册并提供全面、公平和真实的披露和投资者保护。

- 美 SEC 的行动带来了连锁效应,2 月 15 日,韩国监管机构也表示将开始对国内加密交易平台的质押服务环境进行全面审查。

- 3 月 23 日,Coinbase 收到美 SEC 的韦尔斯通知(Wells Notice),重点是质押服务和资产上市。

- 3 月 24 日,提供加密货币交易和数字资产借记卡的平台 Uphold 向客户发送电子邮件,表示将于 2023 年 4 月 27 日结束对美国客户的质押服务。

- 7 月 15 日,Coinbase 称,美国加利福尼亚州、新泽西州、南卡罗来纳州与威斯康星州的用户暂时无法使用质押服务。

凡此种种,可见机构质押服务所面临的监管压力,而「合规」的质押服务应运而生:

- 4 月 8 日,金融银行 InCore Bank 宣布将使用 SDX Web3 服务向其客户提供以太坊质押服务,该行表示使用其以太坊质押服务的客户必须完全符合 KYC 和 AML 合规要求。

在一定程度上,Liquid Collective 所做的事情是對監管審查的一種應對,避免制裁篩查。 但與此同時,Liquid Collective 可能真有一顆「赤子之心」,它要在確保合規的基礎上實現非託管、去中心化,增加乙太坊網路的安全。 前文曾說使用者存入 ETH 是進入 Liquid Collective 的核心智能合約中,等到聚集 32 枚 ETH 后才分配給節點運營商進行質押,也就是說這一切都是鏈上可見的,使用者從存入 ETH 到持有 LsETH 再到贖回 ETH 全過程始終都掌握著資產的擁有權。 既簡化了質押過程,也不用擔心仲介商作惡。

對於機構而言,與以往的乙太坊質押不同,Liquid Collective 釋放了質押資產的流動性,LsETH 既可用於交換、也可與 DeFi 集成。 換言之,交易所完全不用擔心使用者質押 ETH 后犧牲流動性與其他收入機會。

建立行業流動性質押標準,成為 LSDFi 的 Circle

在 Liquid Collective 的敘事中,要對標的是聯盟管理的 USDC 而非單一交易所管理的 GUSD,二者的市值差了 71 倍。

對 Liquid Collective 而言,一個去中心化而又合規的流動性質押方案不是終點,最終的目標是基於這套方案為行業制定一個流動性質押標準。 在 Liquid Collective 看來,目前市場上的多種流動性質押產品容易導致碎片化,不同的協定都在爭奪 DeFi 的資源,不同標準的 LST 代幣都會限制流動性,並且缺乏合規性與可組合性。

因此,Liquid Collective 通過聚集 DeFi 生態的主要參與者來建立行業聯盟進行去中心化管理。 這個聯盟包括 The Liquid Foundation、Alluvial、Coinbase、Figment、Kiln、Acala、Rome Blockchain Labs、Kraken、Staked、Bitcoin Suisse 與其他 Web3 組織,涉及集成商、跨鏈構建者、節點運營商等。

看起來,Liquid Collective 佔盡了安全、合規、效率與去中心化訴求的所有優勢。 在質押方式上,它採用智慧合約實現鏈上透明; 在 LST 模型上,它徹底代幣化,完全釋放了資本效率; 在節點運營商上,它鼓勵採用多雲(cloud)、多區域與多用戶端基礎設施; 在安全上,除了 KYC 與 AML,它還採用 NEXUS MUTUAL Coverage 為 Slashing 事件保險。

或許我們會擔心完全代幣化的 LsETH 的高倍槓桿,但似乎實行 KYC 的 Liquid Collective 也不用擔心清算時壞賬無法收回。 如前文所言,目前流通中 ETH 質押率僅為 20.51%,而 Lido 佔了其中的 31.77%。 而面向企業的 Liquid Collective 還有廣闊的空間去發展,有著獨特用戶優勢的交易所就是最大的增長點與建立「標準」的起點。 下一輪牛市註定會有更大體量的資金,也必將承載更大體量的槓桿機制。 當 LSD 取代 ETH 成為新的底層資產,Liquid Collective 就具有更多的想像空間。

免責聲明:作為區塊鏈資訊平臺,本站所發佈文章僅代表作者及嘉賓個人觀點,與 Web3Caff 立場無關。 文章內的資訊僅供參考,均不構成任何投資建議及要約,並請您遵守所在國家或地區的相關法律法規。