一文盤點 2023 年上半年行業投資趨勢

作者: Day

出品:白話區塊鏈(ID:hellobtc)

封面: Photo by Conny Schneider on Unsplash

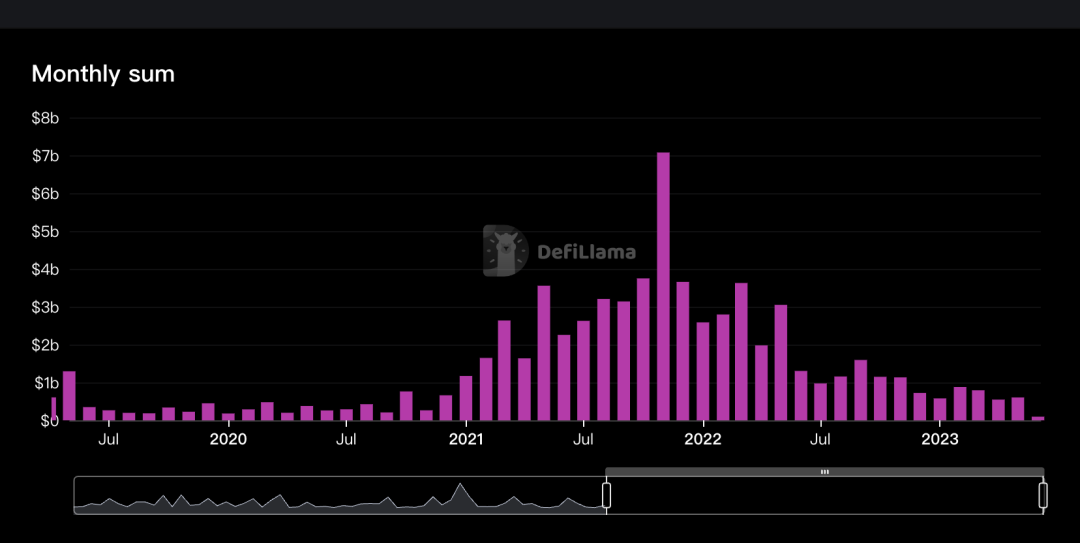

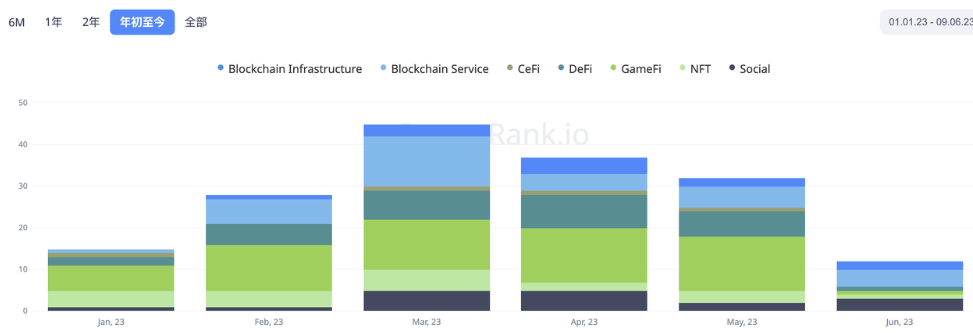

據 rootdata 數據顯示,2022 年,加密行業籌款金額為 267.7 億美元,融資筆數為 1528 筆,而在 2023 年上半年,加密行業的籌款金額大幅下降,近半年來,全球加密市場總共籌集資金 47.74 億美金,總共融資 497 起。 相較於 22 年,融資金額額下降 80%。 一方面 ,受 Luna 和 FTX 暴雷的影響,使投資機構對 crypto 投資興趣減弱; 另一方面,與大行情變差也有關係。

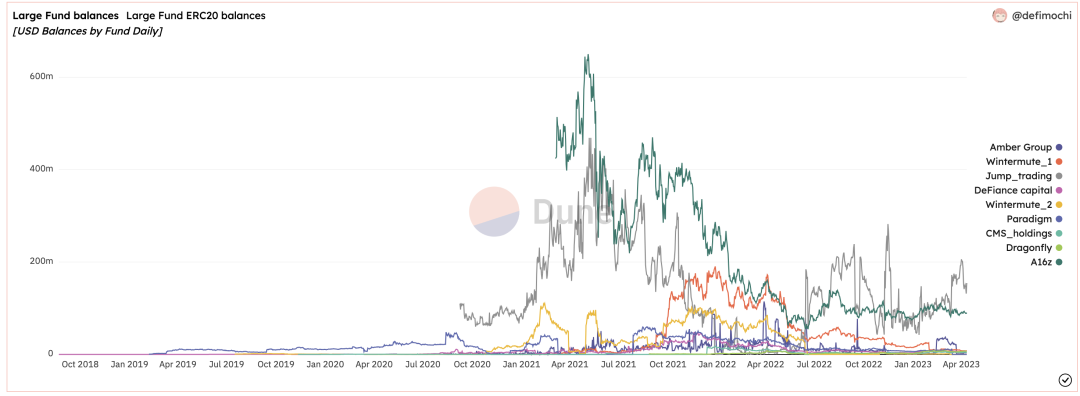

各個頂級投資機構的持倉,大多也有百分之七八十的回撤。 這篇文章,我們來簡單瞭解下今年上半年機構投資趨勢,以及他們投了哪些賽道和專案。

今年市場融資表現

1. 面向機構融資:

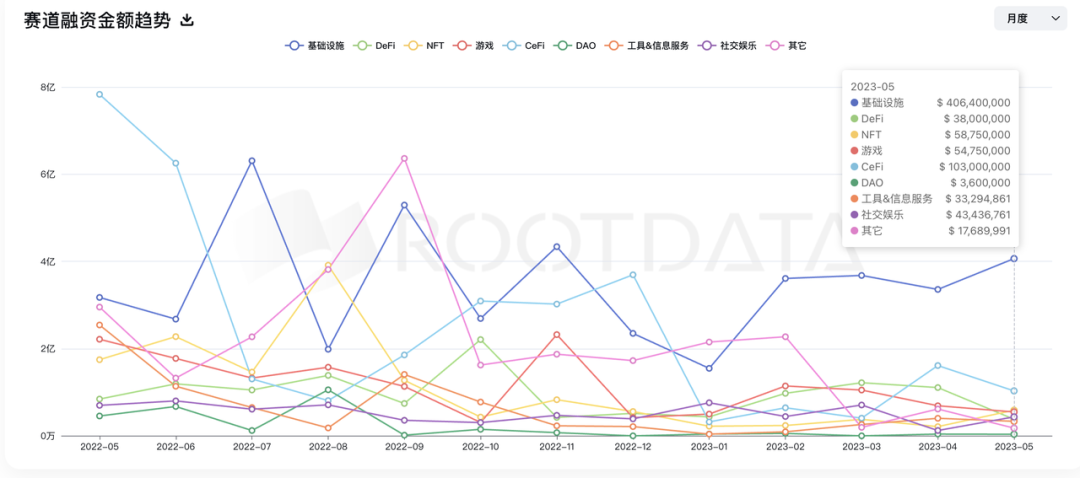

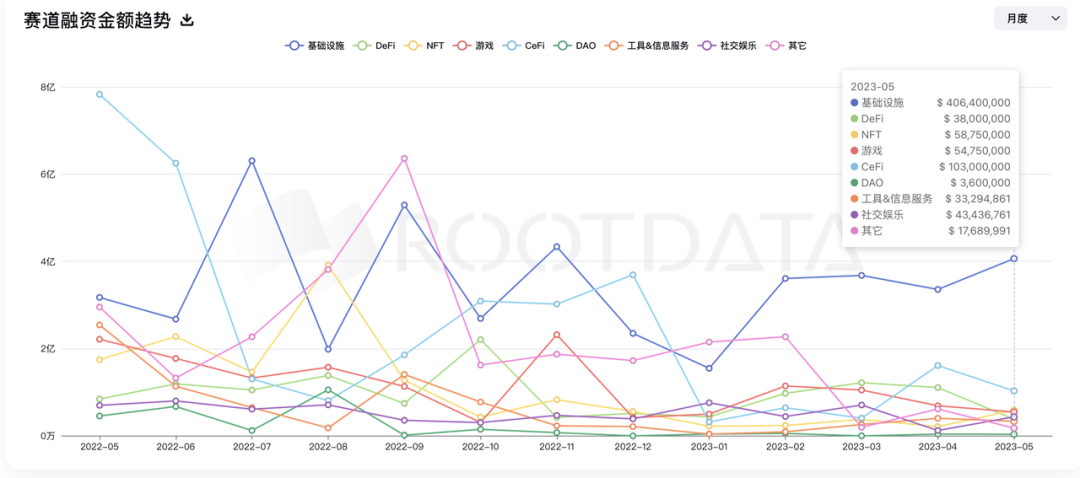

據 rootdata 數據,截止 23 年 6 月初,在總共 36.6 億美金的融資中的各個賽道投資情況如下:

– 基礎設施共融資 139 次,融資 13.79 億美金,佔比 37.6%;

– 其他共融資 61 次,融資 5.4 億美金,佔比 14.5%;

– DeFi 共融資 88 次,融資 4.1 億美金,佔比 11.2%;

– CeFi 共融資 34 次,融資 4 億美金,佔比 10.9%;

– 遊戲共融資 63 次,融資 3.9 億美金,佔比 10.7%;

– 社交娛樂共融資 43 次,融資 2.4 億美金,佔比 6.7%;

– NFT 共融資 52 次,融資 1.6 億美金,佔比 4.5%;

– 工具&資訊服務共融資 31 次,融資 1.1 億美金,佔比 3.5%;

– DAO 共融資 4 次,融資 0.17 億美金,佔比 0.5%。

可以看出,機構傾向於投資基礎設施和 DeFi 賽道,而對 DAO、工具&資訊服務 NFT 賽道興趣相對較弱。 當然,也與各個賽道的市值天花板也有關係,基礎設施類要比其他賽道來說,估值也要相對高一些。

2. 其它

另一方面,平臺在面向其它投資者的融資中,截止 6 月 10 日共計 2.1 億美金。

而在面向其它投資者的融資中,佔比份額最大的反而是 GameFi 和區塊鏈服務賽道。 融資主要集中在乙太坊,Arbitrum、Polygon、BNB 這 4 條鏈上。

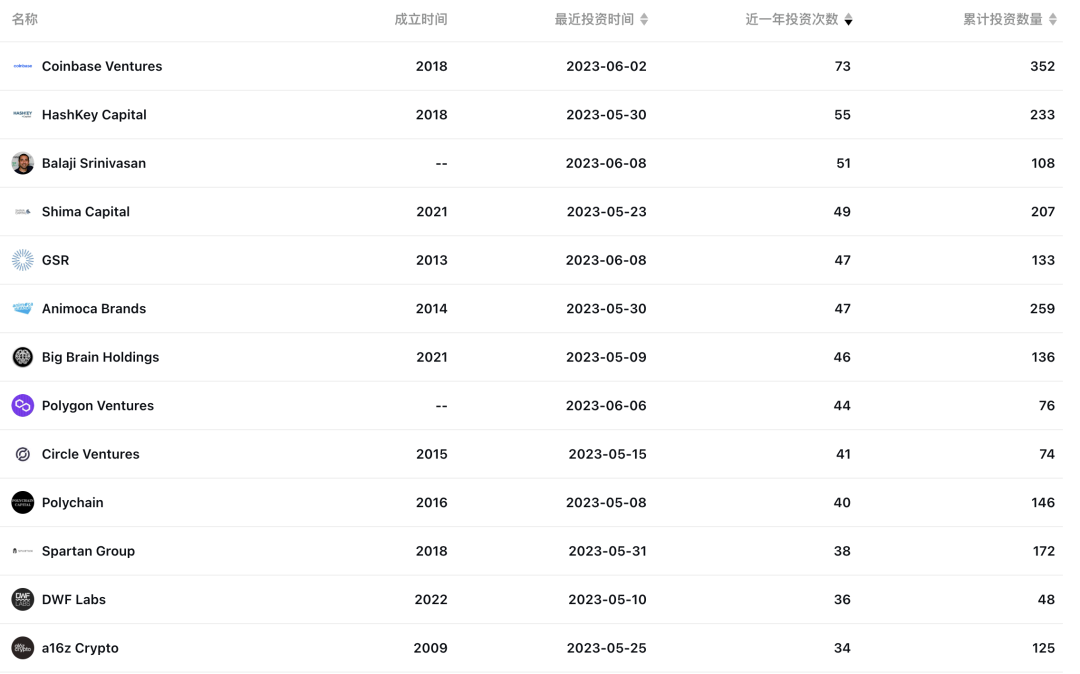

今年活躍的投資機構

接下來我們以各個機構出手投資專案的次數來作為標準來衡量今年有哪些投資機構依然在活躍,持續處於「撒錢」狀態。

1.DWF Labs:30 個

DWF Labs 是 Digital Wave Finance 的子公司,今年因頻頻出手為大家所關注,主要為投資 Web3 公司提供 Token 上線、做市、OTC 交易解決方案的支援。 已經在 40 多個頂級交易平臺進行現貨和衍生品交易,位居全球加密資產交易量前 5 名。

今年共投資 30 個專案,涉及資金超 3 億美金(由於有些專案可能存在多個機構投資,而部分專案的融資額度未做披露,所以只能計算部分,下同)。 DWF Labs 傾向於將投資已經發行 Token 並上線交易平臺的專案,例如 EOS、ACH、CFX、FET 等。

2.Coinbase Ventures:24 個

Coinbase Ventures 是 Coinbase 的投資部門,致力於推進 crypto/Web3 生態系統的傑出企業家,並支援 Coinbase 為世界創造更多經濟自由的使命。 今年共投資 24 個專案,涉及資金接近 2 億美金。

Coinbase Ventures 投資偏向於底基礎設施,例如乙太坊再質押 EigenLayer、雲平臺 Chaos Labs、提供傳統金融合規性的 DEX Mauve 等。

3.HashKey Capital:21 個

HashKey Capital 隸屬於香港數字資產集團 HashKey Group,總部位於中國香港。 HashKey Capital 投資於整個區塊鏈生態系統,包括底層公鏈、協定、應用程式和加密金融供應商。 其提供的投資與諮詢,幫助針對開發者、企業和最終使用者的創業公司實現在亞洲的拓展。 今年共投資 21 個專案,涉及資金接近 1.3 億美金。

HashKey Group 投資有基礎設施、遊戲、NFT 等賽道,例如雲平臺 Chaos Labs、空手道格鬥聯盟 Karate Combat、基礎設施 PolyHedra 、跨鏈 NFT 平臺 Tabi 等。

4.Shima Capital:19 個

Shima Capital 是一家總部位於三藩市,專注於尋求早期加密資產和區塊鏈初創公司的風險投資公司,併為其提供資金和資源支援。

今年共投資 19 個專案,涉及資金接近 1 億美金。 Shima Capital 投資有基礎設施、NFT、娛樂遊戲等賽道,其中 6 個與遊戲有關。 比較大的投資有公鏈 Berachain 和 Monad。

5.Polygon Ventures:18 個

Polygon Ventures 致力於支援 Polygon 生態系統和多鏈生態系統中有遠見的團隊。 採取合作方式,通過 Polygon 在運營、技術、分銷和戰略合作夥伴關係方面的實力提供支援,幫助專案取得成功。

Polygon Ventures 今年共投資 18 個專案,涉及資金 8000 多萬美金。 Polygon Ventures 投資賽道有基礎設施、娛樂遊戲、NFT 領域,其中 10 個與娛樂遊戲有關。 較大的投資有雲平臺 Chaos Labs、Web3 遊戲平臺 Intella X。

6.Balaji Srinivasan(個人投資者):18 個

Balaji S. Srinivasan 號稱加密領域一人頂一機構的天使投資人。 曾是 Coinbase 的首席技術官和 A16z 的普通合夥人,也是許多成功的科技公司和加密協定的早期投資者,包括 Alchemy、Ava Labs、Chainlink、Clubhouse、Dapper Labs、Ethereum、Instadapp、NEAR Protocol、 Opensea、Solana 等大家耳熟能詳的專案。 Srinivasan 也是 Earn.com(被 Coinbase 收購)、Counsyl(被 Myriad 收購)、Teleport(被 Topia 收購)和 Coin Center 的聯合創始人。

Balaji S. Srinivasan 今年共投資 18 個專案,涉及資金接近 1.2 億美金。 Balaji S. Srinivasan 投資主要是基礎設施,較大額的投資有雲平臺 Chaos Labs,基於零知識證明的信任層 Proven,去中心化社交 Lens Protocol,加密資產保險公司 Evertas 等。

7.Animoca Brands:16 個

Animoca Brands 是一家 Web3 遊戲軟體公司和風險投資公司。 因 The Sandbox 被大家所熟知, Animoca Brands 旨在為全球遊戲玩家和互聯網使用者提供數位產權,從而創造一種新的資產類別、通過遊戲賺錢的經濟體,以及一個更公平的數位框架,為構建開放的元世界做出貢獻。

Animoca Brands 今年共投資 16 個專案,涉及資金大約 1.1 億美金。 Animoca Brands 投資賽道有基礎設施、NFT、遊戲領域。 較大額的投資有 NFT 超級應用程式 OP3N,加密支付閘道 Transak、Web3 遊戲平臺 Intella X、跨鏈 NFT 平臺 Tabi 等。

8.NGC Ventures:16 個

NGC Ventures 是一家专注于投资区块链和分布式账本技术的风险投资公司。NGC Ventures 今年共投资 16 个项目,涉及资金 1.7 亿美金。NGC Ventures 投资赛道有基础设施和 defi。较大的投资有全链互操作协议 LayerZero,Web3 互操作性的基础设施 PolyHedra。

9.Big Brain Holdings:15 个

Big Brain Holdings 是一家投资于种子前、种子和早期项目的加密基金。该基金相信加密资产的未来,并投资于为该未来铺平道路的团队。该团队专注于独特、创新和区块链前沿的项目。

Big Brain Holdings 今年共投资 15 个项目,涉及资金大约 6000 万美金。Big Brain Holdings 投资赛有基础设施、DeFi、NFT、游戏等领域。较大的投资有 Web3 游戏平台 Intella X,专注于交易的多链 L2 网络 zkLink。

今年大额融资项目

接下来我们来看看今年超过 5000 万美金的融资有哪些,毕竟今年这样的行情,还能拿到这么多钱,意味着项目本身的质量不会太差。不过,投资机构的水还是有些深的,官方公布投了多少钱,具体是如何兑现,到底有没有给项目方打钱?还是资源扶持等等手段来当作付费,散户是很难知道具体情况的。做个参考就好,以下以融资额高低进行逐一介绍,有些项目进行过多轮融资,投资机构只介绍今年投钱的。

1.Metaco:2.5 亿美元被 Ripple 收购

METACO 是瑞士加密资产托管公司。Metaco 营运范围涵盖多国市场,客户包括全球托管人、大型银行、金融机构和其他企业等机构,旗下最核心的加密资产托管产品「Harmonize」,可协助投资者管理整个 DeFi 生态系统,从托管、交易、Token 化到质押、智慧合约管理都在范畴内,该平台将机构与 DeFi 新世界无缝连接。此次收购将使 Ripple 能够通过将该技术整合到托管、发行和结算 Token 化资产中来扩展其产品。

2.Blockstream:债务融资 1.25 亿美元

投資機構:Kingsway Capital、Fulgur Ventu。

Blockstream 一家成立於 2014 年的老牌比特幣和區塊鏈基礎設施開發公司,核心是為傳統金融系統開發新的基礎設施,關鍵開發圍繞比特幣側鏈和其他與區塊鏈相關的應用程序發展。 其已經推出了許多產品,如比特幣側鏈 Liquid、比特幣錢包 Blockstream Green、加密交易數據產品和比特幣區塊生產託管服務。 Blockstream 將利用新融資資金擴充挖礦設施,以滿足對其機構託管服務的強勁需求。

3.LayerZero:1.2 億美元 B 輪融資,估值為 30 億美元

投資機構:a16z、紅杉資本、佳士得和 Circle Ventures 等。

LayerZero 在 2021 年發布,是一種全鏈互操作協定,專注於鏈與鏈之間的數據消息傳遞。 旨在通過高效的 gas 使用、不可升級的智能合約,在各條區塊鏈之間傳遞羽量級消息。 目前 LayerZero 協定的網路採用率情況良好,已經支援了 Ethereum、BNB Chain 等總計 30 多條鏈,生態也在快速擴張,在 DeFi、NFT、跨鏈橋等方向都取得了不小的進展。

4.Worldcoin:1.15 億美元 C 輪融資

投資機構:Blockchain Capital,a16z Crypto 等。

Worldcoin 是由 ChatGPT 創始人 Sam Altman 2020 年創立的加密專案,旨在通過向所有人免費提供 Worldcoin,成為世界上最大、最具包容性的加密資產網路。 Worldcoin 主要由三部分組成:

– World ID:保護隱私的去中心身份協定。

– Worldcoin(WLD):全球範圍內免費分分發 Token ,發揮效用治理價值。

– World App:全球範圍內進行支付、購買和轉帳的錢包。

目前,由於數據隱私等問題,Worldcoin 毀譽參半。

5.Ledger:1.08 億美元 C1 輪融資,估值 14.16 億美元

投資機構:True Global Ventures、Cité Gestion SPV 等。

Ledger 是目前加密行業最知名的硬體錢包公司之一,自 2014 年成立以來,Ledger 已售出 600 多萬台設備,客戶遍佈全球 200 多個國家。 前段時間,因發佈金鑰恢復服務而引起社區極大不滿。

7.Auradine:8100 萬美元 A 輪融資,估值 5 億美元

投資機構:Celesta Capital、Mayfield 等。

Auradine 由 Rajiv Kheman(曾初創的公司 iInnovium 被 Marvell11 億美元收購)成立於 2022 年,是一家基礎設施解決方案供應商,主要研發節能矽、隱私、零知識證明和人工智慧等尖端技術。

8.Chain Reaction:7000 萬美元 C 輪融資

投資機構:Morgan Creek Digital 、Hanaco Ventures 等。

Chain Reaction 是一家區塊鏈晶元初創公司,正在設計顛覆性區塊鏈和隱私技術的未來,該公司與雲服務商和數據中心合作,使用定製 ASIC 和系統改造計算基礎設施,優化節能、高性能計算。 解決方案專門構建和定製設計,為下一代安全、可擴展的綠色計算提供支援,以説明保護人類、隱私和地球。

9.Taurus:6500 萬美元 B 輪融資

投資機構:Credit Suisse、Arab Bank Switzerland 等。

Taurus 提供企業級基礎設施來發行、託管和交易任何數字資產,包括質押、Token 化資產和數字資產。 Taurus 還經營著一個受監管的私人資產和 Token 化證券市場。 Taurus 籌集資金是為了進一步開發其數位資產平臺並推動國際擴張。

10.QuickNode:6000 萬美元 B 輪融資,估值 8 億美元

投資機構:10T Holdings、LLC、Tiger Global 等。

QuickNode 是一個 Web3 基礎設施平臺,可幫助開發人員和企業構建、啟動和擴展基於區塊鏈的應用程式(dApp)。 自 2017 年以來,它已與數十萬頂級開發人員和公司合作,幫助擴展 DApp 。 此次融資將用於加速公司的全球擴張,進一步增強建設者的能力,為去中心化、全球互聯的未來奠定基礎。

11.Unchained Capital :6000 萬美元 B 輪融資

投資機構:Valor Equity Partners、NYDIG。

Unchained Capital 是一家比特幣原生金融服務公司,提供協作託管、交易台、比特幣支援代款和比特幣退休帳戶。 據該公司稱,Unchained 目前通過數千個密鑰保護了超過 20 億美元的比特幣。

12.EOS:6000 萬美元融資

投資機構:DWF。

DWF Labs 通過 4500 萬美元的 EOS Token 購買協定和 1500 萬美元的投資承諾來支援 EOS 網路,以投資基於 EOS 的企業和專案,該承諾旨在加快 EOS 網路的擴展和接受度。

12.Magic:5200 萬美元戰略融資融資

投資機構:PayPal Ventures 、Cherubic 跟投、Synchron 等。

Magic 為企業客戶提供非託管錢包基礎設施,使他們能夠安全地將客戶引入 Web3 生態系統。 提供端到端 web3 入門的功能,包括身份驗證、法幣入口、NFT Mint 和 NFT 結帳。 其解決方案受到 web2 和 web3 領域頂級品牌的信任,包括 Mattel、Macy's、Xsolla、Immutable 等。 迄今為止,Magic 已經創建了 2000 萬多個錢包,並被 超 13 萬個開發者使用。

13.EigenLayer:5000 萬美元 A 輪融資,估值 5 億美元

投資機構:Blockchain Capital 、Coinbase Ventures、Polychain Capital 等。

Eigenlayer 是建立在乙太坊上的再質押(Re-staking)協定,乙太坊節點可以通過 EigenLayer 將質押的 ETH 進行二次質押來獲得額外收益,對外的話更允許使用者將 ETH、LSD-ETH 及 LP Token 質押在其他公鏈、預言機、中間件等,作為節點並得到驗證獎勵。

小結

以上便是 2023 年上半年 crypto 市場的投融資情況。 可以看出,大額融資,主要集中在基礎協定這一塊。 DeFi、NFT 和遊戲類一個沒有,不過這也和各個賽道專案天花板不同有關。

前段時間,很多人開始嘲諷機構投資,機構幣一般高估值,低流通,開盤即巔峰,散戶扮演的角色永遠是接盤,機構批量生產專案,然後傾銷給散戶。 部分投資者怨聲載道,開始追捧 meme 等各類「土狗」專案。

就如近期號稱「水滴籌」的 sui,主網上線之後,已經產出 5888 萬枚 SUI,拋壓持續,價格更是一路下跌,投資者已經不過來接盤了。 那麼,接下來如果上線新的機構幣,你還會參與其中嗎? 還是萬金油大餅和乙太? 歡迎評論交流。

免責聲明:作為區塊鏈資訊平臺,本站所發佈文章僅代表作者及嘉賓個人觀點,與 Web3Caff 立場無關。 本文內容僅用於資訊分享,均不構成任何投資建議及要約,並請您遵守所在國家或地區的相關法律法規。