當前該領域還屬於發展早期,規模較小

作者: veDAO

RWA(Real World Assets,真實世界資產)這一概念近幾個月議論聲不斷,各大巨頭機構在此賽道佈局,認為是時候入場並表示長期的看好。例如,今年初,高盛旗下數字資產平台正式上線,並幫助歐洲投資銀行發行 1 億歐元的兩年期數字債券;隨後,電氣工程巨頭西門子也在區塊鏈上首次發行 6000 萬歐元的數字債券;Binance 在今年 3 月份就 RWA 為主題發布了一份 34 頁的深度研究報告;花旗銀行更是大力鼓吹,在報告中指出,幾乎任何有價值的東西都可以進行代幣化,金融和現實世界資產的代幣化可能是區塊鏈實現突破的 “殺手級應用”,預測到 2030 年,將有 4 萬億至 5 萬億美元的代幣化數字證券。

由此可見 RWA 賽道在今年的足以成為重點關注敘事,本文將講解分析 RWA 賽道的相關內容,並盤點值得關注的生態項目,與你一同分享潛在的投機機會。

RWA 是什麼

RWA 是現實資產代幣化或 NFT 化,這可以把現實世界的房地產、債券、股票等資產上鍊,擁有代幣就代表你在現實世界裡有這個物品的所有權,你可以在鏈上進行貸款、出租、買賣等交易。事實上這個概念在幣圈早有 RWA 的成功案例,我們常用的穩定幣 USDT、USDC 等,它們就是美元這一現實資產代幣化。

RWA+DeFi 的影響和優勢

- RWA 對 DeFi 最核心的影響就是打通傳統金融和加密金融:RWA 把鏈下金融資產引到鏈上,RWA 代幣又能贖迴線下資產,打通現實資產和 DeFi 的通路。這樣一來就可以通過增加 DeFi 外部性和提高各類資產流動性,來實現加密金融的持續性。

- 打破封閉系統,為 DeFi 注入更多的玩法與可能。目前 DeFi 是一個相對封閉的環境,收益來自內生系統,如交易手續費、借貸費用、質押收益、以及通脹收益等。RWA 可以讓標的物更加的多元,並且是現實生活中任意可能的物品,那麼可以創新發揮的玩法也將陸續在加密金融中出現。

- 擴大 DeFi 收益,給玩家提供持續性動力:隨著 DeFi 各類協議的收益率降低,和市場不確定性增加,DeFi 投資者越來越需要多元化的現實世界資產組合,以獲得與加密貨幣無關的穩定收益。例如美國國債具有 5% 的收益率,高收益低風險,是去年熊市後大量投資者的優選投資標的。而通過 RWA 就可以讓投資者進入傳統的鏈下市場,進行自由投資選擇,獲得多元的組合收益。

- RWA 代幣化的在 DeFi 的商業價值和潛力被認可,吸引各大機構佈局,資本入場。傳統金融機構持有大量的實際資產,如不動產、股票、債券等,但是這些資產的所有權和交易通常都需要經過中介機構的認證和監管,需要大量的時間和成本。而 RWA 的使用則可以通過減少對中介機構的需求、自動化流程和增加流動性來為企業帶來更高的流動性和價值,從而增加收益和競爭力。

RWA 項目評析

目前根據資產的性質和代幣化方式的不同,RWA 可以分為穩定幣、私人信貸、股票和債券、不動產、碳信用憑證、金屬等。下面我們來盤點幾個非常具有潛力的 RWA 項目:

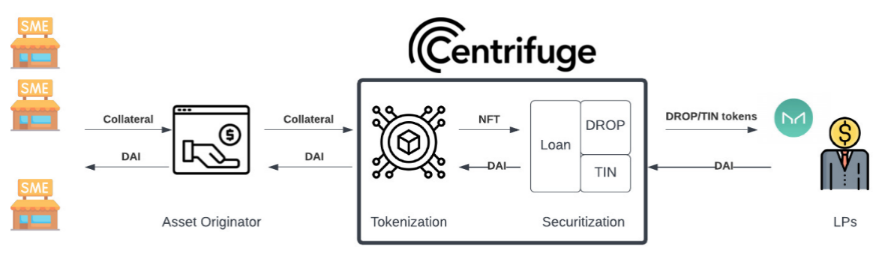

1.Centrifuge 私人信貸

Centrifuge 於 2017 年推出,是第一個在 MakerDAO 上做 RWA 的項目方,是一個用於結構化信貸的鏈上生態系統,專注於將之前流動性差的債務證券化和代幣化。它旨在幫助中心企業更低門檻的融資,同時讓投資者可以從真實資產中獲取收入。

Centrifuge 基本模擬了傳統金融中企業信貸的過程,只不過運用了 DeFi+NFT 消除了一部分中介方的參與以及鏈下的繁瑣流程。在 Centrifuge 上融資的過程大致可以概括為:借款人將其鏈下的真實資產打包上傳,生成一個具有法律效應的 NFT 用於抵押,並獲得帶息 ERC 20 代幣,投資者可以用 DAI 購買這些帶息 ERC20 代幣;發起人獲得融資到期後贖回,投資人獲得收益。由帶息 ERC20 代幣生成的資金池也分為了初級和高級兩種,初級資金池投資者收益高但風險也更高,高級資金池則收益和風險都相對更低。

此前官網數據披露,目前 Centrifuge 已經融資超過 3.85 億美金,TVL 比去年增長了一倍。它的代幣化資產已整合到整個 DeFi 中,包括 MakerDAO 上 2.2 億美元的風險加權資產。

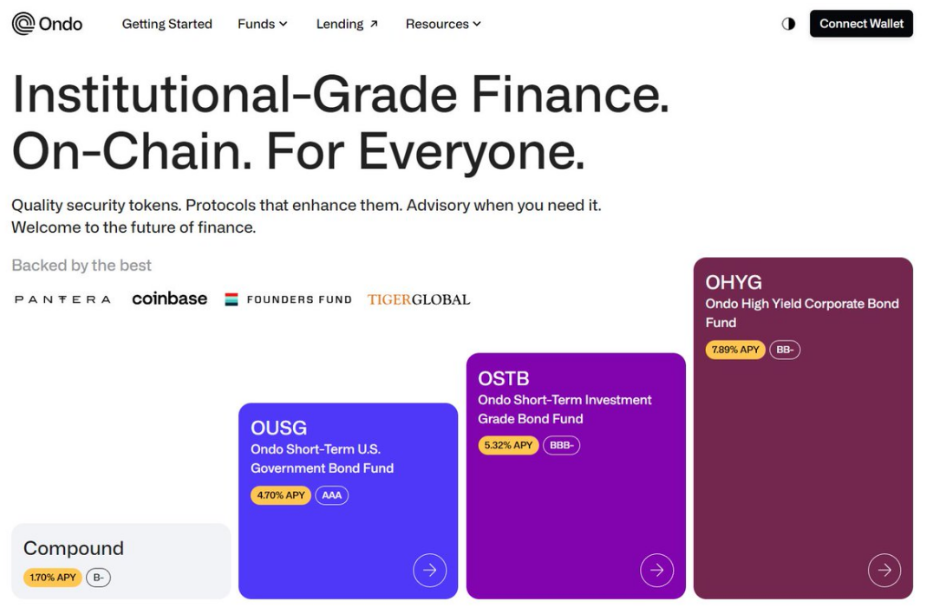

2.Ondo Finance 公共債券

Ondo Finance 是由前高盛數字資產團隊成員 Nathan Allman 與前高盛技術團隊副總裁 Pinku Surana 創立的 DeFi 協議,其目前已獲得了 3400 萬美元的投資,投資方有 Pantera Capital、Coinbase Ventures、Tiger Global、Wintermute 等等知名機構。

據了解,Ondo Finance 是通過資管巨頭貝萊德和太平洋投資管理公司(PIMCO)等機構管理的大型高流動性 ETF,推出了四種代幣化基金:美國貨幣市場基金(OMMF)、美國國債(OUSG)、短期債券(OSTB)、高收益債券(OHYG),這四種基金的收益率均值可以達到 6% 左右。但出於合規考慮,Ondo Finance 將採取白名單制,投資者需要通過 KYC 和 AML 篩選後才能簽署認購文件,可使用穩定幣或美元交易基金代幣,並在許可的 DeFi 協議中使用這些基金代幣,而 Ondo Finance 將收取每年 0.15% 的管理費。

3.MakerDAO 債券、穩定幣

MakerDAO 是 2014 年在以太坊區塊鏈上創建的開源去中心化自治組織,持有其代幣 MKR 的人均可參與項目治理。此外,MakerDAO 發行了穩定幣 DAI,並通過抵押債務頭寸的動態系統等機制來支持和穩定 DAI 的價值。

MakerDAO 發行了世界上首筆基於 DeFi 的現實資產貸款,早早佈局 RWA 賽道。2020 年 MakerDAO 正式將 RWA 納入戰略重點並發布引入 RWA 的指南和計劃。除了發行穩定幣 DAI,MakerDAO 通過了 RWA 作為代幣化房地產、發票和應收賬款形式的抵押品的提案,以擴大 DAI 的發行。

在 2022 年 MakerDAO 還與 BlockTower Credit 聯合推出 2.2 億美元基金,為現實世界資產提供資金。MakerDAO 的 RWA 業務規模超過 6.8 億美元,其中 5 億美元的 RWA 抵押品就是美國國債,另外法國興業銀行從 MakerDAO 借了 700 萬美元,其頭寸由價值 4000 萬歐元的 AAA 級債券作為 OFH 代幣的支持。據悉,MakerDAO 2022 年 12 月約 70% 的收入來自 RWA。

MakerDAO 絕對算得上是 RWA 的早期入場者,但此前 RWA 的概念反應平平,一直沒有創舉不溫不火。直到 23 年 DeFi 的規模有所回升,其他傳統巨頭機構入局後,RWA 才重回視野迎來了一波關注。而早早佈局鋪墊的 MakerDAO 固然有更加豐富的經驗,包括此前的合作,DAI 經濟價值的支撐,發行代幣的成功經驗等,所以市場普遍對 MakerDAO 非常的期待看好。

4.RealT 不動產房地產

RealT 是一個將鏈下資產通證化的公司,也是在資產通證化方面的先行者之一,它主要將美國的房地產進行通證化。RealT 通過將房地產代幣化可以解決房地產資產的流動性和交易成本問題。比如原本需要按套買賣的房產可以碎片化出售,讓普通的投資者以持有部分所有權的形式參與投資。比如讓用傳統方式很難直接投資美國房地產的投資者都可以直接投資美國的房地產。

當投資者購買它的通證代幣 RealToken 後,他就相當於投資了一份房地產資產,就能收到證明他擁有這部分資產的證明文件。即使 RealT 由於某些原因倒閉或消失了,RealToken 也仍然具有效力,RealToken 持有者的利益也不會受損。因此 RealToken 本身的價值和效力不受 RealT 的影響。

而且 RealT 將使用 IPFS 技術永久性地保存這些證明 RealToken 資產效力的文件。一旦這些文件被存放到 IPFS,則它將永存並且不會被篡改,也不再需要依賴第三方機構保存這些文件。除了這些證明資產的文件將會上傳 IPFS 以外,關於房屋檢測,保險,房產稅等方面的數據和信息也全都會陸續上傳到 IPFS 系統中。這些數據和文件將提供它們所描述的房地產真實,客觀,可驗證的信息,記錄這份房地產的所有交易歷史,並且可以方便的驗證其真實性。

當資產證明和數據都被安全儲存後,還將存入的數據就是房屋價格。RealT 將引入預言機,這樣可以不通過第三方機構,而直接從市場獲取關於房地產的真實評估數據,以便盡量客觀真實地反應房地產的價格。做到房地產數據徹底的公開化和透明化,對房產價值的評估也必須徹底公開化透明化。

目前全球房地產總價值約 360 萬億美元,如此似龐然大物的市場,讓我們無比期待其 RWA 後的對 DeFi 的激活創新。

5.Galileo protocol 開源基礎設施

Galileo Protocol 是用於實物資產代幣化和贖回的平台,用於執行智能合約的開源基礎設施。它允許創建代表實物商品的 “pNFT”,在多個鏈上發行並且可以與任何區塊鏈進行交互。

通過 Galileo 平台,用戶可以將加密投資組合多樣化為實物資產,獲得非流動性資產。而且 Galileo 還可以保證與相關的實物資產 pNFT 是真實的,不包含假貨的。因為 pNFT 是 QRC20 標準的令牌,可以實現在所有主要鏈上實現互操作性,提供這些資產的儲存、來源追踪等信息,從而避免了假冒和欺詐。

LEOX 作為 Galileo 的原生代幣,用戶將成為 4 種不同的利益相關者角色,分別是所有者(The Owner)、買方(The Buyer)、救世主(The Redeemer)、部分投資者(The fractional investor)。

在 Galileo 裡面,如果作為賣家, 你可以生成一個 NFT,來證明你是現實資產的所有者。作為買家,你則可以直接購買自己想要現實資產。購買後,賣家會將 NFT 發送給買家,這樣就成為該現實資產的的新的正式的所有者了。如果你作為部分投資者, 你有可能只購買現實資產的一部分。例如說房地產,該價值巨大的資產會被碎片化,從而可能有多個部分投資者投資該房產資產。而如果是作為救贖主角色,則可以直接贖回資產並佔有它。

RWA 是否能厚積薄發?

2023 年 RWA 的敘事迎來了一波關注,也有一些機構在投身建設 RWA 領域。但當前該領域還屬於發展早期,規模較小;且一定程度上需要依附 DeFi 的各類協議,尤其是預言機方面,這事實上也一直是不夠完善的基建內容;而最後也是 RWA 的合規問題,這些在 RWA 領域的建設者也不斷地在與法規鬥爭,立志要將 Web3 與現實世界關聯起來。

目前 RWA 項目中,還沒有稱得上龍頭的項目,不過在龐大的市場需求和鏈上鍊下金融關聯的浪潮推動下,勢必要關注這個領域,時機早晚會到。也相信文中的項目可以脫穎而出,帶動整個賽道奔跑,讓 DeFi 更加的活躍有趣,也讓投資者擁有更多的投資機會。

免責聲明:作為區塊鏈信息平台,本站所發布文章僅代表作者及嘉賓個人觀點,與 Web3Caff 立場無關。本文內容僅用於信息分享,均不構成任何投資建議及要約,並請您遵守所在國家或地區的相關法律法規。