Coinbase 股價漲跌不僅直接反映財務業績的好壞,也體現了資本市場對美國加密監管前景的預期。

作者:西昻翔,ChainCatcher

封面: Coinbase

作為美國頭部合規交易所,Coinbase 代表了該國政府對加密行業的容忍度界限。 其股價漲跌不僅直接反映財務業績的好壞,也是資本市場對美國加密監管預期的體現。

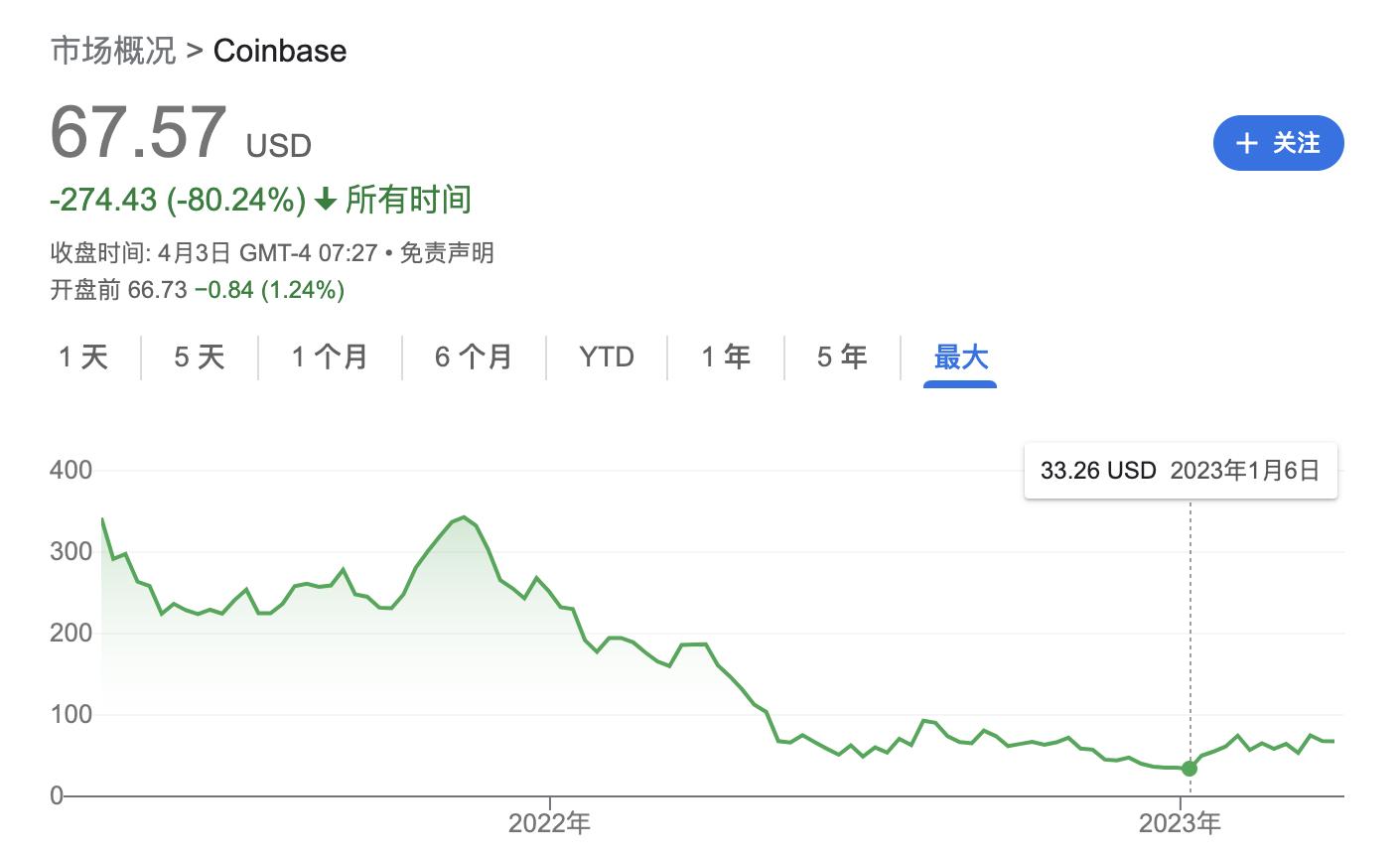

眾所周知,Coinbase 上市出道即巔峰,此後數年,其業績慘澹、負面消息纏身以至於股價跌跌不休。 而自今年初以來,它終於迎來觸底反彈。 伴隨加密市場的回暖,其股價已經從 30+ 美元低位上漲一倍有餘。

但眼下,擺在 Coinbase 面前的難題仍然棘手——它的股價近期數次劇烈波動均與監管機構發起調查有關。 本文將從 Coinbase 曾經的全球化擴張策略出發,結合其最新一季財報,對現階段基本面情況、監管困境和可能的未來展開分析。

Coinbase 全球化擴張出師未捷

作為加密行業成立時間最長、經歷多輪牛熊的公司之一,自 2012 年成立以來,Coinbase 迅速發展成為以合規著稱的頂級加密貨幣交易所。

但跟多數行業巨頭類似,Coinbase 在經歷巔峰期后似乎陷入增長的困境,快速擴張不僅沒有換來喜人的增長數位,反而是收入與利潤的大幅下滑導致股價暴跌。 據財報顯示,2022 年前三季度,Coinbase 累計虧損金額達到 20.69 億美元。

2021 年初,Coinbase 僅有 1250 名員工,到 2021 年底,其擴招至近 3200 名員工。 而據 2022 年年初的公開電話會議,Coinbase 表示計劃將公司規模擴大兩倍,繼續擴招 2000 餘人。 員工數量的持續增長,直接反映出 Coinbase 的擴張野心。

但伴随 Luna 等黑天鹅事件的出现,加密市场快速冷却,Coinbase 不得不采取谨慎态度:先是在 5 月宣布放慢招聘速度,很快又表示将暂停招聘,取消部分已接受的录用通知。最后,其更是进一步宣布大规模裁员,将团队规模缩减约 18% 以减少公司的开支。据华尔街日报报道,Coinbase 甚至还取消了免费员工午餐。

公司首席执行官 Brian Armstrong 指出,由于可能面临的经济衰退,Coinbase 需要控制资金消耗速度并提高效率。

而在行业遇冷的同时,Coinbase 的全球扩张战略也屡遭不利。

以印度市场为例。2022 年 4 月初,Brian Armstrong 一行人来到班加罗尔,在其到访期间,Coinbase 在印度各州和地区拥有 300 多名全职员工。此行相关会议上,Coinbase 还宣布正在增加对印度 UPI 支付工具的支持。但随后 UPI 开发方出面否认与 Coinbase 的合作,导致 Coinbase 很快叫停了对 UPI 的支持。

事实上,印度市场的遭遇只是 Coinbase 全球化合规进程的一个缩影:尽管其付出了巨大合规化成本,但由于各国政府加密监管政策并不明确且摇摆不定,因此 Coinbase 业务始终难以完全嵌入合规金融体系,自然也就难以吸引各国主流人群。

Coinbase 最新季度财报的背后

尽管 2022 年流年不利,但需要指出,2023 年伊始 Coinbase 的触底反弹,似乎正在向市场释放一个足够正面的信号:作为全球第二大加密交易所,它还是牢牢把握住了基本盘。

这一点从 Coinbase 最新季度财报(2022Q4)可以看出:

1)虽然由于加密货币交易量持续走低,收入正在大幅下滑,但该公司第四季度业绩稳健,收入和盈利增长均超过预期;

2)Coinbase 从平台持有资产中获得了可观的利息收入,该收入在 2022Q4 环比增长 79% 至 1.82 亿美元;

3)其订阅和服务收入也同比增长 32.5% 至 2.828 亿美元。

自 2022Q1 加密市场走熊以来,Coinbase 一直面临非常艰难的处境,而此后 Terra、FTX 的崩溃持续加剧了这种情况。但好在,Coinbase 自身足够坚韧,它仍处于稳固的头部地位。

“稳固” 的第一个原因是其平台成交量来源更加健康。

上表反映了 Coinbase 平台不同资产类别的交易量占比情况,比特币、ETH 和其他,其他中包括一些所谓 “山寨币”。

对比过去五个季度,“其他” 类别占比从 2021Q4 的 68% 下降到 2022Q4 的 33%。这既是 “山寨币” 和新 ICO 急速下降的结果,也说明更多相对优质和稳定的交易正在 Coinbase 平台上持续增长。

“稳固” 的第二个原因是平台客户类型更加健康。

上表是 Coinbase 两类交易者所贡献的交易量占比情况。拆解来看,零售(Consumer)交易量从 2021Q4 的 1770 亿美元(占比 32%)下降至 2022Q4 的 200 亿美元(占比 14%);虽然机构(Institutional)交易量也在下降,从 2021Q4 的 3710 亿美元下降至 2022Q4 的 1250 亿美元,然而其占比却从 68% 上升到 86%。

这对 Coinbase 有利,它表明机构基金正在更认真地对待加密资产这一全新类别(即使短期内兴趣有所下降),同时这也证明了 Coinbase 正在赢得机构的信任(因此选择在此交易)。

2022Q3,Coinbase 被全球最大资管公司 BlackRock 选中为其 Aladdin(端到端投资平台)客户提供加密交易通道。2023 年 1 月,BlackRock 选择将比特币作为投资标的添加到其全球配置基金中。

在 2022Q4 的财报电话会议上,Coinbase 管理层也表示,他们看到越来越多的机构投资者加入其 Coinbase Prime 计划。

“稳固” 的第三个原因是 Coinbase 正在开辟新的收入类型。

Coinbase 正在通过质押和利息收入相结合,从其平台上持有的资产中获得收入。据财报,其 2022Q4 利息收入环比增长 79% 至 1.82 亿美元。这主要是受利率上升的推动,使其托管的巨额客户资产实现了不小的收益。

另外,该公司的订阅和服务收入同比增长 32.5% 至 2.828 亿美元(如下图)。这主要受益于 Coinbase One 计划以及 ETH 质押增长的持续推动。

Coinbase 可能的未来

尽管 Coinbase 当前拥有相对稳固的基本面,但其未来发展如何,还需要考虑到一系列 “顺风” 和 “逆风” 因素。

显然,对 Coinbase 影响最大的因素是加密市场何时回暖。原因很简单,Coinbase 收入的上涨始于投资者的回归,而投资者的回归必将是因为加密市场整体价格的上涨。尽管 2022Q4 财报超出预期,但需要承认,2022 年它遭遇了沉重打击,月活用户和交易收入仍在持续下降。

因此,加密牛市的回归对 Coinbase 至关重要。这是帮助 Coinbase 重新赢回流失用户的最有效催化剂。

对 Coinbase 影响第二重要的 “顺风” 因素自然就是新的收入来源。

一个可以期待的亮点是质押收入,毕竟截至当前,这个数字呈上升趋势。2021 年,Staking 占 Coinbase 总收入不到 1%;但到 2022Q3,它占收入的 10% 以上。

当然,这里的问题是 SEC 已将质押作为监管重点。2 月,SEC 针对加密交易所 Kraken 向投资者提供质押产品一事处以 3000 万美元罚款,并暗示将打击整个行业。而作为回应,Coinbase 屡屡强调质押并非证券产品。但最终事情走向如何,谁也无法把握。

除开质押之外,Coinbase 也在寻找其他收入来源。其一是订阅收入,即 Coinbase Cloud 等产品的订阅费。其二是国际业务——Coinbase Global。它在持续推进全球扩张,并且没有放缓的迹象。

Coinbase 的战略举措还包括与 Optimism 合作推出 Base,一项安全、低成本、对开发者友好的以太坊 L2 解决方案。也许最终它可以作为面向机构投资者的平台,尤其是在提供新的 DeFi 产品方面,这可能会为 Coinbase 开辟新的收入来源。

但以上众多 “顺风” 因素最终都将受制于一个问题——Coinbase 到底还会面临多少法律和监管风险?

似乎每个月,SEC 都会宣布对加密行业的新领域重拳出击。

Coinbase 需要正面解决这个问题,或至少让市场看到它的决心。这就是为什么它与 SEC 就质押问题针锋相对,因为这不仅表明了该收入来源对公司的重要性,也是向大家宣告它愿意积极应对行业可能存在的重大挑战。

此外,Coinbase 最近发起了 “Crypto435” 倡导运动,将在美国 435 个国会选区推进支持加密政策的游说运动,鼓励立法者对加密货币更加友好。

可以说,所有证据表明,Coinbase 正在酝酿打一场持久战。

Brian Armstrong 曾在給員工的信中強調,“在過去十年裡,Coinbase 已經度過了多個熊市。 他相信 Coinbase 將受益於更嚴格的加密監管政策,因為這有助於清除行業中的落後公司。

我們相信,Coinbase 成長的背後反映了整個行業的變遷。 儘管直到現在,區塊鏈底層技術所承載的諸多用例還沒有真正發揮作用,或者說,還沒有完全按照其發明者所預期的方式發揮作用。 但以 Coinbase 為代表的加密公司們,仍在積極尋找推動行業整體向前的解決方案。

免責聲明:作為區塊鏈資訊平臺,本站所發佈文章僅代表作者及嘉賓個人觀點,與 Web3Caff 立場無關。 本文內容僅用於資訊分享,均不構成任何投資建議及要約,並請您遵守所在國家或地區的相關法律法規。