DeFi 中結構上更安全的收益率工具將成為下一個牛市的關鍵催化劑

原文:Protecting Retail Capital in DeFi - The Promise of Single-Sided Liquidity(Messy Problems)

作者: Chia Jeng Yang

編譯: LlamaC

散戶投資者虧損對加密貨幣不利。加密貨幣建設者的主要目標之一應該是為散戶投資者創造結構上更安全的產品。我認為單幣流動性協議可以為流動性提供者 (LP) 創造結構上更安全的標準,幫助最大限度地減少本金損失,減少無常損失,同時為交易市場提供流動性。我相信 DeFi 中結構上更安全的收益率工具將成為下一個牛市的關鍵催化劑。

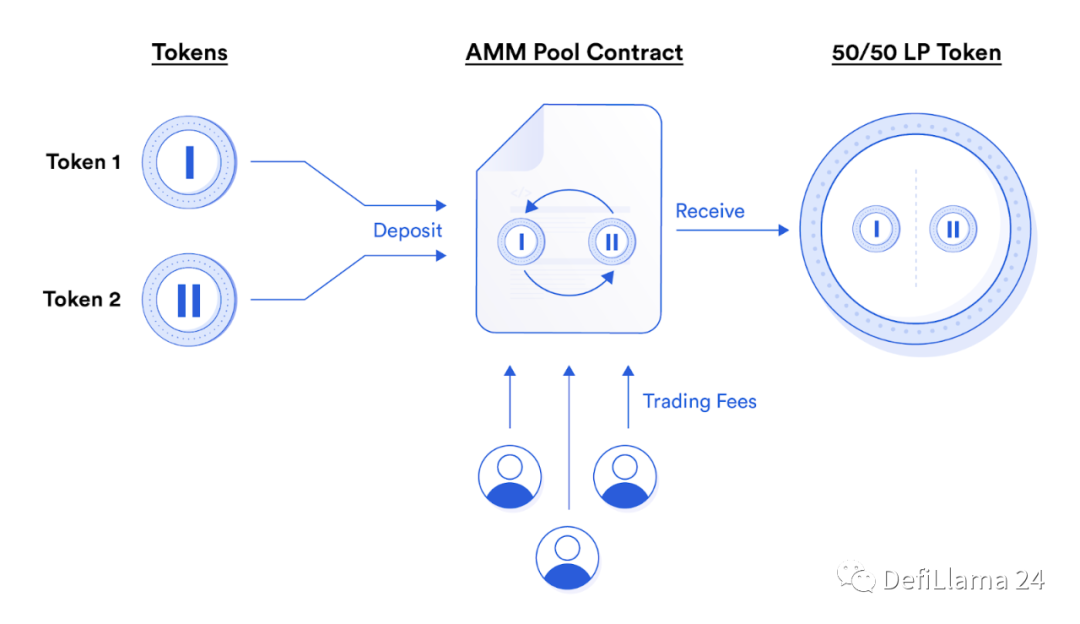

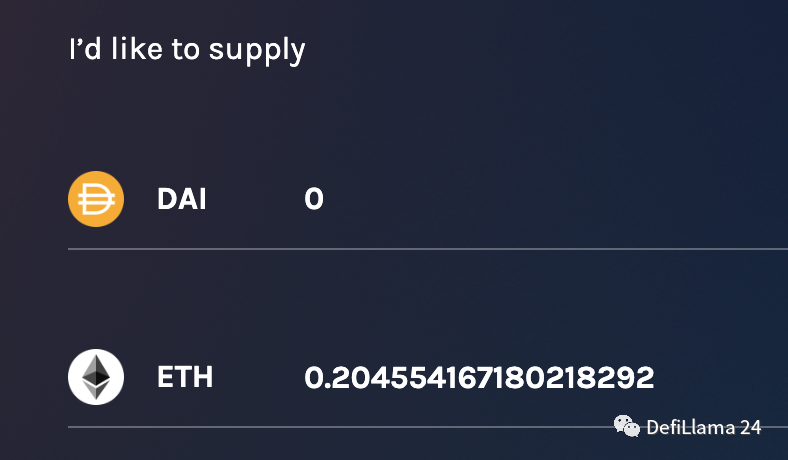

首先,快速回顧一下——流動性供應是在持有一籃子代幣的同時獲得加密收益的主要方式之一。流動性供應脫離了自動做市商 (AMM) 的概念,它允許任何人創建由兩對資產組成的池,從而立即為該交易對提供流動性。這個池允許其他人在兩種存入的資產之間進行交易,讓交易者有更多的流動性來自由交易頭寸,並允許儲戶賺取交易費用。流動性提供者通常需要存入每項資產價值的 50%。在瘋狂交易活動的早期,流動性供應是收益的重要來源。

然而,隨著流動性供應變得更具競爭力,很明顯,作為流動性提供者 (LP) ,如果沒有積極的管理,很容易虧損。造成這種情況的主要原因是無常損失,由於交易池的性質,隨著交易者交易出利潤較低的資產,隨著時間的推移,您最終會獲得 2 種資產中至少 1 種的價值。

主要風險還包括新開發的流動性池的設計缺陷、可能以平台原生代幣計價的交易費用獎勵(可能會迅速貶值),以及為可能被 “傾銷”、耗盡的代幣提供流動性會讓 LP 留下毫無價值的代幣。

解決方案有兩個方面- 主動或結構化。從主動的角度來看,您可以幫助創建複雜的衍生品(或一鍵式策略)和交易界面,以幫助成熟的交易者對沖風險以創建 delta 中性策略。這是存在的一個不錯的解決方案,但有時可能需要有限合夥人對他們自己面臨的風險類型有深刻的數學理解,或者需要主動管理。這對於專業交易者來說更可行。NIL 協議等更簡單的解決方案試圖自動對沖潛在的永久性損失。然而,嘗試對沖 IL 時會遇到一些結構性障礙(可能可以解決),包括預測/計算 IL 的困難。

第二種解決方案是結構上的單幣流動性供應,他們的流動性提供者可以為交易池提供流動性,通過機制防止無常損失的結構(而不是對沖它)。

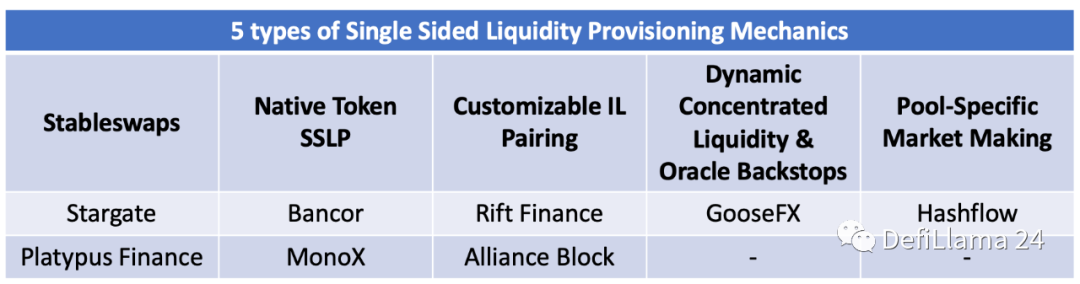

到目前為止,單幣流動性的發展相對緩慢,但我指出了可以發展單幣流動性的 5 種方式,目的是在結構上減少因無常損失而產生的損失。

5 種結構單面流動性

方法 1 - 穩定交換

提供單面流動性供應 ('SSLP') 的第一種也是最明顯的方式是只為 1:1 資產提供這種方式。1:1 資產是兩種資產之間的價值應始終固定的資產對(即 USDC<>USDT、ETH<>WETH、WBTC<>renBTC 等),因為這兩種資產具有固有的相對價值。

再加上 Curve 類型穩定互換 AMM 設計(減少但不能消除 1:1 資產之間的滑點),您基本上可以創造一種情況,即 LP 可以合理地預期不會遇到任何無常損失,因為他們總是會獲得價值相對來說對等的 2 種代幣。

這種方法的缺點是它本質上僅限於為具有 1:1 等價物的資產提供流動性,這是少數代幣。它還迫使 LP 承擔交易對手的脫釘風險,這種風險通過 StETH、UST 等變得越來越普遍,這會給池中的交易對手造成損失。採用這種方式的協議包括 Stargate(僅專注於 ETH、USDT、USDC 等藍籌資產)和 Platypus Finance(在取消掛鉤事件期間使用預言機監控和停止交易)。

方法 2 - 原生代幣 SSLP

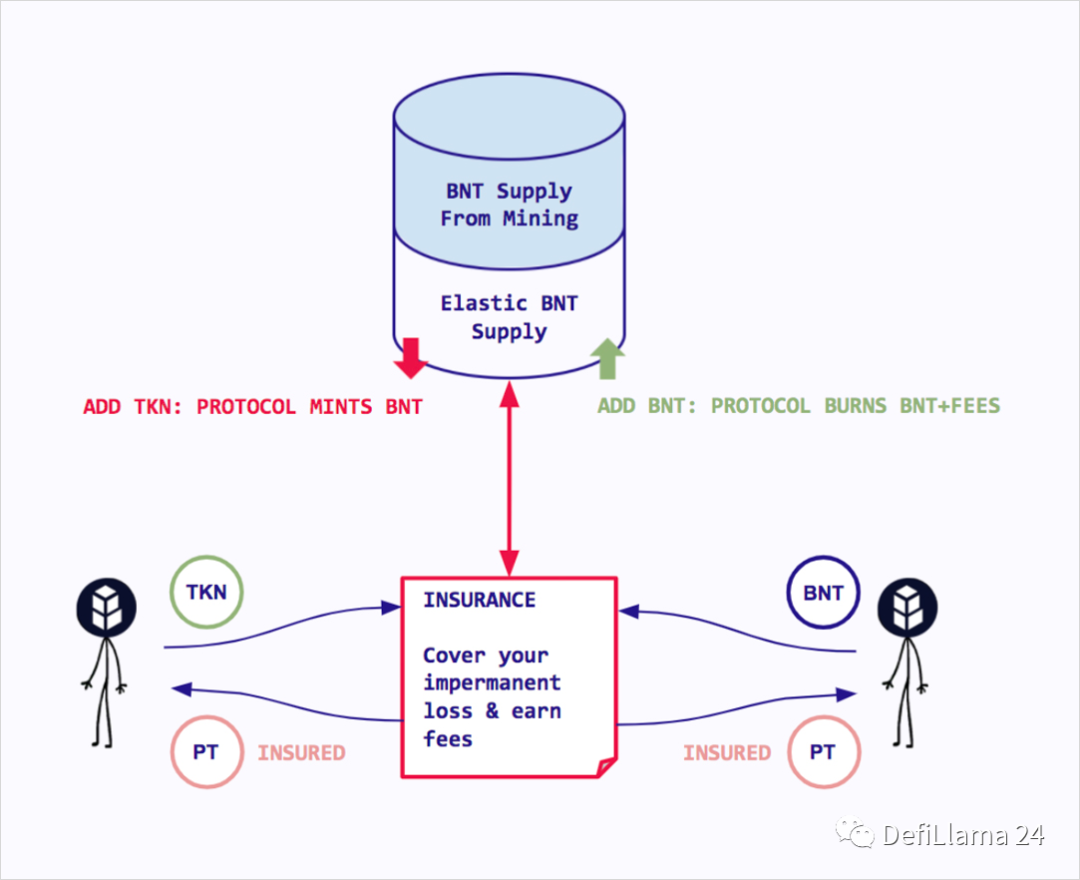

第二種方式是提供我所說的原生代幣單面流動性配對。這可以在 Bancor 和 MonoX 等協議中看到。

LP 本質上將存入底層平台發行的原生代幣。對於 Bancor,您將針對 BNT 治理代幣提供流動性。對於 MonoX,您將針對 MonoX 創建的 vUNIT 原生代幣提供流動性。

在無常損失的情況下,平台可以以低於交易費用收入的速度激勵更多的原生代幣。

當然,這個模型的缺陷在於,儘管計算結果相反,這會產生持續的向下通脹拋售壓力。此外,該平臺本質上是在對持續的協議收入進行槓桿押注,從而提高原生代幣的價格。在 DeFi 普遍拋售或原生代幣價格大幅下跌的情況下,彌補無常損失的成本將超過協議在原生代幣中激烈排放的成本。Bancor 在 2022 年 DeFi 拋售期間發生了這種情況,在撰寫本文時,Bancor 仍然暫停運營。

MonoX 遭受了與其經濟設計無關的嚴重黑客攻擊,並且最近重新啟動。有趣的是,vUNIT 不是治理代幣,而是協議擁有的流動性和資產的代表。可以說,在影響流動性和資產可用性的下行市場期間,類似的缺陷可能在這裡發生。

Tokemak 可以說有類似的設計,儘管它的代幣模型看起來更可持續。LP 可以單邊質押到與原生代幣 TOKE 配對的池中。TOKE 具有類似於 Convex 的賄賂代幣的效用,從而為代幣提供效用和基礎價值。從長遠來看,這是否可持續仍然是一個問題。

我相信這種設計機制中的單幣流動性管理最終將成為低於債券工具、利率掉期和其他新興工具的核心原語。

方法 4:通過預言機和動態集中流動性停止無利可圖的交易

AMM 的整體理念是,您可以通過套利者自然地發現價格來引導流動性並因此進行交易。

用於促進套利的每筆交易(查看其他市場的資產價格以了解是否存在套利機會)從根本上表示損失。

鑑於 AMM 真實存在,並且 AMM 可以參考其他市場發生的價格,因此,可以通過僅允許池中發生對 LP 有利的交易來對抗套利者。

這可以通過兩件事的混合來完成- 動態集中流動性和通過預言機支持。

Maverick Protocol 是動態集中流動性的先驅之一,動態集中流動性背後的數學可以通過簡單的方法廣泛用於旨在減少或民主化獲得低 IL 流動性供應的單面流動性機制。

GooseFX 有一個有趣的模型,LP 可以從動態集中流動性供應中受益,以減少其 AMM 上發生的套利(因為流動性將動態集中在預言機設定的價格周圍,這應該是從其他部分獲取的市場價格)。此外,存在一種預言機支持解決方案,其中預言機將向 AMM 的交易者收取市場價格(由預言機根據其他市場的價格判斷)和 AMM 內價格的最差價格。這確保了 LP 不會以允許他們被利用的價格提供流動性。依賴預言機系統存在一些限制,例如搶先交易和中心化風險,但是隨著時間的推移應該可以解決。

方法 5:特定池做市

Hashflow 採用了一種有趣的單邊流動性模型,允許用戶借入作為資本發行給做市商的池,從而為用戶借入資金的池創造流動性。

這在我看來有點爭議,因為如果你向做市商發行資金,那麼這只是一個准入的無擔保借貸市場,或者相反,它不是一個 “自動化” 的做市商。傳統的借貸協議還借給做市商,他們通過在 CeFi 和 DeFi 機制上提供流動性來產生收益。從理論上講,這使得風險狀況與 Clearpool 等最終向做市商貸款的無抵押許可貸方沒有什麼不同。

因此,無常損失在結構上受到中心化實體的保護,該實體以智能、非自動化的方式積極對沖和提供流動性。在另一個方面,這類似於方法 #4,但依賴於中心化實體而不是去中心化算法來幫助避免無常損失。有一個非常有用的反饋循環,平台從根本上為自己的交易池吸引流動性,而 LP 只是間接地為確定的池提供流動性。

如果我們從根本上優化流動性供應的更安全結構,Hashflow 的模型應該是我們可以視為潛在復制的。

我不認為的單面流動性準備金

最具誤導性的單邊流動性供應形式是 Alpha Homora/KyberSwap/Thorchain 提供的。儘管可以選擇只提供代幣對的一側,但相反的情況是,存入的資產在存入點被交換為反代幣對,迫使 LP 獲得代幣對的敞口,這違反了單邊流動性供應的原則(因此,在可行的情況下,單一資產價格風險敞口)。

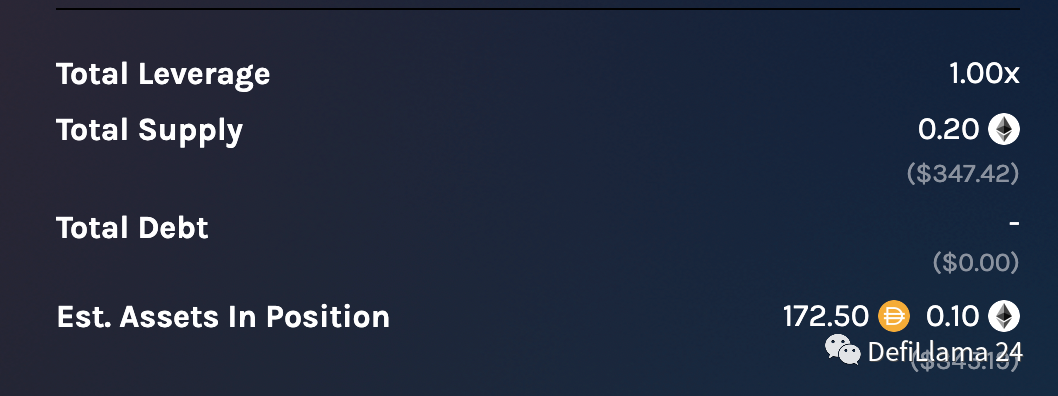

LP 供應和 Thorchain 存款點的交換。注意總供應量和頭寸資產的差異。

進一步研究領域/其他想法

如果我們考慮什麼是 IL - 它本質上是波動性的空頭。低/無波動對(即像 USDC<>USDT 這樣的穩定幣的代幣對)不會遭受 IL。

流動性提供者的總損失也是淨頭寸(即只有當資產池中資產價值的無常損失超過 LP 向資產池收取的交易費用時才會遭受損失)。這意味著 IL 也是準時的。在一段高波動期後不久退出流動資金池可能意味著將 IL 結晶化,而不是在未來的某個時間點。

這意味著應該為嵌入 AMM 池的零售 LP 提供更好的工具,讓 LP 知道他們何時可以退出頭寸。這可以採取 AMM 強制鎖定的形式(可能有爭議)和預測計算器(允許用戶自動計算何時以及是否可以從數學上從他們的 LP 頭寸中恢復 IL 損失)。我們還可以考慮其他問題,例如資本效率(提供 TVL 的收入 ROI)計算器,以了解在動態集中流動性範圍內有多少流動性得到適當利用,而不是在次優集中流動性的情況下無所事事地不收取費用。

作為單獨的一點,流動性準備金不僅是投資者正在採取的一種金融工具/頭寸,而且可以嵌入其他類型的金融工具(債券、利率掉期等)中,這一點越來越受到重視。

結論

圍繞單邊流動性供應的成熟度有望迎來一個更安全的 DeFi 新時代,尤其是對於零售用戶而言。DeFi 將以更安全的方式成熟,同時為解鎖更多金融工具奠定基礎,這讓我特別興奮。

我相信方法 3、方法 4 和方法 5 的混合,通過嵌入式計算器工具和潛在的固定期限鎖定來增強,方向正確,將有助於從結構上減少因無常損失而損失的資本量

免責聲明:作為區塊鏈信息平台,本站所發布文章僅代表作者及嘉賓個人觀點,與 Web3Caff 立場無關。本文內容僅用於信息分享,均不構成任何投資建議及要約,並請您遵守所在國家或地區的相關法律法規。