深熊之中,我們能夠指望 NFT-Fi 來提高 NFT 的流動性嗎?目前來看,答案並不是那麼樂觀,在市場遇冷的環境下,這些懷抱 “提高 NFT 流動性” 初心的協議,面臨著嚴峻的考驗。

作者:念青,鏈捕手

封面: Photo by Milad Fakurian on Unsplash

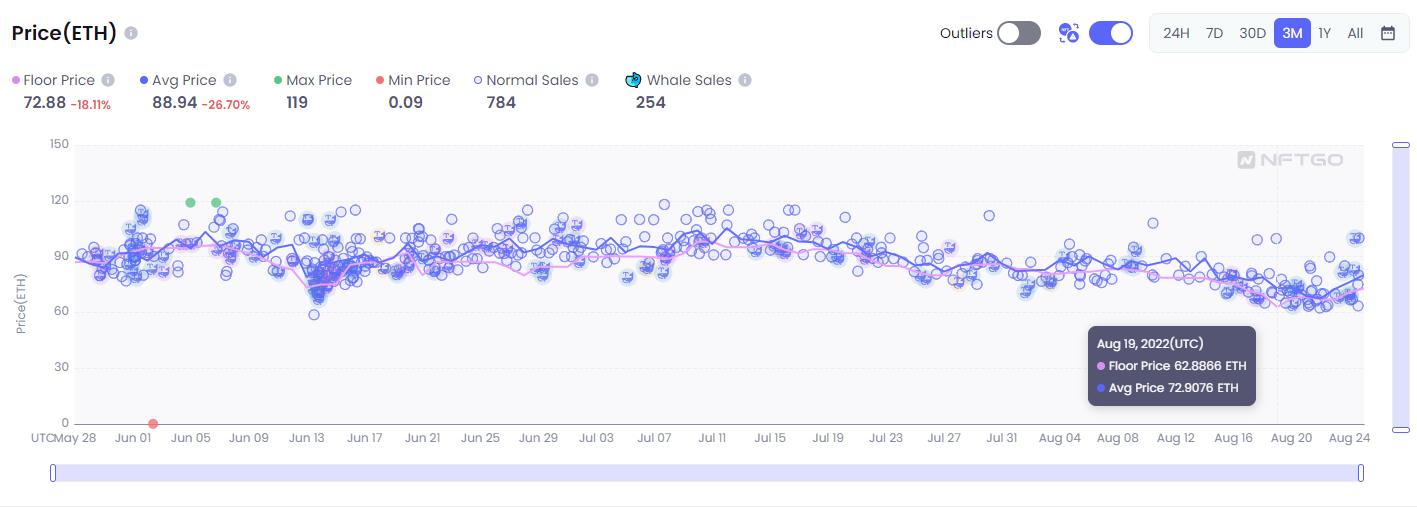

近期,伴隨著 NFT 市場遇冷,無聊猿等藍籌 NFT 也難抗重壓,從 8 月以來地板價持續下跌。8 月 19 日,其地板價一度跌至 62.8 ETH,從而觸發了列出無聊猿數量最多的 NFT 抵押借貸協議 BendDAO 的清算。

短短三天,有 28 個 BAYC 和 28 個 MAYC 被清算,而幾十枚無聊猿 NFT 健康因子小於或等於 1.1,在清算的邊緣戰栗。甚至,BendDAO 的聯合創始人 @CodeInCoffee 的無聊猿 NFT 都在即將被清算之列。

“清算危機” 引起了不小的恐慌,儲戶迅速撤出了他們在流動池中的資產,甚至引發了擠兌。短短幾日,BendDAO ETH 借貸池中的餘額從超過 1.6 萬枚 ETH 到幾乎消耗殆盡。這也引發了一系列的連鎖效應,BendDAO 抵押了整個無聊猿合集的近 3%,無聊猿地板系列 BAYC、MAYC 都不得不面臨下行壓力,地板價再度下跌。

市場開始擔心,這會不會進一步引發 NFT 借貸領域的 “死亡螺旋” 效應。這場 “流動性危機” 究竟是如何引起的呢?具體事件經過可參考 《從上線暴漲 300 倍到引發藍籌 NFT 連鎖清算,BendDAO 都經歷了什麼?》。

雖然 BendDAO 流動性危機已經暫時度過。但我們必須追問的是,躲過這一次小風浪,NFT 借貸池模式是否就萬事大吉了?其他 NFT 借貸池的清算機制是否還存在潛在風險,能不能經得起極端市場環境的考驗?

本文,我們將系統梳理 NFT 借貸池模式的幾個主要協議包括 BendDAO、JPEG'd、Pine Loan 和 Drops DAO 的清算機制,以及從用戶的角度如何該如何判斷從而控制風險。

一、點對點借貸模式(Peer to Peer)VS 資金池(Peer to Pool)

首先,我們必須釐清一個概念,即 NFT 借貸目前包括點對點(Peer to Peer)模式和資金池(Peer to Pool)模式。本次引發流動性危機的 BendDAO 屬於資金池模式,而事件一出,也有不少類似 NFT-Fi 等點對點借貸項目開始 “標榜” 自己的 P2P 模式要優於資金池模式。

在 P2P 模式下,NFT 持有人需要與資金出借人商討雙方能接受的價格,然後由借貸平台促成交易。比如,流程和閒魚上掛單類似,持有人將 NFT 抵押到借貸平台上,填寫想要貸得的金額、期限及支付的利息,資金出借人可以在平台上瀏覽各個 NFT 借貸的信息,然後提交願意提供的貸款金額及利息。此類項目代表為 NFTfi 和 Arcade 。

貸款人只需按時還款,就不會有被清算的風險。但如果貸款到期未還款,抵押的 NFT 會從智能合約中轉移給資金出借人。因為交易僅局限在藉貸雙方,即便出現違約,也不會進一步擴大風險。

而資金池模式下,持有者把 NFT 資產超額抵押到一個資金池後可立即藉出款項,整個流程就像使用 Aave 或 Compound 平台一樣。NFT 定價由近一段時間地板價均價決定。NFT 所有者支付的利息金額取決於借入資金的數量和池中的剩餘資金。如果 NFT 所有者無法還款或 NFT 價格跌至清算線,NFT 將被公開拍賣,資金將退還貸方。利用點對池機制的 NFT 借貸協議的市場賽道相比點對點的還要更擁擠,BendDAO 、DropsDAO 、JPEG'd 、XCarnival 、Pine 、Pilgrim 等都屬於這一模式。

但也正如 Aave、Compound 等 DeFi 協議一樣,清算是藉貸的常規操作。面臨極端行情,清算、拋壓、壞賬都是新項目的必經之路。

二、NFT 資金池模式的清算機制該如何設置?

本文主要梳理了 NFT 資金池模式的四個頭部協議(BendDAO、DropsDAO 、JPEG'd 和 Pine)的清算機制以及發展現狀。

1、BendDAO

在此次危機前,BendDAO 的清算機制是怎樣的?

BendDAO 用一個最直接的指標 “健康因子” 來對當前的借貸情況進行評估,健康因子是對抵押的 NFT 相對於借出的 ETH 及其基礎價值的安全性的數字表示,數值越高則資金狀態就越安全,可以抵禦清算風險。它的計算公式為:

健康因子= (地板價*清算閾值) / 有利息的債務

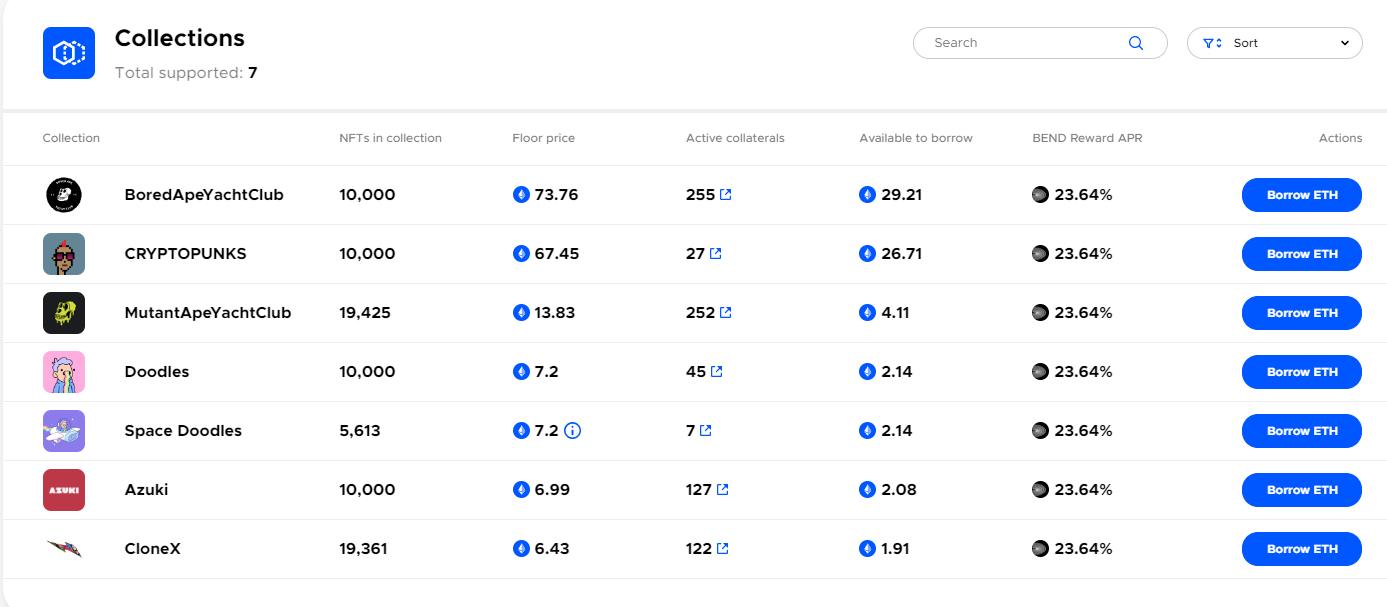

此外,還有一個關鍵數值為抵押率 LTV(借貸金額或債務價值/ 抵押物市場價值),BendDAO 抵押率最高為 40%,目前 BAYC 和 CRYPTOPUNKS 抵押率最高,接近 40%,用戶可以自己設置需要貸出的金額,設置的借貸價格越低,健康因子越高。

假設你抵押了一個定價(通常為地板價)150ETH 的 BAYC,你借出 60ETH,按照 BendDAO 之前的清算閾值 90%(和 LTV 同理,債務價值/ 抵押品價值)計算,如果底價跌至 66.67 ETH,則可以觸發 48 小時強平保護和 NFT 抵押品的拍賣,因為你的 NFT 貸款的健康係數低於 1。

例如本次 BAYC 地板價跌破 65 ETH 則引發了部分抵押 NFT 的清算。健康因素取決於抵押品的清算門檻與貸款的金額,貸款金額(有利息的債務)越低、地板價越高、清算閾值越低,健康因子越高。

BendDAO NFT 計算數據來自 OpenSea 和 LooksRare,抵押品價值以 ETH 計價而不是 USDT 計價。最開始設置 48 小時清算保護主要是出於對抵押者的保護,借款人(擁有抵押 NFT 的用戶)將能夠在 48 小時內償還貸款即可贖回自己的抵押物。

此外,為了保護抵押者,拍賣的條件也相對較為嚴格:出價必須 1 . 超過地板價的 95%;2 . 大於累計債務總額;3 . 高於之前的出價加上 1% 的債務。

BendDAO 聯合創始人 @CodeInCoffee 在社區提案中承認:“在設置初始參數時,我們低估了 NFT 在熊市中的非流動性”。

BendDAO 在通過提案後,清算機制修改為:清算閾值從 90% 逐漸調整為 70%,以減少壞賬;將拍賣週期由 48 小時調整為 4 小時,防止時間過長 NFT 價格波動過大、刺激資產流動性;將 ETH 基準利率調整為 20% 舉措、取消了 95% 的底價和首次出價限制,並將存儲利率調整為 20%,來鼓勵 ETH 儲戶提供流動性。

事實上,在 BendDAO 早期機制設計上,有考慮過底價下降但沒有清算人參與拍賣的極端情況,但當時團隊認為 NFT 底價的短期波動是正常的,藍籌 NFT 共識不是一天建成的,短時間內也不會崩潰。因此,平台只有暫時的浮虧,沒有實際的損失。要么是藉款人在未來某個時候償還債務,要么是在市場價格回升後,一些清算人出現參與拍賣債務。

然而,BendDAO 會遇到的最大問題是清算價格小於債務價格導致無法清算,而陷入當清算價格大於債務價格時沒人願意買回 NFT 的窘境,因此 NFT 範疇最終依然只能包括藍籌項目。

為什麼這一次是 BendDAO 首先亮了黃燈?

NFT-Fi 研究員 Walon Lin 認為,BendDAO 流動性危機最關鍵的並非 LTV 和清算閾值的設置,而是後期要求清算人出價必須超過地板價的 95% 以及大於累計債務總額,對於清算人來說缺乏激勵,也因此造成了被清算 NFT 的流拍。此外,BendDAO 是直接清算模式,而不是像 JPEG'd 設置了 DAO 金庫的優先清算機制,即 DAO 金庫會先買走被清算的 NFT,然後再進行處置。

但這種模式的前提是 DAO 對該 NFT 系列的市場前景充滿信心,相信這批資產可以被市場消化掉,來保證金庫的資金穩定。因此,這種模式需要很強的風險控制能力,也需要該 NFT 共識足夠堅強。

而 BendFDAO 這種清算人模式面臨的一個尷尬處境是,很多 NFT 大戶因為持有的無聊猿流動性太差了,自己賣不掉就乾脆在藉貸協議裡尋找一個合適的退出機制,相當於把流動性風險甩給清算一方。

2、JPEG'd

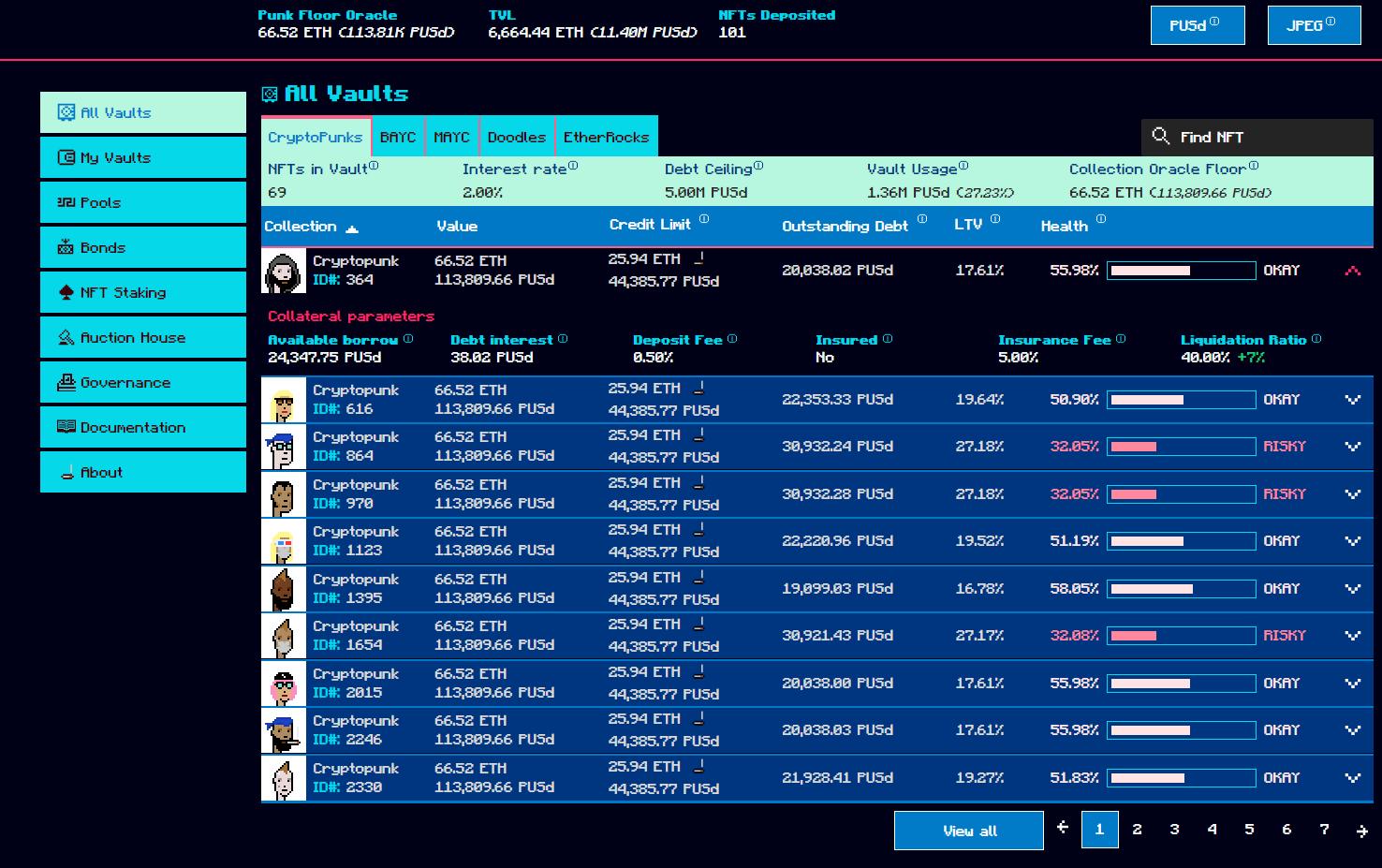

JPEG'd 同屬於資金池類的 NFT 借貸平台,但在藉貸機制上採用了 MakerDAO 的 CDP (抵押貸穩定幣) 模型,協議使用者質押 NFT 進入協議,借出 NFT 抵押生成的穩定幣 PUSd,最多可以藉入 PUSd 底價的 32%。JPEG'd 提供為抵押者提供 2% 的貸款利率,同時儲存的 APY 為 10-20% 。

目前 JPEG'd 平台上抵押的 NFT 資金池主要有 CryptoPunks(69 枚)、BAYC(9)、MAYC(12)、Doodles(5)。

JPEG'd 同樣也通過 “健康指數” 來對當前的借貸情況進行評估,數值越高則資金狀態就越安全。它的計算公式為:

健康指數=(1-(LTV/清算指數))X100

但該平台清算機制卻由清算指數觸發,此前 JPEG'd 設置的清算指數(債務價值/ 抵押品價值比率)為 33% ,如果 NFT 抵押品價值略有下降或用戶提取更多債務導致債務/抵押品比率等於或超過 33%,將被清算。但在 BendDAO 出現流動性危機之後,JPEG'd將清算比率調整為 40%,即 LTV 大於 40% 會被清算。

健康指數通過百分比呈現,目的是為了讓用戶能更直觀感受到自己的訂單是否面臨被清算的風險,來及時償還貸款。和 BendDAO 的健康因子與清算直接掛鉤功能不太相同。

如上圖所示,假設你抵押的 CryptoPunks 底價為 66.52ETH,你最大能藉出的金額為 25.94ETH,當 CryptoPunks 地板價下跌至 64.94ETH(25.94ETH / 40%)以下,你的 NFT 就會進入清算保護和拍賣流程,拍賣持續 24 小時。如果在倒計時結束前不到 5 分鐘提出新的出價,則拍賣將延長 10 分鐘。這個過程重複,直到沒有其他投標人。

與 BendDAO 的清算機制相比,JPEG'd 設置的機制可以說極為嚴格,這就迫使抵押者不得不借出較少的金額,來保證自己的訂單保持健康。但好處也很明顯,地板價只要稍微下跌,就會迫使抵押者贖回 NFT,或者進入清算,相對來說減少了壞賬發生的風險。但站在抵押者的角度上看,則意味著擁有更少的緩衝空間,被清算的風險提高,因此被迫縮短抵押借貸週期。當然,這也意味著 JPEG'd 平台上的抵押品流動更快。

此外,前邊提到,與 BendDAO 不同,在開始清算後,JPEG'd 國庫會用貸款金額的價格將 NFT 買回,最後由 DAO 對國庫 NFT 進行處置,在一定程度上也在 NFT 市場行情不佳的情況下避免了恐慌和流動性危機。

考慮到抵押者面臨的風險,JPEG'd 設計了一種新的保險模塊,這也是其他同類協議中還不具備的。購買保險的費用為初始債務的 5%。如果抵押者被清算,可以在清算後 48 小時內償還了債務和 25% 的清算費用後從 DAO 回購他們的 NFT。25% 的清算費用基於用戶的未償債務,即本金加上任何應計利息。

值得一提的是,近期,針對 BendDAO 事件,JPEG'd DAO 還通過了一個新的提案,即 JPEG'd DAO 將為在兩週內(2022 年 8 月 17 日至 2022 年 8 月 31 日)從 Bend DAO 遷移到 JPEG'd 的合格 NFT 提供免費保險。目前提案已經通過。

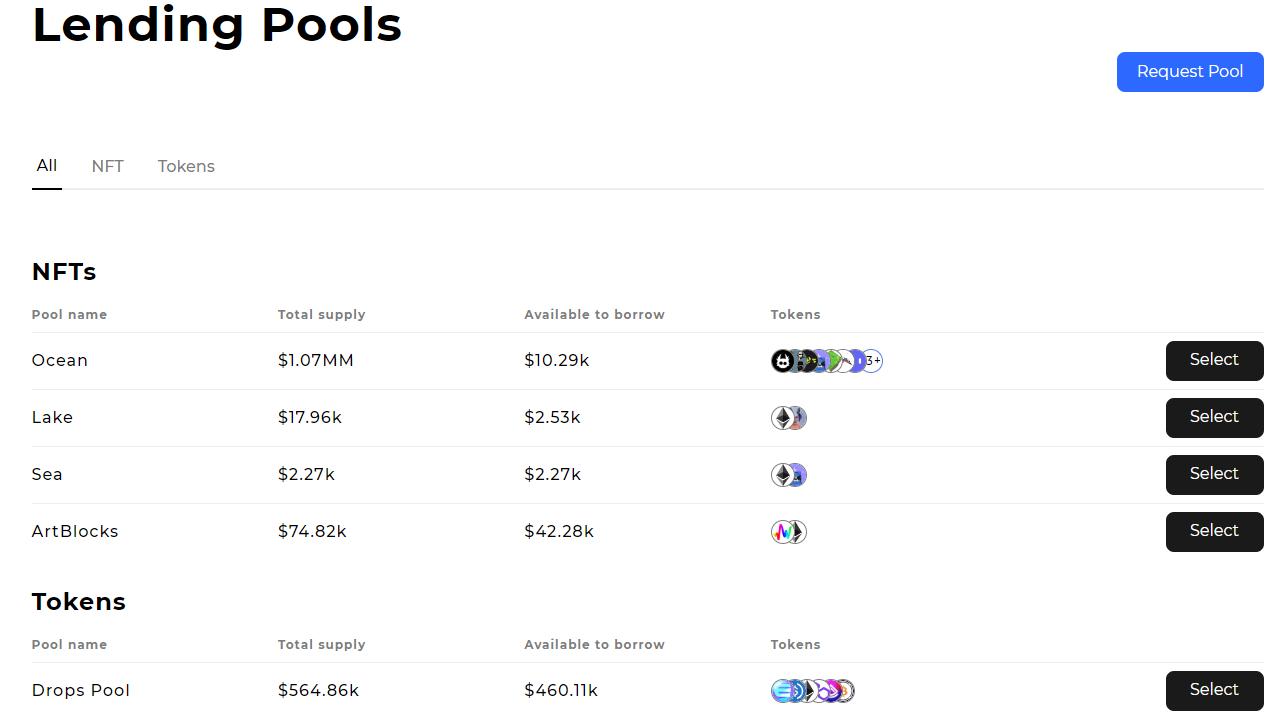

3、Drops DAO

Drops DAO 今年 5 月正式上線主網,目前,Drops 平台上規模最大的為 Yuga Labs 借貸池,持有 BAYC、MAYC 和 PUNKS NFT 的用戶可進行流動性挖礦。和前面三個協議不同,Drops 的 LTV 普遍要高,官方表示最高可藉入高達 NFT 底價的 60% 的貸款。但高 LTV 的背後是由 Drops 特殊的定價機制支撐的。

Drops 在定價時同時採用了預言機、時間加權和去除極端值並利用碎片化進行定價。具體來看:以地板價為基準,對交易進行初步檢驗:25 個區塊確認、1 個 NFT 賣出、同一個 Token ID 未在 24 小時內再次被賣出;去除極端值:計算 100 筆交易數據的地板價後,去除 5% 以下與 950% 以上分位值的交易;去除可能性極端值:去除掉 N 個標準差的交易價格;餵價 4 小時記錄一次等。

這種較為嚴格的、考慮到流動性的定價方式保證了 Drops 平台上抵押的 NFT 的基本品質,因此能做到在控制好風險敞口的情況下給出更高的估值,但對於非藍籌的 NFT 系列並不友好。

此外,Drops 鼓勵同時抵押多個 NFT 資產。

比如,根據 Drops 設置的最大 LTV 為 60%,可算出最低抵押率(100% 除以 LTV 百分比)為 166.6%。

假設,你在 BAYC 的價值為 100 ETH 時藉了 50 ETH,最低抵押率為 166.6%,50 ETH * 166.6% = 83.3 ETH ,只要 BAYC 價格不低於 83.3 ETH 並且沒有借入更多資金,貸款將保持償付能力。一旦超過借款限額,借款人的貸款可以被任何人清算。

當僅提供 1 個 NFT 作為抵押品時,LTV 大於等於 90% 要進行清算。例如,提供的 NFT 價值為 100 ETH,用戶借出 50 ETH。NFT 價值需要大於 55.5 ETH 才能不被清算。

提供 2 個或以上 NFT 作為抵押品時,首個清算閾值為 60%,第二個及以上清算閾值為 90%。

例如:假設用戶提供 2 個 BAYC ,每個價值 100 ETH(總共 200 ETH),LTV 為 60%,借貸限額為 120 ETH,用戶借入 100 ETH。假設 BAYC 的價格跌至 80 ETH,抵押品總價值現在是 160 ETH,新的借貸限額是 96 ETH,貸款抵押不足,抵押人的第一個 NFT 以 80ETH*90%=72ETH 的價格被清算,相當於用其中一個 NFT 來償還了債務,那麼抵押人的債務就從 100 ETH 減少到 28 ETH,用戶可以保留 2 個 NFT 中的 1 個。借款人不再超過其借款限額,並擁有 285%(NFT 價值 80ETH / 債務金額 28ETH)的抵押率。如果用戶擁有超過 2 個 NFT,清算 NFT 的數量將取決於需要多少個 NFT 才能將債務推低至借貸限額以下。

這種清算機制允許借貸人借出更多的資金,並且可以通過多個 NFT 的抵押機制來緩解借貸人的資金壓力。但與 JPEG'd 面臨的風險類似,DAO 承擔了初步清算的角色,金庫資金面臨一定的穩定性風險。

4、Pine

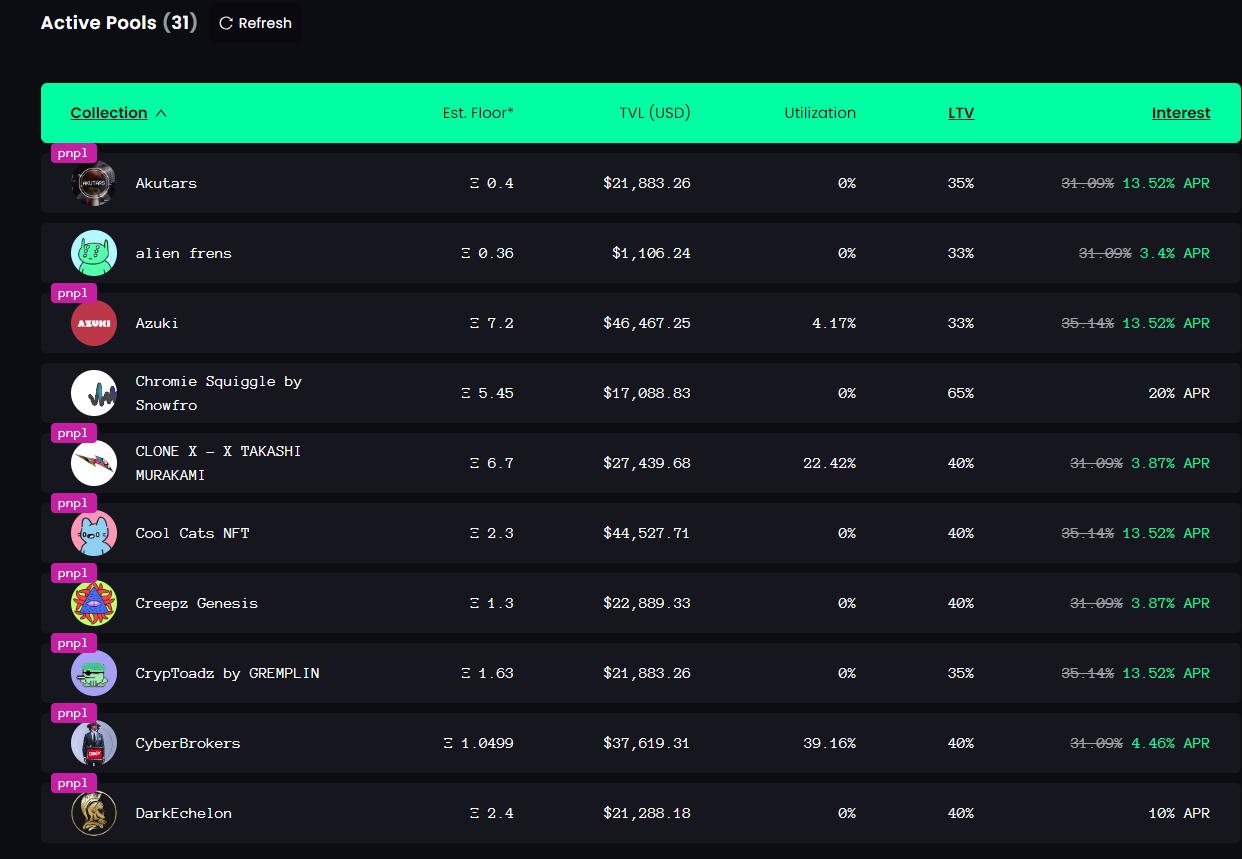

相較前幾個協議,Pine 還處於較為早期 Beta 階段,今年 5 月完成 Sino Global Capital 和 Amber Group 等領投的 150 萬美元融資。Pine 目前已經創建了 31 種 NFT 資金池,總鎖倉價值為 855,765 美元。

Pine 的清算機制設置較為簡單,LTV 大於 40% 就會被清算。Pine 的 LTV 將根據貸方設定的收款和條款而有所不同。出於安全考慮,Pine 的 LTV 比率設定在 30-50% 範圍內。如果借款人未能在貸款到期日之前清償貸款義務,即償還貸款和應計利息,則將手動清算。

據其白皮書介紹,抵押者會提前 24 小時收到最後償還期限通知,貸款到期後,借款人擁有 12 小時的寬限期,從貸方或清算人處回購其清算資產。在回購期間,清算人不會在此期間結束前出售資產。此外,借款人還有為期 3 天的調節期,在這段時間內,Pine 團隊將嘗試幫助借款人與清算人協商回購。無法保證可以安排交易(例如,如果清算人在 OpenSea 上出售資產,則可能無法再進行回購)。

總的來說,Pine 的清算機制設置較為簡單,平台對於風險的管控意識比較薄弱,用戶應注意控制風險。而且該平台收錄的 NFT 項目並非典型意義上的藍籌 NFT,價格容易產生波動,風險也會比較高。

三、目前 P2Pool 模式存在哪些問題?

研究員 Walon Lin 認為,說到底,NFT-Fi 目前最大的難點還是流動性的問題,這個問題不解決,那麼資金池協議的槓桿比例就會很低。

P to Pool 資金池模式的基礎設施還未真正搭建起來,比如,目前的定價模型和預言機還沒有真正做到良好的激勵。例如,如果採用地板價定價,對稀有 NFT 持有者不夠友好,如果採用預言機定價,則地板價的 NFT 沒辦法及時清算掉。第二,這個賽道還沒有看到更多類似 Sudoswap 這類的 AMM 機製或者類清算的平台。未來,或許可以通過將 NFT 項目方作為清算人的方式,解決清算危機的問題。

各個資金池協議的 LTV 如何設置,如何定價,本質上是 Trade-off 的問題,需要同時兼顧、權衡抵押者和流動性提供者的利益,但這些問題暫時無法得到解決。在基礎設施沒有完全建立之前,P2P 會是更優的選擇。

此外,按照目前的運行邏輯,資金池模式還有一個硬傷是,無法實現 Permissionless,只允許藍籌項目進入,因此受眾相對有限。但 NFT-Fi 的初衷就是 “提高 NFT 流動性”,非藍籌 NFT 進入資金池才是真正意義上的大規模採用。

最後,還想請大家思考一個問題:深熊之中,我們能夠指望 NFT - Fi 來提高 NFT 的流動性嗎?目前來看,答案並不是那麼樂觀,NFT - Fi 本質上是給 NFT 加了一道槓桿,等同於錦上添花。在市場遇冷的環境下,這些懷抱 “提高 NFT 流動性” 初心的協議,面臨著嚴峻的考驗。對此,你如何看待?歡迎添加微信號 jiayifan510 與鏈捕手作者一起交流。

參考:《Cobo Ventures:NFTFi 深度解析—從當前市場,看未來 NFTFi 的發展》

免責聲明:作為區塊鏈信息平台,本站所發布文章僅代表作者及嘉賓個人觀點,與 Web3Caff 立場無關。本文內容僅用於信息分享,均不構成任何投資建議及要約,並請您遵守所在國家或地區的相關法律法規。