2022 年第二季度,VC 對 Web3、DeFi、NFT、遊戲、元宇宙的投資趨勢分別如何?

原文:State of Venture Q2'22 Report(CB Insights Research)

編譯:白澤研究院

封面: Photo by Viktor Forgacs on Unsplash

2022 Q2 Crypto VC 狀態:

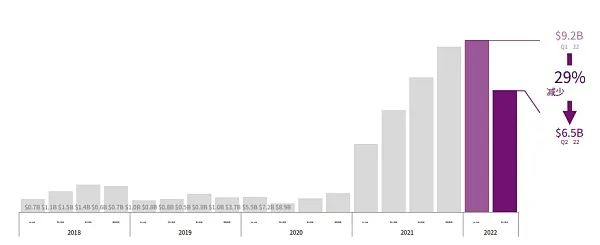

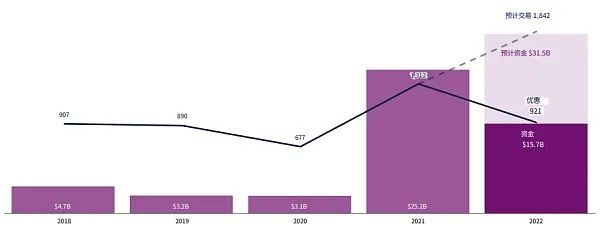

全球 Crypto 投資資金下降。區塊鏈風險投資降至 65 億美元,這是 2 年來的第一次環比下降。由於宏觀經濟壓力以及對加密貨幣估值和穩定幣的擔憂,投資者縮減了對加密貨幣的投資。

億級巨額融資減少。1 億美元以上巨額融資的總額降至 26 億美元,不到上一季度(創紀錄)總額的一半,並且巨額融資輪次數(16 次)也有所下降。這表明由於加密貨幣市場的 “寒冬” 和近期價格波動,投資者更加謹慎。

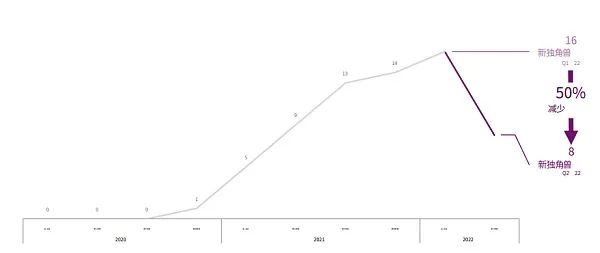

Crypto 獨角獸企業的誕生減半。本季度 Crypto 獨角獸企業誕生了 8 個,只有上個季度的創紀錄高點(16 個)的一半,其中最有價值的是位於塞舌爾的加密貨幣交易平台 KuCoin,估值為 100 億美元,而新獨角獸企業中有一半是 Web3 初創公司。

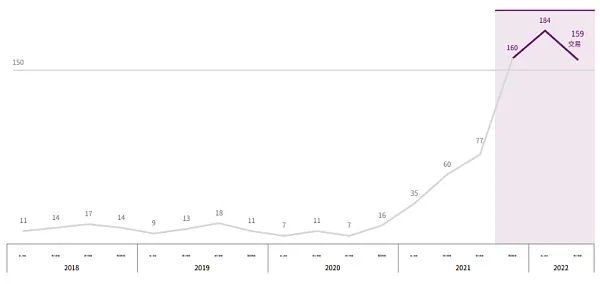

NFT、遊戲、元宇宙的未來可能更加艱難。儘管 NFT、遊戲和元宇宙類別的項目融資數量環比下降,但它們仍然吸引了 150 多筆投資。然而,這些類別的項目在未來可能會面臨更加艱難的道路。NFT 交易量下降,遊戲和元宇宙將面臨來自大型科技公司的激烈競爭。

2022 Q2 Crypto VC 格局:

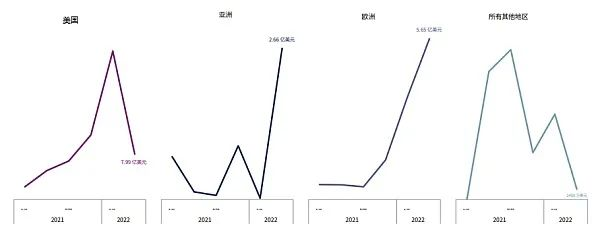

歐洲的 Crypto 投資增長。歐洲是唯一一個 Crypto 風險投資規模增長的地區。它在 2022 年第二季度以 14 億美元的投資額與亞洲並列,但落後於美國的 34 億美元。歐洲前 10 大 Crypto 投資中有 6 筆屬於 Web3(例如 NEAR Protocol、 Msquared),3 筆屬於機構託管加密貨幣解決方案(例如 Elwood Technologies、 Coinhouse)。

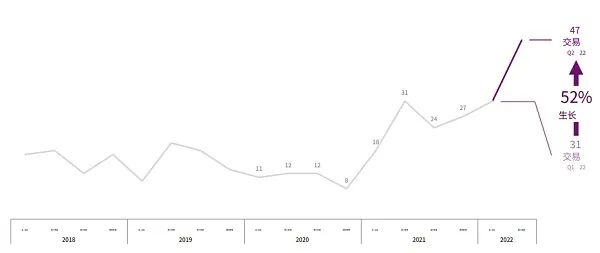

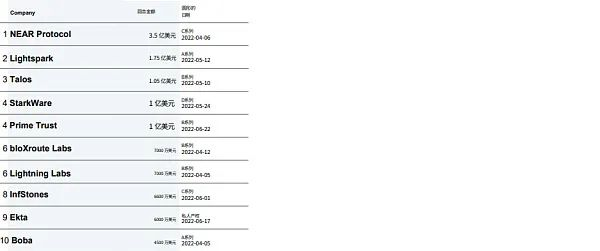

區塊鏈基礎設施增長。區塊鏈基礎設施是本季度唯一獲得更多投資的類別,達到 47 筆的新高,其中最大的一筆交易是總額為 3.5 億美元的 NEAR 協議 C 輪融資。

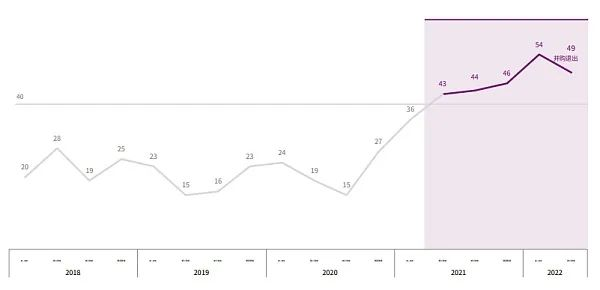

有 40 家以上的 Crypto 公司併購退出(M&A exits),創歷史記錄。隨著幾家著名的 CeFi(集中式金融平台)申請破產,Binance 和 FTX 等巨頭正試圖以折扣價收購這些公司。此外,其他公司,如 Bolt、Robinhood 和 eBay,也在本季度收購了至少⼀家 Crypto 或 NFT 公司。

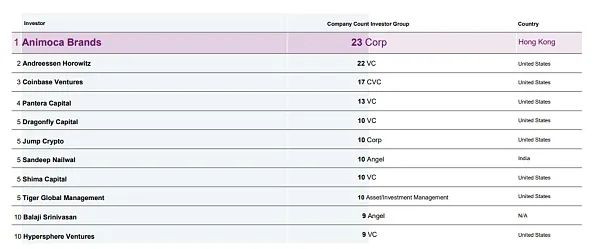

Animoca Brands 是第一大投資者。Animoca Brands 依舊是最活躍的投資者(連續三季度),儘管其投資數量也環比下降。此外,本季度,最活躍的 10 位投資者(包括 a16z 和 Coinbase)參與的投資數量減少了 24%。

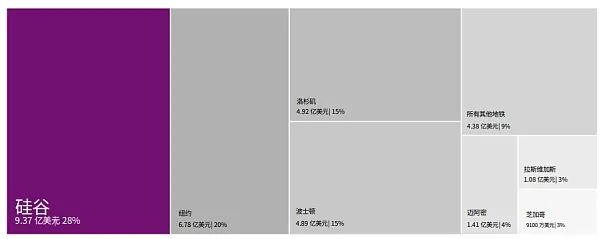

矽谷超過紐約,成為美國 Crypto 投資的主力軍。矽谷是本季度美國 Crypto 融資的第⼀大地點,投資總額為 9.37 億美元,其中,最大的投資來自機構加密交易平台 FalconX(1.5 億美元)和 NFT 市場 Magic Eden(1.3 億美元)。矽谷在本季度超過了紐約(6.78 億美元),後者在之前連續 8 個季度都保持著領先。

圖解

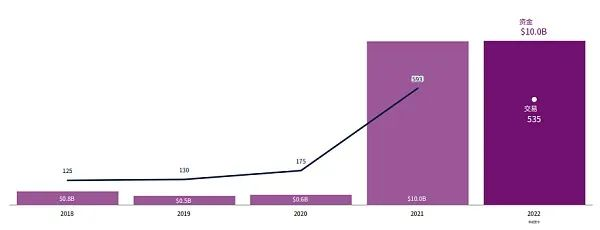

1、全球 Crypto 資金兩年來首次減少。

2、1 億美元以上巨額融資的總額減少。

3、本季度,新晉 Crypto 獨角獸企業數量減半。

4、 NFT、遊戲和元宇宙類別連續三個季度吸引了超過 150 筆投資。

5、來自歐洲的 Crypto 投資資金大幅增長。

6、對於區塊鏈基礎設施的投資數量創下歷史新高。

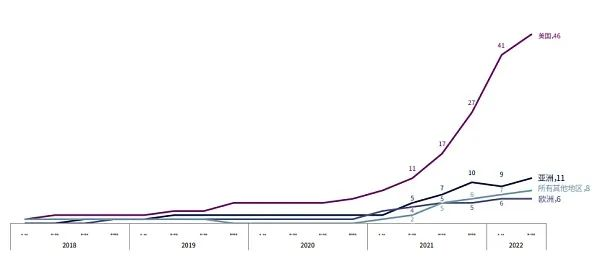

7、Crypto 的併購退出在本季度高達 49 家,創下歷史新高。

8、Animoca Brands 連續三個季度成為最大的投資者。

9、矽谷成為本季度美國 Crypto 投資的第⼀大地點,超越紐約。

Crypto 投資趨勢

10、2022 年全球 Crypto 融資可能會創下歷史新高。

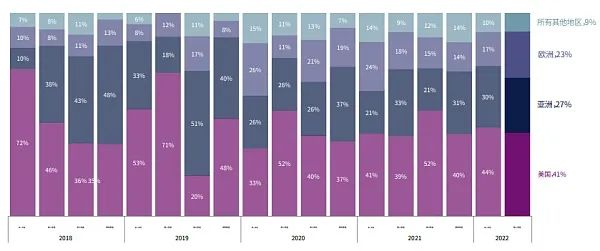

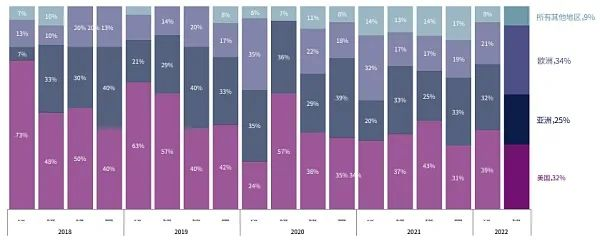

11、美國在本季度 Crypto 投資中領先,其次是亞洲地區和歐洲地區。

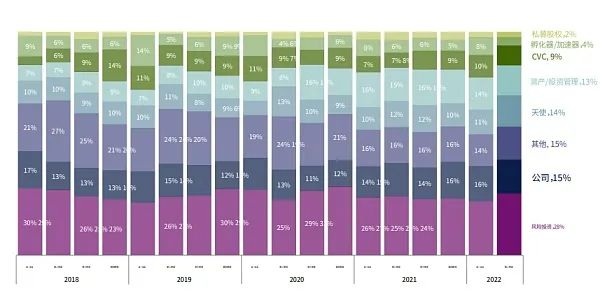

12、VCs 在本季度 Crypto 投資中仍然領先。

13、半年 43 筆投資,2022 年全年超過 1 億美元的巨額融資輪次可能會創下歷史新高。

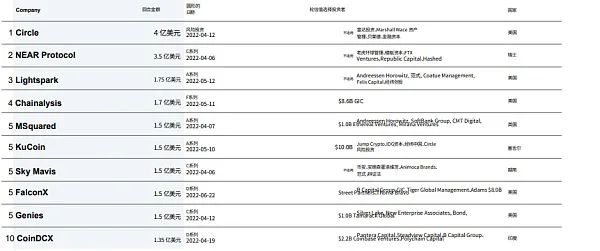

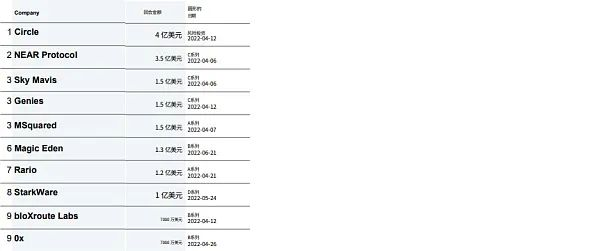

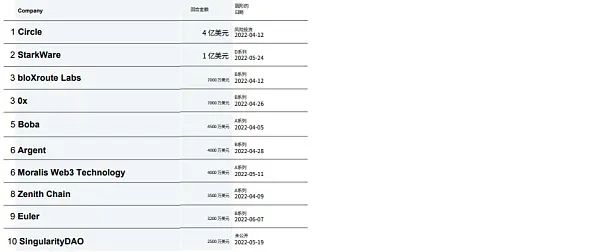

14、2022 年第二季度的頂級「獨角獸」融資:

15、對 Crypto 項目/公司的早期投資仍占主導地位。

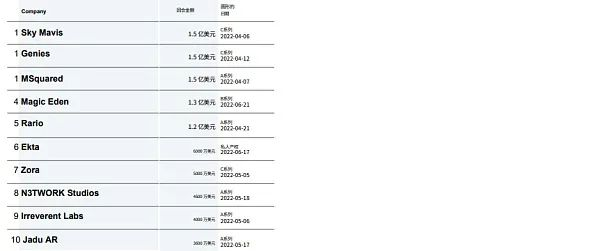

16、2022 年第二季度的頂級「獨角獸」種子輪

17、2022 年第二季度的頂級「獨角獸」A 輪融資

18、2022 年第二季度的頂級「獨角獸」B 輪融資

19、2022 年第二季度的頂級「獨角獸」C 輪融資

Crypto 獨角獸企業

20、2022 年第二季度新晉獨角獸企業減半,總數達到 71 個。

21、美國擁有 46 家獨角獸企業,佔總數的 65%,包括 5 家新晉獨角獸企業。

22、位於美國的獨角獸企業數量遙遙領先,其次是亞洲地區。

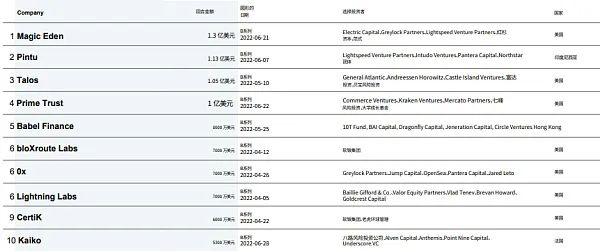

23、2022 年第二季度的頂級「新晉獨角獸」

24、2022 年第二季度估值最高的「獨角獸」

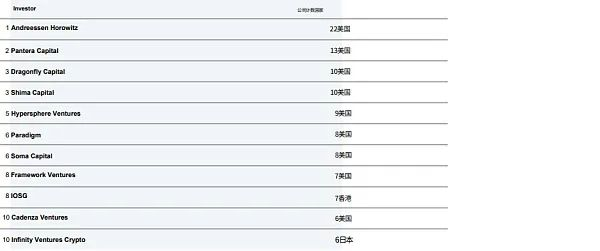

25、2022 年第二季度按照投資數量劃分的頂級 VC

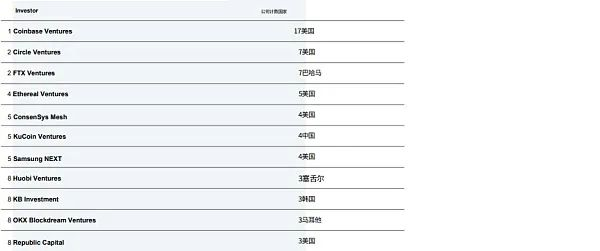

26、2022 年第二季度按照投資數量劃分的頂級 CVC(Crypto 業內 VC)

Web3

27、2022 年上半年投資於 Web3 初創公司的資金已經與 2021 全年的資金總額相同。

28、在經歷了 6 個季度的連續增長後,2022 年第二季度,Web3 類別的資金和投資筆數都在減少。

29、美國在 Web3 全球投資份額中領先,其次是亞洲地區。

30、2022 年第二季度的頂級「Web3」融資

NFT、遊戲和元宇宙

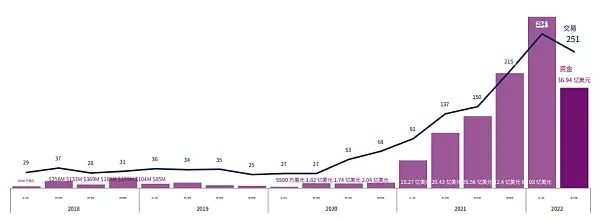

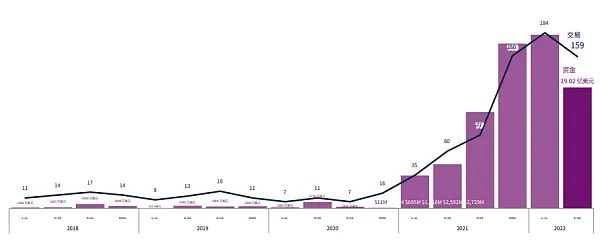

31、2022 年年初至今對 NFT、遊戲和元宇宙這三個類別的投資筆數已經超過 2021 全年總數。

32、但是投資於這三個類別的資金量有所減少。

33、2022 年第二季度的頂級「NFT、遊戲和元宇宙」融資

DeFi

34、對於 DeFi 的投資資金有望創下歷史新高

35、歐洲地區在 DeFi 全球投資份額中領先,超越美國。

36、2022 年第二季度的頂級「DeFi」融資

區塊鏈基礎設施

37、對於區塊鏈基礎設施的投資規模已經超過 2021 全年的總額。

38、本季度亞洲地區和歐洲地區對於區塊鏈基礎設施的投資增長強勁。

39、2022 年第二季度的頂級「區塊鏈基礎設施」融資

免責聲明:作為區塊鏈信息平台,本站所發布文章僅代表作者及嘉賓個人觀點,與 Web3Caff 立場無關。本文內容僅用於信息分享,均不構成任何投資建議及要約,並請您遵守所在國家或地區的相關法律法規。