採取信任至上的方法,建立一個平台,並不是最快的致富方式,但這是最安全的,也是確保 Circle 促進全球繁榮的願景實現的唯一途徑。

原文:Circle & USDC: Building a Stable Platform

作者:Packy McCormick,Not Boring Capital

編譯:白澤研究院

原用標題(譯後): Circle + USDC 的運營 “四字經”:透明至上收入求穩注重合規

封面:USDC

Crypto 領域哪些產品是有用和真實的,哪些是炒作和龐氏騙局?

愛好者似乎一致認為穩定幣是最有用的,而在穩定幣中,共識似乎又是:USDC 是所有穩定幣中最穩定的。

穩定幣之所以引人入勝,是因為它們既是一種數字貨幣,又是一種 “平台”,可以在其上構建新應用程序。但要實現這一承諾,它們必須要穩定。以美元計價的穩定幣,如 USDC,需要隨時隨地允許用戶兌換成美元。

如果一種穩定幣值得信任,那麼開發人員可以使用它來構建金融產品,例如 DeFi 協議,來代替舊的、傳統的金融基礎設施。

Circle 是一個妥協的案例研究。它是一家中心化公司,為了去中心化金融系統的發展而發行了穩定幣 USDC,這一穩定幣被 web2、web3 和 web2.5 公司廣泛使用。USDC 的推出不僅能夠促進全球支付更加廉價和快速,第三方開發人員也可以使用 USDC 構建應用程序。

在看到 USDC 在熊市期間表現出色,並且看到很多我尊敬的人將 USDC 視為黃金標准後,我決定與 Circle 合作。在這種情況下,我意識到我對穩定幣的了解幾乎沒有我應該知道的那麼多,所以我很高興他們願意和我一起在本文中講解。

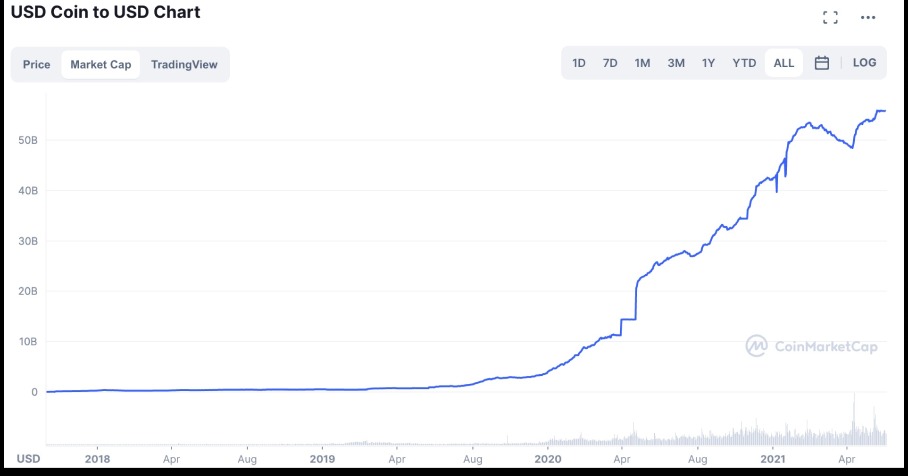

USDC 加速增長

這是 USDC 自 2018 年 10 月成立以來的市值,也可以代表 USDC 的流通總量。在撰寫本文時,即 2022 年 7 月 20 日,這一數字為 548 億美元。在 2020 年 7 月至 2021 年 7 月期間增長了 25 倍之後,流通的 USDC 在過去一年中又增長了一倍多。由於其價格與 1 美元掛鉤,市值的增加意味著 USDC 的使用量增加(反之亦然——當人們將他們的 USDC 兌換成美元時,市值會下降)。

這是 Circle 的第一個產品價值主張——“數字美元”,也是 Circle 的願景:通過金融價值的無摩擦交換促進全球經濟繁榮。

如果你聽說過 Circle,很可能是因為 USDC,因為這是該公司的第一款殺手級產品。最近,它宣布推出第二款穩定幣——歐元穩定幣(EUROC)。

但是僅僅將 USDC 和 EUROC 視為穩定幣,那麼你就大錯特錯了(體現不出該公司的雄心壯志):

- 開發人員可以在其上構建新金融系統的平台

- 機構投資者用於交易和結算的數字貨幣

- 一種能夠實現無摩擦、無國界價值交換的工具

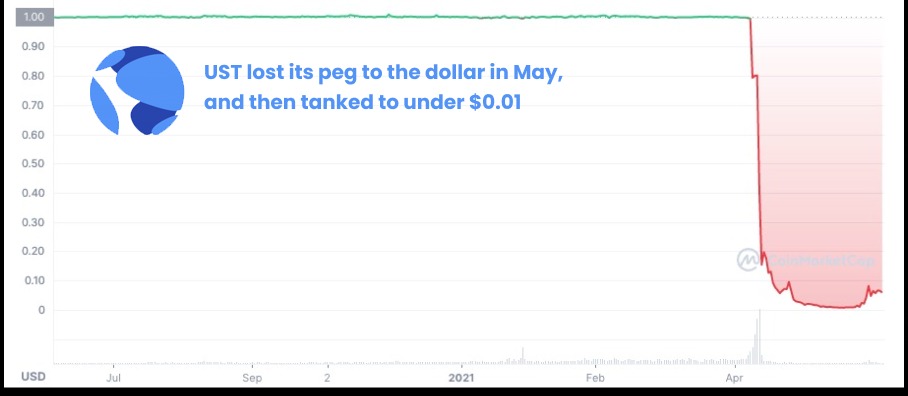

就在幾個月前 Terra 區塊鏈的算法穩定幣 UST 崩盤之前,我其實並沒有過多考慮穩定幣。但隨著我的深入研究,我意識到它們是當今 web3 中最可靠的用例之一,並且是 Crypto 企業家正在構建的更大願景的組成部分之一。一旦可編程、無需許可的數字貨幣這個想法進入你的大腦,你就可以很容易看出穩定幣在哪些領域會改善現狀。

什麼是穩定幣?

如果你最近關注加密市場,在聽到 “穩定幣” 這個詞後可能會捧腹大笑。“穩定幣,嗯?” 你會打趣道,“不是很……穩定。” 這是一個有趣的笑話。

5 月,UST(Terra 的穩定幣)失去了與美元的掛鉤(翻譯:它變得不到 1 美元)。除了破壞了整個 Terra 生態系統以外,最終,它還擊垮了加密對沖基金三箭資本(“3AC”),這導致了 BlockFi 和其他集中式金融(“CeFi”)的垮台。

UST 的情況揭示了對任何人來說都是顯而易見的事情:並非所有穩定幣都是...... 穩定的。

穩定幣的目標是與其參考資產保持掛鉤。例如美元穩定幣——1 美元的穩定幣——比如 USDC——應該價值 1 美元。正如 Alex Danco 在 2018 年時所寫:

任何穩定幣能夠被市場信任的關鍵測試是:如果用戶想將他們的穩定幣兌換成真正的美元,在任何合理的情況下,他們能做到嗎?

“合理”,代表了人們應該始終能夠將他們的穩定幣兌換成真正的美元。

穩定幣發行商通常採用三種主要模式來實現這一目標:

- 法幣支持

- 加密資產支持

- 算法

算法穩定幣,如 UST,並沒有美元、大宗商品或任何東西作為該穩定幣的支持,僅僅通過自動智能合約——“算法穩定幣” 中的 “算法”——調控供需——穩定價格。

加密資產支持的穩定幣由一籃子加密資產支持,並且通常是超額抵押的,這意味著儲備中加密資產的美元價值超過了流通穩定幣的美元價值。他們通過要求每個用戶在鑄造穩定幣時抵押比穩定幣價值更多的加密資產(BTC、ETH 等)來實現這一點。

法定支持的穩定幣,我們通過 USDC 來說明這一點。

USDC 存在哪些風險?

Circle 的 USDC 穩定幣是主流穩定幣中最直接的:流通每增加 1 USDC,Circle 將增持價值 1 美元的美元現金和美國國庫券,這是世界上任何資產中最深、流動性最強的市場。

美元要么存放在紐約梅隆銀行和其他大型銀行的 USDC 儲備銀行賬戶中,要么投資於世界上比其他任何東西都更容易兌換成美元的短期國債。Circle 在其網站上會發布每週報告和每月證明:

在最近的一次採訪中,Circle 首席財務官 Jeremy Fox-Geen 表示,Circle 的客戶 “可以在一天內贖回所有的 USDC 。我們可以處理這些贖回,而他們收回美元的唯一時間限制是法定貨幣銀行系統本身的結算系統的限制。”

很多人表達過對 Circle 和 USDC 的擔憂,從 “中心化機構不可信的觀點” 到其與貝萊德圍繞 Circle 儲備基金的協議結構問題。擔憂歸結為當客戶想要贖回 USDC 時是否總是有美元可用,這分解為 Circle 是否將其儲備保留在它所說的資產中(現金和短期國債),以及 Circle 的公司業務運營和 USDC 儲備是否分開。

其中許多說法似乎源於對 USDC 的運作方式、今天的儲備金如何持有以及 USDC 與 Circle 本身之間的差異的誤解。

關於第一點,Circle 是否真的持有美元現金和短期國債?過去,Circle 是持有商業票據、公司債券、市政債券,但根據 Grant Thornton 的 2021 年循環檢查報告,Circle 在 2021 年 9 月將其所有 USDC 儲備轉為現金和現金等價物。

該公司在一篇博文中寫道,穩定幣的增長 “理所當然地引起了監管部門的重大關注”,所以它將持有所有 USDC 現金儲備和短期美國政府國債。

除了月度證明和年度審計,上週,Circle 的 CEO 傑里米·阿萊爾(Jeremy Allaire)在推特上發布了儲備庫持有國庫券的 CUSIP 級別細分:

https://platform.twitter.com/embed/Tweet.html?dnt=true&embedId=twitter-widget-0&features=eyJ0ZndfdHdlZXRfZWRpdF9iYWNrZW5kIjp7ImJ1Y2tldCI6Im9mZiIsInZlcnNpb24iOm51bGx9LCJ0ZndfcmVmc3JjX3Nlc3Npb24iOnsiYnVja2V0Ijoib2ZmIiwidmVyc2lvbiI6bnVsbH0sInRmd190d2VldF9yZXN1bHRfbWlncmF0aW9uXzEzOTc5Ijp7ImJ1Y2tldCI6InR3ZWV0X3Jlc3VsdCIsInZlcnNpb24iOm51bGx9LCJ0Zndfc2Vuc2l0aXZlX21lZGlhX2ludGVyc3RpdGlhbF8xMzk2MyI6eyJidWNrZXQiOiJpbnRlcnN0aXRpYWwiLCJ2ZXJzaW9uIjpudWxsfSwidGZ3X2V4cGVyaW1lbnRzX2Nvb2tpZV9leHBpcmF0aW9uIjp7ImJ1Y2tldCI6MTIwOTYwMCwidmVyc2lvbiI6bnVsbH0sInRmd19kdXBsaWNhdGVfc2NyaWJlc190b19zZXR0aW5ncyI6eyJidWNrZXQiOiJvZmYiLCJ2ZXJzaW9uIjpudWxsfSwidGZ3X3VzZXJfZm9sbG93X2ludGVudF8xNDQwNiI6eyJidWNrZXQiOiJmb2xsb3ciLCJ2ZXJzaW9uIjpudWxsfSwidGZ3X3R3ZWV0X2VkaXRfZnJvbnRlbmQiOnsiYnVja2V0Ijoib2ZmIiwidmVyc2lvbiI6bnVsbH19&frame=false&hideCard=false&hideThread=false&id=1547608325478498307&lang=zh-cn&origin=https%3A%2F%2Fweb3caff.com%2Fzh%2Farchives%2F23414&sessionId=7fcbefeba2326fffc777922f1ab56fc187a57883&theme=light&widgetsVersion=6da0b7085cc99%3A1658260301864&width=550px

此外,他還表示,Circle 正在努力獲得銀行合作夥伴的許可,以披露它在每家銀行存有多少儲備。

第二點,Circle 的業務運營與 USDC 儲備分離,Circle 本身正在提供與 USDC 分離的產品,如 API、SeedInvest 和 Circle Yield 。鑑於 Celsius、BlockFi、Voyager 和其他 CeFi 最近的崩潰,投資者最擔心的是 Circle Yield,但 Circle 的產品不同之處在於它只對機構投資者開放,並且只提供非常低的存款利率。

重要的是,Circle 的收益產品不會觸及 USDC 儲備。Circle 不會將其 USDC 儲備借給任何人,Circle Yield 是讓機構投資者通過自己的 USDC 賺取收益。

Circle 曾公開表示其 USDC 儲備金是為 USDC 代幣持有人的利益而持有的:“Circle 不會也不會使用 USDC 持有人的錢來經營其業務或償還債務。這些資金存放在單獨的賬戶中。”

此外,Circle 作為貨幣服務業務受到監管,並根據監管美國支付機構(包括 Stripe、PayPal 和 Apple)的規則和州貨幣傳輸許可證,獲得了許可。

不過要明確一點:一切都有風險。從理論上講,在我看來,USDC 面臨的最大風險是其銀行合作夥伴完全崩潰或美國政府拖欠債務,在這種情況下,“也許只有上帝能幫助我們”。

需要指出的是,儘管 USDC 似乎是最穩定的穩定幣,但也存在風險,人們需要看管好自己的錢。

Circle 和 Concord Acquisition Corp. 就擬議的 SPAC 合併交易向 SEC 提交的 S-4 文件在第 29 頁和第 30 頁列出了 23 項風險。寫的非常清楚:這不是投資建議,你應該自己做功課。

目前,USDC 有 548 億美元,這意味著它通過其銀行和銀行合作夥伴持有價值相同的現金或國債。每年,Circle 的儲備金都由一家領先的公共會計師事務所審計,而且每個月,會計師事務所 Grant Thornton LLP 都會證明它的儲備金與未償還的 USDC 一樣多或更多。

USDC 能否保持透明?

多年來,Tether 發行的穩定幣 USDT 居於領先地位,但多年來一直受到抨擊。針對 Tether 的最嚴重指控之一是其首席財務官 Giancarlo Devasini 使用 Tether 儲備來填補加密資產交易平台 Bitfinex 資產負債表中的一個漏洞,這尤其令人不安,因為這意味著 Tether 並未完全保留 USDT 的儲備金,而且 Devasini 是 Bitfinex 的大投資者。

儘管有訴訟和政府審查,但 Tether 已被證明是 “穩定幣老大”,保持著 659 億美元的市值,但相對於 UST 崩盤前的 800 億美元已經明顯減少了。

Tether 的合法性一直在爭論不休,超出了本文的範圍,但值得注意的是,儘管淨流出 170 億美元,但 Tether 目前的交易價格為 1 美元。Circle 的 CEO 傑里米·阿萊爾(Jeremy Allaire)在博客節目中表示,他相信 Tether 會存在很長時間,並且會有有用的應用,尤其是在亞洲。

Tether 面臨的核心挑戰是該公司不透明,也沒有披露其資金在哪裡持有或持有什麼。特別是在需要信任的穩定幣市場中,這並不理想。

透明度是 Circle 脫穎而出的地方。信任是穩定幣的基礎:人們需要相信他們的數字美元會給他們帶來法定美元。信任是 USDC 能夠慢慢增加市場份額的主要原因,也是法幣支持的穩定幣仍然比算法或加密資產支持的穩定幣大得多的原因之一。

然而,維持信任並不容易。它需要抵制誘惑。

穩定幣發行商如何產生收入?

接下來就讓我們快速了解一下穩定幣發行商如何產生收入。將數字貨幣或其他貨幣視為企業是很奇怪的,但了解它的運作方式將有助於你了解不同穩定幣發行商的動機。

簡而言之,穩定幣發行人的收入公式是儲備金美元* 儲備金美元收益率。

穩定幣發行商可以通過兩種主要方式增加收入:

- 增加儲備

- 產生更高的儲備收益

增加儲備很簡單。隨著穩定幣發行商發行更多穩定幣,它會從客戶那裡用 1 美元換取它創建的 1 美元計價的穩定幣。它將 1 美元作為儲備金。如果有人贖回,他們會返還 1 美元以換取 1 個穩定幣。因此,你可以像大多數公司一樣考慮這種增長槓桿:增加產品的使用率。

產生更高的儲備收益要復雜一些,這就是穩定幣發行商可能遇到麻煩的地方。穩定幣發行商需要產生一些收益,這就是業務的運作方式。

將每一美元都保留在儲備金中,這樣可以保證始終有美元可用(假設存款的銀行沒有倒閉),但銀行賬戶幾乎不會產生任何收益。

其次風險最小的是短期美國國債,例如 1 個月和 3 個月的國庫券。3 個月期國庫券的收益率通常被稱為 “無風險利率”。需要發生一些非常糟糕的事情才能無法從美國財政部拿回你的錢。

如今,3 個月期國庫券的利率為 2.29%,這意味著投資於 3 個月期國庫券的 10 億美元儲備金每年將產生 2290 萬美元的 “無風險利息” 收入,不錯!。(沒有什麼是真正沒有風險的。)

但對一些人來說,僅僅坐在那裡賺取無風險利率就太無聊了。還有很多錢可以賺!對他們來說,有很多不同的方法可以產生更高的儲備收益,包括:

- 部分準備金模型(如銀行)意味著你可以多次借出錢。

- 將儲備投資於風險較高的資產應該會產生更高的收益。風險較高的資產可能包括期限較長的國債(如 10 年期國債)、商業票據、DeFi、加密貸款,甚至股權或基金投資。

將 25% 的準備金投入甚至產生 4% 左右風險的債務,這意味著每年額外增加 427.5 萬美元的利息收入。

但顯而易見,額外收益率的每個基點都伴隨著額外的風險。

在足夠長的時間範圍內,增加儲備收益率與增加儲備是對立的,因為增加收益率會降低用戶想要贖回美元的機會,這最終會降低信任度。對於錨定的穩定幣,信任至關重要。誰通過他們的行動和透明度在投資者中贏得最多的信任,誰就會從增長中獲勝。

Circle 選擇增加儲備,而不是追求更高的收益率,以增加收入。

Circle 的歷史:從比特幣到 USDC

Circle 聯合創始人兼首席執行官傑里米·阿萊爾(Jeremy Allaire)早在 2013 年就創立了該公司,以幫助投資者 “更輕鬆地轉換、存儲、發送和接收比特幣等數字貨幣”。

Jeremy 當時已經是一名技術老手,在創立 Circle 之前,他創立了在線視頻服務提供商 Brightcove。

無論如何,憑藉 Jeremy 的背景和早期對比特幣的熱情,他可以毫不費力地籌集資金:

- 2013 年:Breyer Capital、Accel 和 General Catalyst 的 900 萬美元 A 輪融資

- 2014 年:1700 萬美元 B 輪融資,由 Pantera Capital 的同一投資者領投

- 2015 年:由高盛和 IDG 資本領投的 5000 萬美元 C 輪融資,估值為 2.5 億美元

- 2016 年:6000 萬美元 D 輪融資,由 IDG Capital 領投,估值 4.8 億美元

- 2018 年:1.1 億美元的 E 輪融資,由比特大陸領投,估值 30 億美元

令人驚訝的是,它在 2018 年 5 月宣布發行 USDC 之前就籌集了 2.46 億美元。

Circle 的產品副總裁 Joao Reginatto 告訴我,當他七年前加入公司時,他被簽約成為 Circle 的支付應用程序 Circle Pay 的產品經理。

Circle Pay 計劃為希望通過區塊鏈轉移資金的人們構建一個產品,同時消除複雜性並提供熟悉的體驗。人們對法定貨幣最為熟悉和舒適,因此他們為比特幣支付啟用了美元、歐元和英鎊的餘額和轉賬。在後台,他們處理所有流動性和資金操作,例如將美元兌換成 BTC 並返回。

但是到了 2016 年,比特幣的轉賬速度變得太慢了,比特幣網絡是為 P2P 貨幣而構建的,而不是支持在上面構建應用程序。然後,他們嘗試了以太坊,但也不完全可行。他們甚至還考慮推出自己的結算代幣。最後,他們意識到他們需要的是在區塊鏈上運行的法定貨幣。

他們研究了 Tether,但認為他們無法在此基礎上進行構建,因此團隊意識到他們需要創建自己的穩定幣。

2018 年 9 月,Circle 和 Coinbase 聯合推出了 USDC,並於 2018 年 10 月開始流通,到 2019 年第一天,流通量為 2.88 億美元。時至今日,USDC 由 Circle 和 Coinbase 共同擁有,Coinbase 幫助確定協議的方向,而 Circle 是發行商。

首先,它從一開始就為 Circle 的監管和合規立場定下了基調。

正如 Jeremy 解釋的那樣,他最早提出的關於在區塊鏈上運營金融服務的問題之一是,“這是否合法? ” 一些第一次創業的人可能會任其發展,但 Jeremy 已經通過建立多個公司而建立了聲譽,他想把這件事做好。

所以,他自掏腰包聘請了美國一家頂級的監管諮詢公司,他們發現雖然沒有很多先例或指導,但還是有一些的。2013 年 3 月,美國財政部發布了一份長達六頁的備忘錄,題為《FinCEN 法規對管理、交換或使用加密資產的人員的應用》。從本質上講,如果你充當從銀行系統到數字貨幣的貨幣兌換商,那麼你必須註冊為貨幣傳輸商,遵守反洗錢 (AML) 和反恐政策,並獲得所有適當的許可證。

Jeremy 說得更直截了當:“現實情況是,如果你想在傳統金融和區塊鏈的交叉點上建立一個企業,你就必須受到監管或進監獄。” 但 Jeremy 並沒有對此感到失望,而是對政策領域進行了大量研究:

改變社會並帶來風險的新事物都需要新的政策——自動駕駛汽車、人工智能、航天器、遺傳學。受監管的領域,經營起來很難,因為對社會的影響很大。

所以從第一天起,Circle 就 “從正門進入”。該公司的第一個聘用人員是其總法律顧問/首席合規官。

從 2013 年底開始,Jeremy 說:“我們獲得了所有可能的許可,並成為當時加密行業獲得許可和監管最多的公司。”

Circle 是第一家獲得紐約加密許可證 BitLicense 的公司,並通過提供反饋幫助塑造了它。

從加密行業的早期,一直到今天,“以受監管的方式做這件事會引起加密社區的很多'噓聲',但如果你想讓這成為主流,你就必須這樣做,” 傑里米說。

從一開始,Circle 的立場就是與監管機構合作,參與對話和教育。

其次,該公司早期嘗試在區塊鏈上創建支付產品,就意味著當 Circle 創建 USDC 時,他們將其構建為一個平台,其他開發人員可以在此平台上構建應用程序。

從 USDC 開發之初,Joao “就想在構建時考慮到 API,並從開發人員的角度考慮可擴展性。” 他們從一開始就需要 API 來處理髮行和贖回。團隊在 2018 年將 USDC 推向市場後,其中大部分立即轉向構建 API 和開發人員工具、文檔。

第三方開發人員對 USDC 的採用推動了 Circle 的迅速崛起。2021 年 5 月,由於 USDC 的市值略高於 200 億美元,Circle 宣布從 Fidelity、FTX、Digital Currency Group 等公司獲得了 4.4 億美元的融資。那年晚些時候,它與 Concord Acquisition Corp. 簽署了一項 SPAC 協議,以 40 億美元的價格將其上市。今年 2 月,它宣布 SPAC 估值翻了一倍多,達到 90 億美元,4 月,隨著 USDC 的市值增長到 510 億美元,它宣布了由貝萊德和 Fidelity 領投的 4 億美元融資。

USDC 和 Circle 是一個怎樣的平台?

事實證明,將數字貨幣視為一個平台很奇怪,但它確實有效。

前幾天,我正在與 Fairmint 的創始人 Joris Delanoue 交流。該公司提供加密原生證券的發行服務,是典型的 web2.5 公司——產品的前端感覺非常 web2,但在後端,它使用 USDC 和智能合約來促進更順暢、更快、更便宜的交易。

“USDC 穩定幣絕對是串聯起鏈上和鏈下的關鍵,”Joris 向我解釋道,“它可靠,且為我們在處理交易時提供了 10 倍的更快速度。”

那次談話是 USDC 作為一個平台的角色第一次被映入我的腦海中,但 Fairmint 只是當今建立在 USDC 之上的眾多公司中的一個例子。

Visa、MoneyGram、Twitter 和 Stripe 等老牌公司也在與 USDC 合作以促進加密支付。

2021 年 3 月,Visa 宣布它已成為第一個以 USDC 結算交易的主要支付網絡,並寫道:

Visa 的標準結算流程要求合作夥伴以傳統的法定貨幣結算,這可能會增加使用數字貨幣構建的企業的成本和復雜性。USDC 結算的能力最終可以幫助加密原生公司評估全新的商業模式,而無需在其財務和結算工作流程中使用傳統的法定貨幣。

Visa 的合作夥伴關係是 USDC 獲得批准的重要標誌。

Stripe 將 USDC 推向了非加密原生平台和用戶。2022 年 4 月,Stripe 宣布將推出全球加密支付。Stripe 強調,加密支付將使平台 “快速支付給更多國家的用戶,並為那些更喜歡加密而不是傳統法定支付方式的人改善服務。”

總結

web3 懷疑論者有一種流行的說法,即我們不需要加密資產,因為銀行和金融科技公司運作良好。當像 Wise 這樣的跨境支付網絡存在時,你為什麼需要用穩定幣向國外匯款?

但懷疑論者的信念本質上是,在金融創新方面,我們已經走到了盡頭。

但我不認為穩定幣會取代銀行或金融科技,它們會共存。正如已經發生的那樣,金融科技將越來越多地在 USDC 上構建更順暢、更快、更便宜、更全球化的產品,並提供必要的護欄、合規性、接口以及金融科技最擅長的各種其他事情。

不僅僅是金融科技。

隨著貨幣和銀行業務嵌入到我們每天使用的更多產品中,以及用新技術創造新類別的產品,我預計 USDC 將成為越來越多公司技術堆棧的核心部分。

採取信任至上的方法,建立一個平台,並不是最快的致富方式。但這是最安全的,也是確保 USDC 實現其創造者促進全球繁榮的願景實現的唯一途徑,在未來世界中,Circle 的技術也許可以為現代、更公平的金融體系提供動力。

感謝 Jesse 、Peter 和 Circle 團隊與我一起完成這篇文章,感謝 Dan 的編輯!

免責聲明:作為區塊鏈信息平台,本站所發布文章僅代表作者及嘉賓個人觀點,與 Web3Caff 立場無關。本文內容僅用於信息分享,均不構成任何投資建議及要約,並請您遵守所在國家或地區的相關法律法規。