這相當於在飛機還在飛行的時候就更換了引擎。

內容: Jessie,Edmond

排版:李雨婷

自以太坊採用工作量證明共識算法以來,就一直在尋找更好的算法,以將以太坊打造成一個去中心化、可擴展、安全和節能環保的網絡。直到 2017 年,以太坊終於確定了一種混合 PoW/PoS 的系統—— Casper the Friendly Finality Gadget。

此後的歲月裡,以太坊 Merge 一再延遲,其緩慢的工作進度也讓很多以太坊的支持者逐漸失去了信心。直到今年 6 月 8 日,以太坊在測試網 Ropsten 上順利完成了第一次 Merge 彩排,不出意外,Merge 將在今年內完成。

Merge 對以太坊生態甚至是整個區塊鏈的格局都會帶來影響,本文試圖對 Merge 的原理和優劣勢進行闡釋,並對其影響進行深度分析,希望給大家帶來更多的視角,從而更好地把握新局面下的投資機會 ——

我們認為,儘管以太坊的 Merge 存在一些 “財富更加集中”、“MEV 風險更嚴重”、“一再拖延” 等爭議,但總的來說,PoS 機制比 PoW 更有助於使以太坊變得更加安全、去中心化和節能。Merge 以及後續的分片與 Layer2 將會讓以太坊變得更加可擴展,帶來更好的用戶體驗。總之以太坊會變成一個更好的生態。

Merge 後 ETH 的發行量會降低 90%,通脹率大大降低,在 EIP1559 協議配合之下,ETH 很可能變成一種通縮資產,有助於推高 ETH 的價值。加密量化交易員 Ryan Allis 做客 Bankless 的播客時提出了一個新穎的觀點:轉為 PoS 後以太坊採取質押模式,這意味著 ETH 有了基本面和現金流,如果用 DCF 估值法去估值,ETH 的價值至少會達到 1 萬美金,將吸引更多大資金的機構投資者關注。除此之外,PoS 的質押機制也會對質押賽道帶來巨大紅利,值得關注和佈局。

本文前半部分對以太坊合併的過程和原理進行介紹,後半部分著重分析上述觀點。

以下為本文目錄,建議結合要點進行針對性閱讀。

01. The Merge 是什麼?

02. The Merge 如何發生?

03. The Merge 的開發進度

04. PoS 的設計理念

05. PoS 的優勢

06. PoS 的風險

07. Merge 的影響

08. Merge 後的投資視角

01. The Merge 是什麼?

2013 年,Vitalik Buterin 和 Gavin Wood 發佈白皮書,構想了 “下一代智能合約和去中心化應用平台” —— 以太坊。最初在 2015 年採用的工作量證明(proof-of-work,PoW)共識算法後,成為一個節能的權益證明(PoS)網絡一直是以太坊的願景。在最初的幾年裡,以太坊社區為開發一個具有理想安全性和效率的 PoS 共識機制付出了巨大的努力;經歷了 “Slasher” 和 “賭注共識” 等想法,直到最終在 2017 年確定了 “Casper the Friendly Finality Gadget”,這是一種混合 PoW/PoS 系統。

以太坊主網目前由 PoW 機制來保證安全,為了平滑過渡,先引入採用 PoS 機制的信標鏈與主鏈平行運行。Merge 就是將兩個系統合併到一起,它將目前的工作量證明(PoW)共識機制換成更環保、更高效、更安全的權益證明(PoS)共識機制。當合併發生時,目前的 PoW 共識機制將被完全廢除,以太坊上的所有區塊都將通過 PoS 產生。

對於以太坊這樣已經運行了 8 年的龐大生態,轉換共識機制絕非易事,這相當於在飛機還在飛行的時候就更換了引擎。鏈上資產價值高達數千億美元,一旦在升級合併過程中有什麼失誤,會造成比早期嚴重數百倍、數千倍的後果。因此開發團隊會更加謹慎地推動以太坊合併升級。

02. The Merge 如何發生?

平行鏈—> 合併—> 替代

此次合併以 “最小破壞” 原則進行,這使得原來運行的應用客戶端可以無感地切換到 PoS。信標鏈先是作為 PoW 之上的中間層存在,類似第二層共識網絡,待到 “合併”,將這一層直接作為共識層,並將 PoW 層內的執行相關組件組合到新的共識層,PoW 不復存在。

信標鏈區塊將包含執行層,執行層是當前 PoW 鏈上區塊的合併後等價物。對於最終用戶和應用程序開發人員來說,執行層是其與以太坊進行交互的地方。

在以太坊網絡上完成的任何交易都不會在這次過渡中丟失—— The Merge 不會對以太坊網絡的數據層產生任何影響。

安全機制原理

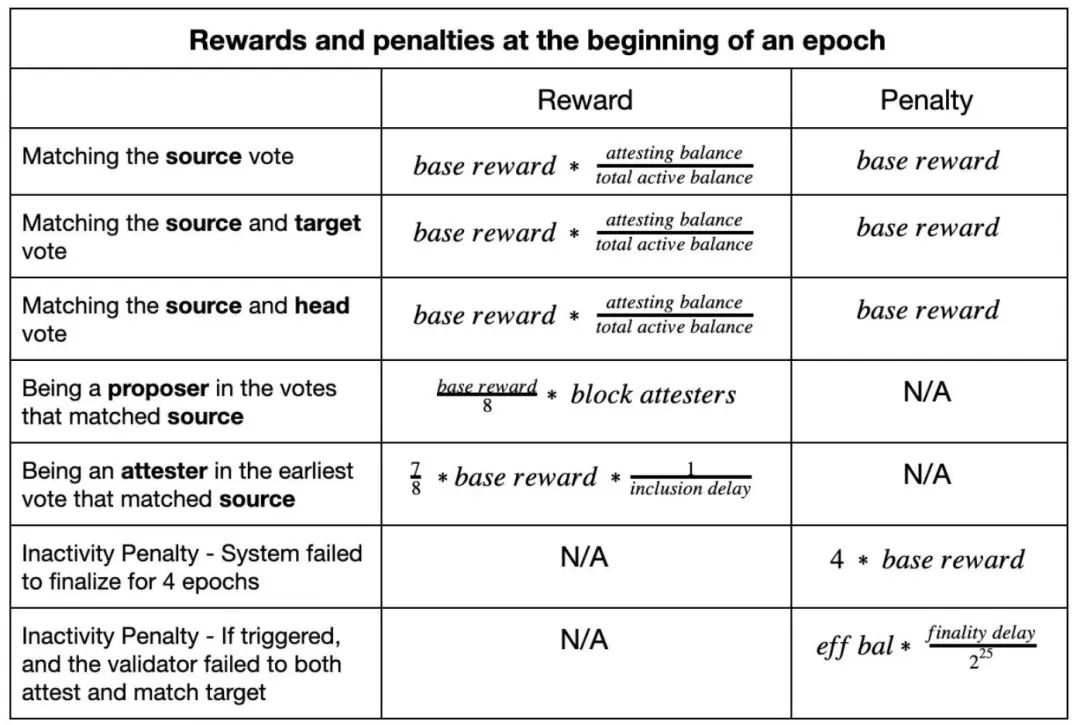

質押機制

在以太坊的 PoS 中,任何人都可以質押 32 個 ETH,成為一個驗證者—— 一個參與網絡共識算法的節點,負責存儲數據、處理交易,並向區塊鏈添加新的區塊。最終確定一個區塊需要 2/3 的活躍驗證者簽名,從而保證以太坊的安全。在這個過程中,質押者會獲得質押獎勵。目前,信標鏈只允許存入 ETH,至少要等到以太坊主網和信標鏈合併後才能取回自己質押的 ETH。

當對一個確保數千億美元資產安全的協議進行大規模修改時,總是存在風險,值得慶幸的是,目前的 PoS 以太坊鏈信標鏈自 2020 年 12 月以來一直在運行,沒有出過任何故障。

為了保證安全平穩地運行,目前有 4 個獨特的客戶端實現 PoS 以太坊節點。這意味著,如果 PoS 節點運營商在特定的實施中遇到問題,他們將有能力切換到不同的客戶端。

罰沒規則

如果一個惡意的行為者試圖通過使用大量的驗證者來恢復一個已完成的區塊(相當於 PoW 中的 “51% 攻擊”)來篡改底層協議,他們的資金會被罰沒—— 這意味著他們會失去一部分他們所質押的 ETH。這使得攻擊變得非常昂貴。這就像一個 PoW 系統,如果你使用挖礦硬件來攻擊網絡,那麼你的硬件就會被摧毀。

在 PoS 網絡中,一個提議者挖出新的區塊,證明者通過投票贊成這個區塊是否成為區塊鏈的一部分。罰沒意味著驗證者違反了規則,被迫退出。有三種罰沒條件:

- 作為提議者,該節點為一個區塊簽署了一個以上的信標區塊

- 作為證明者,節點在同一目標上簽署了一個以上的證明

- 作為證明者,節點簽署了與歷史衝突的證明

如果這些行為中的任何一個被發現,那麼該節點將在未來 36 天左右被迫退出信標鏈。懲罰將在 36 天左右繼續發生,直到節點可以退出。懲罰數量將根據網絡狀況而發生變化。

難度炸彈

難度炸彈的設計目的是大大增加礦工在網絡上驗證交易的難度,讓挖礦的盈利能力大幅下降,最終,礦工將無法驗證區塊,以便在期待已久的合併之前打消礦工的積極性。

正如 EthHub 解釋的那樣:“以太坊的'難度炸彈'(Difficulty Bomb)是這樣一種機制:在預定的區塊數上,增加工作證明挖礦算法中謎題的難度,導致出塊時間比正常時間長(從而減少礦工的 ETH 獎勵)。這種機制隨著時間的推移,難度呈指數增長,最終導致'冰河時代'(Ice Age)—— 即在鏈上挖礦變得非常困難,以至於停止出塊。”

難度炸彈在 2015 年加入到代碼中,是合併成為共識層計劃的一部分。不過隨著以太坊合併的一再推遲,以太坊核心開發者 Andrew Ashikhmin 提議 “延遲難度炸彈是最好的選擇” 。

03. The Merge 的開發進度

Vitalik 在上個月的上海 web3.0 開發者峰會上發言時表示,以太坊主網與信標鏈完成合併的時間預計為 2022 年 8 月。

合併過程艱辛曲折。從 2017 年開始,Vitalik Buterin 就提議,要在 2019 年從 PoW 轉向 PoS,但出於對難度、安全性等因素的考慮,拖延至今沒有完成。其難點主要在於:資金量龐大、涉及的各方利益協調溝通非常繁瑣和復雜。

2022 年 3 月 15 日,以太坊合併公共測試網 Kiln 上線,代表它已經成功過渡、升級到完整的 PoS 機制。2022 年 6 月 8 日,以太坊完成了 Merge 的第一次彩排——測試網 Ropsten 順利完成了合併。Ropsten 於 2016 年推出,是迄今為止運行時間最長的以太坊測試網。據以太坊核心開發者消息,在 Ropsten 的合併過程中約有 14% 的驗證者出現停機狀況,但大多是由於錯誤的節點配置所導致的,這些問題很快得到解決。此外,在 Ropsten 上的合併被認為近乎完美,並且成為以太坊向 PoS 遷移的重要里程碑。未來將陸續 Sepoli 和 Goerli 測試網上執行合併。如果一切順利,以太坊主網有望在 8 月下旬至 11 月之間完成合併。

“合併” 後的工作路線是什麼?根據以太坊基金會及其核心開發者的披露,我們總結如下:

2023 年,The Surge(起飛)

合併並不會降低以太坊的 gas 費,但 The Surge 致力於解決以太坊交通擁堵與 gas 高昂的問題。以太坊將切割成 64 個分片,結合 Layer2 的 rollups 技術,理論上 tps 的上限可能是 10 萬筆/秒(當前以太坊 tps 約為 13 筆/秒)。

根據以太坊基金會的預估,分片鏈應該會在 2023 年的某個時間上線,具體取決於合併後的工作進度,這些分片將增強以太坊存儲和訪問數據的能力,但不會用於執行代碼。

注:

分片是計算機術語,指為了分散負載,水平分割數據庫,以太坊分片則指的是通過創建新鏈/分片,多個分片同時處理數據,從而減少網絡堵塞、增加 tps、降低 gas 費。

The Verge(邊界)

技術更新,計劃從 merkle 樹過渡到 verkle 樹,可以將它們視為以太坊的數據庫,這階段由於區塊數據增大,會反過來驗證拓展性和分散網絡。

ThePurge(清除工作)

清除,意味著並非所有節點都必須永久存儲所有歷史塊。相反,客戶端將停止存儲超過一年的歷史記錄。這意味著以太坊對節點的硬件要求會降低,網絡的帶寬也會降低。

TheSplurge(狂歡)

雜項升級,簡化以太坊的使用,使其更容易被普通用戶訪問。

04. PoS 的設計理念

以太坊創始人 Vitalik 曾對 Casper PoS 的設計理念做了解釋:

- 密碼學是少有的易守難攻(面對攻擊時防御者比攻擊者更有優勢)的技術,就好比進攻城堡比建立城堡容易太多,島嶼防禦性更強,但仍難免被攻擊。相比起來,一個普通人的密鑰卻是足夠安全的,甚至可以抵禦國家級別的攻擊。密碼朋克理念從根本上說,是利用這種寶貴的非對稱性更好地保護個人主權,加密經濟是這種思想的延伸,只不過它是保護協調複雜系統的安全性和有效性,而不僅僅是簡單的私人信息的完整性和保密性。密碼朋克精神的思想繼承者應該保持這一基本屬性,讓破壞比使用或維護的成本高得多。

- 密碼朋克精神不僅僅是一種理想主義,製造防禦比攻擊更容易的系統也是其中最基本的工程。

- 人類一直很擅長運用共識。即使對手能夠獲得無限的計算哈希值的能力,並對區塊鏈進行 51% 的攻擊,要使社區相信這個分叉鏈的正統性,比僅僅超越主鏈的 hash 能力要難得多。他們需要顛覆區塊瀏覽器、社區中每一個受信任的成員、紐約時報、archive.org 以及互聯網上的許多其他來源;總之,讓世界相信新的分叉鏈就像讓世界相信美國登月從未發生一樣困難。

注:

計算哈希值的能力是一種計算機用於運行和解決不同哈希算法的能力。這些算法用於生成新的區塊鏈上的區塊。這個過程也被稱為挖礦。

- 然而,僅由社會共識保護的區塊鏈過於低效和緩慢,而且太容易讓分歧無休止地持續下去;因此,通過經濟手段達成共識,在短期內對保護有效性和安全性方面起到了極其重要的作用。

- 因為 PoW 的安全性只能來自於區塊獎勵,而對礦工的刺激只能來自於他們失去未來區塊獎勵的風險,PoW 是由大量獎勵激勵運行的系統。PoW 從攻擊中恢復是非常困難,Vitalik 不看好這種邏輯,因為 (i)它的能源消耗巨大(ii)它沒有實現密碼朋克精神,攻擊成本和防禦成本是 1:1 的比例,所以不存在防御者優勢。

- PoS 打破了這種對稱性,它不是依靠獎勵而是依靠懲罰來保證安全。驗證者把錢質押起來,得到些許獎勵,以補償他們鎖定資本和維護節點,並採取額外的預防措施,以確保他們的私鑰安全,但還原交易的大部分成本來自於懲罰,這些懲罰比他們在此期間得到的獎勵大數百甚至數千倍。因此,用一句話高度概括,PoS 不是 “安全來自於燃燒電能”,而是 “安全來自於投入的經濟價值的損失”。

注:

還原交易,revert transactions,意味著正在使用的智能合約的邏輯失敗或沒有足夠的 gas 費用來完成交易。該交易仍由礦工執行,在交易被還原之前使用的任何 Gas 費用都需要支付。基於此,被還原的交易仍然被挖出,並被納入發布的區塊中,但合約的狀態並沒有按照預期改變。

05. PoS 的優勢

在被《財富》雜誌問及,為什麼 PoS 是更好的機制,Vitalik 這樣回答:

我認為以太坊切換到權益證明有很多好處。在環境問題方面,可以讓以太坊生態系統消耗更少的資源。此外,權益證明機制可以提高系統的安全性。它使攻擊成本變得更加昂貴,並且更容易從攻擊中恢復網絡,這是人們沒有想到的。此外,權益證明機制更具抗審查性,運行驗證節點的計算機讓礦工更容易檢測和關閉程序。因此,權益證明機制具有一系列不同的優勢。

基於 Vitalik 的觀點,我們進行了進一步的總結:

PoS 以同樣的成本提供了更多的安全性

我們分別計算一下 PoS 和 PoW 中,為了獲得每天每 1 美元的區塊獎勵,所需支付的攻擊網絡的成本是多少。

注:

由於 ETH 特殊的挖礦機制,以太坊網絡並沒有發展出類似於 BTC 一樣的大算力 ASIC 礦機,當前以太坊挖礦主要還是 GPU 挖礦,ASIC 礦機所佔份額非常小,因此,此處只考慮 GPU 挖礦。

基於 GPU 的 PoW

攻擊者攻擊一個網絡需要付出的成本是:租用足夠的 GPU 功率超越現有礦工。對於每 1 美元的區塊獎勵,現有的礦工花費接近 1 美元的成本(如果他們花費更多,礦工會因為無利可圖而退出,如果他們花費更少,新的礦工可以加入進來並獲取高額利潤)。因此,攻擊網絡只需要每天花費超過 1 美元,而且只需要幾個小時。

假設攻擊 6 小時,租用 6 小時的 GPU,所需耗費的租金成本約為 0.26 美元。隨著攻擊者獲得區塊獎勵,其成本可能降低到零。

PoS

PoS 的成本主要是資本投入(即被存入的幣)與運營節點的運營成本。存入的幣不會貶值,當參與者完成質押後,會在一段時間後拿回他們存入的幣。因此,參與者願意為相同數量的獎勵支付高得多的資本成本。

假設約 15% 的回報率足以激勵人們質押,那麼,每天 1 美元的獎勵將吸引 2433 美元的存款,用時長達 6.667 年。運營一個節點的硬件和電力成本很小,每個月只需要 100 美元的電費和網絡費,但一台千元的電腦可以質押幾十萬美元的存款。我們可以保守地假設,這些持續的成本是質押總成本的 10%,投入的資本對應的獎勵是每天 0.9 美元。

攻擊的總成本:0.90 美元/天* 6.667 年= 2189 美元

注:

6.667 年=1 美元/(15% 回報率);2433 美元=1 美元/天 x365x6.667

1/0.15=6.667(回報/IRR)

從長遠來看,這個成本預計會更高,因為質押變得更有效率,人們變得適應較低的回報率。Vitalik 預計這個數字最終會上升到 10000 美元左右。

為獲得如此高的安全水平而產生的唯一 “成本”,是在 staking 時不能隨意移動你的幣。甚至可能的情況是,這些幣因為被鎖起來會導致幣價上升,所以在社區裡鎖定的、準備進行生產性投資的資金總量保持不變。而在 PoW 中,維持共識的 “成本” 是電力被大量燃燒。

在 PoS 中,攻擊更容易恢復

在一個 PoW 網絡中,如果你的鏈遭遇了 51% 攻擊,你會做什麼?到目前為止的歷史實踐中,唯一的反應是 “等到攻擊者厭倦”。但這忽略了一種更危險的攻擊的可能性,即 spawn camping attack——攻擊者會一次又一次地攻擊鏈,其明確的目標是使該鏈失效。

在 PoW 的網絡中,一個持續的攻擊者可以很容易地使一個鏈永久地失去作用。最初的幾天裡,攻擊者的成本可能會變得非常低,誠實的礦工會退出,因為他們沒有辦法在攻擊進行時獲得獎勵。

在 PoS 的網絡中,情況要好得多。對於某些類型的 51% 攻擊(特別是恢復已完成的區塊),PoS 共識中有一個內置的罰沒機制,通過該機制,攻擊者的大部分權益會被自動銷毀,而不會影響到其他人的權益。第一次攻擊鏈將花費攻擊者數百萬美元,而社區將在幾天內恢復正常。第二次攻擊鏈仍將使攻擊者損失數百萬美元,因為他們需要購買新幣來替換被燒毀的舊幣。而第三次將...... 花費更多的數百萬美元。這個遊戲是非常不對稱的,對攻擊者不利。

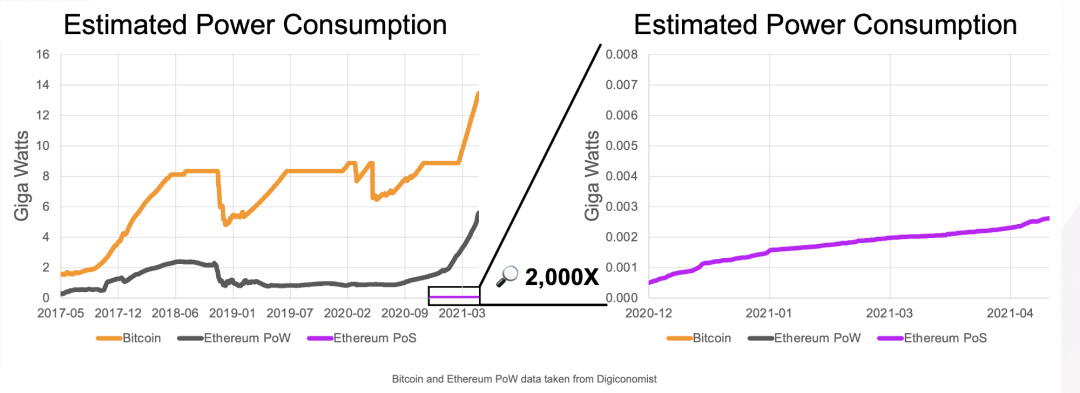

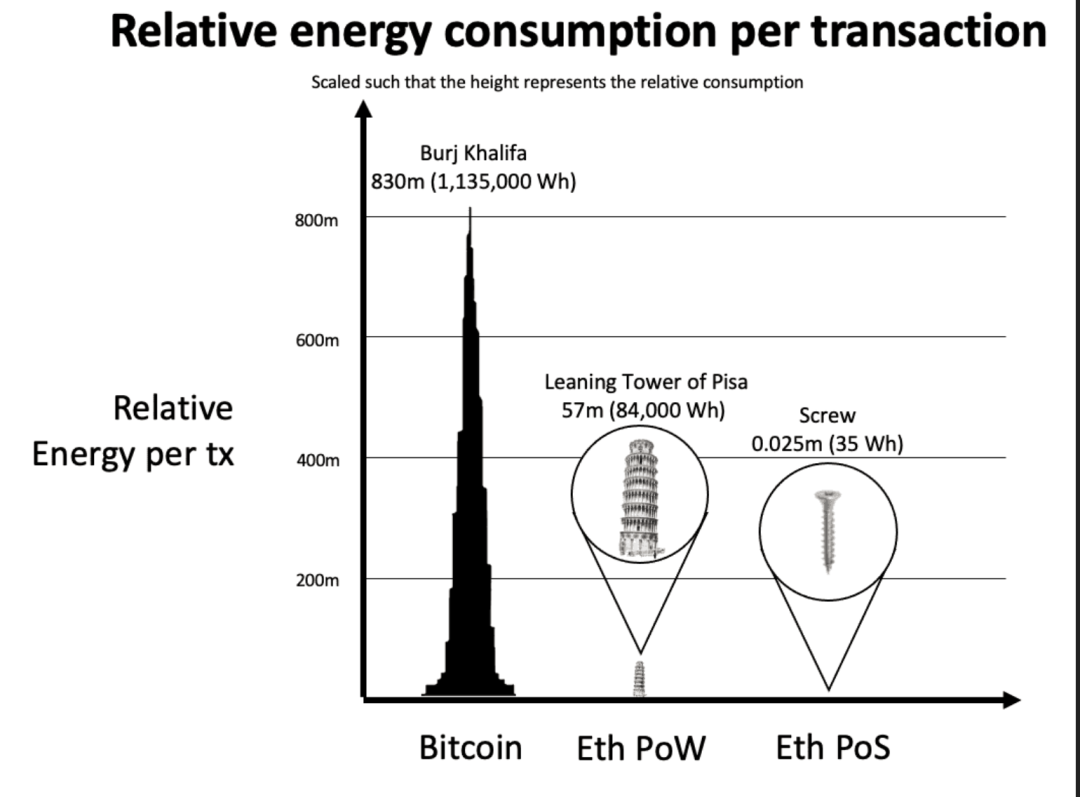

更加節能

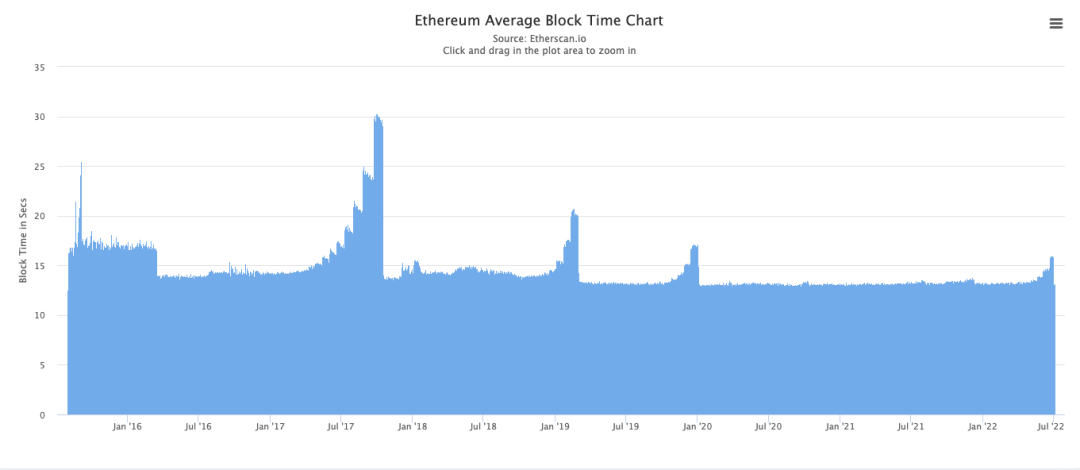

PoS 節點的能源效率估計比 PoW 節點高 99%(或更多),所以 PoS 代表了區塊鏈技術在能源效率方面的巨大飛躍。PoW 機制是非常耗能的,為了在網絡上產生每個區塊,參與者需要使用強大而耗能的 GPU 來解決一個複雜的數學問題,誰先解決了區塊,誰就獲得了獎勵。簡單地說,PoW 是一場軍備競賽,如果你比你的競爭對手擁有更多的哈希率,你就更有可能獲勝。這種軍備競賽的最終結果是,PoW 礦工以 100% 的負荷,每天 24 小時運行盡可能多的 GPU。他們想賺取的區塊獎勵越多,對電力的需求就越高。

在 PoS 中,區塊提出者是隨機選擇的,軍備競賽將不再存在,沒有必要消耗更多的能量來提高競爭優勢,因而不需要像 PoW 那樣的能源密集型硬件,任何相對較新的消費類硬件都能夠運行操作 32 個 ETH 質押節點所需的軟件。如果你存入超過 32 個 ETH,你將被協議分配到多個 “驗證者 slots”,但你仍然能夠從一台計算機上運行它們,儘管質押的越多,硬件要求就越高。

採用 PoS 機制將更加環境友好化,極大的降低耗電量。十萬次 Visa 交易使用 149 千瓦時的能源,以太坊 PoS 十萬次交易僅消耗:0.1667 * 4 = 0.667 kWh,相當於 Visa 相同數量的交易所使用能源的 0.4%,與以太坊目前的 PoW 網絡相比,能源支出減少了 225 倍。

更高的抗審查能力 (censorship resistance)

要成為 PoW 網絡的礦工,你需要購買挖礦硬件,需要廉價和可靠的能源,還需要一定技術和能力來運行和維護你的 “礦場”。挖礦的頭部效應使得小規模的採礦難以與大礦場競爭,而由於大量的電力消耗,中央機構很容易發現礦場,並關閉它們,或脅迫它們參與攻擊。而 PoS 質押則可以在一台不起眼的筆記本電腦上完成。

06.PoS 的風險

PoS 更像是一個 “封閉系統”,長期來看可能會導致更高的財富集中度

在 PoS 中,你可以通過質押自己的幣獲得更多的幣。在 PoW 中,你總是可以獲得更多的幣,但需要一些外部資源支持。因此,從長期來看,人們擔心 PoS 的貨幣分佈有可能變得越來越集中。

關於這樣的質疑,Vitalik 是這樣回應的:在 PoS 中,驗證者獲得的獎勵相當低;以太坊轉為 PoS 後,預計每年驗證者的獎勵相當於 ETH 總供應量的 0.5-2%。而且驗證者越多,利率就越低。因此,集中程度可能需要一個多世紀才能翻倍,在這樣的時間尺度上,人們更可能消費、向慈善機構捐款、把財產分配給孩子等等,而不是等待質押的 ETH 翻倍。

PoS 需要 “弱主觀性”(weakly subjective), PoW 不需要

雖然已經存在於網絡中的節點不會被攻擊者欺騙,但是對於首次加入網絡的節點來說,他們沒有足夠的信息來判斷哪條鍊是先被創建的,因此新節點會傾向選擇攻擊者創建的較長鏈。為了避免這種情況,新節點需要以某種方式在鏈下了解關於主鏈的信息,這在本質上就是要求他們選擇信任網絡中的某個主體,這個第三方可以是他們的朋友,可以是交易所或區塊鏈瀏覽器,也可以是客戶端開發者。而 PoW 沒有這樣的要求。

但是,即使這兩個風險很大,但考慮到從 PoS 系統中獲得更高的效率、更強的應對攻擊或者從攻擊中恢復的能力,這些風險是可接受的。

07. Merge 的影響

對 ETH 的影響

ETH 發行量下降 90%,通脹率下降

比特幣每 4 年將其發行率減半,而以太坊在合併時,因不再需要給礦工挖礦獎勵,其發行率將減少約 90%。社區將這種情況稱為 “Triple Halvening”,因為這相當於*3 個比特幣的 “減半” 同時發生。以太坊將在瞬間經歷發行量的減少,而在比特幣的網絡上則需要額外的 12 年時間才能匹配。

目前 PoW 模式下,以太坊每天大約發行 13500 個 ETH(每年的發行量約為 ETH 總供應量的 4.3%)。然而,PoS 發行模式是根據網絡上活躍的 ETH 的數量來決定的。目前的預測是,當合併發生時,發行率將下降到 0.3% 至 0.4% 之間。

對比來看,比特幣目前每天發行約 900 個 BTC —— 年發行量約為 BTC 總供應量的 1.7%。接下來的兩次 “Halvenings”(減半)將使比特幣的發行量在 2024 年和 2028 年分別減少到大約 0.8% 和 0.4%。隨著以太坊在合併後預計發行量下降到 0.3%-0.4% 之間,直到 2028 年,比特幣的發行量才會和以太坊相當。

當 “The Triple Halvening ” 與 EIP-1559 的 BASEFEE 燃燒機制相結合時,預計以太坊的發行量在用戶活動活躍期間實際上將變得通貨緊縮。通縮意味著貨幣隨著時間越長有越來越強的購買力,ETH 的市場流通量會少於實際流通所需要的量。通縮對於助推 ETH 的價格上漲也會有幫助。

注:

EIP-1559 是將 ETH 轉變為通貨緊縮資產的第一步,自 2021 年 8 月推出以來,它已導致 ETH 總供應量的約 1.8% 被燒毀。但是其銷毀率並不確定,網絡繁忙的時候會多銷毀一些,網絡不繁忙的時候銷毀得少一些。

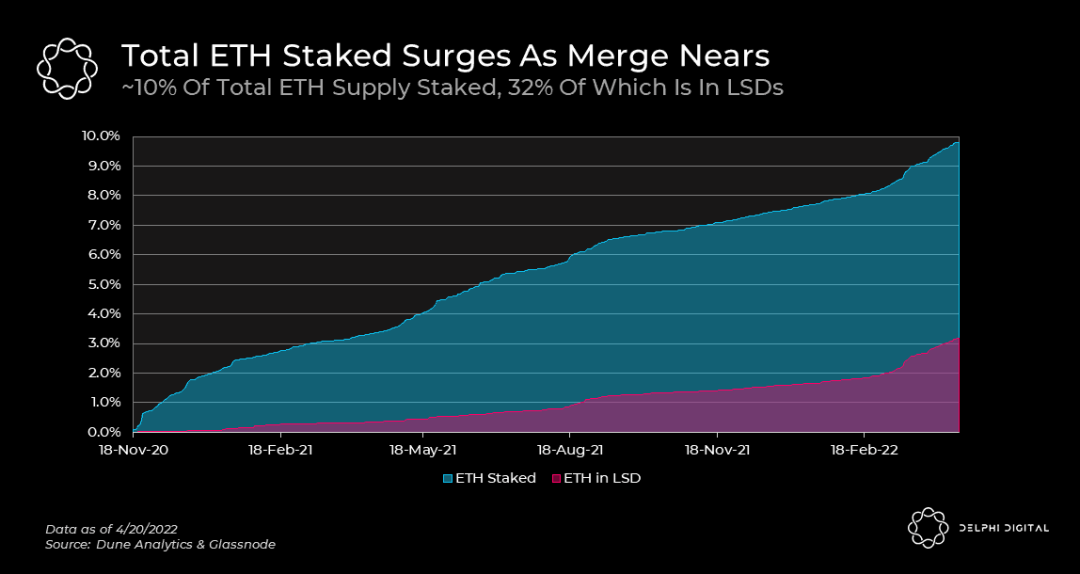

Merge 之後會有越來越多的人選擇質押 ETH,但也更容易撤出

目前,約 9.7% 的 ETH 供應被質押。所有質押的 ETH 都將停止流通,直到 Merge 完成。根據 The Merge 後質押的 ETH 數量、網絡費用和 MEV,ETH 質押收益率可能在 8.7-10.3% 之間。

截止 6 月 12 日,已經約有 1346 萬 ETH 被質押,約有 40 萬個驗證者,APR 約 4.2%。質押者還將獲得目前屬於礦工的 Gas 費,這將使 APR 增加 2 倍甚至更多。4.2% 的 APR 可以被認為是以太坊上近乎無風險的收益。當它上漲時,將吸引更多的 ETH 被質押。

但在 PoS 下,某個節點想要撤出也更容易。和礦機的差別在於,礦機雖然具有金融化的屬性,但是它不像 ETH 是完全的金融化的產品。以太坊在合併完成之前不允許撤出,所以只會單向增加,但是允許合併完成後,ETH 轉 PoS 後沒有實體資產支持,撤出的數量很難確定,確實會不如之前穩定,波動性可能更大。

質押用戶的收益增多

在不扣除服務器成本的前提下,在以太坊上進行質押的用戶將獲得約 4.2% 的年利率。Kraken 在《2022 年第一季度質押狀況》的報告中預計,在以太坊 Merge 完成後,質押用戶的年利率將增加到 8.5%-11.5%。

2022 年第一季度的質押狀況

合併後,大量用戶取出 ETH,對 ETH 造成嚴重砸盤?

目前質押 ETH 是單向操作,質押者不能提取他們的 ETH 獎勵,以太坊合併後將會提現,並且當 1200 萬個質押的 ETH 被解鎖時,ETH 將大量拋售。這對 ETH 會造成嚴重的砸盤。

我們對這種觀點持保留意見,原因如下:

1. 每天只能提取 30k 以太坊

2. 解鎖的 ETH 會緩慢釋放

3. 質押 ETH 通常是永不出售的人。由於這一階段的升級還沒有確定的官方日期,用戶有可能需要等待數年才能拿回他們質押的 ETH。漫長的鎖定期意味著,質押者通常是那些不介意讓他們的 ETH 被鎖定相當長一段時間的人。

對以太坊生態的影響

礦工將無法繼續在以太坊上挖礦

合併前,EIP 1559 已在以太坊上激活,合併發生時,以太坊的大部分交易費用已經燒掉了近一年。剩下的在 EIP-1559 之後沒有燒掉的費用(稱為 “小費(tips)” 或 “優先費(priority fees)”)將支付給 PoS 區塊的區塊提出者,而不是 PoW 礦工。

如果任何節點繼續在 PoW 版本的以太坊上挖礦,他們將成為分叉的少數派,其區塊獎勵的經濟價值將遠遠低於其運營成本。由於礦工被利益所驅動,預計 Merge 之後的礦工群體可能會:

1. 挖掘其他 PoW 代幣

2. 提供高性能計算的數據中心

3. 為 Web3 協議提供計算

4. 出售礦機並質押已挖出的 ETH 參與 PoS

MEV 的合謀套利

MEV 即 Maximal Extractable Value,最大可提取價值。對 MEV 的一個簡單解釋是:一個區塊鍊網絡的礦工或者驗證者,可以決定一個區塊內的交易在區塊內的排序,而這個排序所能決定的最大價值被稱作 MEV。類似於傳統證券交易裡面的搶跑交易。

目前這種礦工排序的方案在 PoW 和 PoS 中沒有變化,但 PoS 之後,MEV 的負面影響會被放大:在 PoW 下,區塊提出者是根據他們擁有的算力隨機產生的,一個具有更強算力的礦池會有更高的機會提出下一個區塊。但這仍然是隨機的,區塊提出者無法提前預知,因此很難執行多區塊的 MEV 策略。但在 PoS 方案下,區塊提出者在每隔 12 分鐘內被預先選擇出來,這意味著彼此相鄰的區塊提出者不僅可以從自己的區塊中提取 MEV,還可以串通起來執行多區塊的 MEV 策略。

這會帶來兩個非常重要的影響:

1. 多區塊的 MEV 策略在更大的區塊空間範圍內,對更多的交易進行篩选和排序,從而 “盜取” 更大的 MEV 價值。

2. 更糟糕的是,它是非常中心化的。

a. 更高比例的驗證者在你的控制之下-> 更大的機會去控制兩個或更多相鄰的區塊提議者-> 更多的 MEV 被提取

b. 這意味著中心化的質押池不僅能夠提供更穩定的經濟回報(作為一個單獨的質押者,提出區塊的機會相當小),而且由於產生更多的 MEV,經濟回報會更高。因此,人們將可能放棄單打獨鬥,轉而加入一個中心化的質押服務或池子。

如果以太坊不能降低這個風險,這很可能會毀壞整個以太坊協議。對此,Flashbots 團隊提出了 MEV-Geth 方案。以太坊網絡 mempool 裡的這種廣播更像是公開拍賣,MEV 的源頭在於交易發出和真正被礦工打包之間的延遲。Flashbots 的 MEV-Geth 方案可以使交易不參與 mempool 公開拍賣,而是直接把打包好的交易按順序 (不由礦工決定) 交給合作的礦工來處理。

注:

Mempool —— Memory 和 Pool 的縮寫,用於儲存未經確認的交易信息,它充當了還未被納入區塊的交易的等待區,也是 MEV 機器人搜索可用於捕獲某些 MEV 交易的地方。

值得注意的是合併完成後,交易排序的流程並沒有產生太大變化。同樣我們也有理由相信 MEV 仍然會繼續存在。不同之處在於,決定交易順序的人由礦工變成了驗證者,驗證者將被隨機選中參與到信標鏈的執行。

技術平台的升級

使以太坊成為如此成功的平台、並成為比特幣市場主導地位的有力挑戰者的關鍵特徵之一是以太坊虛擬機(EVM),它允許在網絡上創建和使用智能合約。

為了幫助改進這個系統並讓平台的新手更容易使用,以太坊升級後將使用一個新系統來取代 EVM,稱為 Ethereum WebAssembly(ewasm)。該系統將允許開發人員創造性地自由編寫代碼,而無需學習原生以太坊專用語言 Solidity。

PoS 將 ETH 轉化為互聯網債券,更加監管友好

近期頒布的《負責任的金融創新法案》(Responsible Financial Innovation Act),旨在通過將數字資產整合到現有法律中來鼓勵'負責任的創新',並為加密行業提供了更清晰的框架。SEC(美國證監會)將監管歸類為證券的數字資產,而 CFTC(美國商品期貨交易委員會)將負責監督那些被承認為商品的數字資產。這或許為以太坊升級的到來鋪好了路,PoS 將 ETH 轉化為互聯網債券—— 美國國債的可行替代品。儘管 ETH 的波動性比債券更大,但它保證了更高的收益率,如果 ETH 價格沒有暴跌,實際收益仍然會更好。以太坊轉換為 PoS 或為一個創舉,其他加密貨幣未來可能會效仿,甚至促使一些組織或政府完全接受加密貨幣。這種做法可以極大地促進以太坊的採用,使加密貨幣走向更好的未來。

對公鏈競爭格局的影響

樂觀預期:

- 一切執行順利,以太坊一家獨大,甚至其他公鏈變成以太坊的 Layer2。

悲觀預期:

- Merge 一再延期,大家對於以太坊的執行力失去信心,其他公鏈崛起,Merge 變成一場 “等待戈多” 的遊戲。

- Cosmos 等多鏈基礎設施讓多鏈生態百花齊放,侵吞以太坊市場份額。

Merge 後續:擴容

The Merge 並不是以太坊的擴容方案,其範圍僅限於升級以太坊的共識機制。在實踐中,它不會對目前以太坊的用戶體驗產生任何影響。gas fee 是以區塊空間需求為變量的函數,並不受共識機制影響

以太坊的願景是成為一個去中心化、安全、節能、可擴展的網絡。在 Merge 完成後,就要開始分片和 Layer2 的工作,這兩點將對以太坊的可擴展性具有重大意義。

08. Merge 後的投資視角

以太坊成本大幅降低,是一件好事嗎?

Ethereum Foundation 持有約為 16 億美元,分為 13 億美元的加密貨幣,和 3 億美元的非加密貨幣投資和資產。持有的絕大部分(99.1%)加密貨幣是以 ETH 形式持有的,佔 ETH 總供應量的 0.297%。

Gas fee 中支付的 ETH 並沒有讓任何中心化的實體獲利,沒有任何公司從你支付的費用中收取分成,gas fee 支付給礦工,因為他們貢獻了必要的資源來維持以太坊的運行。因此,你可以把 gas Fee 看成是網絡運行所需的基本 “物資”。

收入:當你使用任何一個 Layer1 的時候,你為他們提供的服務(也就是區塊空間)支付原生代幣,你支付的費用,收入會以 staking 獎勵的形式為資產持有人所有,這就是以太坊收入(例子:開發人員必須向以太坊網絡支付費用,以便在網絡上創建新的 token 或 dapp)。

支出:加密對沖基金 North Rock Digital 的創始人 Hal Press 提出了一個新穎的視角—— 對於 PoW 來說,發行量是一種費用,因為發行量不歸代幣持有人所有,而是歸礦工所有,所以現在以太坊每年發行 400 萬個幣,這是一個巨大的費用。但 Merge 後,ETH 的發行不再被視為一項支出,因為在 PoW 的機制下,礦工為了補償自己礦機等硬件成本,傾向於賣出 ETH,但在 PoS 機制下,質押者通常選擇長期質押和持有,質押獎勵還是在以太坊生態中,沒有離開系統,因而這部分的發行不能算作成本。

除此之外,PoW 的大部分費用是電費。這屬於網絡的實際支出,因為對於運營網絡的人來說,這是需要花錢的事情,而儘管 PoS 仍然需要運行節點、支付電費,但費用與之前相比是低很多的。

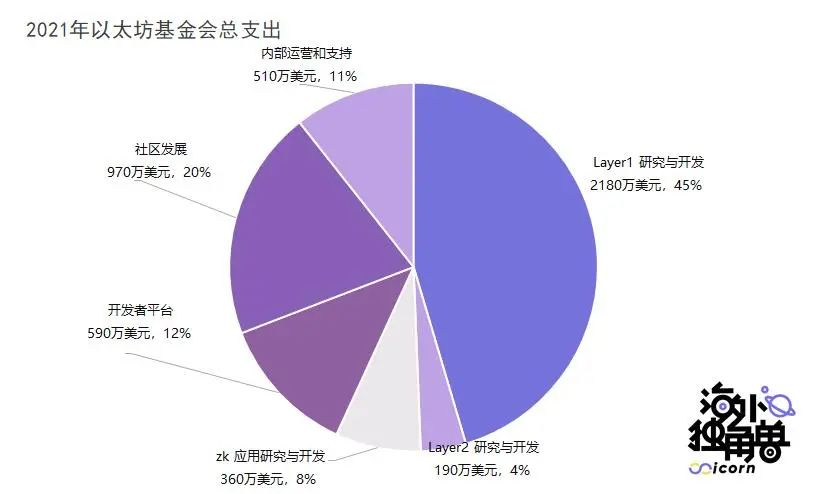

2021 年,以太坊基金會總支出大約 4800 萬美元。其中約有 2000 萬美元是以外部支出的形式,包括贈款、委託領域分配、第三方資金、賞金和讚助。

雖然以太坊成本大幅降低,但這一定是一件好事嗎?

類比商品或傳統貨幣,其價值是需要投入的生產資料及其他成本的總和。所以,如果以太幣的鑄造方式改變,人們對於其內在價值的考量會發生改變。質押的 ETH 成為新的以太坊,而以太坊再也不需要取出,用戶既可以擁有流動性的便利,賬面資產又一直在上漲。就像一種算法穩定幣,通過質押來獲得未來的潛在收益,這種方式很可能是對未來風險的預演:一旦出現了極端的風險事件,外部流動性受到衝擊,那麼這兩種貨幣之間的價值會發生脫錨。

我們都知道 “能量守恆” 定律,外部能量輸入的減少,很可能給系統的穩定性帶來更大的風險。對於以太坊的流動性和資產未來價值的預期管理,是建立在現有 PoW 的挖礦機制下的,使得大家認為 “憑空鑄造” 的資產是有價值的。但如果改變現有的激勵機制,鑄造成本下降對於生態而言未必是好事,很可能加劇 ETH 死亡螺旋的風險,帶來類似於算法穩定幣的悲劇。

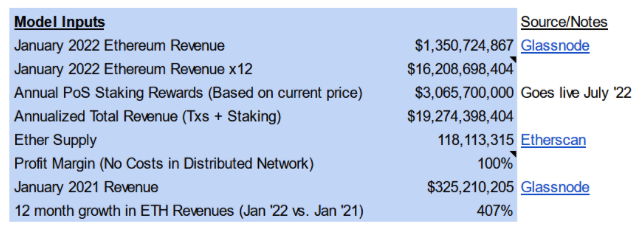

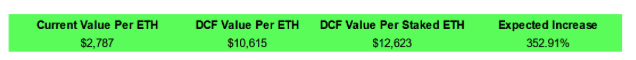

可以用傳統金融的估值法來看待以太坊

加密量化交易員 Ryan Allis 做客 Bankless 的播客時提出,PoS 使 ETH 第一次有了基本面,可以按照 DCF 和 P/E 估值法來看,那麼 ETH 的價值被嚴重低估,其公允價值肯定在 1 萬美元以上,將吸引更多機構投資者的關注。

注:

DCF,Discounted Cash Flow,是一種根據一項資產預期的未來現金流(對其未來能賺多少錢的預測)來對今天的資產進行估值。要為一家公司建立 DCF 模型,你需要知道它目前的淨利潤(收入-支出),這就是年度現金流。接著你需要假設這些現金流的增長率,並在較長時間內(如 15-20 年)對其進行評估。

以太坊網絡的成本主要是維護共識所需花費的安全成本。它以 ETH(區塊獎勵)的形式發行給區塊生產者,目前是礦工,但在 PoS 中是以太坊網絡中的質押者,網絡沒有其他成本,硬件、電力等都由第三方供應商承擔。

因此,我們有兩種類型的現金流:

- 燃燒掉的費用(相當於通過 “回購” 形式間接向 ETH 持有者分配利潤)

- 給質押者的小費 (tips) 和區塊獎勵

基於它們和以太坊收入的預期增長率,有可能建立一個 DCF 模型來評估 ETH 的公允價值。

DCF 模型輸入:

- 年化收入=2022 年 1 月的收入×12

- 增長率:每年 25%(與去年 400% 的增長相比已經很保守)

- 質押獎勵:每年 110 萬美元的 ETH

DCF 模型輸出:

- 每個 ETH 的 DCF 值:1.06 萬美元

- 每個質押的 ETH 的 DCF 值:1.26 萬美元

這些數字是通過未來現金流的淨現值除以當前的 ETH 供應量來計算的。然而,他們忽略了合併後 ETH 的通縮。

如果我們假設 20 年後 ETH 的供應量從目前的 1.18 億下降到 1 億(按目前預計的年供應量下降 2.5% 計算,將下降到 7100 萬),上述價格將上升到 1.25 萬美元(不質押)和 1.5 萬美元(質押)。

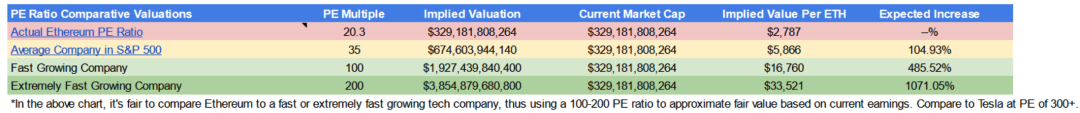

使用基於市盈率(P/E)的估值結果更加樂觀。以太坊目前的市盈率是 20,而標準普爾 500 指數中的普通公司的市盈率是 35,每年的平均增長率為 8-10%。以太坊去年的增長率是 400%。

如果我們把以太坊比作一個高速增長的科技公司,我們可以假設市盈率為 100-200(特斯拉在 300 以上),這將使每美元 ETH 的隱含價值為 17000-33000 美元,是當前價格適度增長 5-10 倍。

我們不僅有一個 100% 的收入是利潤的資產,而且它的增長率是一個公司平均增長率的 10 倍以上,但 ETH 的交易市盈率仍然低於一個普通公司,仍有很大的上升空間。

也有批評說,加密貨幣市場的交易是基於敘事和 meme,DCF 模型並不適合這個市場。也許它現在的確不適合,但當更多的機構投資者進入加密貨幣領域時,傳統的估值方式將變得更加普遍,甚至 DCF 模型可能是變成 meme 本身,如果許多人相信它,它就會變得相關。

利好質押賽道服務商(staking as a service)

質押分類

- 單獨質押(Solo home staking)

單獨質押就是用戶在以太坊上質押至少 32 ETH,並自行運營驗證者節點。自我質押存在諸多限制:1)質押資金無法流動,在以太坊升級完成之前不能解除 ETH 質押;2)24*7 運營節點的諸多工作

- 交易所質押(Exchange staking)

通過中心化交易所質押,允許用戶在任何時候進行質押或者取消質押,交易所會抽取一定服務費。由於最開始用戶無法取回質押在以太坊上的錢,交易所的資金周轉存在一定壓力——交易所最多只能質押約所存 ETH 的 60%。因此,交易所質押的回報率遠遠低於單獨質押或者流動質押。

另外,交易所質押會對以太坊網絡帶來中心化風險。交易所代表了一些最大的 ETH 持有者,交易所質押會使他們的 ETH 持有量更大,這對以太坊生態會帶來巨大損害。三個最大的託管質押解決方案(Kraken、Coinbase 和 Binance)總共存入了近 270 萬個 ETH。

- 流動質押(Liquid staking)

流動質押允許用戶質押任意數量的以太坊並便於他們隨時解除質押,通過發行質押資金的代幣化版本來完成,類似於一種衍生品,可以像普通代幣一樣轉移、存儲、消費或交易。

例如,Lido 允許用戶質押任意數量的以太坊,以發行 stETH 作為回報,可用於借貸、抵押等,同時仍然可以獲得每日質押獎勵。由於用戶質押的 ETH 會產生質押獎勵,因此用戶的餘額將每天增加,從而使他們能夠獲得質押獎勵的價值。

像 Lido 這樣的流動質押服務適用於所有類型的 ETH 持有者。小資金的持有者可以抵押任何數量的以太坊,並且可以隨時取消抵押;大資金的持有者可以使用流動質押服務來對沖他們的資金免受 ETH 波動的影響;基本上,它允許各方進行質押,而無需維護複雜的質押基礎設施。

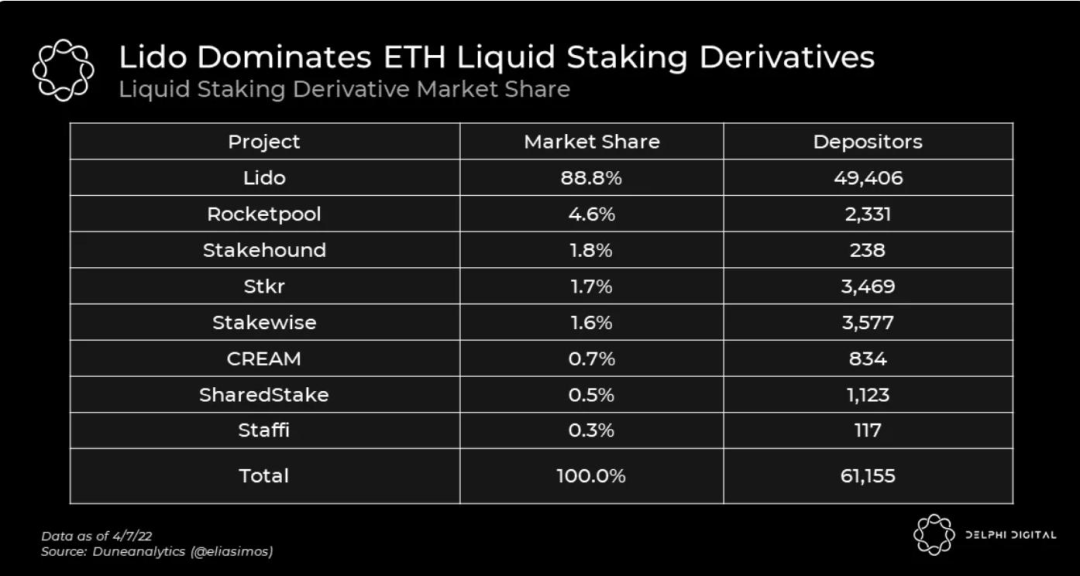

質押賽道市場分析

以太坊質押率已達 10%,未來仍將有 3 倍以上增長,Merge 的推進與完成利好質押賽道服務商。目前有約 37 萬個驗證者在以太坊信標鏈上質押了 1200 萬枚 ETH,超過以太坊總量的 10%,總價值達 350 億美元。參考 Binance、Solana 等現有 PoS 主鍊長期質押率在 40%~70% 之間,以太坊質押率至少還有 3 倍以上的增長空間。

運行自己的質押節點將會面臨很多風險,並且需要大量的資金來啟動。個人很難維持一個 24/7 的在線服務器,並且保持不出錯而被罰沒。為了便於個人進行質押和賺取獎勵,市場上出現了 “質押即服務” 的節點供應商。節點供應商將負責管理基礎設施,用戶只需要把他們的資金在節點供應商提供的平台上進行質押即可,節點提供商每月收取節點操作費或佣金費。

其中,已佔據流動性質押賽道 90% 市場份額的 Lido,通過與 Curve 建立 ETH 兌換流動性池,讓用戶在質押資金鎖定期間仍能獲取 ETH 流動性;Rocket 以 0.001 ETH 的超低質押門檻走出了適合小散戶的差異化路線;而 SSVNetwork 作為底層技術供應商,率先上線測試網,使用分佈式驗證(DVT)技術為上層客戶提供更去中心化的技術方案。

特別感謝:

感謝 Frank、Junchen、web3 航海家社區對本文的啟發與貢獻

參考

https://vitalik.ca/general/2016/12/29/pos_design.html

https://vitalik.ca/general/2020/11/06/pos2020.html

https://coinmarketcap.com/alexandria/article/liquid-staking-and-its-benefits-a-deep-dive-by-lido

https://blog.cosmos.network/consensus-compare-casper-vs-tendermint-6df154ad56ae

https://members.delphidigital.io/reports/managing-expectations-heading-into-the-merge

https://www.youtube.com/watch?v=7ggwLccuN5s&t=101s

https://www.youtube.com/watch?v=8ARp6GRzJ3A&t=85s

https://coinmarketcap.com/alexandria/article/liquid-staking-and-its-benefits-a-deep-dive-by-lido

https://hackmd.io/@flashbots/mev-in-eth2#eth2-summary

https://www.reddit.com/r/ethereum/comments/nkpuoh/mev_after_the_switch_to_pos/

免責聲明:作為區塊鏈信息平台,本站所發布文章僅代表作者及嘉賓個人觀點,與 Web3Caff 立場無關。本文內容僅用於信息分享,均不構成任何投資建議及要約,並請您遵守所在國家或地區的相關法律法規。