回顧當年互聯網泡沫破滅,以此分析加密市場當前所處階段及後市看法

作者:藍犁

原用標題:宏觀分析專題 1:互聯網泡沫回顧 and 加密市場後市判斷

封面: Photo by Mick De Paola on Unsplash

TLDR

本輪加密市場泡沫度與當年互聯網相比有過之而不及,但本輪加密與當年互聯網相比,共識的廣泛度遠遠不如,體現在:1/ VC 投資熱度不如 2/總市值雖然接近當年互聯網市值,但是全球股市佔比遠小。

所以大約可以把本輪區塊鏈比喻為一次小規模的互聯網泡沫破裂。

從外部環境來看,兩次泡沫破裂都處在一個美聯儲的加息週期。而因為互聯網的金融屬性略低,而共識廣泛度更高,所以互聯網泡沫是在加息 15 個月之後才被刺破,而區塊鏈則是加息第一個月開始就開始下行。

那麼反過來,何時是底/區塊鏈何時回歸?互聯網是開始減息之後的 2 年才觸底並反彈,而區塊鏈 again 因為其金融屬性,有望在開始減息的前後就觸底反彈。

那麼問題就在於美聯儲何時開始轉向?從 2000 年來看,高利率持續了大約 10 個月,那麼也許這一輪一個劇本就是:年底加息到 3.5%,之後能保持多久,就看美聯儲有多硬/慫了。目前看至少 2023 年上半年不樂觀。

從互聯網泡沫中也走出了亞馬遜、谷歌等長青企業,那麼本次區塊鏈熊市也一定會有類似效果。所以這裡的建議是:保留現金,好好學習,定投明日之” 谷歌亞馬遜 “。

互聯網泡沫的主要特徵

估值高企

許多投資者渴望以任何估值投資任何.com 公司,特別是如果它的名稱中有一個與 Internet 相關的前綴或 “ .com ” 後綴。風險資本很容易籌集。投資銀行中獲利頗豐首次公開募股,助長了投機並鼓勵了對技術的投資。[15] 股價快速上漲,加上第四產業的對公司未來盈利的信心,創造了一種環境,在這種環境中,許多投資者願意忽略傳統指標,例如市盈率,而是基於對技術進步的信心,導致股市泡沫。[13] 從 1995 年到 2000 年,納斯達克綜合股票市場指數上漲了 400%。PE 值高達 200X,使 1991 年 [13] 1999 年日 k 本資產價格泡沫的最高市盈率 80 倍相形見絀

基礎設施建設狂熱

1996 年美國電信法案 生效後的五年內 電信設備 公司投資超過 5000 億美元,其中大部分資金來自債務,鋪設光纜,添加新交換機和建設無線網絡。[14]在許多領域,例如弗吉尼亞州的 杜勒斯技術走廊,政府資助了技術基礎設施,並製定了有利的商業和稅法以鼓勵公司擴張。[26]產能的增長大大超過了需求的增長。[14]頻譜拍賣 籌集 3G 2000 年 4 月在英國 財政大臣 戈登·布朗 (Gordon Brown 了 225 億英鎊。[27]在德國,2000 年 8 月,拍賣籌集了 300 億英鎊。[28] [29]的 3G頻譜拍賣 不得不重新進行,因為中標者拖欠了 40 億美元的出價。 重新拍賣淨價為原售價的 10%。[30] [31]當泡沫破裂後融資變得困難時,這些公司的高 負債率 導致 破產。

VC 投資熱

低利率環境

企業行為特徵

大多數.com 公司都遭受 淨運營虧損,因為他們在廣告和促銷上花費巨資,以利用 網絡效應 盡快建立 市場份額 或 思想份額,使用 “快速變大” 和 “變大或迷路” 的座右銘。這些公司免費或以折扣價提供他們的服務或產品,期望他們可以建立足夠的 品牌知名度,以便在未來為其服務收取利潤率。

該行業的營銷支出也達到了新的高度:兩家互聯網公司購買了 三屆超級碗 的廣告位,第二年有 17 家互聯網公司購買了第三 超級碗。[36]

互聯網泡沫如何破滅

美聯儲加息

艾倫·格林斯潘 任 美聯儲主席 數次加息; 許多人認為這些行為導致了互聯網泡沫的破裂。根據 保羅克魯格曼 的說法,“他沒有提高利率來抑制市場的熱情;他甚至沒有尋求對股市投資者施加保證金要求。相反,[據稱] 他一直等到泡沫破滅,就像它在 2000 年所做的那樣,然後試圖收拾殘局”。[40]金融作家和評論員 E. Ray Canterbery 同意克魯格曼的批評。

Fed fund rate:

外圍主要市場衰退

March 13, 2000, news that Japan had once again entered a recession triggered a global sell off that disproportionately affected technology stocks. [43]

媒體和微策略

2000 年 3 月 20 日,巴倫周刊 刊登了一篇題為 “Burning Up;警告:互聯網公司現金快用光” 的封面文章,預言了許多互聯網公司即將破產。[45]這導致許多人重新考慮他們的投資。同一天,MicroStrategy 由於激進的會計做法它的股價在一年內從每股 7 美元上漲到高達 333 美元,一天之內就下跌了 140 美元,即 62%。[46]

評價:Michael Saylor 不會錯過任何一次泡沫!

泡沫的遺產

隨著技術領域的增長趨於穩定,公司合併;亞馬遜、eBay 和 谷歌 等一些獲得了市場份額,並開始在各自領域佔據主導地位。最有價值的上市公司現在一般都在技術領域。

“沒有什麼重要的東西沒有 非理性的繁榮。” 這意味著你需要一些這種狂熱來促使投資者打開他們的錢包並為鐵路、汽車或航空航天工業或其他什麼的建設提供資金。在這種情況下,投入的大部分資金都損失了,但也有很大一部分投資用於互聯網的高 吞吐量 骨幹網,以及大量有效的軟件,以及數據庫和服務器結構。所有這些東西造就了我們今天所擁有的東西,它改變了我們所有人的生活……這就是所有這些投機狂熱所建立的。[68]

加密市場與 2000 年互聯網泡沫的對標

| 互聯網泡沫(頂峰時) | 加密市場 (以 2021 年 11 月最高點計算) | 來源和說明 | |

| 內部特徵 | |||

| 總市值/ 總市值 as % of 全球股票總市值 | Nasdaq 總市值 6.6trillion,相當於全球股票市場市價總值的 1/5。 | 加密總市值最高 2.9 trillion, 全球股票總市值約 110 trillion,所以幣市是全球不到 3% | 來源:全球總市值 區塊鏈的規模與當時互聯網的規模接近,但與全球股市相比影響力遠小 |

| 估值 | PE: 200X | 區塊鏈 (protocol revenue) 在 11 月份大約 80m/日,年化收入 80m x 365=29b,PS 100X。但這個因為僅計算最高月份收入,所以實際 PS 值更高 | 來源:token terminal 區塊鏈估值與互聯網泡沫相當或略高 |

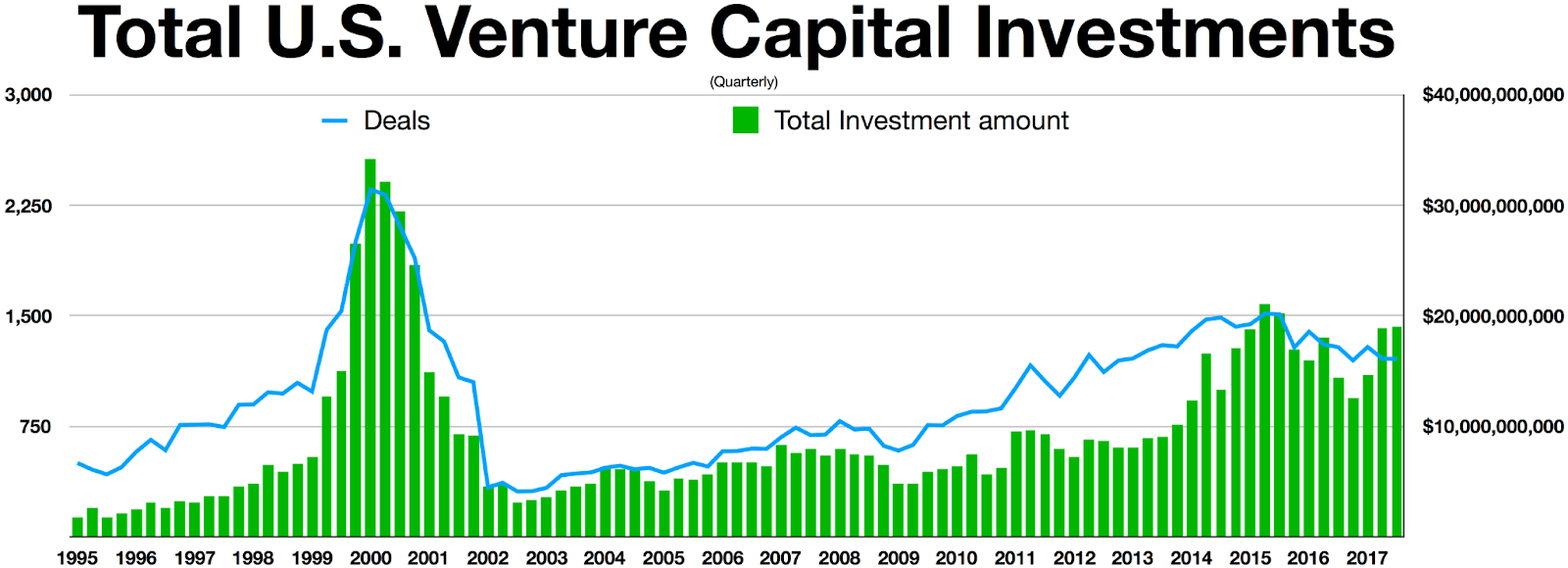

| VC 投資 | 最高~35 billion/ Q | 最高 9.1billion (2022 Q1) | 來源:Crypto VC fund VC 投資熱度不及當年互聯網 |

| 外部特徵 | |||

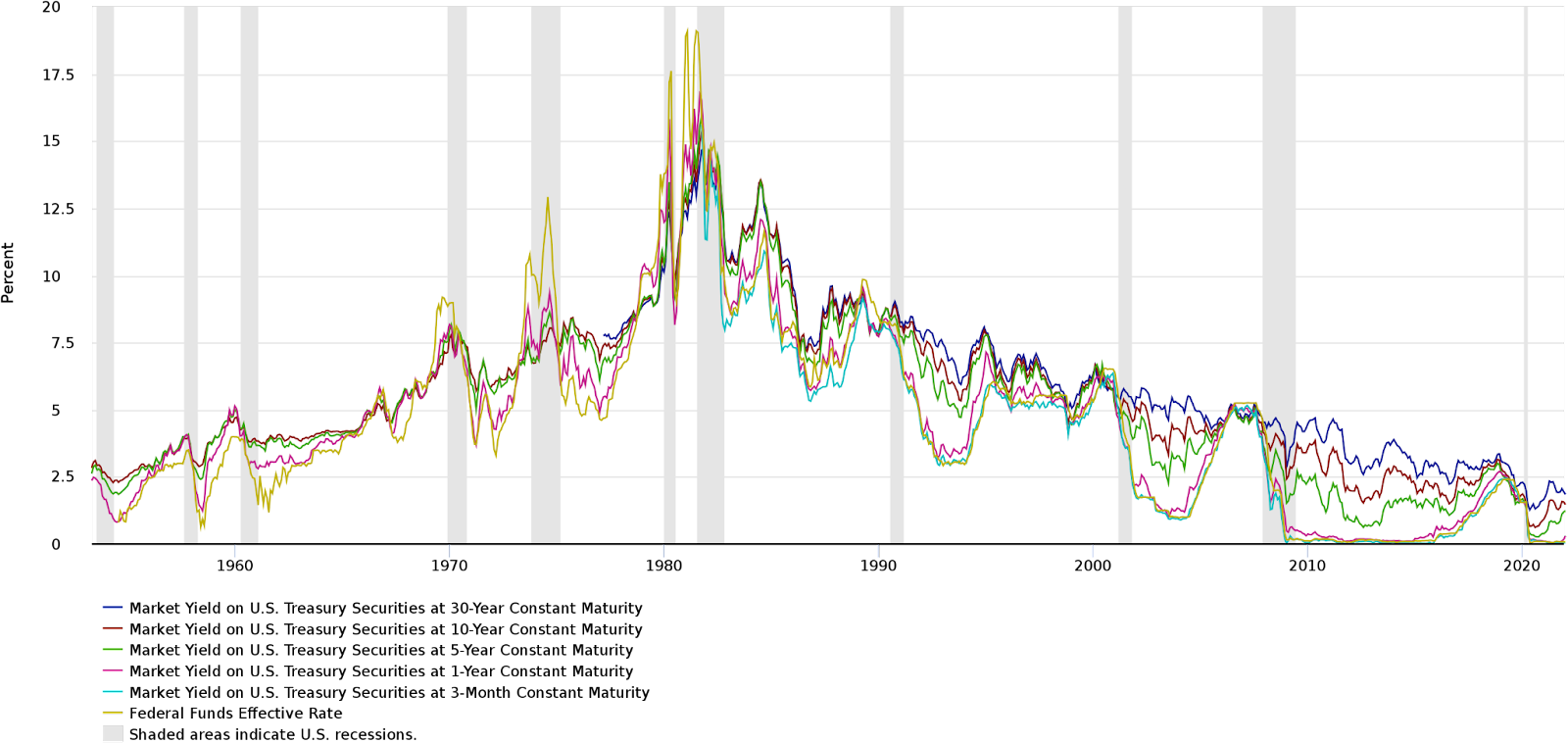

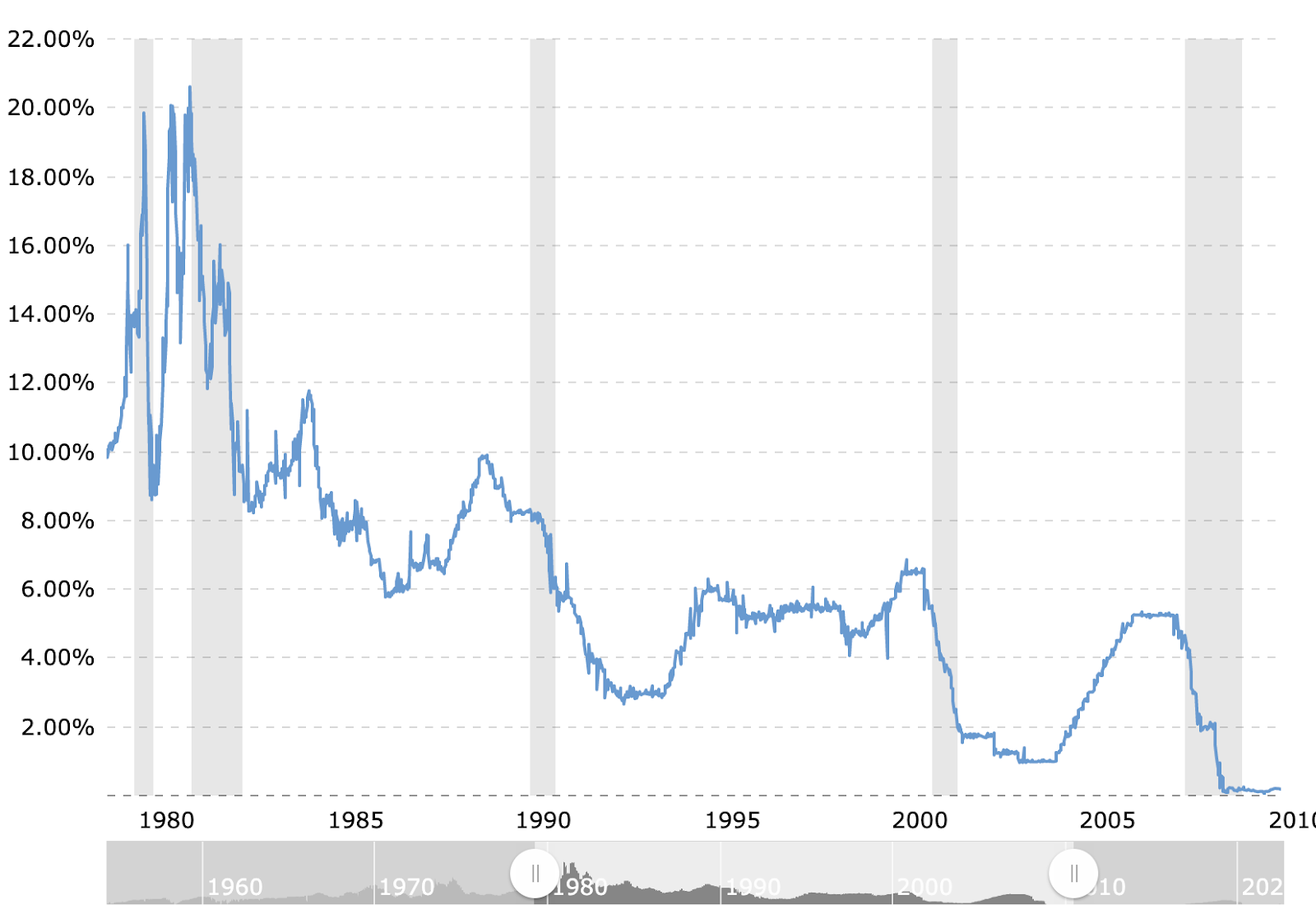

| 美聯儲利率(泡沫前) | 參見之前 1 年利率圖: 94 年底-98 年 10 月為減息週期,1 年國債利率從 7.15% 降低到 3.86%,共 330 個基點; 98 年 11 月到 2000 年 1 月為加息週期,利率增至 6.19%,增長 230 基點/ 15 個月時間,每個月提升 15bps | 18 年 11 月為階段性高點:2.73% 20 年 4 月-21 年 11 月,保持幾乎 0 利率,0.1% 22 年 6 月:2.83% 18 年 11 月- 20 年為減息週期 從 21 年 11 月到 22 年 6 月為加息週期,增長 270 bps,每個月提升 40 bps | 來源:美國 1 年國債收益率歷史 說明:Nasdaq 是在利率提升 15 個月以後開始崩盤,而區塊鏈 p 則從加息的第一個月開始走下坡路。這也許是因為: 1/互聯網當年共識更廣泛/更強 2/加密自帶的金融屬性導致對利率更敏感 3/ 這次加息幅度更快,而且是在美聯儲長期撒錢之後,市場早有預料 |

| 美聯儲利率(泡沫後) | 2000 年 1-10 月開始,利率保持 6% 以上 10 月份開始利率下降,2003 年 6 月降低至 1% | 目前市場觀點預計 22 年底加息至 3.5% 以上 之後等美聯儲轉向 | 問題:3.5% 以後美聯儲是否會繼續加息何時美聯儲開始轉向? 以 2000 年刻舟求劍,高利息大約保持了 10 個月,之後開始轉向。那麼刻舟求劍的話,2023 年上半年也許會是 3.5% 或以上的” 高 “利息年份。 原因:理解美聯儲是一個行動遲緩的大船,掉頭沒那麼簡單。 |

| 後市變化 | |||

| Bottom/ Top | 2000 年 2 月 8083 點- 2002 年 9 月 1892 點,共降低 76%。 Nasdaq 在美聯儲利率轉向 (2000 年 10 月)之後繼續跌,可見利率對於 Nasdaq 的影響只是因素之一,核心還是之前過高的估值所帶來的的價格重估。 | 2022 年 6 月區塊鏈總市值為 0.9 t,與 ATH 相比降低 69% | 加密市場金融屬性導致受到美聯儲利率政策影響更大,所以加密市場的底/轉向也許和美聯儲轉向的時間更加接近(甚至提前)。 |

| Bottom 時間 | 2.5 年 | 2021 年 11 月至今為 0.6 年 | 以 nasdaq 恢復時間來預測,對 2022 年下半年及 2023 上半年不抱樂觀態度 |

| ATH 時間 | 2017 年 9 月重回 ATH,共 17 年 | 因金融屬性,預計恢復時間更快,but wen? | ATH 一定會來,而且會來的更猛烈! |

主要參考

- Wiki: https://en.wikipedia.org/wiki/Dot-com_bubble

- Business insider: https://www.businessinsider.com/heres-why-the-dot-com-bubble-began-and-why-it-popped-2010-12

- Nasdaq index: https://www.macrotrends.net/1320/nasdaq-historical-chart

- 1 年期國債利率:https://www.macrotrends.net/2492/1-year-treasury-rate-yield-chart

免責聲明:作為區塊鏈信息平台,本站所發布文章僅代表作者及嘉賓個人觀點,與 Web3Caff 立場無關。本文內容僅用於信息分享,均不構成任何投資建議及要約,並請您遵守所在國家或地區的相關法律法規。