RayFi 真正的意義在於促進加密資產在現實世界真實場景的應用和創新

作者:James Zhu,ArkStream Capital

TL; DR

1、穩定幣市場持續增長,加密支付並不會完全替代傳統法幣體系

2、PayFi 真正的意義在於促進加密資產在現實世界真實場景的應用和創新

3、Solana 並不一定是 PayFi 或加密支付賽道的唯一選項,Ton Network 和 Sui 憑藉其各自的優勢很有可能後來居上

4、PayFi 賽道未來想像空間巨大,作為多賽道的複合創新應用,其潛在市值可能突破百億美元

近年來,加密支付的賽道一直在不斷的反覆運算發展,從最初加密支付被認為是灰色市場的交易工具的偏見到如今傳統金融科技平臺 Stripe 收購穩定幣平臺 Bridge,以及 PayPal、Visa 等正統行業巨頭入局部署。 結合最近湧現出的 PayFi 的新概念,更是引發了廣泛關注。

ArkStream 為了更好理解這一賽道的前景,我們簡單梳理了加密支付這個賽道的同時聚焦 PayFi 是怎麼反覆運算加密支付這個賽道,從而逐漸摸索其未來發展的方向

加密支付賽道

比特幣自 2008 年誕生以來,經歷了從技術愛好者的小規模交易逐漸過渡到全球商家廣泛接受的商業化應用,再到監管介入與合規化發展,目前已經形成了一個多元化、平臺化的支付生態系統。 如今,隨著技術的成熟和應用場景的擴展,加密支付正逐步融入傳統金融體系,為使用者提供更高效、低成本、高透明、去中心化的支付解決方案,預示著金融科技領域新一輪的變革。

而在這革新背後,穩定幣作為連接加密貨幣和法定貨幣的橋樑,通過穩定的價值儲存和高效的鏈上流通為加密支付的廣泛應用提供了基礎。 通過研究穩定幣市場的情況,能夠很好地幫助我們解讀整個市場。

穩定幣市場概況

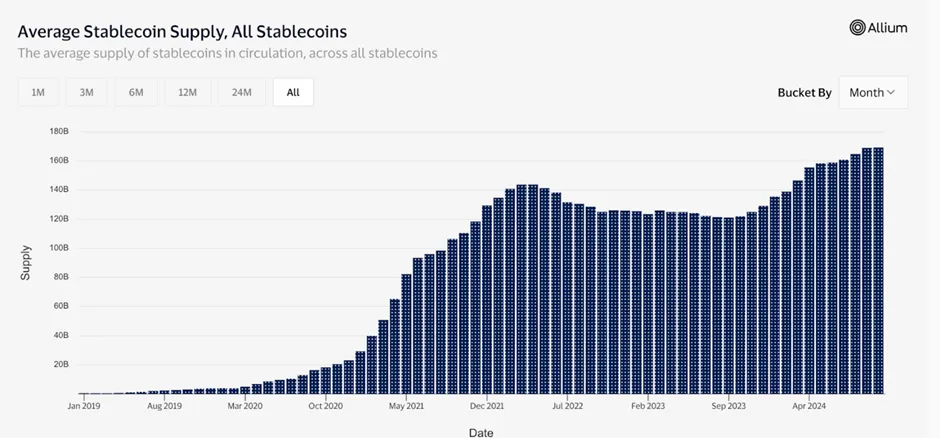

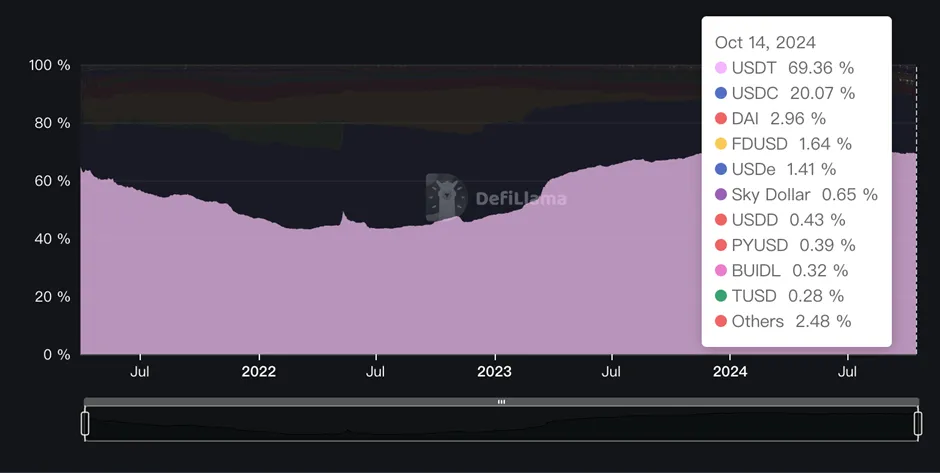

毋庸置疑加密支付的火熱程度和穩定幣市場直接挂鉤,這兩張圖表(穩定幣總供應量和穩定幣各自的市場佔有率)反映了穩定幣的供應量在全球範圍內經歷長期的增長。 USDT 和 USDC 作為穩定幣的兩大巨頭佔據總市場的 90%,而 USDT 是當之無愧的龍頭(70% 的佔有率)並且呈現出穩定緩慢上漲的趨勢。

同時我們對 USDT、USDC 在鏈上的分佈情況進行調查,USDT 共計在 13 條鏈上發行。

其中在 Torn 上的發行量最大,佔比達到了 50% 以上,其次為乙太坊和 Solana ,鏈上發行量前四佔到了總發行量的近 99% 。 相反,USDC 的分佈更加集中,其中發行在乙太坊上佔到了發行總量的近 92% ,其次依次為 Solana 、Torn 和 Polygon。

不難得出的結論是,ETH、Solana 還是目前主流的穩定幣應用場景,穩定幣賽道持續增長結合多位傳統支付行業的龍頭的進軍,足夠證明加密支付賽道初步具備了『支付規模』的運行系統,也直接證明瞭市場認可穩定幣支付存在的應用場景。

為了更好地理解加密支付的運作機制,接下來我們將分析加密支付解決方案的四層架構,這一架構確保了加密支付的安全性、可擴展性和用戶體驗。

加密支付解決方案

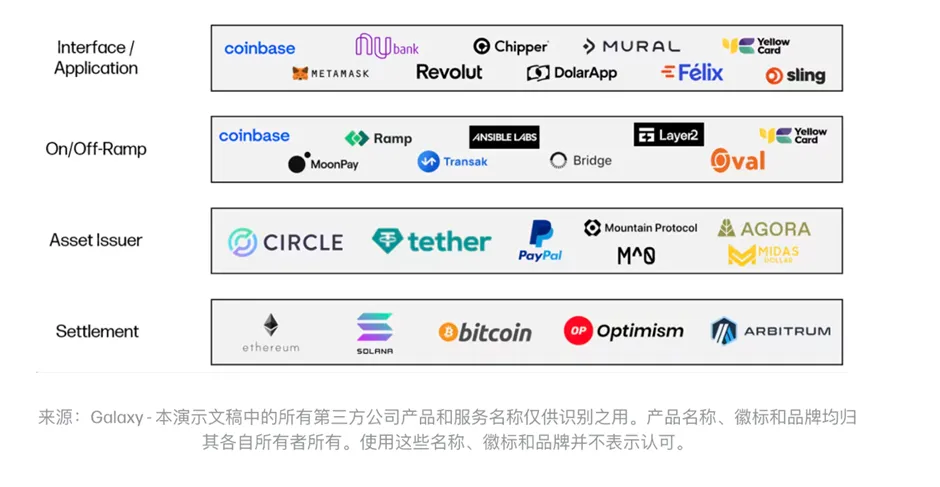

在加密貨幣支付的解決方案,通過流程圖可以看到共計有四層架構組成:

- 結算層:區塊鏈底層的基礎設施公鏈,眾多 Layer 1 以及通用的 Optimism、Arbitrum 等 Layer 2,他們在速度、可擴展性、隱私安全等多個維度上略有不同,而本質上就是在銷售區塊空間。

- 資產發行層:負責創建、維護和贖回穩定幣,旨在保持對於法定貨幣或錨定資產籃子的穩定價值。 發行者通過投資於國債等穩定收益的資產獲利,與傳統支付中的仲介不同,資產發行者不會從使用其穩定幣的每筆交易中收取費用。 一旦穩定幣在鏈上發行,它就可以自我保管和轉移,而無需向資產發行人支付任何額外費用。

- 出入金層:出入金供應商作為區塊鏈與法定貨幣之間的連接,作為區塊鏈上的穩定幣與法定系統和銀行帳戶的技術橋樑,此類主要分為 B2C、C2C 兩類平台較為多見。

- 介面/應用程式:平臺提供向客服的軟體介面,支援加密貨幣的支付,並利用前端交易量產生的流量驅動費作為業務模式。

加密支付賽道現狀

- 傳統支付巨頭入局加密

隨著加密市場的逐年擴張以及 ETF 的通過,傳統支付巨頭和加密原生支付專案都在積極開發和拓展相關業務。 Visa 早在 2023 年就已將 USDC 的結算功能擴展至 Solana,為跨境支付和實時結算提供了更高效的解決方案。

結合我們此前介紹的加密支付四層架構,Visa 通過多層次合作構建其加密支付生態:

1、在資產發行層,Visa 與 Circle 合作使用 USDC 作為穩定幣進行結算,確保支付的穩定合規。

2、出入金層,Visa 通過與 Crypto.com 的合作,支援使用者將法幣與加密貨幣間的資金流動;

3、在應用層,Visa 為收單機構如 Worldpay 和 Nuvei 提供 USDC 結算的選項,確保商戶可以靈活處理加密支付。

4、在結算層,Visa 選擇了 Solana 作為區塊鏈基礎設施,利用其高並行處理能力、穩定且可預測的交易費用以及快速的區塊確認時間,實現更高效的鏈上結算。

通過這種整合,Visa 不再僅依賴於傳統的銀行結算系統,這一整合意味著使用者可以直接通過區塊鏈網路使用 USDC 進行結算,消除中間機構,縮短結算時間,並降低成本。 此舉不僅展示了加密支付如何為傳統支付體系帶來革新,也為未來的全球支付網路提供了新的思路。

PayPal 也在今年選擇 Solana 作為其 PYUSD 支付的新公鏈,並積極推廣基於區塊鏈的支付方式。 PayPal 的副總裁多次強調 Solana 在高輸送量和低延遲方面的表現,使其成為加密支付的理想基礎設施。 這些傳統支付巨頭雖然在區塊鏈技術和對 Crypto 行業的理解上不如 Web3 原生支付玩家,但憑藉龐大的使用者基礎和傳統的行業資源,快速進入加密支付市場,爭奪市場份額。

- 原生加密專案

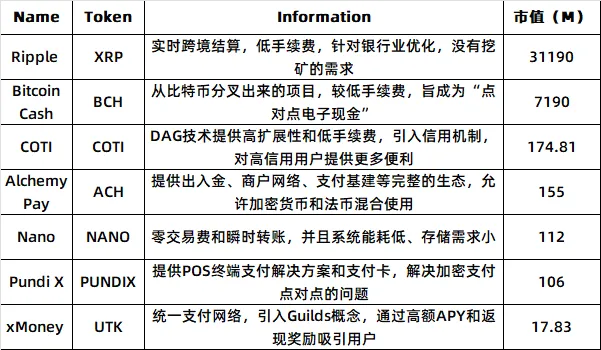

相比於這些傳統巨頭,原生加密支付項目通過更加創新的方式推動業務發展。 這裏我們對幣安交易所內歸屬於加密支付的專案進行了統計

- 針對 B2B 跨境交易的 Ripple

Ripple 至今累計融資接近 3 億美元,背後的資方包括 a16z、Pantera、Polychain、IDE 等知名風投機構。 目前活躍帳號接近 600W,其合作機構超過 300 家分佈在 50 個不同國家。

XRP 是 Ripple Network 的原生代幣,Ripple 作為 Layer 1 公鏈,專注於 B2B 市場,致力於通過去中心化的支付結算和資產交換平臺,與全球各國銀行合作構建 CBDC 生態。

Ripple 採用 RPCA 共識演算法,其 RippleNet 建立在 XRP Ledger 之上,提供包括 xCurrent、xVia 和 xRapid 在內的多種解決方案,旨在提高跨境資金轉移的效率和流動性。 通過這些技術,Ripple 與諸如美國銀行、瑞士信貸等傳統金融機構合作。 與傳統的 SWIFT 系統相比,Ripple 在交易速度和成本方面具有顯著優勢,以不到傳統跨境支付成本 1% 的費用在幾秒鐘內完成交易。

據統計 XRP 支付使用者交易數大約為 15 萬筆每日,平均日活 1 萬+,其發展並非一帆風順,經歷了長達數年的 SEC 訴訟,指控其通過未經註冊的方式發行證券。 直到最近,SEC 才撤銷了對 Ripple 的訴訟。

- 針對加密支付的 Alchemy Pay

Alchemy Pay 共計獲得 DWF、CGV 等投資機構的 1000 萬美元融資,最近因其虛擬卡與 Samsung Pay 的合作,再次引起公眾關注。

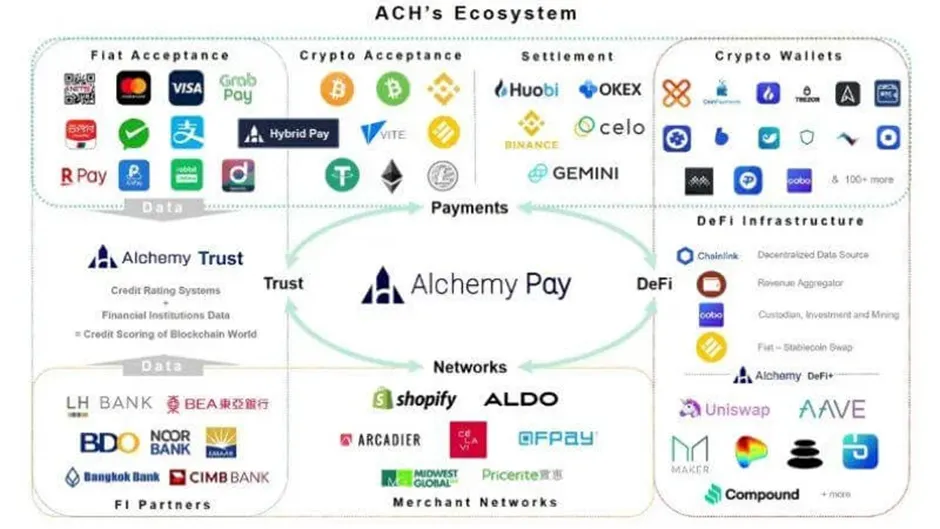

Alchemy Pay 通過整合閃電網路、狀態通道、Raiden Network 等底層支付協議,構建了鏈上與鏈下相結合的混合支付架構。 鏈上負責帳本管理與數據存儲,鏈下則處理檢驗、對賬等計算密集型任務。 該架構支援 Alchemy Pay 提供包括出入金支付服務、NFT 快速購買、加密信用卡、加密支付等定製解決方案。

根據第三方整理的 ACH 生態圖,Alchemy Pay 的生態系統打通了支付、商戶網路、DeFi、可信資產四大板塊。 其合作夥伴涵蓋 Binance、Shopify、Visa、QFPay 等行業龍頭,突出其在支付全鏈條領域的廣泛佈局。

與 XRP 最大的不同是 Alchemy Pay 的代幣 ACH 並非用於加密交易的媒介,而是通過每次支付為使用者提供返現獎勵,提供類似傳統信用卡的消費獎勵機制,賦能實際支付場景,提升用戶忠誠度。

ArkStream 認為,無論是傳統行業巨頭依託其深厚的行業資源與全球業務網路高舉高打進入加密市場,還是加密原生支付項目憑藉其去中心化的架構與代幣經濟模式,這兩類玩家都在以不同的方式推動行業發展。 傳統巨頭具備強大的市場影響力和合規優勢,而加密原生專案則在技術創新和快速反覆運算上獨具優勢。 近期我們也見證了 Stripe 通過收購 Bridge 完成加密史上最大的收購案,我們期待兩者能夠強強聯手,充分發揮傳統行業在資源整合與規模化運作上的能力,與加密的創新機制相結合,推動整個支付行業向數位化、降本增效的方向前進。

- 加密支付賽道的痛點

1、交易成本不穩定:加密支付初衷是降低傳統支付環節中的中間商和交易成本,但在實際操作中,其費用並不比傳統支付便宜。 網路常常在交易高峰期出現手續費飆升的情況,尤其是主要公鏈的擁堵問題更為顯著。 相比之下,傳統支付工具如信用卡或第三方支付平臺的費率更為穩定,而且很多日常交易的手續費由商家承擔(類似包郵理論),使用者感知較低更容易接受

2、處理能力受限:區塊鏈的去中心化和共識機制雖然保障了系統的透明和安全性,但也同時大大限制了網路的處理能力。 由於區塊鏈需要全球各節點達成共識,交易速度受限於區塊容量和出塊時間。 儘管如 Layer 2 擴展方案(如閃電網路)、更有效的跨鏈通信和分片技術都可能會帶來新的突破,然而即使是目前被證實性能最優的 Solana,其最高 TPS 仍難以與 Visa 等傳統支付巨頭相提並論。 對於高頻小額支付場景,當前的加密支付網路還存在明顯瓶頸

3、應用場景缺失:儘管加密支付已經能夠實現在現實最基礎的日常消費、轉帳、跨境支付等。 但是在成熟的金融市場環境常見的業務場景例如借貸、保險、租賃、眾籌、資管等一系列衍生應用場景等仍舊依賴傳統金融體系,加密支付的佔有率是完全的空白

ArkStream 其根本原因在於,加密現有技術的反覆運算和產品的應用往往優先考慮加密領域內現有使用者的利益,忽視了更廣泛的市場需求。 無論是 Alchemy 還是 Visa,在區塊鏈上的關注點還停留在出入金、加密轉帳卡、加密點對點支付等。 為了更進一層實現 Mass Adoption,ArkStream 認為專案方需要關注那些加密生態外的使用者需求,尤其是解鎖更多應用場景的需求,打造出一個屬於加密的支付全生態。 Lily Liu,Solana 基金會的主席察覺到這一市場缺口,並在 2024 年 4 月的香港 Web3 嘉年華上提出了 “PayFi” 這一概念,以應對這些挑戰並推動加密支付的廣泛應用

PayFi: Web3 支付的新篇章

PayFi 介紹

首先,何為 PayFi?

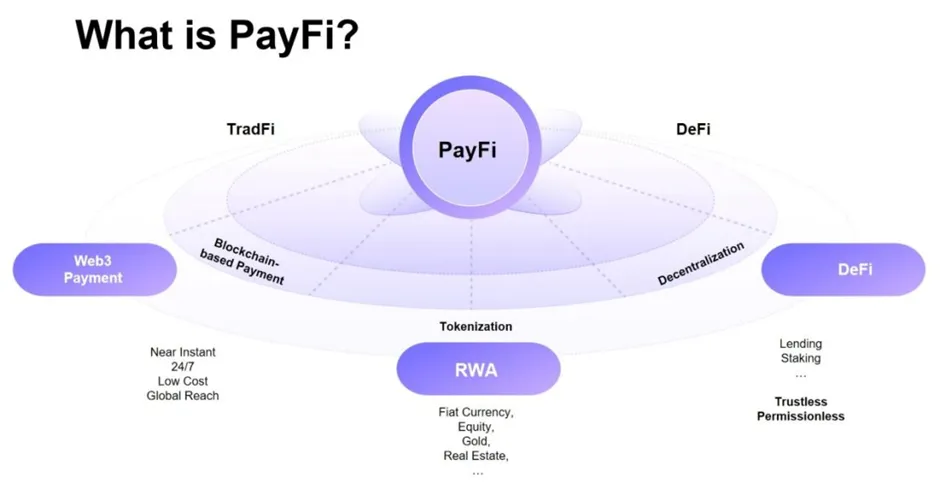

PayFi 並不是一個獨立概念,而是作為整合 Web3 支付、DeFi、RWA 的創新應用。

1、RWA 通過將資產代幣化上鏈,在區塊鏈上進行價值的 1:1 無縫流轉,並利用智慧合約來構建交易和結算流程;

2、DeFi 注重於在鏈上經濟和圍繞去中心化進行革新傳統金融產品,無論是其自動做市商、閃電貸、流動性挖礦等,其主流目的是交易;

3、Web3 Payment 則是聚焦於用加密貨幣做支付交易媒介,如跨境匯款、加密支付卡等對傳統金融進行效率提升。

而 PayFi 不全等於 RWA、Web3 Payment 亦或者 DeFi。 ArkStream 認為其真正意義在於促進數位資產在現實世界真實場景的應用,更準確的說它在 RWA 和 Web3 Payment 已經鋪好的路之上,把 DeFi 的創新應用場景拓展至現實。

PayFi 其主打的兩個核心概念:

- 現實世界資產代幣化:在交易支付場景本質均為現實生活時,要實現 PayFi 的前提就是把傳統支付場景通過代幣化的方式搬到鏈上。 通過穩定低風險資產為首代幣化的方式,藉助 DeFi 來實現資本的透明、高流動、多玩法、高收益,同時 RWA 提供更加廣泛的資產類別和穩定的錨定收益來源

- 釋放資金的時間價值😛 ayFi 另一個最重要的概念為通過智慧合約和區塊鏈中心化的特性,以相對最低的成本但是最高效的方式實現資金的時間價值。 例如:用戶能夠在無需中介的情況下管理和投資資金,如鏈上閃電信貸市場、分期支付系統和自動化投資策等更多應用場景其目的都是為了降低機會成本,使資金能夠迅速進入市場進行再投資或其他用途

這裡我們通過一個基本的數學模型來對 PayFi 所製造的價值進行量化,關注資金收益率帶來的機會成本損失:

P 為預付款金額,r 為利率,同時假設傳統跨境支付需要 3 天時間,而加密支付則需要 3 分鐘,我們可以計算出兩種情況下的機會成本

機會成本(傳統支付)= P × r × 3

機會成本(加密支付)= P × r ×(3/1440)

兩者之間的差距約為 3 天時間的息差,從我們簡單的推理可以得出結論,兩者的機會成本差距會隨著預付款的更多以及利率的上升而變得越來越大。 因此,這種效率上的提升在高頻、大額交易、以及加息的環境系尤為顯著。

PayFi 的公鏈選擇

截至目前多個加密支付的專案都來 Solana 進行佈局,目前,Solana 已成為 PYUSD 的主要平臺,市場佔有率達到 64%,遠超乙太坊的 36%。 EUROC、EURC 等多個符合 MiCA 標準的穩定幣也將登陸 Solana 生態。

那麼,為什麼無論是傳統金融還是原生加密的專案都傾向於在 Solana 上開發? 我們對此進行了分析,總結了以下幾個關鍵因素:高性能公鏈、資本流動性以及人才流動性。

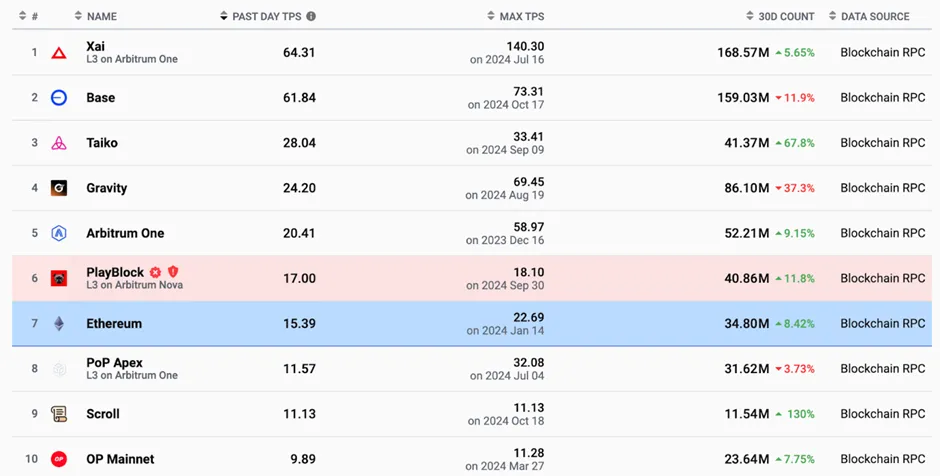

- 高性能公鏈:Solana 的高性能是其核心競爭力,迄今為止其記錄的 TPS 在公鏈中名列前茅。 Solana 採用的共識機制和低的 Gas 費使其性能顯著優於多數 L2 解決方案

- 資本流動性:Solana 的生態系統獲得了 610 億美元的質押資本,頂級風投基金如 a16z 和 Polychain Capital 的投資進一步增強了 Solana 的市場信心和競爭力

- 豐富應用群:諸多 C 端應用場景無論是 Sanctum 轉帳卡、Helium 的 Sim 卡亦或者是 Solana 官方手機都遠超其他公鏈的應用建設

大部分的 Layer 2 專案例如 Optimism、zkSync、Lighting Network 還是公鏈包括 Polygon、未上線的 Monad、Aptos 等,他們都聲稱具備更強更好的 TPS 以及擴充性。 但根據網站數據顯示大部分的 L1、L2 最高的 TPS 記載甚至都達不到 Solana 的零頭。

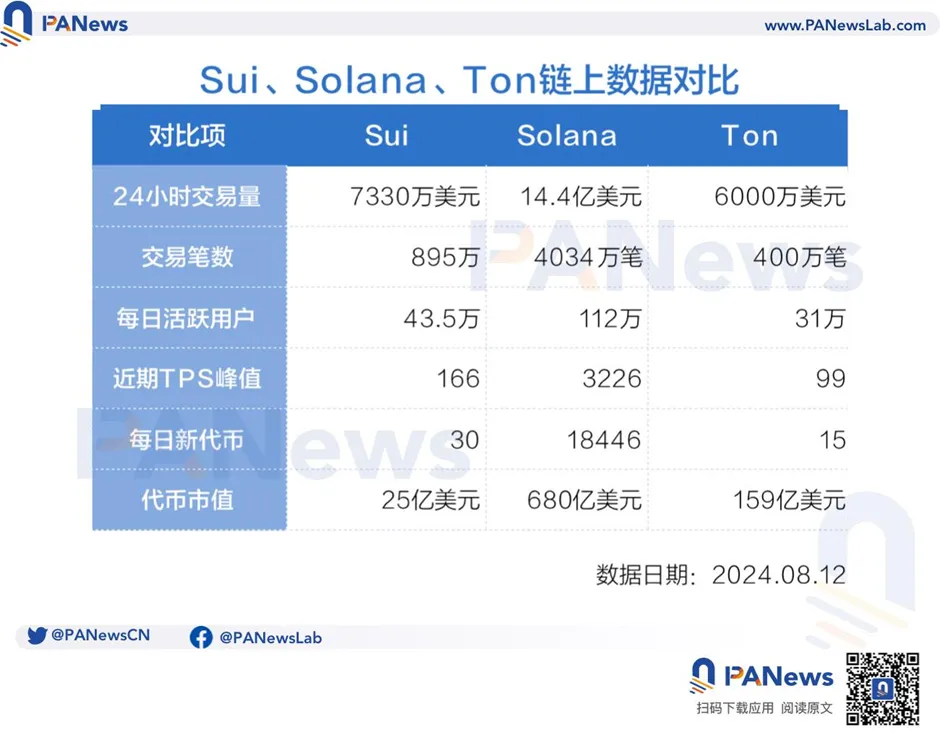

儘管 Solana 自 2020 年主網啟動以來,經歷了多次重大中斷的安全問題,但 ArkStream 認為短期內很難會有一條鏈從根本上取代 Solana,在這裡我們認為 Sui 和 TON 作為兩條新興公鏈,逐漸顯示出其獨特優勢,為未來加密支付的發展提供更多選擇

Sui:並行處理+創新生態

Sui 作為新一代的公鏈,採用了 DAG 架構和並行處理。 與 Solana 的高頻交易、DeFi 專長不同,Sui 更注重解決大規模使用者交互中的網路瓶頸問題。 這也解釋了為什麼 Gamefi 和較複雜的合約可能會受益於 Sui 的並行計算能力和擴展性。

雖然 Sui 尚未像 Solana 吸引到大規模的資本,同時其記載中的巔峰 TPS 也不到 Solana 的一半。 但其背後的開發團隊具備豐富的支付和去中心化應用開發經驗,未來可能會吸引更多創新型專案在其生態上進行開發。 對於 PayFi 而言,Sui 的並行處理能力可能會在用戶互動密集的應用中凸顯優勢。

TON:社區+支付橋樑

TON 起源於 Telegram 針對大規模社區通信和小額多筆支付優化的平臺。 與 Sui 和 Solana 的技術路徑不同,TON 專注於低延遲和高擴展性,其分片架構能夠支援大量小額支付交易,且已被集成到 Telegram 的用戶生態中。

TON 最大的潛力在於其龐大的用戶基礎,背靠九億的月活量和集成的 mini app 功能。 TON 作為連接 Web2 + Web3 的橋樑,通過社交支付和微支付領域為 PayFi 等支付專案提供一個龐大的現成市場。

雖然 Solana 以其證實的高性能、豐富 DeFi 生態和資本優勢在當前的加密支付包括 PayFi 市場中佔據了領先地位。 但隨著技術不斷升級,加密支付的未來可能是多鏈共存。 Sui 的並行處理能力和創新應用場景,TON 在社交支付中的廣泛應用,都有望成為打破現有加密支付格局的關鍵力量。

至於 PayFi 的專案方是否會在 Sui 或 TON 進行選擇,最終可能取決於專案的產品需求、市場定位及 GTM 策略等因素,但未來多鏈和應用場景的豐富性毋庸置疑為 PayFi 專案提供更多機會。

業務模式及落地應用

PayFi 這個概念由 2024 年 4 月份首次提出,相關的項目數量較少。 我們將目前看到的 PayFi 中的專案劃分為兩個賽道,目前這兩個應用場景為:跨境貿易和信貸金融

Huma Finance

產品介紹:Huma Finance 作為 PayFi 賽道目前的聚焦點,其主營業務面向 C 端以及中小企業的 PayFi 應用和剛收購的 Arf 主要解決目前跨境支付中的預付資本的流動性。

Arf 願景是解決目前跨境支付中的預付資本的流動性、時效性問題。 通過 Arf 平臺,買賣雙方的信任問題得到解決的同時,不需要向銀行預付款或信用證等傳統跨境交易所需內容。 Arf 通過提供點對點的服務,構建了鏈上流動性網路,提前提供鏈上穩定幣給企業同時免除預付款的需求,企業在使用 Arf 的服務時,只需支付相關費用並在約定的時間內還款給 Arf 即可。

同時 Huma Finance 的主營業務主要圍繞著 Lily Liu 聲稱的 “Buy Now,Pay Never” 的概念。 其核心概念為客戶可以選擇將即將到期的應收賬款作為抵押品,Huma 通過其協定將這些應收賬款代幣化,客戶從貸款池中借款,而強制執行的部分將由鏈上的智慧合約實現。 其可延展空間包括:貿易融資、小微企業信貸、國際學費支付等。

技術架構:Huma Finance 的 PayFi Stack 包括六層:交易層、貨幣層、託管層、融資層、合規層和應用層,涵蓋了從交易處理到資產管理、融資和合規的所有層級,這種全棧式的設計確保了從申請借款、資產評估、資金提供到最終支付的整個過程都可以在同一生態系統內完成。 PayFi 通過自動化、去中心化和多層次的技術集成,極大地簡化了複雜的借貸與支付流程,提升了效率並降低了成本。

數據分析:截止目前已有 10 億美元的總借貸額度,同時無違約的任何記錄。 Huma Finance 作為 PayFi 賽道里的龍頭,融資 3800 萬美元。

PayFi 未來發展市場

在介紹了 PayFi 相關的專案後,我們也對其應用場景的區域進行了思考。 ArkStream 認為 PayFi 無疑具備全球化的 Mass Adoption 潛力,其前期應用場景並不一定會局限於發達國家(美國、新加坡、歐洲等),我們認為新興市場同樣具有廣闊的前景。

-發達國家的市場策略: 在發達國家,PayFi 可以利用其集成 DeFi 創新的能力為已有的數位支付系統提供補充。 由於發達國家具備更清晰的監管框架和政策支援,(如 USDC、PYUSD、EUROC)已經在這些國家廣泛使用。 找到一個合適的切入點例如,與零售商、電商、跨境金融平臺合作,構建低成本且資金效率更高的加密支付管道可能會加速打開 PayFi 市場

-新興市場的機會: 同時,PayFi 在缺乏傳統金融服務的地區。 通過提供類似加密小額貸,閃電貸等產品。 加密支付系統的去中心化和跨境便捷性,能夠為這些「無銀行帳戶人群」提供金融服務。 例如,在非洲、東南亞和拉丁美洲,或者一些高通脹法幣的國家奈及利亞、阿根廷等地。 因為新興市場缺乏複雜的傳統金融基礎設施,提供穩定的 PayFi 產品可能會比在發達國家更快實現規模化

所以 ArkStream 總結認為,PayFi 應結合多種市場發展策略,進行雙軌道發展:在發達國家,重點為輔助現有應用場景做反覆運算和建立合作夥伴關係。 在發展中國家,推動加密支付和 PayFi 落地應用和跨境匯款市場的滲透。

發展前景

儘管 PayFi 的概念提出不久,其落地應用項目也比較稀缺。 但是 ArkStream 相信 PayFi 在當下的環境中,具備有潛力的未來發展方向,我們看到無論是從加密支付的專案開發上還是外界經濟環境,都對 PayFi 有著巨大的利好。

過去幾年美國加息導致的全球高利率環境導致債券類的產品備受關注,不少加密市場的使用者也紛紛把錢轉入到代幣化債券的市場中。 使用者看重的是其穩定的背後資產以及相對較高和流動性的特質。

根據 RWA. XYZ 數據,代幣化美債市場規模已經從 2024 年初的 7.7 億美金上升到如今的 19.16 億美元(截至 2024 年 8 月 1 日),上漲幅度達到 248%。

隨著美國宣佈降息,美債收益率持續下滑,投資者對美債的依賴減弱的同時伴隨著這部分資金需要找下一個承接的場景。 投資者轉向尋找其他具有可持續價值和穩定收益來源的資產。

PayFi 結合 RWA 模式的崛起,恰好填補了這種需求。 目前 RWA 賽道的鎖倉量高達 60 億美元,且保持持續上漲 RWA 的本質是將現實世界的資產(如債券、應收賬款、供應鏈金融資產等)通過代幣化方式搬運上鏈,為投資者提供多樣化的選擇,同時資產實現更高的流動性。

這裡我們提供了三個潛在 RWA 標的:

1、MakerDAO RWA 提供了房地產、應收賬款等傳統資產,結合 MakerDAO 發行的 DAI 穩定幣,將鏈下的資金需求與鏈上的流動性有效對接。 目前也是 TVL 排名第一的 RWA 協定;

2、Tether Gold 提供傳統的和黃金挂鉤的代幣,允許投資者在不需要直接持有實物黃金的情況下,通過加密貨幣的方式進行黃金投資;

3、Ondo Finance 則在鏈上提供了現實金融資產的風險分級的國債、公司債等,資金可以根據風險偏好進行投資,在國債利率下滑的背景之下,Ondo 提供的企業貸款等 RWA 產品可能會更加符合投資者的偏好。

結論

當前來看,PayFi 賽道相關項目數量極其有限,且大多數仍處於早期發展階段。 故我們更加關注 PayFi 專案解決方案的創新性。

從業務模式的角度看,PayFi 結合了 加密支付(如 Ripple、Stellar)、DeFi 借貸(如 AAVE、Compound)、RWA(如 MakerDAO RWA、Ondo Finance)等多個賽道。 這些領域的專案已經成功驗證了其業務模式的可行性,證明瞭其市場需求和增長潛力。 通過對這些賽道的市值橫向參考,PayFi 作為一種複合型的創新業務模式,或將擁有更大的發展空間。 考慮到加密支付、信貸融資和 RWA 等領域的龍頭專案市值已達到數十億到數百億美元,我們有理由推測,隨著跨境支付、供應鏈金融、企業融資等多場景的解鎖和疊加,PayFi 賽道的整體市值甚至有可能突破這一上限。

從產品維度來看,未來 PayFi 專案的開發應聚焦於細分支付場景,優化這些領域的效率和體驗。 毫無疑問,PayFi 是當前少數剩餘的藍海市場之一,但目前這一賽道還缺乏大量的應用專案。 我們呼籲更多開發者利用現有的加密支付技術,關注全球化市場,並結合現實生活中的實際需求進行創新。

例如,在今年 Token2049 的會場上,我們注意到 TADA 打車與 Ton 網路的合作,通過加密支付、利益共用的方式降低了打車軟體的傭金率,使其在同類打車平臺中脫穎而出。 同時我們也注意到,Ether.Fi 正在開展的加密支付卡業務,其 Cash 業務不僅具備傳統加密支付應用場景的功能,即存入加密資產進行消費。 同時允許使用者可以使用流動質押的收益來償還其消費支出。

這類現實場景的突破,正是 PayFi 在全球範圍內可以參考的巨大潛力所在。 專案方不應僅僅專注於為鏈上資金尋找下一個高收益的「蓄水池」,而應該更加關注如何讓傳統行業的用戶體驗到 PayFi 的便捷性,從價格、產品等利他角度出發從而進一步提升加密市場的滲透率。

可以想像,未來將出現許多傳統金融體系難以實現的新型金融產品,例如:

- 秒級借貸:通過 PayFi 平臺抵押加密資產,用戶可以獲得比傳統金融管道更具優勢的貸款;

- 提前消費與投資:無需負債,使用者可以在未來收入週期到來前,提前進行消費或投資;

- 高收益流動性資金:利用質押和流動性質押,用戶可以在享受 10% 以上的高收益率的同時,保留資金的流動性;

- 提前支付鎖期金融產品的利息:用戶可以在金融產品到期前,使用利息作為流動資金。

這些創新產品都利用了「時間就是金錢」的核心理念,通過最大化時間價值,我們清醒地認識到,PayFi 不是空中樓閣,也不只是「圈內人的狂歡」。。 無論是從實用性還是創新性來看,PayFi 正在逐步打通加密與傳統金融的融合之路。 ArkStream 作為長期投資者,看到了 PayFi 的潛力,甚至預見了一個無銀行化的未來。

這些應用場景的創新結合了 DeFi 和現實應用的需求,進一步驗證了 PayFi 在釋放資本效率方面的巨大潛力。 ArkStream 認為,PayFi 的長期應用前景不可限量。

參考

https://visaonchainanalytics.com/

https://defillama.com/stablecoins

https://www.galaxy.com/insights/perspectives/the-future-of-payments/

https://usa.visa.com/solutions/crypto/deep-dive-on-solana.html

https://usa.visa.com/solutions/crypto/deep-dive-on-solana.html

https://www.explinks.com/blog/web3-payment-research-report/

https://www.feixiaohao.com/news/12951184.html

https://l2beat.com/scaling/activity

https://www.techflowpost.com/article/detail_19707.html

https://app.rwa.xyz/treasuries

免責聲明:作為區塊鏈資訊平臺,本站所發佈文章僅代表作者及嘉賓個人觀點,與 Web3Caff 立場無關。 文章內的資訊僅供參考,均不構成任何投資建議及要約,並請您遵守所在國家或地區的相關法律法規。