本報告聚焦於當前市場上三大主流公鏈——乙太坊(Ethereum)、Solana 和波場(Tron),通過分析其 Gas 費收入構成、鏈上經濟活動,使用者收支的可持續性,深入探討這些公鏈的收入模式及其可持續性。

作者:Frontier Lab

引言

在區塊鏈技術快速發展的今天,公鏈的收入可持續性已成為評估其長期發展潛力的關鍵指標。 本報告聚焦於當前市場上三大主流公鏈——乙太坊(Ethereum)、Solana 和波場(Tron),通過分析其 Gas 費收入構成、鏈上經濟活動,使用者收支的可持續性,深入探討這些公鏈的收入模式及其可持續性。

根據 Defilama 提供的最新數據,在過去 30 天內,乙太坊以總計 9989 萬美元的 Gas 費遙遙領先,Solana 和波場分別以 4621 萬美元和 3897 萬美元的 Gas 費緊隨其後。 然而,這種收入優勢並未完全反映在市場熱度和用戶活躍度上。 值得注意的是,Solana 在近半年內的討論熱度超過了乙太坊,而波場則憑藉其低廉的交易費用在支付領域獲得了廣泛認可。

更引人注目的是,日活躍位址數據顯示出與 Gas 費收入截然不同的格局:波場以 210 萬個日活躍位址位居榜首,Solana 緊隨其後達到 110 萬個,而乙太坊僅有 31.6 萬個。 這一現象凸顯出 Gas 費收入構成、鏈上經濟活動,使用者收支的可持續性的複雜關係,也為我們深入分析這三大公鏈的收入可持續性提供了獨特視角。

本報告將深入剖析乙太坊、Solana 和波場的收入構成,探討其長期發展潛力和收入可持續性。

Ethereum

GAS 費收入構成

乙太坊(Ethereum)經過一系列的重大升級,包括從工作量證明(PoW)向權益證明(PoS)的轉變以及 EIP-1559 提案的實施,對其 Gas 費結構產生了深遠影響。 新的 Gas 費結構分為兩部分:系統自動銷毀的基礎費(Base Fee)和直接支付給驗證者的小費(Tips)。 基礎費的銷毀機制有望推動 ETH 進入通縮狀態,潛在提升其價值。 同時,動態調整的基礎費有助於優化網路資源分配,而小費則為驗證者提供額外激勵,維護網路安全。 這種雙重結構不僅多元化了驗證者的收入來源,減少對新幣發行的依賴,還通過基礎費銷毀機制為 ETH 創造了長期通縮潛力。 總的來說,這一系列變革旨在增強乙太坊網路的經濟可持續性和長期價值主張。

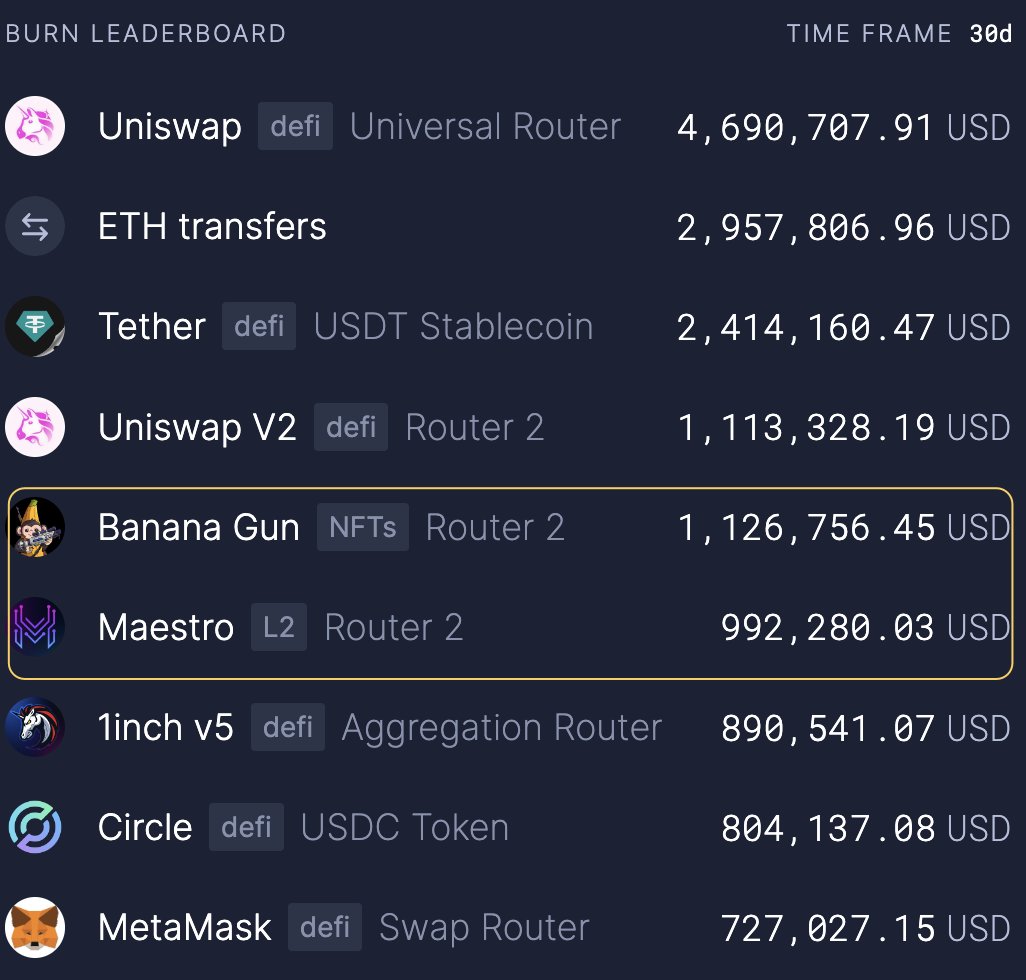

乙太坊近 30 日內通過基礎費(Base Fee)機制銷毀了價值約 4700 萬美元的 ETH,這一數據不僅反映了網路的活躍程度,還為分析各類鏈上活動對總 Gas 消耗的貢獻比例提供了重要依據,有助於深入瞭解乙太坊生態系統中不同應用和交易類型的經濟影響力,銷毀量主要貢獻實體如下圖所示。

乙太坊網路的 Gas 費消耗分佈反映了其生態系統的活躍度和經濟價值流向。 根據圖表所示的 Gas 費燃燒比例,我們可以清晰地識別出乙太坊主鏈上的主導應用類別及其相對重要性。 去中心化金融(DeFi)以 60% 的佔比遙遙領先,凸顯了其在乙太坊生態中的核心地位。 緊隨其後的是 ETH 轉帳(12%)、MEV(最大可提取價值,8%)和 NFT(非同質化代幣,8%),這四個類別共同貢獻了總 Gas 消耗的 88%,構成了乙太坊網路的主要經濟活動。 Layer 2 解決方案(6%)和智慧合約創建(2%)佔比較小,從側面反映出乙太坊生態的發展暫時處於「低谷期」。。

儘管乙太坊網路當前處於相對低谷期,但其 Gas 費消耗分佈仍然呈現出多元化的生態格局,以 DeFi 為主導,輔以 ETH 轉帳、MEV 和 NFT 等多個領域,展現了網路持續的活力和廣泛的應用場景,為乙太坊網路價值增長奠定了堅實基礎。

鏈上經濟活動

Defi

去中心化金融(DeFi)作為乙太坊生態系統的核心組成部分,涵蓋了多元化的細分賽道,包括去中心化交易所(DEX)、借貸平臺、DEX 交易機器人、穩定幣、衍生品、加密錢包以及流動性質押衍生品(LSD)等。

通過對乙太坊 Gas 燃燒明細的深入分析,我們觀察到 DEX、穩定幣、DEX 交易機器人和加密錢包等賽道在 Gas 消耗方面表現突出,佔據了排名前列的位置,這反映了這些細分領域在當前 DeFi 生態中的主導地位和用戶活躍度。

Uniswap(DEX)

Uniswap 作為乙太坊生態系統中最具規模的去中心化交易所(DEX),不僅為使用者提供了高效的鏈上現貨交易服務,還作為去中心化金融(DeFi)生態的基礎設施,滿足了區塊鏈網路上的剛性需求。

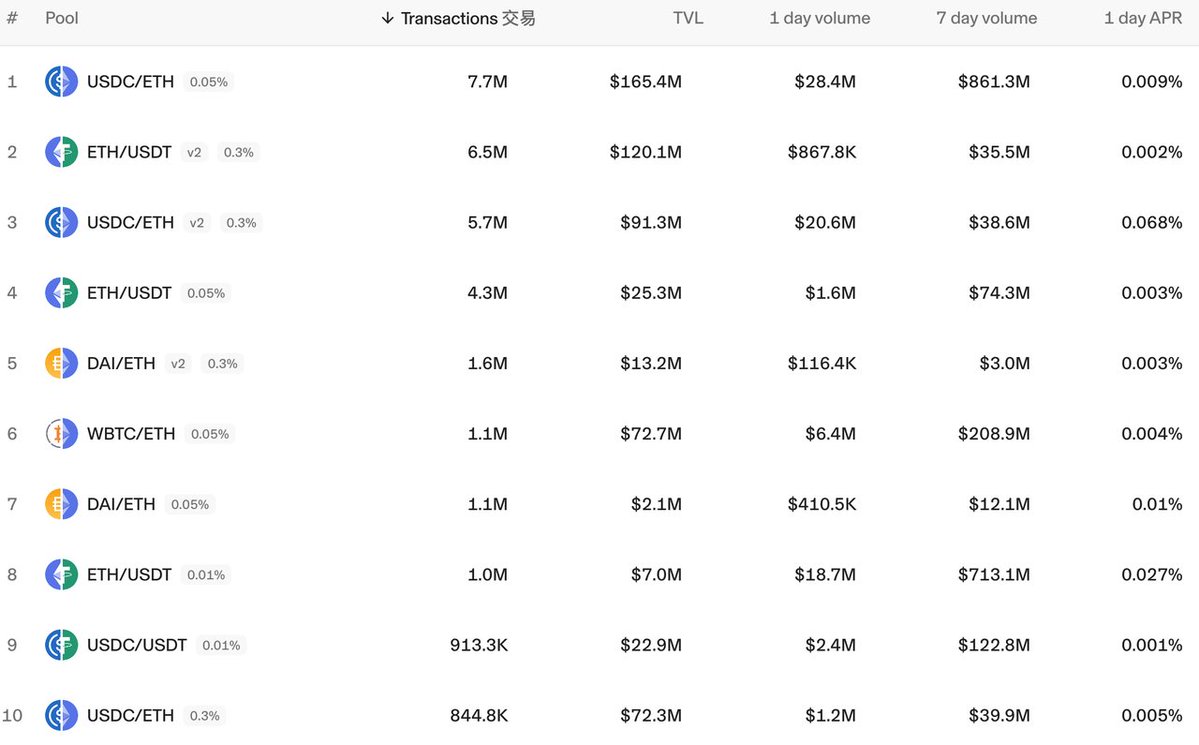

Uniswap 在近 30 天內的收入是 5423 萬美元,其中貢獻燃燒的 Gas 費是 815 萬美元,在 Ethereum 生態中佔比約為 17.3%。 統計數據(圖 1-2)顯示,Uniswap 交易量排名前列的交易對主要由 ETH 與穩定幣組成,投機性較強的 Meme 代幣交易在整體交易構成中佔比極低,這一現象凸顯了平臺上以正常交易行為為主導的健康生態。

1inch(DEX)

1inch 作為乙太坊生態系統中領先的去中心化交易所(DEX)聚合器,通過整合多個 DEX 的流動性池,為使用者提供最優交易路徑和價格,尤其在小眾代幣交易中展現出獨特優勢。

1inch 在乙太坊生態中貢獻了約 121 萬美元的 Gas 費,占總體的 3%。

整個 DEX 賽道在 DeFi 領域中佔比超過 40%,在乙太坊生態中超過 25%,凸顯了 DEX 作為乙太坊最活躍賽道的地位。 主流 DEX 專案以正常交易為主,鮮少涉及 Meme 代幣,反映了健康的生態構成。 DEX 賽道雖然佔比最高,但僅佔乙太坊生態 25% 的份額,體現了合理的 Gas 費分佈。

穩定幣轉帳

穩定幣轉帳作為衡量鏈繁榮程度的關鍵指標,在 Ethereum 生態中僅次於 DEX 排名第二,其在鏈上交易中扮演著類似法幣的角色,不僅為其他代幣提供定價基準,還因其交易便利性和低滑點優勢成為鏈上代幣交易的首選中間媒介,主要由 USDT 和 USDC 這兩種行業主流穩定幣構成,有效反映了 Ethereum 生態的資金需求和活躍度。

近一個月內,Ethereum 鏈上穩定幣轉帳相關燃燒的 Gas 費達 401 萬美元,約占同期總 Gas 費銷毀的 8.5%,這一數據不僅反映了鏈上旺盛的資金需求,還凸顯了穩定幣轉帳在衡量公鏈持續發展潛力方面的重要性,因為它直接關聯到公鏈是否具備足夠的資金和用戶基礎,而 Ethereum 在這一指標上的強勁表現, 進一步證實了其在加密貨幣生態中的領先地位和持續發展的動力。

Dex Trading Bot

Dex Trading Bot 賽道的興起源於 Meme 幣的流行,它作為一種專為 DEX 交易者設計的自動化交易工具,主要用於便利使用者搶購 Meme 幣,因為隨著 Meme 幣專案的激增,其市場呈現出極高的波動性和短暫的週期(有些甚至活躍期不足 10 分鐘),使得交易難度大增,往往幾秒鐘的買入時機差異就能決定盈虧,因此交易使用者大量採用 Dex Trading Bot 來搶奪 Meme 幣開盤,這一過程不僅會產生大量 Gas 費,還包含相當高比例的賄賂費用,目的是爭取區塊鏈礦工優先打包自己的交易,以在 Meme 幣交易中獲得先機優勢。

圖 1-3 顯示,Dex Trading Bot 專案(主要為 Banana Gun 和 Maestro)在 Gas 費貢獻方面位居第三,僅次於 Uniswap 和乙太坊/穩定幣轉帳。

Banana Gun 作為一個跨鏈相容的 Dex Trading Bot 專案,主要活躍於 Ethereum 鏈上,近 30 天內貢獻 Gas 費高達 173 萬美元,不僅在所有 Dex Trading Bot 專案中位居榜首,還在整個 Ethereum 生態中佔比達到 3.68%,彰顯了其在自動化交易工具領域的主導地位。

Maestro 同樣是一個多鏈相容的 Dex Trading Bot 專案,以 Ethereum 為主要應用場景,最近 30 天內產生了 151 萬美元的 Gas 費,在 Dex Trading Bot 專案中排名第二,佔 Ethereum 生態總 Gas 費的 3.21%,凸顯了其在自動化交易市場中的重要影響力。

Dex Trading Bot 賽道在 Ethereum 生態中的顯著地位(Gas 費貢獻排名第三,佔比約 6.9%)反映了其重要性,而頭部效應明顯(Banana Gun 和 Maestro 佔據 90% 以上市場份額)的現狀不僅展示了該賽道的集中度,還間接反映了 Ethereum 鏈上 Meme 幣交易的合理熱度,這種平衡既滿足了交易需求, 又避免了過度投機可能對鏈上正常生態專案造成的負面影響,從而為 Ethereum 生態的健康發展提供了有力支撐。

加密貨幣錢包

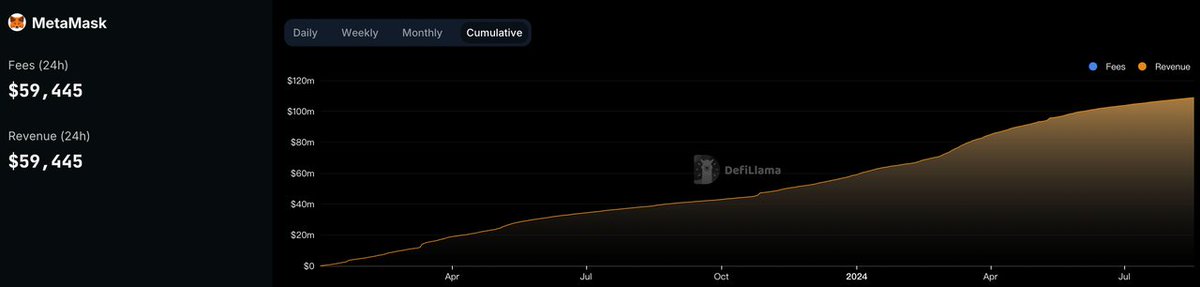

錢包作為公鏈用戶活動的基礎設施,其 Gas 費貢獻不僅反映了鏈上真實用戶活躍度,還是衡量公鏈生態健康程度的關鍵指標。 數據(圖 1-4)顯示,作為當前最廣泛應用的鏈上錢包專案,MetaMask 在 Ethereum 生態中獨佔鰲頭,近 30 天內貢獻 Gas 費 291 萬美元(燃燒 94 萬美元),占整個 Ethereum 鏈上 Gas 費的約 2%,彰顯了錢包賽道在公鏈生態中的重要地位。

鏈上轉帳

Ethereum 链上转账作为排名第二的链上行为,近一个月内燃烧了 383 万美元的 Gas 费,估计贡献总 Gas 费约 2550 万美元,占 Ethereum 生态总 Gas 费的 12% 左右,凸显了其在 ETH 生态系统中的重要地位和用户需求的强劲程度。

MEV

MEV 作为区块链交易处理阶段的特有现象,在 Ethereum 链上体现为用户为加速交易而支付的额外费用,其中基础费被销毁,而矿工小费直接归矿工所有,这种机制在 EIP-1559 升级后更为明确。过高的 MEV 需求往往反映了链上生态的不健康发展,尤其是在 Meme 币项目中,由于时间敏感性导致用户不断提高 MEV 费用以获得先机,从而 MEV 费用的多寡在某种程度上也能间接反映出链上 Meme 币项目的活跃程度。Ethereum 链上 MEV 的燃烧费用约为 376 万美元,占链上总燃烧费用的 8%,这一数据表明参与 Meme 币项目的行为在 Ethereum 生态中并不占主导地位。

Ethereum 生态总结

Ethereum 生态展现出多元化但集中于几个主要领域的发展态势。DeFi 赛道以 60% 的 Gas 费占比遥遥领先,凸显其核心地位,但内部细分赛道分布合理。ETH 转账(12%)、MEV(8%)和 NFT(8%)紧随其后,这四大类别共占总 Gas 消耗的 88%。链上燃烧 Gas 费最多的细分赛道为 DEX(26%)、链上转账和稳定币(17%)、Dex Trading Bot(7%)和钱包赛道(3%),合计占比 53%。Layer 2 解决方案(6%)和智能合约创建(2%)占比较小,反映生态发展可能处于"低谷期"。尽管如此,这种分散的 Gas 费分布仍体现了 Ethereum 各赛道的相对均衡发展,没有出现单一赛道过度集中的现象,展示了生态系统的整体健康状态。

Solana

交易費構成

Solana 鏈上的費用和成本可以分為三部分:

- 交易費用 - 驗證者處理交易/指令的費用

- 優先費用 - 提高交易處理順序的可選費用

- 租金 - 保持鏈上數據存儲的保留餘額

Solana 鏈規定對每筆交易費用的固定比例(最初為 50%)進行銷毀,其餘剩餘的 50% 歸驗證者所有。 Solana 質押者近 30 日內獲得的交易費獎勵價值 2310 萬美元。

Solana 鏈上 Meme 幣專案的火爆導致交易時間敏感性極高,促使使用者大幅提高優先費以爭取先機,從而顯著增加了 Solana 質押者的手續費和賄賂費收入。

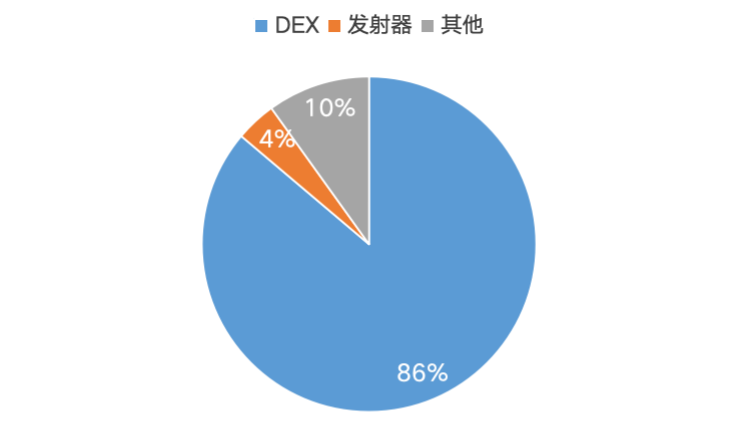

Solana 鏈上的互動量直接反映了鏈上交易的頻繁程度,這與 Solana 的手續費收入密切相關。 從圖表 2-1 數據中我們可以清晰地看到,Solana 鏈上的活動分佈如下:

- DEX(去中心化交易所)活動佔據了絕對主導地位,高達 86% 的份額

- 發射器(可能指代代幣發行或其他特定功能)佔 4%

- 其他活動佔 10%

DEX 活動在 Solana 生態系統中扮演著核心角色。

鏈上經濟活動

DEX

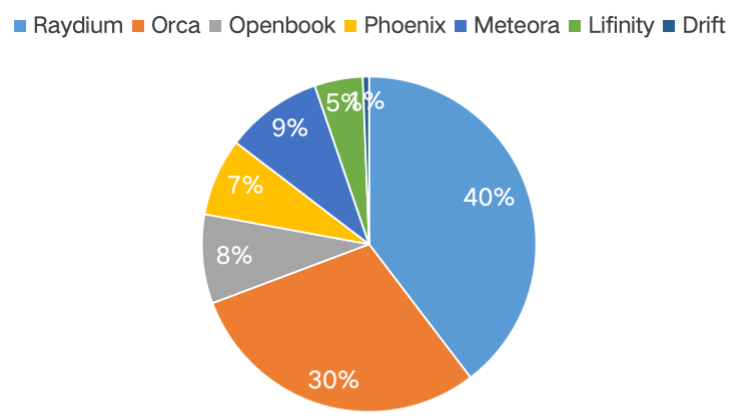

圖中 2-2 數據顯示,Raydium 和 Orca 佔比達到了 70%,成為了 Solana 鏈上活動的主要發生地。

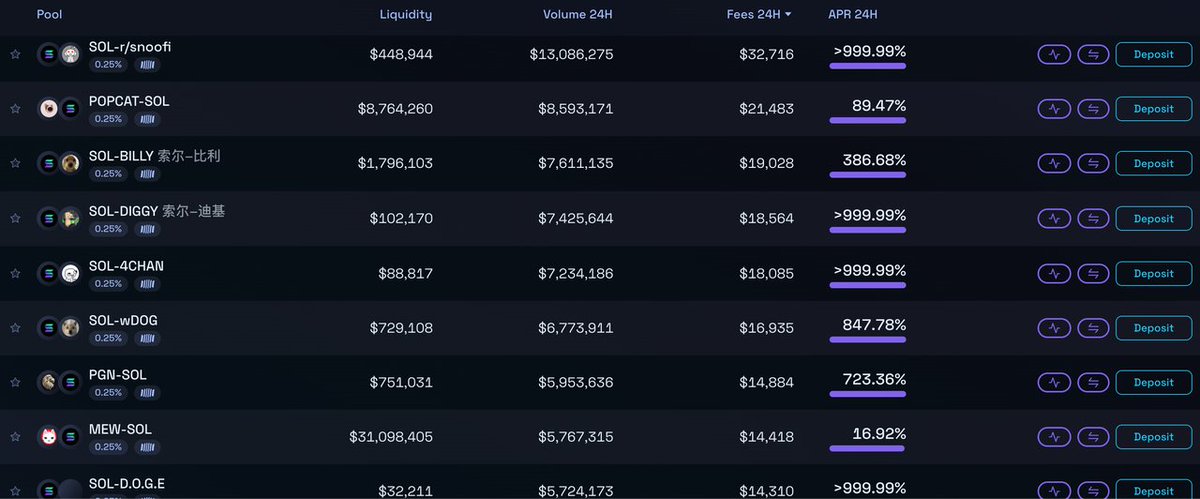

Raydium 作為 Solana 生態系統中最大的去中心化交易所,近 30 天內產生 5237 萬美元的交易費用,圖 2-3 數據統計顯示其收入主要來源於 Meme 幣交易對,凸顯了投機性 Meme 幣交易在當前 Solana DeFi 市場中的主導地位及其對平臺收入的顯著貢獻。

Orca 作為 Solana 生態系統中第二大去中心化交易所,近 30 天內產生 1225 萬美元的交易費用,其中超過 50% 的收入源自 Meme 幣交易對,反映了投機性 Meme 幣交易在 Solana DeFi 市場中的持續影響力及其對平臺收入的重要貢獻。

Solana 生態系統近期數據顯示,DEX 賽道在鏈上互動量佔比達 86%,預估手續費佔比超過 80%,其中 Raydium 和 Orca 佔據 DEX 市場 70% 份額。 值得注意的是,Meme 幣交易在這兩大 DEX 中分別佔比 90% 和 60% 以上,推算整個 Solana 生態中 Meme 幣交易貢獻的 Gas 費超過 55%。 具體而言,Solana 近 30 日 Gas 費收入 4621 萬美元中,Meme 幣交易貢獻約 3000 萬美元儘管 Meme 幣交易短期內提升了鏈上活躍度和收入,但其本質是投機性行為,不斷抽取參與者資金。 因此,儘管數據表現亮眼,我們認為這種以 Meme 幣為主要驅動力的發展模式缺乏可持續性,Solana 生態系統亟需尋求更加均衡和健康的增長路徑。

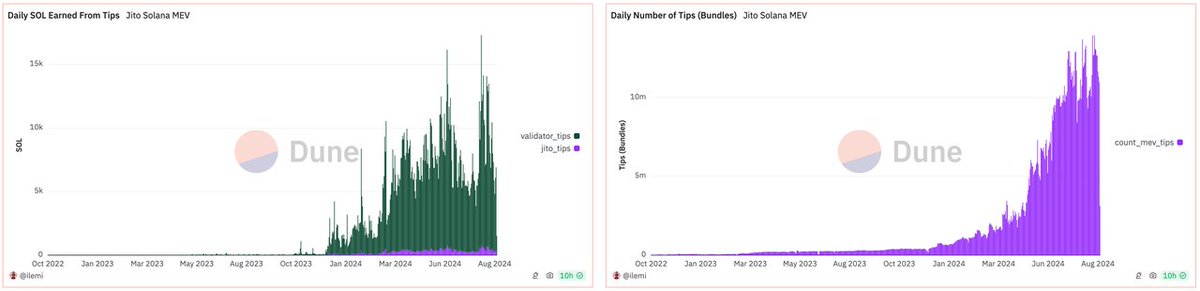

MEV

Solana 鏈上 MEV(最大可提取價值)機制因 Meme 幣交易需求激增而呈現出新的發展態勢,成為鏈上交易的主要特徵之一。

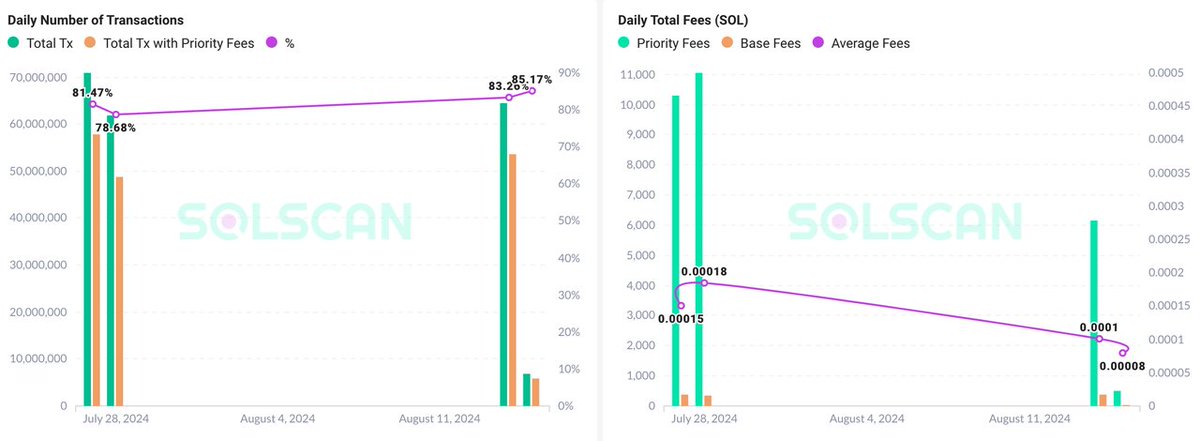

近 30 天內,Solana 鏈上帶優先順序費用(MEV)的交易額佔總交易額的 82.45%,顯示絕大部分交易都使用了 MEV 機制。 MEV 費用在手續費中佔比高達 80%,凸顯其在 Solana 生態中的重要性。 具體數據顯示,Solana 近 30 日手續費收入為 4621 萬美元,其中 MEV 費用超過 3000 萬美元。 這些數據進一步證實了 Meme 幣交易在 Solana 當前生態中的主導地位,同時也反映出使用者為搶佔 Meme 幣交易先機而大量使用 MEV 機制的現象。

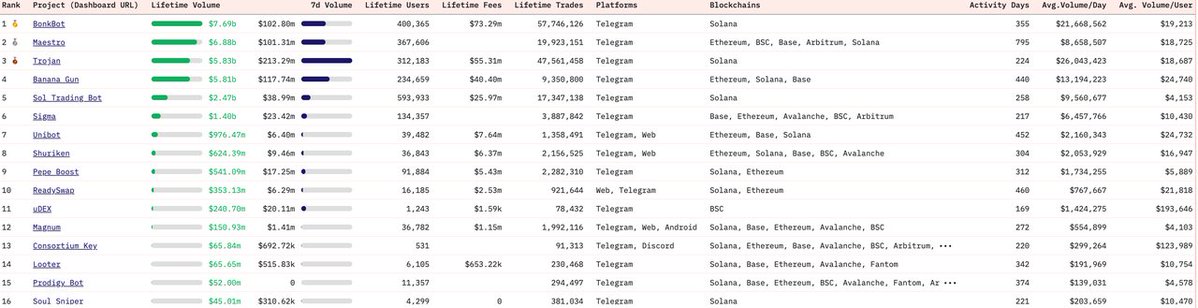

Dex Trading Bot

通過對 Dex Trading Bot 交易量排名的分析發現,排名前三的 Dex Trading Bot 專案(Photon、Bonkbot 和 Trojan)佔據本鏈交易份額的 90% 以上。

- Photon 在近 30 天內的收入是 1896 萬美元

- Bonkbot 在近 30 天內的收入是 335 萬美元。

- Trojan 在近 30 天內的收入是 1136 萬美元。

綜合以上數據,Dex Trading Bot 專案在 Solana 鏈上的 30 天內收入大約是 3367 萬美元。

Solana 生態總結

Solana 鏈上交易行為中,約 80% 由 Meme 幣交易貢獻,Meme 幣玩家每月成本支出:

- MEV 優先順序費用:3000 萬美元

- Dex Trading Bot 使用費:3000 萬美元

- DEX 交易費用:5000 萬美元

- Meme 幣玩家月度虧損預估:1.1 億美元

基於上述數據分析,Solana 當前依賴 Meme 幣驅動的生態繁榮模式存在顯著的可持續性風險。 儘管短期內 Meme 幣交易為 Solana 帶來了可觀的鏈上活動和收入,但這種模式對參與者造成了巨大的經濟負擔。 每月超 1 億美元的固定的玩家虧損,年化至 13 億美元,凸顯了當前模式的不可持續性。

Meme 幣項目本質上缺乏長期價值支撐,其繁榮很大程度上依賴於持續的資金流入和用戶參與。 然而,隨著參與者虧損不斷累積,市場熱度可能難以維繫。 Solana 生態系統面臨著嚴峻的挑戰,需要尋求更加均衡、可持續的發展路徑,減少對單一、高風險賽道的依賴,培育能夠創造長期價值的應用和專案,以確保生態系統的健康發展和長期繁榮。

Solana 生態系統參與者和決策者審慎評估當前發展模式,制定策略以降低對 Meme 幣交易的依賴,同時積極探索和扶持具有實質性價值和長期發展潛力的專案,以構建更加穩健和可持續的區塊鏈生態系統。

Tron

Tron 鏈設計獨特,鏈上手續費主要用於補償網路能量和頻寬消耗,而非節點賄賂,其中:

- 計算能量費:用於處理和驗證交易的計算資源。

- 帶寬費:用於在區塊鏈網路中傳播交易數據。

用戶在頻寬或能量不足時需燒毀 TRX 支付交易資源,促進 TRX 通縮。

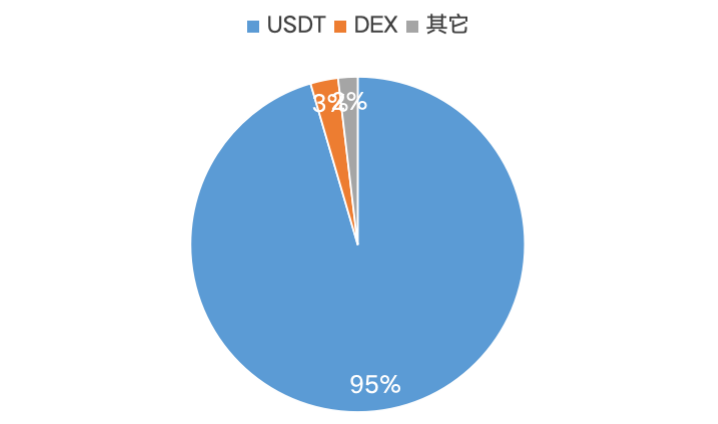

圖 3-1 數據表明,自 2021 年 10 月 29 日起,TRX 流通量呈現持續通縮趨勢。 這一現象主要歸因於 USDT 在 Tron 網路上的廣泛應用及其交易量的顯著增長。 穩定幣轉帳活動的持續擴張為 TRX 的通縮機制提供了強有力的支撐,為 TRX 的經濟模型可持續性提供了保證。

圖 3-2 顯示,2024 年 7 月 22 日數據為例,USDT 轉帳佔 Tron 鏈上活動的 94.51%,凸顯其在 Tron 生態系統中的絕對主導地位。 Tron 鏈的設計優勢,包括固定 1U 的低廉轉帳費用(不受金額影響)、3 秒的快速出塊時間(相比 Ethereum 的 16 秒),以及無需額外支付優先費用,使其在鏈上支付領域具有顯著競爭優勢。 這些特性不僅滿足了市場對高效、低成本支付解決方案的需求,也驗證了 Tron 作為支付公鏈的初始定位。 Tron 的這些優勢特性有效吸引了大量使用者,尤其是在穩定幣轉賬場景中,從而推動了鏈上活動的持續增長,鞏固了其在數位支付基礎設施中的關鍵地位。

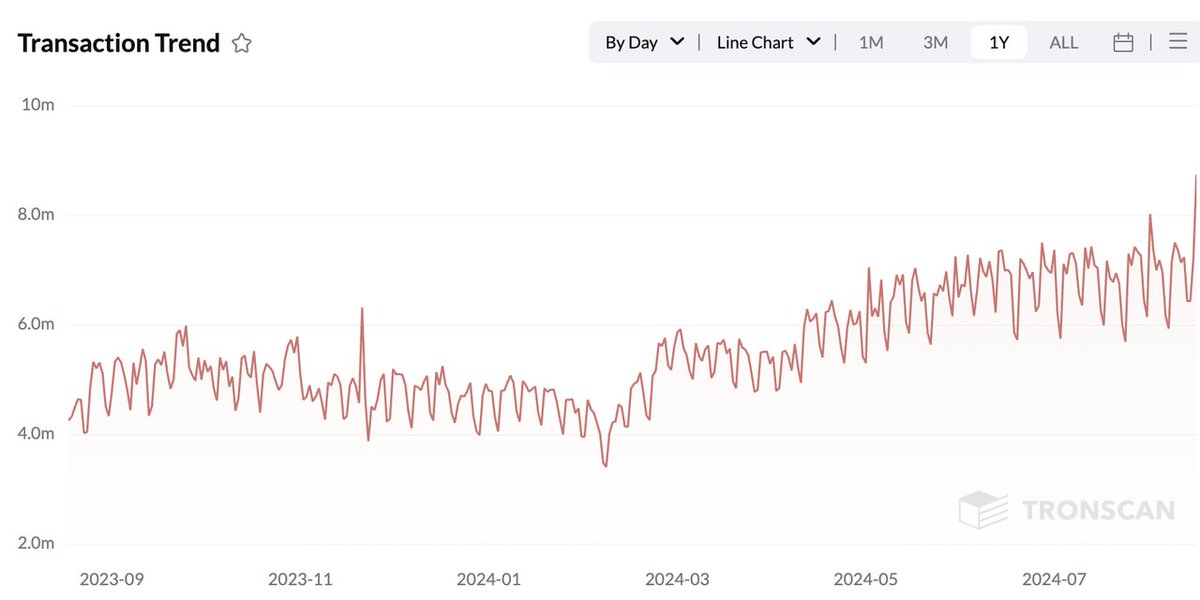

Tron 網路上的每日交易數量呈現出強勁的增長趨勢,特別是 2024 年以來,增長更為明顯。 這可能反映了 Tron 生態系統的擴張、用戶採用率的提高。 在 2024 年 7 月至 8 月期間,交易量達到了新高,多次突破 8 百萬筆,最高點接近 9 百萬筆。 這得益於 Meme 代幣炒作熱潮開始延伸至 Tron 公鏈。

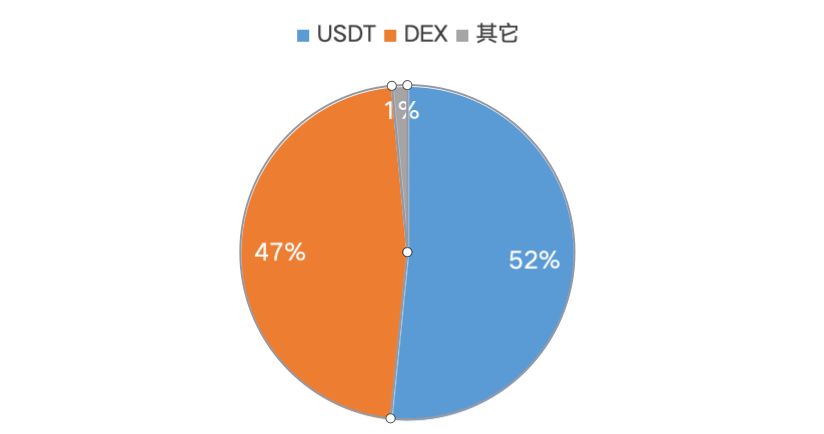

2024 年 8 月,Tron 創始人孫宇晨戰略性宣布進軍 Meme 賽道,此舉迅速吸引了大量 Meme 專案入駐 Tron 生態系統。 數據顯示,截至 8 月 20 日,Tron 鏈上能量消耗結構發生顯著變化:USDT 轉帳佔比雖仍居首位,但佔比已降至 52%,而去中心化交易所(DEX)活動佔比則從先前的 3% 激增至 47%。 這一數據變動有力證實了 Meme 專案的大規模入駐為 Tron 帶來了短期內鏈上活動的顯著增長,反映出孫宇晨的戰略部署初見成效,同時也預示著 Tron 生態系統可能正在經歷結構性轉變。

儘管 USDT 轉帳在整體生態中的佔比顯著下降,其實際能量消耗卻保持穩定,維持在 80B-90B 區間。 這一現象表明,儘管 Meme 專案的引入大幅增加了鏈上活動,但並未實質性影響 Tron 生態的核心業務——USDT 轉帳。 這不僅凸顯了 USDT 轉帳作為用戶剛性需求的重要性,也印證了其作為 Tron 生態基石的地位。 此觀察結果進一步暗示,即便未來 Meme 幣熱潮可能退卻,Tron 生態系統的基本運營和穩定性預計將不會受到顯著衝擊。 這種結構性韌性為 Tron 的長期發展提供了強有力的支撐。

儘管 Tron 鏈上手續費收入高度集中於 USDT 轉帳,但這種集中反映了使用者對穩定幣轉帳的剛性需求,加之巨額的穩定幣轉帳收入,不僅凸顯了使用者對 Tron 網路的高度依賴,也印證了 Tron 生態系統 Gas 費收入結構的健康性和可持續性。

總結

本報告深入分析了 Ethereum、Solana 和 Tron 三大公鏈的收入構成及其可持續性,得出以下關鍵結論:

Ethereum:展現最均衡、可持續的發展模式

- 收入來源多元化😀 eFi(60%)、ETH 轉帳(12%)、MEV(8%)和 NFT(8%)等多個領域均衡發展。

- 生態系統健康😀 EX、穩定幣轉帳等核心應用佔比合理,反映了真實、持續的使用者需求。

- 創新與升級:EIP-1559 等升級優化了收費機制,通過 ETH 銷毀創造長期價值。

- 長期潛力:多元化的應用場景和持續的技術創新為 Ethereum 提供了強勁的長期發展動力。

Solana:高速增長但面臨可持續性挑戰

- 收入高度集中😀 EX 活動佔 86%,其中 Meme 幣交易貢獻超過 55% 的 Gas 費。

- MEV 使用普遍:82.45% 的交易使用 MEV,反映高投機性環境。

- 使用者成本高昂:Meme 幣玩家每月損失估計達 1.1 億美元,年化 13 億美元。

- 可持續性風險:過度依賴 Meme 幣交易的模式難以長期維繫,需要戰略性調整。

Tron:專注支付領域,展現獨特優勢

- 穩定幣主導:USDT 轉帳佔鏈上活動的 94.51%,反映其在支付領域的強勢地位。

- 技術優勢明顯:低費用、快速確認和固定手續費模式適合大規模支付應用。

- 結構性韌性:即使在 Meme 幣熱潮中,核心 USDT 轉帳業務保持穩定。

- 長期可持續性:基於剛性需求的穩定幣轉帳為 Tron 提供了可靠的長期收入來源。

綜合評估

Ethereum 憑藉其多元化的生態系統和持續的技術創新,展現出最強的長期可持續性。

Solana 雖然增長迅速,但過度依賴 Meme 幣交易的模式存在重大風險,需要戰略性轉型以確保長期發展。

Tron 透過專注於支付領域,特別是穩定幣轉帳,建立了獨特的市場地位和可持續的收入模式。

免責聲明:作為區塊鏈資訊平臺,本站所發佈文章僅代表作者及嘉賓個人觀點,與 Web3Caff 立場無關。 文章內的資訊僅供參考,均不構成任何投資建議及要約,並請您遵守所在國家或地區的相關法律法規。