以太坊生态"王炸"明牌,已诞生 100 亿美金 TVL 独角兽

——原用标题

作者:Day

出品:白话区块链(ID:hellobtc)

封面:Photo by Shubham’s Web3 on Unsplash

随着以太坊转 PoS 经过一年多的发展,以太坊链的质押赛道也逐渐衍变成千亿市值的赛道,截止目前,以太坊锁仓量达到 4180 万枚,占比超 35%,而锁仓量的上升,让以太坊上涨变得更加容易。

另外,近期质押相关项目不断冒出,TVL 数亿甚至数十亿美元的项目开始出现,像 BN、a16z 等顶级机构也开始广撒网,进一步导致质押项目扎堆出现,而普通投资者,为了项目方的 Airdrop 预期,也会积极参与质押。今天,白话来给大家梳理下近期热度较高的一些质押项目。

加密项目治理 Token 分发的演进

区块链行业发展至今,已经历经好几轮牛熊交替,虽然每轮都会冒出新叙事、新的玩法,但其中却有一些相似的地方。为了更好的理解质押,以及其为什么能火起来,我们先来了解下这个行业出现了哪些资产发行方式:

区块生产 —— 代表项目:比特币、以太坊

任何人在维护区块链网络安全以及去中心化的同时,获得 Token 奖励,随着行业的发展,门槛逐渐变高,区块生产也逐渐成为一种产业。

公开出售 —— 代表项目:EOS、BTT

最初 “简单粗暴” 的直接出售筹码,也是随着行业发展,衍生出不同的模式,门槛不断加高,比如需要有项目方指定的 Token 才能获得资格和筹码。

流动性挖矿 —— 代表项目:Uniswap

用户通过提供流动性来获得 Token 奖励,可以说目前链上交易能有如今的发展,与此机制息息相关。早期很多项目方将其作为筹码分发的主要手段,筹码过于分散,导致 Token 价格波动极大,很容易出现死亡螺旋,项目直接死掉,目前只是作为交易市场的辅助手段。

Airdrop —— 代表项目:Uniswap dydx

根据用户参与应用的不同程度免费分发 Token 作为奖励,早期区块链用户较少,作为使用其产品一种奖励,现在逐渐发展为吸引用户使用其产品,反向给项目方提供业务数据的一种方式,并且出现了 “反撸” 这个词。

铭文 —— 代表项目:ORDI、Sats

多数项目 Token 属于 100% 释放,任何人都可参与,完全处于公平分发,随着整个赛道变热,开始内卷,最大获利方变为比特币矿工。

质押(积分)—— 代表项目:friend tech、blast

质押,只需将主流的加密资产参与质押(增加项目方 TVL 相关数据),在获得质押收益的同时,可以获得项目方积分(作为后续 Token 分发凭证),因为 Airdrop 预期的存在(有机构投资的项目更受欢迎的原因),仅仅只是占用资金,风险相对较小,属于白嫖,并且积分的分发具有即时性的特点,使得大家更乐于参与。

刚开始时,质押只集中在以太坊的节点质押,只是为了赚取年华收益,但发展到现在,不再局限以太坊那点利息,其他项目也开始模仿,只要有积分拿,项目不错,大家也会适当参与,目前,积分已经是吸引用户使用其产品的重要手段之一,但对于用户来说就不那么美好了,各种各样的交互任务,存在被项目方持续 PUA 的可能。

可以看出,由于区块链的特性,行业内的筹码分发方式,尤其那些短期引领行业发展的方式,是低门槛、易于参与的。

质押赛道热点项目盘点

质押项目,最重要的一点当然是安全性:项目方背景清晰可靠、有机构背书、跑路风险低,不然就变成 “你惦记别人利润,别人惦记你本金”。

目前主要从以下个三个方向来考虑:

资金量:当前项目质押资金量多少,资金量大意味着参与人多,相对安全;

机构背书:是否有顶级机构加持,有机构加持相对会有一定的保障;

团队背景:项目方的成员是否公开,是否做过其他知名项目。

- EigenLayer

EigenLayer 是一个基于以太坊的 Restake 协议,主要服务包括 LSD 资产的 Restake、节点运营和 AVS 服务 (主动验证服务),旨在提供加密经济中的安全性和奖励机制。它允许用户重新质押原生 ETH、LSDETH 和 LP Token,为第三方项目提供了一个安全的平台,使其能够在享受以太坊主网的安全性的同时获得更多的奖励,总体目标是促进整个生态系统的发展。

TVL:119 亿美元

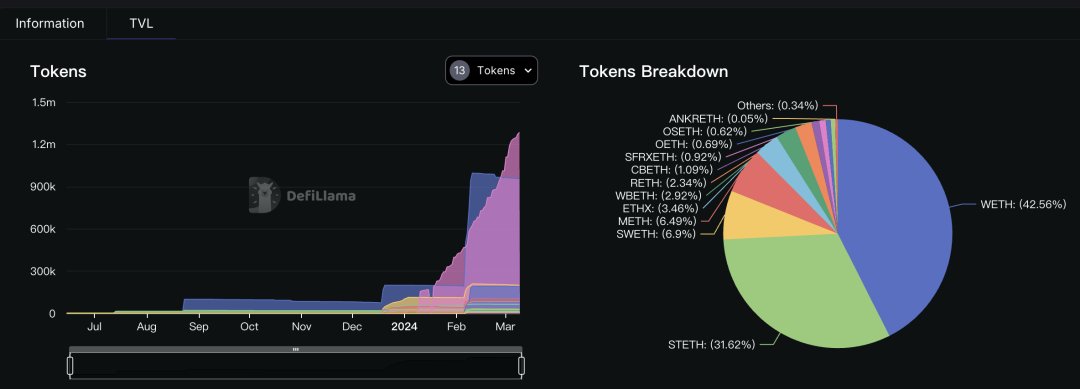

据 Defillama 数据,截止 3 月 10 日,EigenLayer 总 TVL 为 119 亿美元(下图左边红色区域),金库中占比前三的 ETH 及其衍生品分别为:WETH(42.56%)、STETH(31.62%)、SWETH(6.9%),可以看出,EigenLayer 质押资产都是与以太坊相关,完全服务于以太坊。

投资机构:

目前共完成四轮融资,投资机构有 a16z、Coinbase Ventures、Polychain Capital 等,其中 a16z 在今年 2 月 22 日,向其投资 1 亿美元。

- Merlin Chain

Merlin Chain 是一个整合了 ZK-Rollup 网络、去中心化预言机和链上 BTC 防欺诈模块的比特币 L2 解决方案。Merlin Chain 的目标是提高比特币交易的效率和可扩展性,使比特币生态系统更加活跃。

Merlin Chain 背后团队是 Bitmap Tech,已经成功推出了一系列具有高价值的 NFT 资产,包括 Bitmaps、Goosinals NFT 以及 BRC-420 蓝盒子等比特币 NFT,且在去年均有不错的表现。

投资机构:

今年 2 月,Merlin Chain 背后团队 Bitmap Tech 获得 ABCDE、OKX Ventures 的投资,具体金额未知。

TVL:30 亿美元

官推数据显示,截止 3 月 2 日,Merlin Chain 主网上线 23 天,TVL 就突破 30 亿美元,其中 Bitcoin 占比 58%、Ordinals 占比 33% ,项目方比较注重社区声音以及与比特币生态之间的合作。

- Blast

Blast 是由 Blur 团队推出的一个基于以太坊的 L2,旨在为用户提供原生收益功能。它是第一个将原生收益纳入其设计的 L2 网络,让用户的资产在 Blast 上获得增值。Blast 通过在以太坊上进行质押和实物资产(RWA)协议来产生收益。相比其他 L2 链上的利率为 0%,Blast 为存入的 ETH 提供 4% 左右的利率。Blast 的目标是让 L2 网络具备收益能力,用户存入资产后,Blast 会定期发放收益。

Blast 主打口号是 “可以帮您赚钱的 L2 网络”。用户将资金存入 Blast 的 L2 网络,然后 Blast 将这笔资金在以太坊的 Layer1 进行质押,通常是通过 Lido 进行质押。然后,Blast 将获得的利息返回给用户,实现所谓的 “赚钱”。与用户直接使用 Lido 进行质押相比,使用 Blast 还可以获得一些额外的 Blast 积分。

TVL:28.6 亿美元

官网显示,截止 3 月 9 日,Blast TVL 28.6 亿美元,总用户数 42 万。

投资机构:

2023 年 11 月 Blast 2000 万美元融资,由 Paradigm、Lido 战略顾问 Hasu、The Block CEO 等参投。

- ether.fi

ether.fi 是一个去中心化的非托管质押协议,用户可以在该平台上质押他们的以太坊(ETH)并获得相应的流动性质押 Token(eETH)。这些质押 Token 可用于参与 DeFi 活动,并产生额外的收益。它的主要特点是让质押者可以控制自己的密钥,从而确保了资金的安全。Ether.fi 还创建了一个节点服务市场,允许用户注册节点并提供基础设施服务。这进一步促进了去中心化,增加了质押者和节点运营商的选择和灵活性。近期 ETHFI 已经发 Token,因为孙哥的原因,被大家诟病为大户提款机。

TVL:22 亿美元

Defillama 数据显示,截止 3 月 10 日,ether.fi TVL 达 22 亿美元。

投资机构:

完成 2 轮融资,总共融资 3200 万美元,由 Bankless VC、OKX Ventures、Consensys、BitMex 创始人 Arthur Hayes 等参投。

- Puffer

Puffer 是基于 EigenLayer 构建的无需许可的原生流动性再质押协议,它的目标是为节点运营者(NoOps)、再质押运营者(ReOps)和 ETH 质押者提供服务。

在 Puffer 中,节点运营者扮演着重要角色,他们可以以低成本参与节点验证和 AVSs 的运行。Puffer 采用了独特的抗罚没技术,使得节点能够安全地参与验证过程,并积累 PoS 奖励。同时,节点还可以通过 AVSs 的运行获得再质押奖励,增加他们的收益。Puffer 的设计旨在提供更加灵活和高效的流动性再质押过程。

TVL:14 亿美元

据官网数据,截止 3 月 10 日,TVL 达 14 亿美元,已产生 80 亿 Puffer 积分、2.4 亿 Eigenlayer 积分以及超 3.3% 的综合 APY。

投资机构:

完成三轮融资,早期获得以太坊基金会的拨款,后由 Bankless Ventures、Animoca Venture 以及 Eigen Layer 创始人、神鱼、Coinbase 质押业务主管等众多 KOL 参与投资, 今年最新一轮融资由 Binance Lab 投资,Puffer 短期内 TVL 的飙升与 Binance Labs 的投资密切相关。

- Renzo

Renzo 是 EigenLayer 上的原生再质押协议,引入了一种叫做 ezETH 的流动性再质押 Token。用户可以将以太坊或 EigenLayer 的 Token 存入 Renzo 来铸造 ezETH Token。这样的操作使用户能够参与流动性再质押,并将 ezETH 用于其他 DeFi 协议以获取更多收益。

Renzo 的目标是降低用户参与的门槛,让他们能够轻松地参与 EigenLayer 生态系统的流动性再质押。

TVL:9 亿美元

Defillama 数据显示,截止 3 月 10 日,Renzo TVL 突破 9 亿美元

投资机构:

目前完成两轮融资,由 OKX Ventures、Binance Labs 等机构参投。

- Ethena

Ethena 是基于以太坊的合成美元(USDe)协议,旨在提供加密原生解决方案,通过 Delta 对冲和互联网债券等策略来创建稳定的合成美元 USDe,并为用户提供收益机会。

Ethena USDe 通过两种主要策略产生其 USD 价值和收益:

利用 stETH 及其固有收益;

采取 ETH 空头头寸以平衡 Delta,并利用永续/期货资金率。

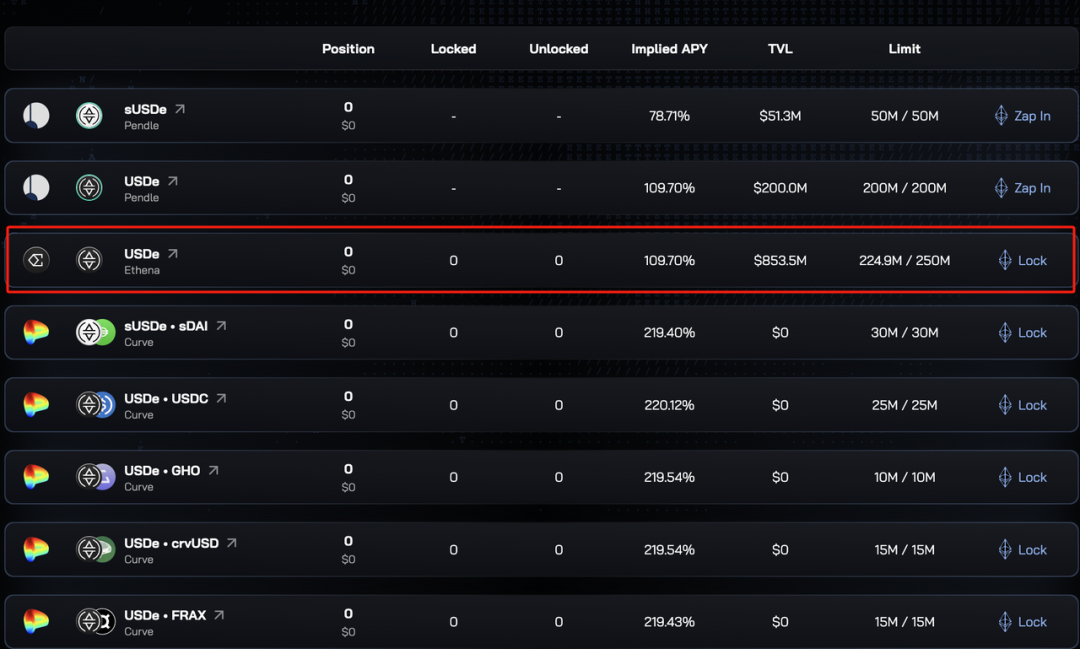

官网数据显示,目前 USDe 年年化 109%。

TVL:8.5 亿美元

官网数据显示,截止 3 月 10 日,USDe 池 TVL 达 8.5 亿美元

投资机构:

完成 2 轮融资,总融资 2000 万美元,投资机构有 Dragonfly、PayPal Ventures、Binance Labs、OKX 等。

- Babylon

Babylon 是一个基于 Cosmos SDK 开发的 Layer1,目标是将比特币的安全性扩展到更多的去中心化应用(DApp)和区块链网络。为了实现这一目标,Babylon 引入了 BTC 资产,并允许用户将比特币质押在 Babylon 网络上,并获得相应的奖励。

Babylon 利用了比特币的一些核心特性来增强安全性:

首先,它使用比特币的时间戳服务,确保 Babylon 网络的时间戳与比特币网络保持同步,提供更高的安全性和可靠性;

其次,Babylon 利用比特币的区块空间,将比特币的安全性扩展到其他基于权益证明机制的区块链网络,从而形成一个更加统一和强大的生态系统;

最后,Babylon 将比特币作为资产价值的基准,实现与比特币的互操作性,使得比特币在 Babylon 网络中的质押和流动性更加便捷。

前几天测试网刚结束,主网还没上线,所以没有 TVL 相关数据,但作为比特币生态的质押项目,有 EigenLayer 珠玉在前,所以值得重点关注。

投资机构:

目前完成两轮融资,第一轮融资 1800 万美金,第二轮未知,投资机构有 Binance Lab、Polychain Capital、ABCDE Capital、Polygon、OKX Ventures 等。

小结

以上便是质押赛道目前热门项目的盘点,需要注意的是,虽然大多项目有各种光环加持,但并不代表不会携款跑路,所以在参与前还是要注意风险,做好调研。

免责声明:作为区块链信息平台,本站所发布文章仅代表作者及嘉宾个人观点,与 Web3Caff 立场无关。文章内的信息仅供参考,均不构成任何投资建议及要约,并请您遵守所在国家或地区的相关法律法规。