BTC 突破 47000 美元,今年新高。

作者:Weilin

编辑:文刀

美东时间 1 月 8 日上午 8 点(北京时间 1 月 8 日晚 8 点)是美国证券交易委员会(SEC)规定的现货比特币 ETF 申请文件提交截止时间,除 Hashdex 外,其余 10 家主要的申请方均已提交了最终版本的 S-1 文件(Grayscale 为 S-3),这是 ETF 申请过程中重要的信息披露流程。

通过与否只待 SEC 给出最终答复。尽管这个备受瞩目的 ETF 还没落锤,但几家申请商先打起了费率战。

根据更新文件,贝莱德的 “弹性政策” 给对方来了个措手不及,其 iShare Bitcoin Trust 费率为 “前 12 个月或前 50 亿美元 0.20%,之后 0.30%”,灵活性令之在上市后具备低费率优势。费率明牌后,ARK 快速将这个数据从 0.80% 调整到 0.25%。

另一个战场是比特币的价格,受各种 ETF 消息影响,BTC 在最近一周起起落落。1 月 2 日突破 45800 美元,次日一度下挫至 42200 美元,随后几日再 42000 美元至 43000 美元反复盘整,1 月 9 日凌晨,比特币突破 46000 美元后上探至 47000 美元。

在动辄 10% 的振幅里,加密资产的市场情绪被 ETF 的消息反复摩擦,整个市场都在观望 1 月 10 日这个关键节点。按照此前申请周期表,SEC 需要在这一天对 ARK 21Shares 的申请做出最后一轮的答复。

此前有分析师预测,SEC 如果批复 “通过”,这些现货比特币 ETF 很可能一次性都获批。预测准否,SEC 将在美东时间 1 月 10 日揭晓答案。

市场情绪反复遭消息面摩擦

如果按照美东时间,距离 SEC 对现货比特币 ETF 申请者 ARK 的答复截止日已经不到 48 小时。

在这之前的一周里,由比特币领衔的加密资产市场因价格波动反复摩擦着投资者的神经,BTC 在 7 日内从 45800 美元上方一度跳水至 40000 美元,然后在这之间不断横跳。

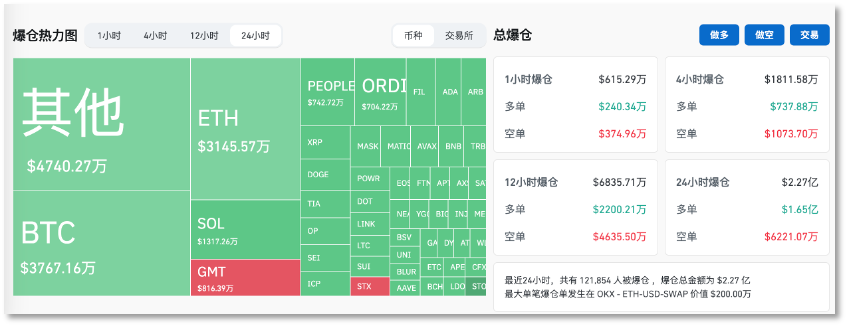

高波动也引发了期货合约市场的爆仓。

根据 Coinglass 数据,北京时间 1 月 9 日凌晨,整个市场期货合约 24 小时爆仓总额达到 2.27 亿,BTC 市场爆仓总额为 3767.16 万美元,ETH 市场为 3145.57 万美元,而其他山寨币市场的爆仓总额更可怖,为 4740.22 万美元。

影响市场情绪最大的因素莫过于现货比特币 ETF 的消息面。

从新年开始,预测 SEC“通过” 或 “不通过” 的各种知情人士不断出现在消息市,而 “通过派” 则在日期上做起文章,终点一会画在了上周末,一会儿又画在了这周工作日,更有消息连日期和星期几都没对齐便在市场疯传;“唱衰派” 则干脆说 “一个都不会通过”。

市场情绪的变化已经引起 SEC 的注意。1 月 6 日,SEC 投资者教育和宣传办公室发文《拒绝 FOMO》,提醒散户投资者注意加密资产的风险,包括对 meme 币、加密货币和 NFT。紧接着,针对这篇文章的解读又来了,论调仍然是预测通过与否。

与其听消息,不如紧跟美国法律要求下的各方时间表和规定动作。

按照此前申请周期表,SEC 对 ARK 21Shares 的申请做出最后一轮答复的截止日期是 1 月 10 日,这也是为什么加密资产市场人群在等待这一天的原因。而包括贝莱德在内的其余 7 家的最后答复期在今年 3 月;Global X 则在 4 月,最晚的是 Hashdex 和 Franklin 公司,均在 5 月份。

根据申请流程,在现货比特币 ETF 开始交易前,须满足两个技术要求。

首先,SEC 须签署 ETF 上市交易所提交的 19b-4 文件,即证券交易所规则变更提案,文件是由受监管的交易所等自律组织(SROs)用于向 SEC 记录规则变更的表格。提交文件时,这些交易所必须向 SEC 证明新规则的合理性,包括支持公平交易市场,提供投资者保护和必要的监督程序。

目前,11 家现货比特币 ETF 的申请者及它们要登陆的交易所都已经完成了这项工作。

其次,SEC 须批准相关的 S-1 文件,即潜在发行人的注册申请,包含基本业务和财务信息,该文件的截止日期是美东时间 1 月 8 日上午 8 时。

去年年底,各申请者与 SEC 就 S-1 的会就开了超过 20 次,绝大多数申请者在 12 月完成了 S-1 表格的完善,其中的重要一项是用现金赎回模式替代实物赎回模式,以使得现货比特币 ETF 更能满足监管要求。

目前,10 家主要的申请方均已提交了更新版本的 S-1 文件,比较意外的是 Hashdex,该公司似乎没有赶上截止时间,批复可能会延期,而 Grayscale 因产品变更,需要提交的文件为 S-3。

接下来,19b-4 文件和 S-1 文件将由 SEC 的两个不同部门进行审核,其中企业财务部门负责审查 S-1,而 SEC 交易与市场部门负责审查 19b-4。如果两个文件均获得批准,按照过去惯例,ETF 的正式交易将在批准后的下一个工作日开启。

申请商打起费率战

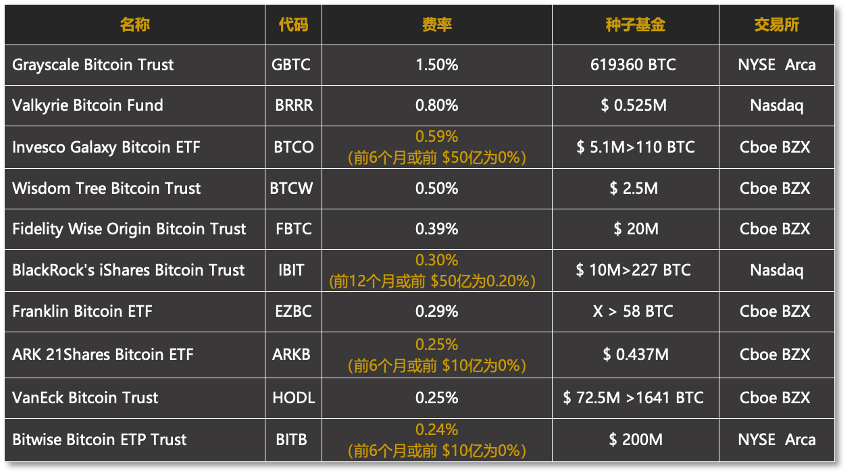

随着 S-1 文件提交的终止,各家申请商各的 ETF 产品交易费率及种子基金等信息也浮出水面,而交易费率更是成了发行商的竞争战场。

根据最新的 S-1 文件,贝莱德的费率采取了弹性制,“前 12 个月或前 50 亿美元为 0.20%,之后为 0.30%”,这费率不仅比分析师此前预测得更低,还妥妥打击了市场对手。

除了贝莱德,Invesco、ARK、Bitwise 目前设计了在一定周期或一定总交易额内的低费率,而 ARK/21Shares 此前费率为 0.80%,看到对手的竞争优势后宣布调整为 0.25%,且打出在交易的 “前 6 个月或前 10 亿美元” 为 0 费率。

在彭博社高级分析师埃里克·巴尔楚纳斯(Eric Balchunas)看来,比特币 ETF 产品之间的费用差异不会对各发行商的竞争力和市场规模带来太大的影响,“投资顾问更关注常规费用,因为他们是长期投资者。鉴于所有这些 ETF 都在做同样的事,或许在其他条件相等的情况下,费率会带来影响。”

从种子基金上看,各申请商初始吸引到的规模也不尽相同。种子基金是允许 ETF 启动并开始交易的初始投资,它是构成 ETF 基础的发行单元,方便 ETF 股份在公开市场上供投资者交易。

目前,除了比特币早期的机构囤积户灰度(Grayscale)外,Bitwise 是已知的种子基金规模最大的申请者。12 月 29 日,该公司披露,有买家计划购买 2 亿美元的份额以作为种子基金,这一金额比 VanEck 的 7250 万美元还高。

最新消息显示,美国的加密资产对冲基金 Pantera Capital 计划向潜在的 Bitwise Bitcoin ETP Trust 投资 2 亿美元,这家对冲基金公司很有可能就是此前 Bitwise 暗示的买家。

从种子基金的体量看,除灰度外这样的老玩家外,比特币现货 ETF 初始的资金量也不过 3 亿多美元左右,尚不及主流加密资产交易所的单日成交额,至于这个市场能吸引多少新资金入场,有分析师将之黄金 ETF 作对比。截至目前,美国市场的黄金 ETF 总资产为 1147 亿美元。

现货比特币 ETF 在美国的批准仍存在一定的变数,但随着 S-1 文件中的信息越来越多地传向市场,BTC 的价格再次冲高,1 月 9 日凌晨,交易所 Binance 数据显示,BTC 一度飚至 47248 美元,突破前高,创今年新高。

免责声明:作为区块链信息平台,本站所发布文章仅代表作者及嘉宾个人观点,与 Web3Caff 立场无关。文章内的信息仅供参考,均不构成任何投资建议及要约,并请您遵守所在国家或地区的相关法律法规。