比特币现货 ETF 的批准即将改变投资格局。

作者:dt

编辑:Lisa

封面:Photo by Shubham Dhage on Unsplash

比特币现货 ETF 是近期加密货币圈子最热门的炒作话题,随着灰度(Grayscale Investments)与美国证券交易委员会(SEC)就比特币现货 ETF 的诉讼落幕,最终 SEC 放弃上诉灰度取得了胜利,SEC 无法再用之前拒绝的那些理由来阻挡比特币现货 ETF 的批准;而另一个刺激市场表现的消息是资管巨头贝莱德(BlackRock)子公司 iShares 比特币信托(IBTC)已在 DTCC(美国证券集中保管结算公司)的合格文件中显示上线,尽管后来证实此文件早在八月早已存在并且存在作业缺失须更正内容,但受这些消息刺激比特币已从十月至今上涨了超过 25% ,种种迹象似乎表明了比特币现货 ETF 的批准上市只是时间的问题。

而本周的 CryptoSnap 周报 Dr.DODO 将为大家讲解比特币现货 ETF 为何重要?以及其代表的意义为何?

为何比特币现货 ETF 是更佳解?

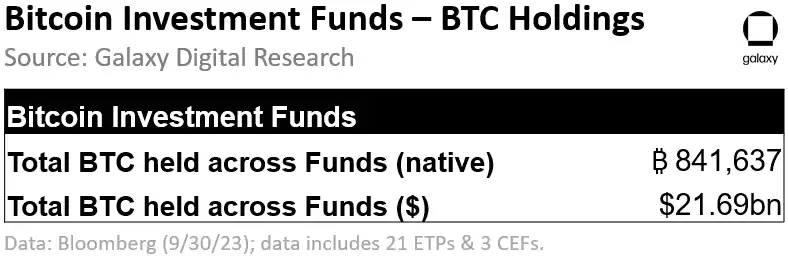

根据 Galaxy Research 的统计截止 9/30 ,全球的金融市场中已经有多种不同的比特币的投资产品(包括 ETPs 和封闭式基金)总计共持有约 842,000 BTC(约 217 亿美元)。然而现有的比特币投资产品对投资者来说存在很多缺点,例如高费用、低流动性和跟踪误差,而且这些产品对许多投资者来说是不可接触的。比特币现货 ETF 的出现可以为投资者提供更低的费用、更好的流动性和价格跟踪效率,同时还可能满足监管机构对于监管和破产保护等方面的更严格要求,提供许多传统市场的投资人更方便的一种资产配置方法。

比特币现货 ETF 可以通过正规渠道为更多的投资者(包括零售和机构投资者)提供接触比特币的机会,同时还可以通过更多的投资渠道进行分销。通过 ETF,财务顾问可以开始为他们的客户推荐投资比特币,同时还可以吸引持有大量财富的老年人群体,这些投资者熟知传统股票市场的运作方式但对于加密货币市场的知识不足,比特币以 ETF 的形式上市正好能符合他们的需求。

目前已提交 SEC 申请的八支比特币现货 ETF:

比特币现货 ETF 与期货 ETF 的差异 ?

这时候肯定有许多人心中有这么一个疑问,比特币现货 ETF 与期货 ETF 究竟差在哪?市场上不是早已批准了比特币期货 ETF 吗?

目前单就美国市场早已有了许多比特币期货 ETF 的产品包括 ProShares 比特币战略 ETF(BITO)、VanEck 比特币战略 ETF(XBTF)和 Fidelity 比特币战略 ETF(FBTC)等,但市场仍对于现货 ETF 的批准有着相当大的反应,原因便是因为仅管现货 ETF 和期货 ETF 在价格波动上非常相似,都能为投资者提供比特币的市场曝险。然而,从产品层面来看,期货 ETF 的费率通常会更高,操作更为繁琐。从心理层面来说,配置现货 ETF 意味着投资者真正持有了比特币,而配置期货 ETF 更像是短期投机。

比特币现货 ETF 和期货 ETF 的最主要区别可以分成以下四点:

- 资产持有:现货 ETF 直接持有比特币,而期货 ETF 通过购买比特币期货合约来追踪比特币价格。

- 费用结构:期货 ETF 通常会有较高的费用,因为它们需要管理期货合约,而现货 ETF 的费用可能较低。

- 价格追踪效率:现货 ETF 通常能够更准确地追踪比特币的价格,而期货 ETF 可能会受到期货市场的影响,导致价格追踪存在一定的偏差。

- 流动性:现货 ETF 可能会提供较高的流动性,因为它们直接持有比特币,而期货 ETF 的流动性可能受到期货市场的限制。

带来的市场反应

仅管现货 ETF 的批准目前还没有明确的时间表,但比特币价格已经从年初至今呈现了翻倍的走势,在这以叙事为主的市场,价格领跑新闻是常有的事。

倘若接下来能够顺利的通过 ETF,对于比特币市场来说最重要的除了先前提到能吸引传统领域的投资者外,还有两大因素:第一提高流动性,现货 ETF 的推出可能会吸引更多的投资者进入市场,从而提高比特币的流动性;第二增加合法性和信任度,比特币长期被需多人认为是虚拟的没有真实价值的资产,但如果现货 ETF 获得监管机构的批准,这可能会增加市场对比特币的信任,从而提高其价格。

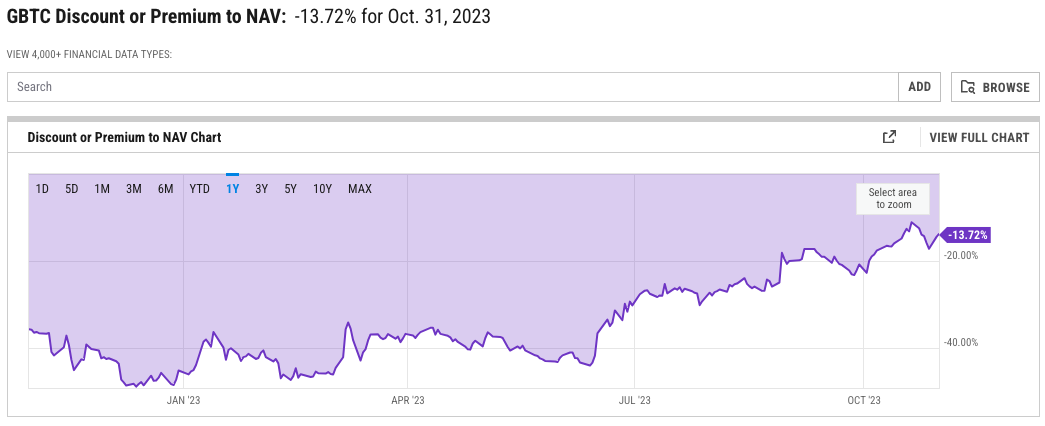

提到了比特币现货 ETF 便不得不提 GBTC。灰度比特币信托(GBTC)是 Grayscale Investments 管理的投资信托也是市面上最大的比特币投资产品之一,资产规模为约 200 亿美元,为投资者提供了一个比较传统和简单的方式来投资比特币,是在比特币 ETF 上市之前传统市场投资客想要投资比特币的一种替代品。但由于其信托的属性并没有赎回的机制,长期与比特币现货存在相当高的价格溢价。2020 年牛市最高曾达到 +40% 的溢价而在去年许多机构崩盘之时最低曾到 -50% 的溢价。而随着灰度的诉讼结束,GBTC 转换成现货 ETF 的机率大大上升,GBTC 的价格也随着年初 -45% 的溢价不断上升至今 -13%,而价格也从年初的 8 美元上升至今 26 美元,可以说是传统金融市场这一年来最表现最好的投资标的之一。

笔者观点

作者认为现货 ETF 的消息绝对是个好消息,毕竟对于身处这个行业的我们或多或少都是对比特币有所憧憬的人,比特币要能够被更多人所接纳,成为一个更多投资客资产配置的一环,ETF 这条路绝对是必经之路。

但论现货 ETF 对于比特币短期来说真有那么大的吸引力吗?作者的观点是否定的。如果期货 ETF 上市至今没有拉盘效果,那么现货 ETF 上市后为什么就会有拉盘效果呢?那些精明的机构真的只接受现货 ETF 不接受期货 ETF 吗?ETF 的经理人会等待到 SEC 通过核准才开始买入比特币吗?

当然长期来看能吸引更多人来加入这市场当然是件好事,但短期而言作者认为仍然是受到消息驱动而引起大家疯狂买入拉盘的因素,待现货 ETF 真实落地之后对于价格的影响必定不如现在受到所谓预期心理的影响。所以结论是跟着 FOMO 的同时也须注意其中的风险,消息正式落地之时很可能便是舞会音乐因为嘎然而止的时候。

免责声明:作为区块链信息平台,本站所发布文章仅代表作者及嘉宾个人观点,与 Web3Caff 立场无关。本文内容仅用于信息分享,均不构成任何投资建议及要约,并请您遵守所在国家或地区的相关法律法规。