本文探究了胖协议论的局限性、以及它如何影响加密投资组合的构建。

原文:Cracks in the Fat Protocol Theory, and its effect on crypto portfolio construction(Messy Problems)

撰文:Chia Jeng Yang

编译:angelilu

原用标题:奠定以太坊主导地位的胖协议理论,还是值得借鉴的价值捕获思维框架吗?

封面:Photo by Shubham Dhage on Unsplash

2016 年,Union Square Ventures 的 Joel Monegro 发表了一篇开创性论文,论述了加密协议如何能够比其上的 DApp 获得更多价值,换句话说,胖协议(Fat Protocols)理论指出,对于 DApp 层每捕获一美元的价值,协议层将能够捕获至少相同的一美元,甚至更多,因为 DApp 层所有交互都需要利用原生协议代币。

这篇论文对于确定加密货币的价值在哪里、投资者应该在哪里投资以及如何考虑应用程序层与协议层至关重要。可惜的是,由于最近的一系列事态发展,我们可以看到这篇论文中的观点承受着巨大的压力,我们将探索是否可以推翻胖协议论。理解这篇论文的重要性在于它会影响我们对在协议和 DApp 之间应该将投资重点分配到哪里。Delphi Research 的 Ashwath 指出,「胖协议理论的合理性是以太坊继续占据主导地位的关键。」

该理论衰落的主要驱动因素包括:

- 单链垄断减少:多链 DApps 或 DApp 品牌

- 夸大的网络效应:长期协议竞争导致费用降低

- Reffal 曲线:Roll-Up 减少总需求的作用

- L1 价值捕获的新思维框架:货币 vs 国家

为什么胖协议论是有价值的

胖协议论基于对协议和 DApp 之间交互的 3 个主要描述:

- 任何建立在协议之上的 DApp 都需要协议的原生代币来支持 DApp 内的任何交易

- 克隆 DApp 并吸引用户比克隆协议并吸引用户要容易得多,从而允许协议相对于 DApp 占据更具垄断性的竞争地位

- 因此,协议将比 DApp 捕获更多价值,因为协议的价值捕获将反映在 DApp 层处理的任何交易(价值创造)中,更不用说 DApp 本身将捕获的价值了

评估胖协议论的漏洞

LedgerPrime 的 Joel John 指出,当稳定币等资本密集型用例出现时,胖协议论的第一个漏洞出现了。随着像 Tether 这样的稳定币推动 ERC-20 代币的采用,ETH 的市值没有随着稳定币市值的上升那样成比例地上升,这表明协议/DApp 价值捕获之间的关系出现了根本性的断裂(至少对于稳定币)。

胖协议论的主要证明方式是,我们应该预期以太坊上的 DApp 市值只是以太坊本身市值的一小部分。若出现另一种情况将被描述为「Flippening」。(注,Flippening 可理解为大反转,加密货币社区成员用来形容 ETH 市值超越 BTC 的一种潜在状况。)

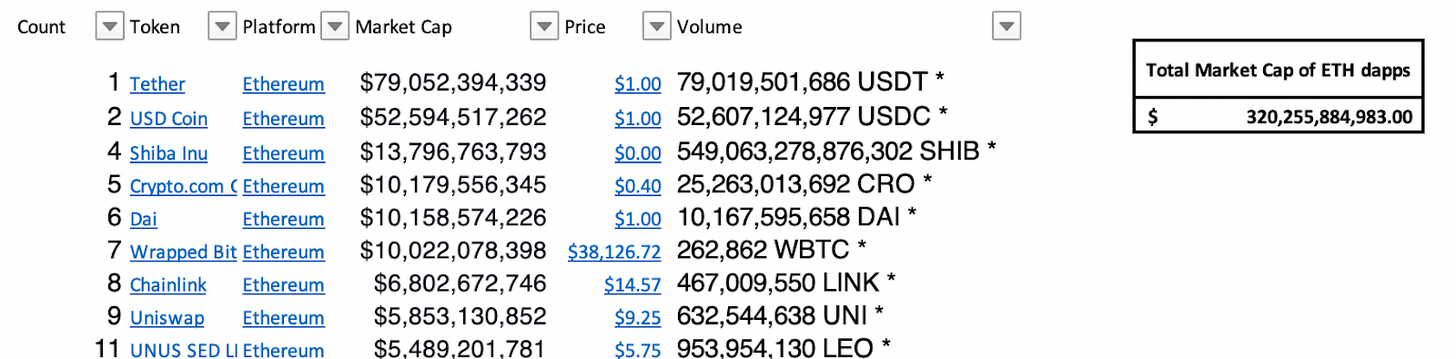

其思路是,DApp 估值中可能存在暂时的投机泡沫,但必须从根本上恢复到低于 ETH 的市值。然而,自从论文发表以来,我们已经看到多个长期实例,ERC-20 DApp 层市值自 2020 年、2021 年和今天的 2022 年(320b v 311b)以来超过了 ETH 的市值。

快照:通过将 2022 年 2 月 20 日 CoinMarketCap 上 308 个最大的 ERC-20 代币市值相加计算得出

一方面,可以说 DApp 市值「Flippening」,是 DApp 估值暂时投机泡沫的结果,我们应该预期 ETH 的市值长期恢复将高于其基础 DApp。另一方面,它可能反映了在一个成熟的加密货币生态系统中,DApp-产品-市场匹配度越来越高,这将进一步强调胖协议论。此外,可以说当前的分歧被低估了。与协议交互的中心化组织可能有助于协议开发,但不一定将其价值捕获反映在代币中。一个很好的例子是 OpenSea 或 Coinbase,这些组织获取的价值反映在其公司的股权价值中,而不是未发行的代币中。

夸大的网络效应:长期协议竞争导致费用降低

Joel 的论文是在一个对单链极简主义有压倒性情绪的时代写成的。协议似乎提供了难以复制的终极网络效应。我们今天看到,由于 ETH 的扩容性问题和一般的资本/财务激励措施,出现了一个强大的动机和楔子,使竞争性的、越来越专业化的协议出现。

协议层面获取价值的主要方式之一是通过协议在其促成的交易中获取的交易/Gas 费用。

跨链基础设施的出现有助于促进一个日益可持续的多链世界。协议竞争随后引发了降低协议费用的驱动力,即使存在价值捕获机制(参见 Solana 的免租费)。

多链 DApp 与分叉限制

建立在单一生态系统上的 DApp 限制了他们的用户群,鉴于多种竞争协议的流行,这种情况越来越不可持续。DApp 将越来越多地采用多宿主方式,即确保多个协议之间的原生互操作性,以防止「卡在」一个协议上。例如,增加的 ETH Gas 费导致 DApp 和加密货币持有者迁移到替代 L1,如 AVAX、SOL 等。DApp 看到这一趋势,能够通过提供多种集成服务于多个社区,从而使其产品/用户群多样化协议生态系统。基于 Polygon 和 AVAX 的 AAVE 就是这种现象的一个很好的例子。正如 Dragonfly Capital 所指出的,「币安智能链教会了大家:如果你不上线币安智能链,我们就会推出你的一个分叉,并拿走你本可以得到的收入」。

此外,人们越来越认识到 DApp 的品牌资产价值。Uniswap 扩展到像 AVAX 这样的另一条链很可能比 Polygon 上的第 3 方 Uniswap 分叉更成功,因为 Uniswap 能够利用现有的流动性、人才、资本、分销等。考虑到 Uniswap 之前建立的品牌资产(即使没有在 Polygon 上的经验),消费者也更有可能信任 Uniswap。

这些发展削弱了协议层垄断价值捕获的前提。

「但你提到了 ETH 上的像 Polygon 这样的 L2!」

L2 有助于解决 ETH 的一些关键限制,并保留 ETH 的交易量。但是,随着 L2 Rollup 并将大量交易合并到单个 L1 交易中,它将减少相同数量的交易所需的 ETH 数量。

一种说法是,与税收类似,较低的交易成本(税率)仍然可以产生更高的 ETH 总需求(税收),因为它有助于提高 DApp 开发/交易的速度。

创建上述内容,我将此理论称为协议价值捕获的 Reffal 曲线,以纪念我的经济学家老师 Reffal 先生。尽管我们讨论了与 ETH L2 及其对 L1 ETH 需求的影响有关的理论,但它也广泛适用于任何替代 L1 及其内部 Gas 政策。值得注意的是,Reffal 曲线,尤其是 B 点右侧的区域,在胖协议论中不可能存在,因为它假定了协议的垄断观点。在这里,B 右侧的曲线表示 DApp 分叉或用户切换到替代 L1 进行交易。

根据 Reffal 曲线,随着协议竞争的加剧和 L2 的 Gas 费用降低,我相信我们更有可能看到接近 A 点而不是 B 点的情况。以太坊极端主义者会不同意并认为我们将从 C 点走向更接近 B 点的情况,而多链世界的支持者可能会发现自己站在 A 点一边,因为替代 L1 能够以速度从 ETH 中夺走市场份额,如果他们认为加密货币的宏观趋势将推动交易量/需求远远超过现有能力所能满足的程度,他们也会相信 B 点。

从价格弹性反推,鉴于我们所知道的 ETH Gas 成本的价格弹性(由 Vitalik 在 2018 年计算)高于 1(即价格弹性,需求变化大于价格变化)。因此,Gas 价格的下降更有可能将我们推向 C 一侧,而不是 A 一侧。

我个人的看法是 A,因为我们在好的加密货币项目方面的瓶颈远远大于交易量,特别是考虑到基本上可以无限扩展的 alt-L1 的吞吐量。

货币 VS 国家

胖协议论辩论引起的最有用的批评之一是使用货币而不是 GDP 作为评估协议的手段。正如 Arca 的 Nick Hotz 所指出的,以美国为例,货币供应量约为 20 亿美元,而股权资本化为 50 亿美元,货币供应量与股权资本化的比例根据政府(第一层)为其公司(原生应用程序)提供的价值多少而变化。

重新构建协议价值的基本观点有助于更直观地理解协议,但也进一步削弱了胖协议论。

是因为如果我们将协议视为货币而不是 GDP,则底层区块链/货币的货币供应的总市值不一定需要超过 DApp 层的市值。

Nick Hotz 进一步指出,虽然胖协议论的观点非常有利可图并且领先于时代,但其成功的主要驱动力是由于缺乏替代的投资场所,以及应用程序本身缺乏吸引力,不一定从协议级别获取价值动态。鉴于自 2016 年 Joel 撰写胖协议论以来我们所看到的大量相对 DApp 产品与市场的契合度,胖协议论显示出其局限性。

为什么它对投资组合构建很重要

一方面,胖协议论从根本上说是正确的,即协议层面有更大的价值捕获,但我们看到了协议层面的价值捕获压缩。然而,无可争辩的是,即使在今天,表现最好的投资者也看到他们的回报来自协议而不是 DApp。例如,Solana 在 4 年后达到了 1000 亿美元的代币市值。

至少,我们可以得出结论,TVL/利用率的增长超过某个点并不会相应地增加协议价值。鉴于对垄断的单一协议世界的否定,这对于成熟协议的增长投资是否必然具有财务意义(在风险投资意义上)是一个有趣的现象。它的否定也增加了 DApp 层的价值捕获潜力,并增加了投资组合中 DApp 的曝光率。

胖协议论给我们留下了一些迄今为止经受住时间考验的原则,虽然我们可以期待投资新兴协议在短期内继续有利可图,但我们应该期待将更多的投资组合配置到 DApp 中,作为对冲协议竞争加剧的方法。自 2018 年以来,该理论的漏洞和局限性已经形成,并且受到发展的压力,例如增加 DApp 产品市场匹配度、多链竞争和被夸大的区块链网络效应,如 DApp:协议的市值比率所证明。然而,到目前为止,协议回报不言自明,表明短期/中期投资策略的一些稳健性,尽管我们不再相信其长期可行性。

感谢 Jose L Sampedro Mazon、Chiyoung Kim、Mike Giampapa 的想法/评论(想法并不意味着认可)。

免责声明:作为区块链信息平台,本站所发布文章仅代表作者及嘉宾个人观点,与 Web3Caff 立场无关。本文内容仅用于信息分享,均不构成任何投资建议及要约,并请您遵守所在国家或地区的相关法律法规。