明牌白马 LSDFi

作者:Day

出品:白话区块链(ID:hellobtc)

4 月份上海升级的完成使得质押的 ETH 可赎回,进而使 LSD 赛道变的完整起来。

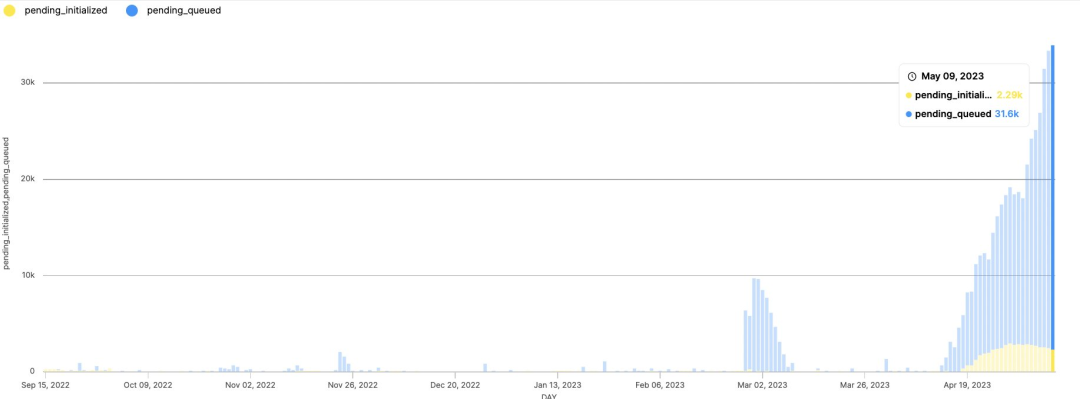

据 21Shares 研究分析师 Tom Wan 发推分析,以太坊信标链上的待定验证者数量已达到 3.345 万,创下历史新高,表明大量用户试图参与质押。同时,ETH 质押存款已超过提款,净质押余额约 43.5 万枚 ETH,质押收益也创下新高,达到 8%。

在上海升级后近一个月以来,以太坊质押提款中的 70% 来自 Kraken、Coinbase、Binance 等 CEX,并且其中有部分流入 Lido,SSV 等 LSD 协议当中。

虽然,LSD 相关概念的 Token 价格因为利好减弱而有所回落,但 LSD 赛道作为 23 年甚至下个牛市的主要叙事之一,以太坊质押规模为 331 亿美金,DeFi 市场总锁仓量 900 亿美金,质押市场规模为 DeFi 市场的 36.7%,LSD 赛道值得长期关注。

LSDFi ,作为 LSD 的基础上衍生出来的产品,随着 LSD 赛道的逐步完善以及市场规模的扩大,LSDFi 也将逐渐进入大家的视野。

目前 LSDFi 作为非常新的概念,没有像 LSD 那样经过市场检验,项目参差不齐,文中提到的项目只是为了方便大家了解相关赛道接下来的可能发展方向及应用。今天,我们来简单了解下 LSDFi 相关知识。本文只作为相关知识科普,不做投资建议。

什么是 LSD ?

要理解 LSDFi ,我们要先了解下 LSD 相关知识。

Liquid Staking Derivatives,简称 LSD,即流动性质押衍生品。用户通过联合质押方式质押 Token 换取凭证,LSD 代表了持有者的质押资产, 持有 LSD 不仅可以享受质押 Token 的好处,同时也能够参与衍生品交换。

这里以 ETH 为例,简单理解,用户拥有 ETH 资产,而 ETH 本身由于其 PoS 机制的原因,按 4% 左右的比例每年进行增发,用户可以将自己的 ETH 资产质押,来获得这部分增发的费用。在质押 ETH 后,会按 1:1 的比例给你一个新的凭证(如通过 Lido 质押 ETH 获得的 stETH),而这个凭证(stETH)的价值和你所质押 ETH 的价值相差不大,并且可以随意进行流通。

LSD 的引入,不仅增强了以太坊网络的安全性和稳定性,同时保持了资产的灵活性。

简单了解下目前主流的几个 LSD 赛道的项目特点:

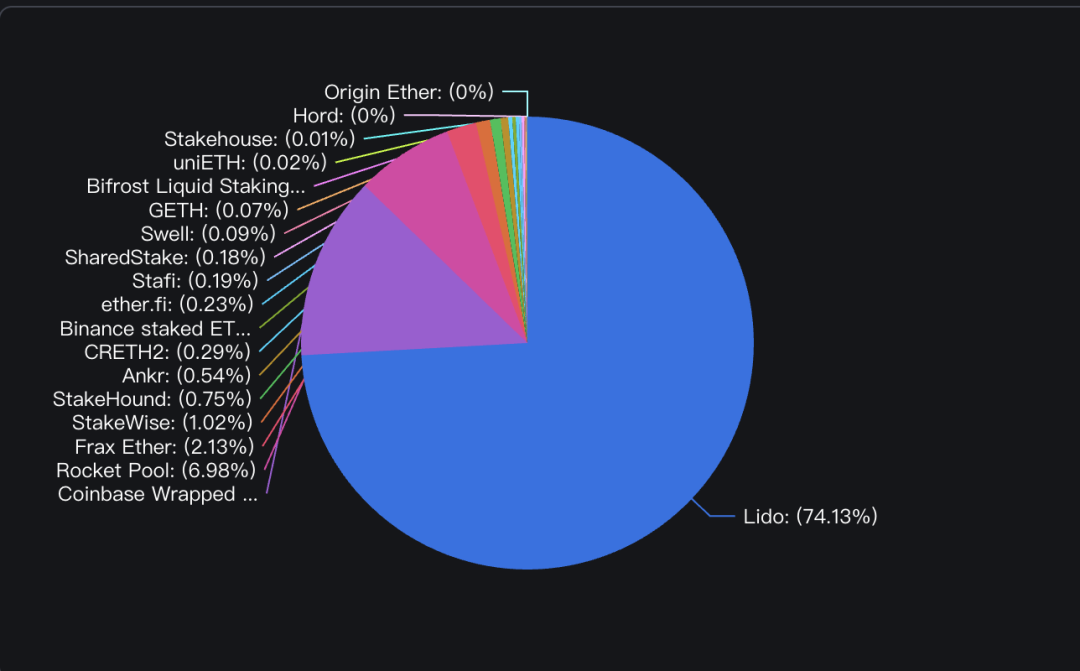

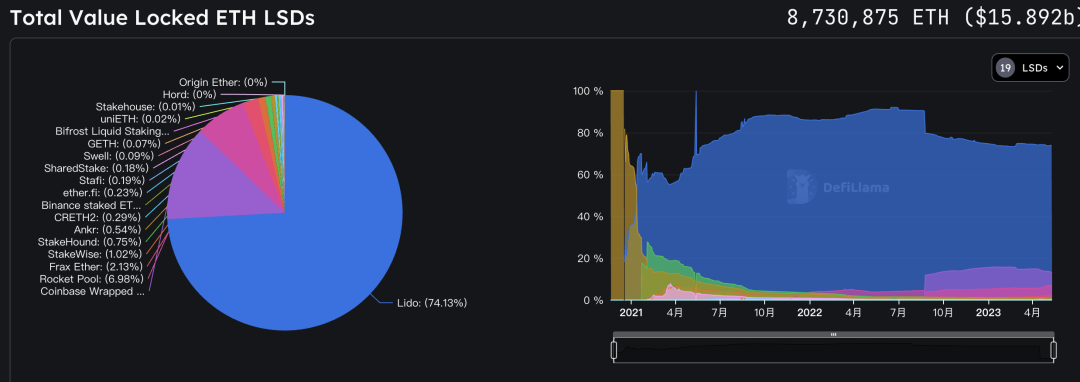

Lido:使用去中心化的验证器网络,确保网络的安全性和去中心化。Lido 占 ETH LSD 市场份额的 70% 以上,其 stETH 也是目前最流行的流动性质押 Token,stETH 也被广泛接受作为抵押品;

Coinbase Staking :凭借 Coinbase 在加密世界的影响力使其在 LSD 赛道也占有不小的份额,对用户友好的界面和其 Coinbase 产品的无缝集成,提供比其他质押协议更大的流动性和灵活性;

Rocket Pool:采用去中心化的节点网络,允许任何节点运营商参与网络验证。任何人都可以通过抵押 16 ETH 和价值 1.6ETH 的 RPL 成为节点;

Frax Ether:Frax Finance 拥有 2000 万枚 veCRV,通过贿选控制 Convex 来调节 Curve 流动性池, 使其质押收益率高于其他 LSD;

Ankr:提供多种区块链服务和产品,如节点部署、开发者工具等,用户可以一站式地享受区块链技术的便利;

SSV:作为底层协议,通过自身的规模效应为 Lido 这些质押服务商节省节点运维成本。

从上面我们可以看出,第一代 LSD 项目,解决的问题主要是降低质押门槛(ETH 数量要求,用户质押便捷性,无需搭建节点),释放流动性(LSD 可参与简单的 DEFI 活动),提高网络安全性,运营去中心化,节点搭建等方向进行改进,这些方案的共同目标是解决以太坊质押所面临的痛点问题,而获取的利润,主要来自于以太坊的增发(一些协议还要从中收取管理费)。

什么是 LSDFi ?目前有哪些项目试水

LSDFi = LSD+DeFi,即基于 LSD 的 DeFi 产品,LSDFi 的目的是提升 LSD 的资本效率,通过层层套娃(DeFi 的可组合性)来实现更高收益。我们来简单盘点下目前市面上存在的 LSDFi 项目以及未来可能存在的方向,便于我们理解相关概念。

LSDFi 的发展方向 (注意下面一些项目还处于早期阶段,我们只做学习,不做为投资标准,下面的一些赛道项目业务有些重合的,便于大家理解,将其进行分类):

1、交易方向,增加 LSD 流动性

LSD 聚合交易:目前,由于 LSD Token 的市场份额以及流动性的不同,导致使用场景其实并不高,例如 xxETH 之间的兑换,以及像 Curve 这样聚合交易,增加 LSD 流动性的同时,占领 LSD 资产流动性的市场份额。

LSDx Finance:LSDx Finance 的目标是在 LSD 资产细分市场(例如 stETH、FrxETH 和 rETH)成为像 Curve 这样具有高壁垒的 DEX,有效地占领 LSD 资产流动性的市场份额。

保证金兑换:使用 xxETH 做为保证金参与衍生品,期权兑换。

Pendle Finance :将 xxETH 的利息和本金进行拆分并进行 Token 化,并将这些 Token 用于交换,投资者可以交换 LSD 资产的未来收益,增加市场流动性。

2、高 APY 吸引

流动性挖矿:支持 xxETH 参与流动性区块生产,xxETH 的再质押

Yearn Finance:基于一篮子 xxETH 发行 yETH 用于 DeFi 活动,在分散风险的同时提升收益率;

Eigen Layer:提供多种质押方式 :LSD 质押,xxETH 质押到 EigenLayer 上;LSD LP 质押,比如 Curve 的 stETH-ETH LP Token 再次质押到 EigenLayer ;

通过贿选等方式增加质押收益:项目方对头部 DeFi 项目拥有一定控制权,通过调节池子奖励来鼓励参与质押

Aura Finance:Aura 通过影响 BAL 奖励分配权重来影响 LSD LP 相关池子的奖励,从而提高质押收益,;

Frax Finance:推出 frxETH,通过调节 Curve 平台的资金池排放量来增加 frxETH 组 LP 获得的手续费收益和再质押收益。

协议分红:类似流动性挖矿中的质押分红。

unshETH :通过激励的动态分配提高验证者去中心化程度的协议,给市场份额低的 LSD 更高的奖励,从而推动以太坊质押赛道整体的去中心化;

3、提高资金利用率

杠杆:支持 xxETH 高倍杠杆,用于交换套利。

Gearbox Protoco:支持 xxETH 的杠杆借代,杠杆借代中,xxETH 和债务必须为同一种资产,在 Gearbox 借出的资产只能在账户中使用,且只能与受支持的白名单协议进行交互,防止用户提款跑路。类似 CEX 中,高倍杠杆借代后,资产只能在平台内使用,无法提出;循环代,进行多次抵押借代,放大资金效率。

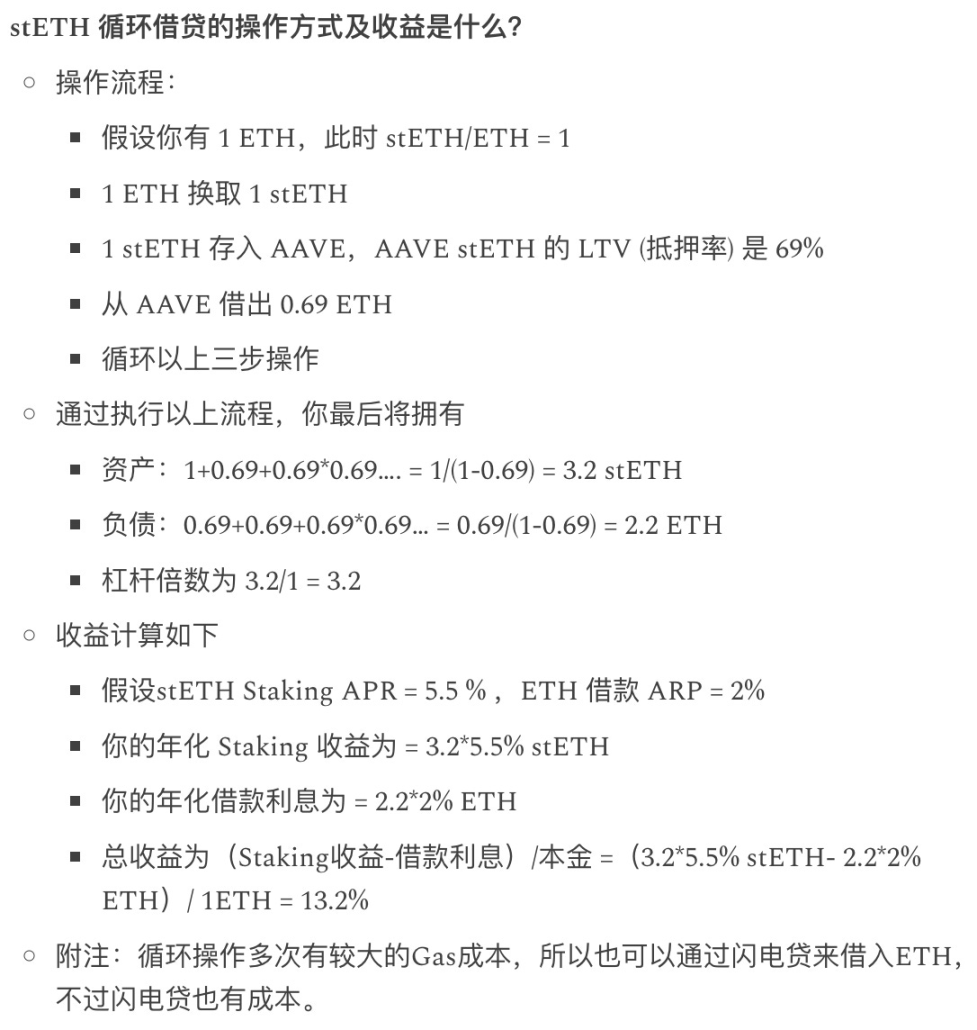

AAVE:支持 stETH 循环贷,实现多倍杠杆借代,提高资金利用率;

4、资产发行

发行锚定于一篮子 xxETH 的新资产,进行各种 DeFi 活动,增加 LSD 流动性

MakerDAO:基于一篮子 xxETH 发行 ETHD,ETHD 可作为抵押品借出 DAI,DAI 可用于其他 DeFi 活动;

Lybra Finance:抵押 xxETH 铸造生息稳定币 eUSD(eUSD 的安全质押率 160%,APY 7.2%),eUSD 持有者可以通过 DEFI 活动获得更多的利润。

通过上面,我们可以看出,所有 LSDFi 产品的目标都是推动以太坊质押资本效率的提升,主要从提高质押收益,增加 LSD 流动性等方面进行入手。

LSD 项目的收益,主要来自于以太坊的增发,而 LSDFi 多出来的收益,主要通过 DeFi 套娃撬动杠杆,项目方补贴,贿选等方式来实现。

LSDFi 目前存在哪些问题?

- 合约风险,一般越复杂,合约越容易出问题;

- 市场大幅波动时,各种 DEFI 套娃容易遭到清算;

- 赛道处于早期,新项目容易失败。

LSDFi 赛道是否值得长期关注?

LSDFi 值得长期关注吗?我们先来看下上海升级后的质押数据表现:

自 4 月 13 日上海升级以来,除了上海升级完前几天净流出严重一些,往后几天甚至出现质押数超过提取数。目前,ETH 质押存款已超过提款,净质押余额约 43.5 万枚 ETH。

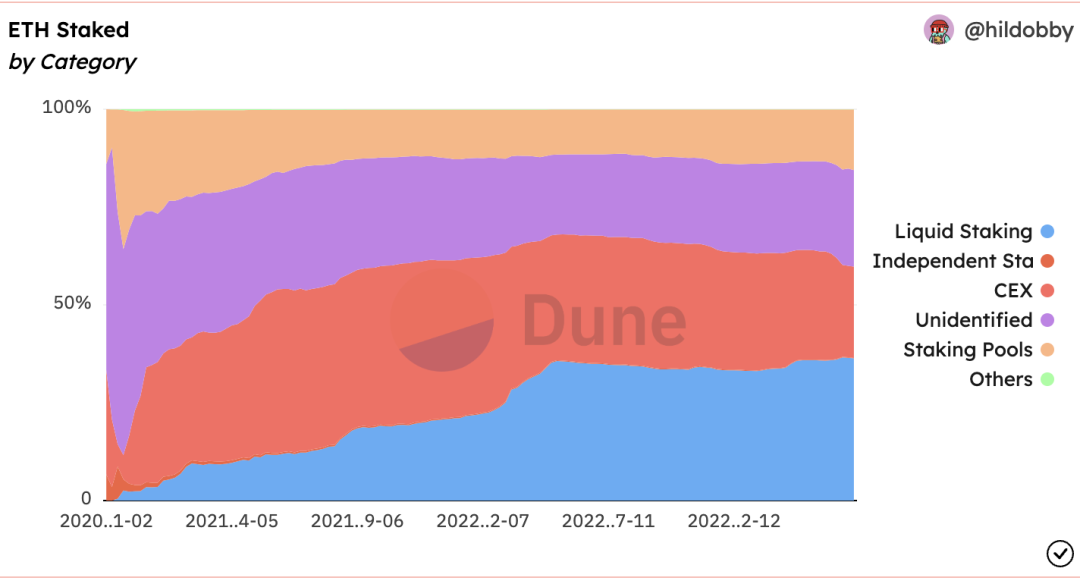

上海升级后,中心化质押(Kraken、Coinbase、Binance 等 CEX)的锁仓量下降,而去中心化质押协议的锁仓量反而上升。

特别是 Lido、Rocket Pool 和 Frax LSD 等协议质押量上升,4 月 13 日,共有约 773 万枚以太坊锁定在 LSD 协议中,而到了 5 月 11 日,则增加到了 873 万枚 ETH,价值 159 亿美元。主要是因为这些 LSD 允许用户利用其基于以太坊的衍生产品参与一系列的 DeFi 交易和借代应用程序。

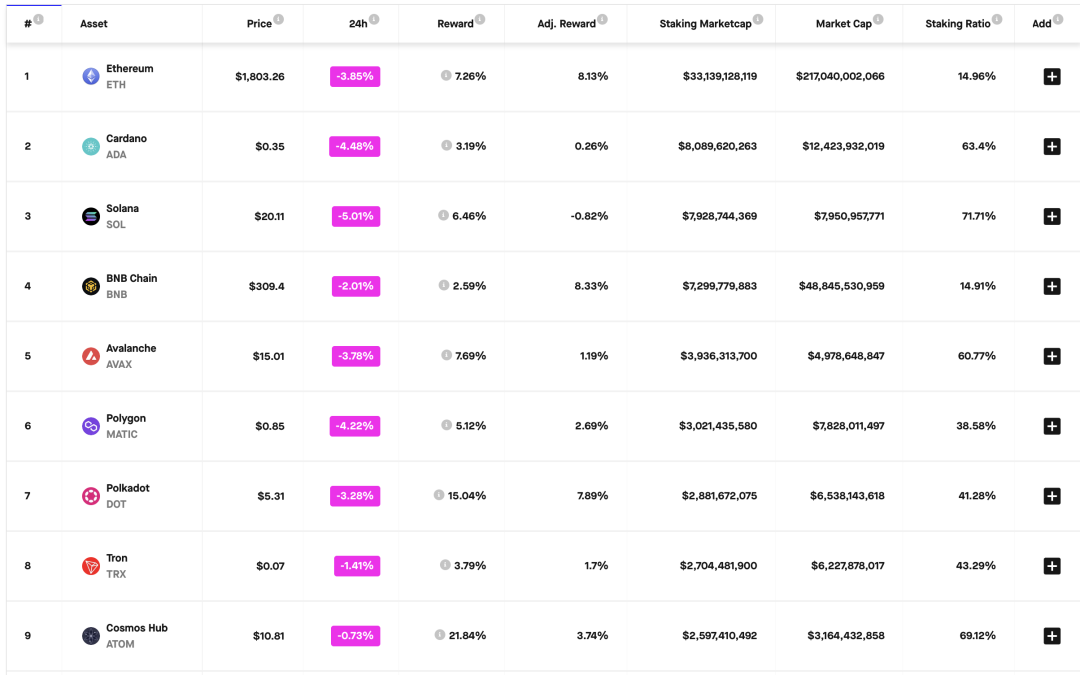

目前,以太坊质押总量为 1800 万枚,价值 331 亿美金,质押率为 14.96%。相较于其他公链动辄百分之五六十的量来说,还有很大的提升空间。当然与以太坊更加去中心化也有很大关系。

以太坊质押规模为 331 亿美金,defillama 数据显示,DeFi 市场总锁仓量 900 亿美金,质押市场规模为 DeFi 市场的 36.7%。可以说,质押已被证明是赚取被动收入的可行方式,随着牛市的到来,以太坊质押作为优质的生息资产,稳定的年化率必将吸引更多稳健型投资者。

随着质押市场规模的扩大,基础土壤搭建好后,LSDFi 的出现,部分人为了追求更高收益也将成为必然情况。

小结

整体来看,加密货币最难的行情已经过去,随和行业的发展,有了 LSD 这样的优质土壤,相信会有更多的 LSDFi 创新项目冒出头来。

免责声明:作为区块链信息平台,本站所发布文章仅代表作者及嘉宾个人观点,与 Web3Caff 立场无关。文章内的信息仅供参考,均不构成任何投资建议及要约,并请您遵守所在国家或地区的相关法律法规。